какую платежную систему выбрать для карты втб

Карту какой платежной системы выбрать – «VISA», «MasterCard» или «МИР»?

Благодаря своей практичности и удобству пластиковая карта прочно вошла в жизнь современного человека. Теперь каждый держатель банковской карты может безопасно и с комфортом рассчитываться за покупки, как в магазине, так и в сети интернет.

К тому же использование пластика выгодно не только для обычного человека. Банковские учреждения в погоне за клиентом, предлагают множество различных скидок и бонусов. Это обстоятельство приносит немалую пользу. Поэтому все что остается – это выбрать продукт, и решить какой платежной системой пользоваться.

В этой статье мы расскажем: Какие существуют платежные системы? В чем их отличие? И какую карту выбрать в том или ином случае?

Что такое «Платежная система»

Наверняка каждый держатель пластиковой карты хотя бы раз в жизни задавался вопросом: «Как это работает? Каким образом один человек может передать деньги другому посредством пластика?». Для того чтобы ответить на подобные вопросы надо знать и понимать что представляет собой платежная система.

Итак, платежная система – это определенный свод правил, согласно которым существует технология обращения денег между физическими и юридическими лицами. Простыми словами, все привыкшие нам операции по карте возможны благодаря существованию платежной системы.

Несмотря на то, что различают много видов платежных систем, все они призваны решать определенные задачи. Например:

К тому же у платежных систем имеется ряд преимуществ, а именно:

Задачи и преимущества платежных систем прочно связаны друг с другом. Их взаимодействие осуществляется строго по установленным правилам, которые закреплены в законодательных актах. Поэтому соблюдать их обязаны абсолютно все без исключения участники финансовых операций.

Главными участниками процесса принято считать: Центральный банк, банки, прочие небанковские учреждения. Для того чтобы платежная система была эффективной, она должна постоянно работать. Бесперебойность расчетов возлагается на главного регулятора страны – ЦБ. Именно от его слаженной работы зависит устойчивость банковской системы страны в целом.

Таким образом, платежная система – это звено, находящиеся между держателем карты и банковским учреждением. Без него не возможно бы было осуществить финансовые операции. Каждая платежная система отличается от других, и имеет свои определенные возможности. Благодаря этому у клиента появляются дополнительные удобства. А какие именно? Рассмотрим далее.

Какие существуют виды платежных систем

Если внимательно рассмотреть любую пластиковую карту, то можно заметить, что на каждой из них обязательно указывается название платежной системы, к которой эта карта относится.

Наверняка, найдутся такие экземпляры, на которых указана надпись «ПРО100». Стоит отметить, что создание такой платежной системы принадлежит Сбербанку. В 2012 году банк создал данную систему на базе уже существующей технологии MasterCard. Она призвана была объединить платежный инструмент, с паспортом, либо другим документом, удостоверяющим личность. Однако, несмотря на затраченные усилия, попытка не оказалось успешной, и работы по разработке «ПРО100» пришлось свернуть. Ей на смену к 2017 году пришла новая платежная система под названием «МИР».

Самыми известными и распространенными платежными системами в нашей стране является Visa и MasterCard. Такие карточки выпускаются практически все банковские учреждения. Однако наряду с ними существуют и другие разновидности систем. Например, American Express, UnionPay, JCB и другие.

В таблице подробно описаны некоторые виды платежных систем:

| Вид платежной системы | Краткая история создания | Описание | Пример карт |

| Visa | Создана в 1958 году крупным американским банком Bank of America. В ССР появилась в конце 80-х годов. | Самая крупная международная система, действующая более чем в 200 странах мира. Система представляет все основные виды карт. Основная валюта в системе – доллар США. Карты оснащены чипами и магнитными полосами. Для них доступна технология PayWave — бесконтактная оплата. Безопасность поддерживают код CVV2, PIN-код, а так же SMS-пароль для 3D Secure. | Visa Electron – Электронная, Visa Classic – Классическая, Visa Gold – Золотая, Visa Platinum – Платиновая, Visa Infinite — Премиальная, Visa Signature — Премиальная, элитная |

| MasterCard | Появилась в 1966 году. В нашей стране распространение получила в 2000-х. | Вторая по популярности в мире платежная система. Однако именно эта система впервые выпустила карты с возможностью бесконтактной оплаты. В целом система схожа с VISA, однако основной валютой считается не только Доллар США, но и Евро. | MasterCard Maestro – Электронная, MasterCard Standard – Классическая, MasterCard Gold – Золотая, MasterCard Platinum – Платиновая, MasterCard World — Премиальная, MasterCard World Black Edition — Премиальная, элитная |

| МИР | Система была создана в 2015 году. Поводом для разработок стали международные санкции, введенные европейскими странами. В 2017 году почти все банки России выпускают карты данной системы. Поэтому на нее стали массово переводить пенсионеров, бюджетников и госслужащих. Система заключила договоры с MasterCard, UnionPay и JCB для выпуска карт, обсуживающихся за границей. | Российская национальная платежная система. Основная валюта в системе – рубли. Выпущенные карты имеют чип либо магнитные полосы, у некоторых доступна бесконтактная оплата. Безопасность картам обеспечивает технология MirAccept. Данная система выпускает дебетовые карты разных статусных категорий. | МИР – Электронная карта, МИР Классическая – Классическая, МИР Премиальная – Премиальная, МИР-Maestro — Классическая кобейджинговая, МИР-UnionPay — Классическая кобейджинговая, МИР-JCB — Классическая кобейджинговая |

| American Express | Основана в 1850 году. В 1887 году о системе узнали в нашей стране. | Одна из старейших платежных систем в мире, широко применяется в основном в США. Несмотря на зрелый возраст, картами такой платежной системы пользуется ограниченный круг лиц, в основном – путешественники и состоятельные люди. Для держателей действуют различные привилегии, например программа страхования в поездках, скидки и прочее. Основные карты – кредитные. Основная валюта в системе – доллар США. | American Express – Классическая, American Express Gold – Золотая, American Express Platinum — платиновая |

| UnionPay | Платежная система создана в 2002 году Народным Банком Китая. На российском рынке карты появились в 2007г. | Китайская система действует в 157 странах. Использует те же технологии, что и международные платежные системы. Выпускаются как дебетовые, так и кредитные карты. Основные валюты – юань, если картой обслуживаются на территории Китая, и доллар США в других странах. Бесконтактной оплаты у этих карт нет. | UnionPay Classic – Классическая, UnionPay Gold – Золотая, UnionPay Platinum — Платиновая |

Представленный список не является исчерпывающим, однако изучив его можно понять, в чем разница и преимущества той или иной платежной системы.

Стоит помнить, что от правильного выбора будет зависеть то, где и как карту можно использовать.

В чем заключаются отличия «VISA», «MasterCard» и «МИР»

Как уже отмечалось раннее самые распространенные платежные системы в России – это «VISA», «MasterCard» и «МИР». Для того чтобы понять чем отличается карта Виза от Мастер Карт, и узнать в чем преимущества «Мира», необходимо сравнить указанные платежные системы.

| Категории | VISA | MasterCard | МИР |

| Основная валюта | Доллар США | Евро | Рубли |

| Комиссия за конвертацию | 0-5% | 0% | В рамках заключенных соглашений |

| Преимущества | Наличные можно получить в любом банкомате в любой точке мира; Безналично можно рассчитаться в любой торговой точке в любой стране; Высокий уровень безопасности; различные бонусные программы и скидки; | Быстрая и доступная конвертация денег в любой точке мира; Быстрое обналичивание денежных средств при минимальных комиссиях; Возможность изменения лимита на снятие денег в сутки; Различные бонусы и скидки. | Автономность и независимость от иностранных платежных систем; Высокий уровень безопасности; Постоянно совершенствуется; применяются современные технологии. |

| Недостатки | При конвертации за рубежом, например с рублей на евро, обмен будет, происходит через Доллар США. В итоге при двойном обмене, возможно, потерять значительную сумму денег; Премиальные карты недоступны обычному человеку, из-за больших комиссий за обслуживание. | Нет возможности привязать дополнительные карты; Двойной обмен через Евро. | Система работает только в ограниченном круге стран, картами не всегда можно рассчитаться; отсутствие бонусных программ; Конвертация происходит только через рубли. |

Как видно из сравнительной таблицы, каждая платежная система имеет свои преимущества и недостатки. Сложно сказать, что лучше master card или visa? А может пользователь сделает выбор в пользу МИРа? В любом случае ясно одно — для того, чтобы преимущества платежных систем не превратились в недостатки, необходимо правильно сделать выбор, и выпустить карту в зависимости от области ее использования.

Какую карту выбрать?

К индивидуальным особенностям платежных систем можно отнести:

В связи с этим перед тем, как сделать выбор в пользу той или иной банковской карты нужно знать для каких целей она будет использоваться.

При выборе необходимо учитывать следующие моменты:

Полезно будет знать, что все основные преимущества карты зависят не только от платежной системы, но и от банка, который ее выпускает.

Например, именно банком устанавливается: стоимость годового обслуживания, размер лимита, наличие кэшбэка, величина бонусов и скидок.

Каждому держателю пластиковой карты будет полезно обзавестись картой «МИР». Потому как пользование картой может быть бесплатным, а на случай возникновения санкций со стороны европейских или американских стран, клиент всегда сможет получить свои деньги.

Таким образом, сделать выбор в пользу нужной платежной системы, также важно, как и правильно выбрать вид карты. Одна будет универсальна, другая же окажется незаменимой в отдельных ситуациях. Поэтому перед оформлением продукта всегда нужно подробно изучить вид платежной системы, и узнать о дополнительных условиях, предоставляемых клиентам.

Дебетовые карты ВТБ банка в 2021 году — условия, оформление, отзывы

Если вы хотите постоянно иметь с собой нужную сумму денег, при этом не носить в кошельке много наличных, а также иметь возможность быстро совершать любые платежи и переводы средств, обязательно рассмотрите дебетовые карты ВТБ банка. Это отличный финансовый инструмент, который позволит свободно пользоваться современными банковскими услугами и бонусами.

Какие дебетовые карты ВТБ банка можно оформить?

Дебетовые карты в 2021 году представляют собой инструмент, благодаря которому клиент расходует свои собственные средства, размещенные на банковском счете. В зависимости от того, как именно вы хотите пользоваться своими деньгами, в том числе в каком размере собираетесь их хранить в банке, какие вам нужны опции и возможности, существуют различные тарифы дебетовой карты ВТБ банка.

Банк при расчете суммы за обслуживание также учитывает, если ли у клиента другие счета в банке, банковская карта, вклад или кредит, оценивает остатки размещенных денежных средств по всем продуктам.

Каждому клиенту банк предлагает оформить несколько разновидностей дебетовых карт, которые отличаются друг от друга по лимиту, процентным ставкам, наличию и размеру кэшбэка и т.п.

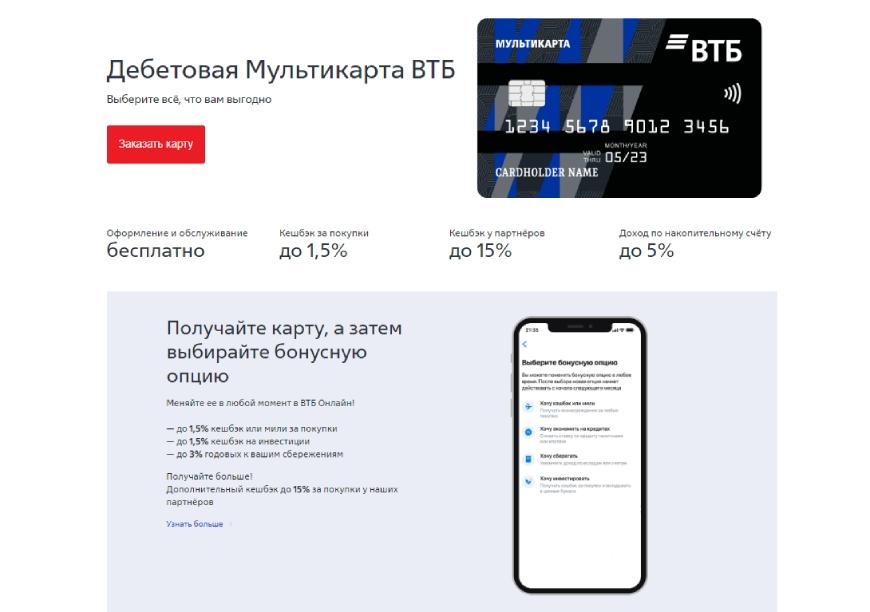

Одной из самых популярных на всем рынке банковских услуг является дебетовая мультикарта. Ее держатели могут пользоваться следующими полезными функциями и привилегиями:

Условия дебетовой карты ВТБ банка в рамках разных программ отличаются друг от друга. Так, специализированной Мультикартой для пенсионеров можно пользоваться на следующих условиях:

Мультикарта «Тройка» предлагает своим держателям следующие преимущества:

Зарплатная карта открывает широкие возможности для тех, кто получает заработную плату в данном банке:

Кроме этого, всем клиентам доступна широкая сеть банкоматов ВТБ, удобная современная система ВТБ-онлайн, а также разнообразные бонусные программы.

Более подробно доступные вариант дебетовых карт и условия по ним можно изучить на официальном сайте банка, а также почитать отзывы.

Условия оформления дебетовой карты ВТБ банка и использования

Поскольку данный тип карты не предполагает использования кредитных средств банка, условия оформления карты ВТБ банка достаточно простые:

Для оформления карты надо обратиться в ближайшее отделение ВТБ с паспортом и написать заявление, или же заказать онлайн. При оформлении через отделение через 3–7 рабочих дней (в зависимости от типа карты) готовое платежное средство можно будет забрать. При подаче заявки на карту онлайн она будет доставлена в такие же срок курьером (для Москвы и Санкт-Петербурга).

Активировать готовую карту можно непосредственно в отделении банка, обратившись к специалисту, или же в любом банкомате банка (вставить карту и ввести пин-код).

Пополнить карту без комиссии можно через банкоматы банка, переводы с помощью системы интернет-банкинга ВТБ (с карт ВТБ), а также в отделении.

Для закрытия карты надо обратиться в то отделение, где вы ее получали, и сообщить о своем решении. Договор по вашему карт-счету будет расторгнут, а карта уничтожена специалистом банка на ваших глазах.

Хочу сам выбирать платежную систему для карты

Я получил в банке дебетовую карту платежной системы, которая мне не нравится. Хотел бы ее сменить. Можно ли самому выбрать платежную систему для карты? И есть ли между ними какая-то разница?

Учитывая, что карта новая, могу ли я сейчас изменить платежную систему или ее вообще менять нельзя?

Платежные системы бывают международные и местные. Международные — например, «Виза» или «Мастеркард» — принимают по всему миру. Местные — например, «Мир» — только в пределах одной страны.

У каждой платежной системы есть свои особенности. Еще они зависят от типа и категории карты. Мы разберем только основные пункты, которые отличают самые распространенные платежные системы в РФ : «Мастеркард», «Визу» и «Мир».

Базовая валюта

«Виза» за базовую валюту использует доллар, «Мастеркард» — евро, «Мир» — рубль.

Если валюта счета и покупки совпадают — конвертации не будет. Если валюта счета и валюта покупки отличаются, конвертация произойдет из указанной валюты в валюту карты по курсу банка на момент фактического списания.

Давайте на примере.

Аня поехала в отпуск в Италию, попала на распродажу и решила устроить шопинг, чтобы получить такс-фри. Италия входит в Евросоюз, валюта страны — евро. Вот какие могут быть варианты.

Карта «Мастеркард» или «Виза», счет в евро. Аня не будет платить никаких дополнительных комиссий, потому что оплата происходит в валюте страны, которая совпадает с валютой счета. Это значит, что спишется ровно та сумма, которая указана на ценнике.

Карта «Мастеркард» или «Виза», счет в рублях. Будет конвертация из евро в рубли по курсу банка. Для расчета применяется курс банка, действующий на момент фактического списания средств со счета.

Единственное различие будет, если Аня, например, поедет в Лондон и там будет делать покупки в фунтах стерлингов.

Важно. «Виза» не производит расчет в фунтах стерлингов. Если у вас счет в рублях и вы хотите расплатиться за покупку в фунтах, то «Виза» сначала переведет фунты в доллары по своему курсу, затем направит в банк информацию о сумме покупки в долларах, и только после этого банк переведет доллары в рубли по своему курсу. Получится двойная конвертация. Это невыгодно.

Если у вас МПС «Виза», счет в фунтах и покупка в фунтах, то можно спокойно расплачиваться, но, по моему опыту, мало кто из россиян делает себе карты со счетом в фунтах стерлингов. Для поездки в Лондон лучше взять с собой карту «Мастеркард».

Где можно использовать

Если вы оплачиваете покупку не в евро, долларах или рублях, а в местной валюте страны, то платежная система не имеет значения: конвертация в любом случае будет, чаще всего в доллары. А если валюта карты — не доллар, то конвертация будет в валюты карты по курсу банка на момент списания.

Расскажу на своем примере. В июле я была в отпуске в Турции. Национальная валюта Турции — лира. Я расплачивалась картой «Мастеркард» с рублевого счета. В субботу 21 июля я сходила в супермаркет и купила фруктов на 47,85 лиры. Нужно помнить, что при оплате покупки картой фактически сумма со счета списывается не сразу. Допустим, деньги списались 23 июля:

23 июля турецкая лира стоила 13 рублей 17 копеек. Я обратилась в банк, чтобы получить подробные данные по этой операции, и вот что получилось:

В это время у меня была повышенная категория кэшбэка на супермаркеты — 5%. С этой покупки мне вернулось 32 рубля. Если вычесть 32 рубля из 647,44, получится, что за счет бонусной программы покупка мне обошлась дешевле, чем если бы я обменяла рубли на лиры напрямую.

4 способа поужинать бесплатно

Бонусные программы

У каждой платежной система есть программа лояльности для клиентов. НПС «Мир» предлагает пользователям карт экономить по 4 рубля с поездок в общественном транспорте или копить бонусы в топливе при проезде по платной трассе М11.

«Мастеркард» и «Виза» предлагают набор скидок и программ лояльности в зависимости от типа карт. Например, скидки на развлечения и отдых в различных отелях для владельцев премиальной карты «Виза».

Категория карты будет зависеть от сумм, которые планирует хранить на счете клиент. Чем больше суммы, тем дороже обслуживание карты и тем больше бонусов. На сайте «Мастеркарда» есть специальная карта, в которой можно выбрать категорию карты и покупок и увидеть доступные бонусы.

Можно самому выбрать платежную систему?

Если вы работаете в бюджетной организации, то по закону зарплату вы можете получать только на карты «Мир».

Чтобы не мучиться выбором между платежными системами, к одному счету можно выпустить несколько карт разных платежных систем.

К примеру, в Тинькофф-банке можно открыть мультивалютные счета в долларах, евро и фунтах стерлингов. Если выпустить карты разных платежных систем, можно привязать долларовый счет к «Визе», евровый — к «Мастеркарду» и в зависимости от страны использовать тот или иной счет. Это поможет избежать комиссий за перевод платежей и конвертации валют. Переключаться между счетами можно в мобильном приложении за одну минуту.

У всех банков могут быть внутренние правила, какие карты к каким платежным системам привязаны. Например, в Тинькофф-банке нельзя выпустить кредитную карту ALL Airlines, привязанную к НПС «Мир».

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

В чем подвох мультикарты ВТБ

В «Мультикарте» от ВТБ собрано сразу несколько разных продуктов, поэтому в результате получилась довольно интересная карта. Сразу 5 опций внутри нее, несколько доступных вариантов получения кэшбека и дополнительно – проценты на остаток. Но есть и нюансы, о которых мы сегодня поговорим. Перейдем к деталям.

Что такое мультикарта ВТБ?

Сейчас среди банковских услуг можно найти карту от ВТБ с широким пакетом услуг. Среди них – проценты, которые начисляются на остаток, всякие бонусы и доступные онлайн-переводы. Дополнительно разрешается подключать любые бонусные опции из целого ряда. Именно по этой причине ВТБ назвал карту «Мультикартой» – она вмещает в себя преимущества сразу нескольких своих карт.

К ней можно подключить сразу до 5 дополнительных опций. Дебетовая карта ВТБ Мультикарта позволяет подключать опции и для близких людей – например, для родственников, друзей или семьи. Когда будет рассчитываться возврат в виде кэша, то будет браться в расчет оборот по всем имеющимся картам сразу, как по основной, так и по дополнительным. При этом открыть карту допускается в виде дебетовой или кредитной, она прекрасно подходит для любых расчетов, даже в мировой паутине тоже можно расплатиться.

Выбирать можно между тремя международными и отечественными системами:

Стоит сказать, что если в планах путешествия в другие страны, то стоит выбирать из первых двух вариантов, так как наша отечественная система пока принимается не во всем мире.

Начать пользоваться картой можно с минимальным количеством удостоверяющих личность документов, допускается не только в банке это делать, но и на сайте.

Как работает?

Условия Мультикарты ВТБ довольно стандартные. За оплату собственными или заемными средствами начисляется кэшбек или мили каждый месяц:

Можно подключить расширенные уровни вознаграждения:

Чтобы пользоваться расширенными уровнями и обслуживание карты было бесплатным, владельцу нужно пользоваться картой на сумму от 10000 рублей в месяц. Если не дотягивать до этой суммы, то нужно платить 249 рублей помесячно.

Реально подключить несколько дополнительных карт к основной. Это весьма удобно, когда семья большая, а счет один. А теперь давайте подробнее изучим Мультикарту ВТБ, рассмотрим ее преимущества и недостатки.

В чем подвох карты?

Их у этой карты сразу несколько. Это не значит, что карта плохая, просто называть ее «Мультикартой» не стоило. Давайте подробнее разберем, что с ней не так:

Это основные подводные камни Мультикарты ВТБ, но это не значит, что пользоваться ею не выгодно. Просто подходит она не всем категориям людей. Например, действующим клиентам ВТБ, у которых снижается процент по кредиту из-за использования такой карты, она очень пригодится.

Плюсы и минусы мультикарты ВТБ

Есть одна особенность, которую сложно определить к минусам или плюсам. Вы можете снимать собственные деньги с карты в любых банкоматах, но просим учесть комиссию в размере 1% от суммы снятия, но минимум 300 рублей. Правда эта сумма может вернуться в виде кэшбека, если выполнить условие по тратам в месяц. Заемные средства так снять не получится.

| VISA | MasterCard | |

|---|---|---|

| Основная валюта | доллар | доллар и евро |

| Количество стран использования | используется более чем в 200 странах мира | используется более чем в 210 странах мира |

| Распространенность в России | 80 банков партнеров | 100 банков партнёров |

| Возможность оплаты | принимаются в более чем 60 миллионах компаний по всему миру | принимается в 30 миллионов торговых точек |

| Покупки в Интернете | обе системы дают возможность безопасной оплаты товаров и услуг онлайн | |

| Бесконтактная оплата | обе платежные системы обеспечивают бесконтактные и мобильные платежи | |

| Безопасность | использует сервис Visa Money Transfer (для перевода денег с карты Visa на карту Visa и для перевода наличных на карту Visa через банкомат или терминал). Дополнительные системы безопасности: Verified by Visa | использует сервис MoneySend рядом банков, при этом является менее распространенной. Дополнительные системы безопасности – услуга токенизации, которая позволяет сократить количество случаев мошенничества в сфере электронных платежей. |

| Штаб-квартира | США | США |

Основное отличие заключается в основной валюте платежной системы. У VISA это доллар США, у MasterCard — доллар и евро. Вы так же сможете расплатиться VISA в Германии или Испании, – это означает, что в этом случае у вас будет две транзакции, и каждая будет списывать свою, пусть небольшую банковскую комиссию (до 1 % от суммы операции). Да и курсы тут будут отнюдь не рыночные, а внутренние, назначаемые банком, изготовившим карту.

Соответственно в США, Канаде, странах Юго-Восточной Азии, Мексике, Австралии, Доминикане или странах Латинской Америки пользоваться картой VISA будет выгоднее при конвертации валюты.

Отправляясь в Европу или Африку, стоит взять MasterCard.

Петр Щербаченко, к.э.н., доцент департамента «Корпоративные финансы и корпоративное управление» Финансового университета при Правительстве РФ.

В этом, по сути, и заключается вся разница между платежными системами – картой Mastercard будет чуть выгоднее платить там, где расчеты в евро, а картой Visa – там, где оплата в долларах.

Об этом же говорит и Диана Лебедева, приводя в пример конкретные ситуации:

Обе платежные системы являются международными и, по сути, предлагают очень похожий перечень услуг. Главное отличие их в том, что основной валютой у Visa является доллар, а у МС – доллар и евро.

Что это значит для клиента?

Допустим, у клиента карта Visa и он поужинал в берлинском ресторане (в Германии национальная валюта евро). При расчете картой конвертация будет идти следующим образом: рубль – доллар, а потом доллар – евро. И комиссия будет взиматься за каждую конвертацию, то есть два раза. В Германии лучше использовать МС.

Другая история, клиент находится в Нью-Йорке и рассчитывается долларовой картой. Visa в расчетах будет использовать доллар, как единственную валюту. МС также выберет доллар для конвертации, поэтому комиссии не будет ни у одной платежной системы.

Опытные путешественники рекомендуют в США, Канаду, Латинскую Америку и Таиланд брать Visa, если едете в Европу – МС. Это обусловлено дополнительными преимуществами. Visa дает своим клиентам скидку в компаниях партнерах и имеет более разветвленную сеть этих партнеров. МС же начисляет бонусные баллы, а скидочных программ достаточно мало.

Диана Лебедева, финансовый советник.

Правда, это касается лишь тех клиентов, которые обычно не выходят за сценарий использования «зачисление – оплата картой или снятие наличных». Но все же карты международных платежных систем дают чуть больше возможностей – это и переводы между разными банками, и бонусные программы, и розыгрыши.

Как рассказывает Роман Астротенко, при выборе той или иной карты можно сэкономить – главное заранее узнать обо всех спецпредложениях:

Вид платежной системы не имеет значения, если клиент имеет сугубо прагматичные цели. Для переводов, для редких оплат в интернете, для снятия или внесения наличных нет никакой разницы, Visa оформляется или Mastercard. Это, по сути, просто кусок пластика как ключ доступа к банковскому счёту.

Раньше частыми были акции по бесплатным переводам Mastercard – Mastercard/Visa, сейчас подобные переводы остались только в соцсети VK и ограничены суммой в 75 тыс. руб/мес.

C 25 мая по 10 августа была акция для карт Visa – в Samsung Pay можно было делать бесплатные переводы на карты других банков, т.н. «выталкивания». Всё

А вот если клиент будет часто делать покупки по карте и интересуется программами лояльности банка или платежной системы, то тут есть нюансы.

Скажем, чаще всего в информационном поле мелькает Mastercard. Пополните баланс телефона, закажите доставку еды, забронируйте отель – и при оплате Mastercard получите скидку 10%.

Из свежих хороших новостей – с 11 августа при использовании карт Mastercard в долларах или евро для оплаты товаров и услуг в других валютах расходы учитываются по курсу на день платежа. Если это не всем интересно, то хотя бы подаёт пример честности по отношению к клиентам.

У Visa акции более масштабные, но проходят реже. Например, в январе-феврале можно было поучаствовать в розыгрыше призов от 100₽ до 500 тыс. руб. Нужно было делать покупки от 300₽ по картам Visa и прикладывать чеки на сайт.

Редко даются бонусы или скидки на товары/сервисы.

Астротенко Роман, блогер, телеграм-канал «Дайджест».

Кроме того, есть и другие причины – например, платежная система Visa готовит к запуску в России сервис по снятию наличных на кассах магазинов. С другой стороны, Mastercard увеличил лимит на сумму оплаты покупок бесконтактной картой до 5000 рублей, тогда как у Visa это только 3000 рублей, а у карт «Мир» – всего 1000 рублей.

Так что выбирать ту или иную систему нужно в зависимости от своего сценария использования карты, предстоящих поездок и других разных факторов.

Что выбрать на все случаи жизни

Как мы сказали выше, далеко не каждый банк при оформлении карты дает выбор из всех трех платежных систем – какие-то в принципе работают только с одной системой (пример – находящиеся под санкциями крымские банки), у других для разных карточных продуктов предлагаются разные платежные системы.

Но если выбор все же есть, то нужно ориентироваться на свой сценарий использования карты, отмечает Дмитрий Сысоев из Brobank.ru:

Выбор платежной системы банковской карты зависит от вариантов использования пластика. Если сравнивать зарубежные системы, в частности Visa и Masterсard, то можно выделить три основные ситуации.

Первая – карта с рублевым счетом будет применяться только для внутреннего использования по России. Здесь фактически нет разницы. Каких-то принципиальных отличий не будет. Даже акции этих двух платежных систем сопоставимы, как по доходности, так и условиям выполнения.

Вторая – карточный счет в иностранной валюте с внутренним использованием по России. Значимой разницы так же не будет, но все же есть один нюанс, который зависит от выбранного банка. В частности, речь идет о конвертации при оплате покупок или снятию наличных в банкомате сторонних банков по территории России. Выполнение такой операции спровоцирует обмен валюты счета в российские рубли. Может применяться курс валют платежных систем, а не банка. У Visa и Masterсard отличаются. Поэтому предварительно стоит провести мониторинг того, у какой системы он выгоднее для выбранной валюты счета.

Третья – выполняются поездки за границу. Здесь приоритет стоит отдавать в зависимости от более часто посещаемых стран. Если это государства, где платежи можно выполнять в долларах, то лучше выбирать Visa, так как эта валюта для нее основная. Соответственно, будет выполнена максимум одна конвертация – из долларов в валюту счета. Если, конечно, он открыт не в долларах США. В таком случае вообще не будет обмена валют. Для стран, где основная валюта евро стоит выбирать Mastercard. Все по той же причине.

Относительно выбора между зарубежными платежными системами и отечественной МИР. Если планируется применение карты за пределами России, то однозначно стоит отдавать приоритет Visa или Masterсard. Они работают практически по всему земному шару. В отличие от национальной. Между зарубежными системами выбор стоит основывать на том, какая валюта является основной для расчетов в странах, где будет чаще находиться держатель пластика.

Для внутреннего пользования по России более приоритетной является национальная платежная система МИР. Причина – наличие собственной бонусной программы с функцией кэшбэк. Учитывая относительно недавний запуск отечественной системы, она борется за своего потребителя. Соответственно, предлагает более выгодные условия разных акций, которые, зачастую, выгоднее даже внутренних программ кэшбэка банков.

Дмитрий Сысоев, аналитик Brobank.ru.

Но главное, на что нужно обратить внимание – это тарифы по карте. Обычно банки взимают плату за оформление и обслуживание, и чем более высокий статус у карты, тем дороже она обойдется.

Поэтому, чтобы не заплатить лишнего (тем более за ненужные возможности), лучше придерживаться такого принципа:

У некоторых банков можно подключать валютные счета к основной карте, а, например, у «Яндекс.Денег» это может быть вообще мультивалютный счет – тогда преимущества Visa или Mastercard уже не так важны, и можно выбрать карту просто с самыми низкими тарифами за обслуживание.

Кстати, пенсионеры тоже могут оформить карту Visa или Mastercard – но только если надолго уезжают из России (иначе за границей они просто не смогут получать свои выплаты).

- какую платежную систему выбрать для интернет магазина http zarabotat v internete biz

- какую платежную систему выбрать для сайта