Как называется банкомат принимающий деньги

Банкомат — что это и какие бывают?

Если у вас есть банковская карта, то вы наверняка пользовались банкоматами для снятия наличных или ее пополнения. Банкомат — универсальное и надежное устройство, которое облегчает жизнь современного человека и экономит время на посещении офиса.

Что такое банкомат?

Современный банкомат или АТМ (Automated Teller Machine)- это устройство с программным обеспечением, которое предоставляет различные услуги владельцам банковских карт. В основной список предоставляемых услуг входит выдача и прием наличных, платежи, переводы.

Современное устройство можно назвать небольших офисом банка, потому что клиент может воспользоваться здесь абсолютно разными услугами, даже заказать выпуск банковской карты или открыть вклад.

Разновидности банкоматов

Существует несколько видов банкоматов:

Как устроен банкомат?

Банкомат — это большой компьютер с программным обеспечением, к которому подключены различные устройства для приема, снятия денег, вставления карты, клавиатура, принтер чеков, видеокамера и т.п.

В каждом банкомате есть сейф, в котором хранятся купюры. В сейфе есть специальные отделения (кассеты) для банкнот разного номинала. Обычно их 4-6 штук в каждом банкомате. Одна кассета может вмещать 2000-2500 купюр. Банкомат устроен так, что не может принять или выдать больше 40 купюр за один раз.

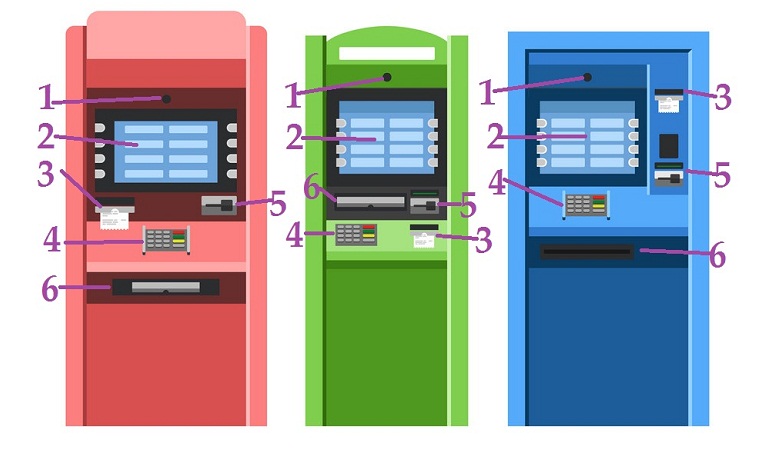

Цифра 1 — Камера для видеозаписи. Такая камера может быть в виде прямоугольной черной панели на уровне лица.

Цифра 2 — Монитор, на котором отображается вся информация.

Цифра 3 — Чековый принтер. Это устройство, которое печатает чек.

Цифра 4 — Клавиатура. Она состоит из цифр, кнопок отмены, подтверждения и т.п. На ней вводится ПИН-код карты, указывается сумма для снятия, перевода и т.п.

Цифра 5 — Картридер. Это считывающее устройство, в которое вставляется карта.

Цифра 6 — Презентер. Это устройство для выдачи наличных

Зачем нужен банкомат?

Благодаря банкомату клиенты банка могут избежать посещения офиса, ведь он вполне способен заменить офис в большинстве случаев. Через банкомат можно:

Куда сообщить, если у вас проблемы с банкоматом?

Если у вас есть претензии к работе банкомата, возникли какие-то сложности с устройством, нужно позвонить в банк, которому принадлежит устройство, назвать его номер и сообщить о произошедших неполадках.

Если банкомат находится в отделении банка, нужно подозвать сотрудника и сообщить о проблемах с устройством непосредственно ему.

При использовании банкомата может произойти немало неприятных ситуаций:

Банкомат и терминал: в чем разница

Чем банкомат отличается от терминала, наверняка, понятно, более или менее, всем. Ведь одно устройство самообслуживания принимает денежные средства, другой их выдает. Однако, на практике все немного сложнее, ведь такие устройства имеют множество функций и позволяют совершать различные операции. Рассмотрим разницу более детально.

Что такое банкомат

Устройства самообслуживания, принадлежащие банку, необходимы для выдачи наличных средств держателям пластиковых карт. Говоря простыми словами, основная его функция – это выдача денег держателям банковских карточек, к тому же это универсальные устройства самообслуживания, которые позволяют получать наличные клиентам других банков, правда, за отдельную плату.

На практике работа такого устройства более сложная, оно оснащено модулем GPRS, который связывается с процессингом банка и обрабатывает запрос, если банк разрешает совершать расходную операцию, то устройство самообслуживания выдает денежные средства держателю банковской карты. Отказ от операции может произойти по нескольким причинам, если карта заблокирована или на ней нет денежных средств, доступных для снятия клиенту.

Сегодня банкоматы значительно расширили свою функцию. То есть они могут совершать некоторые другие действия:

И это еще не все функции, которыми может обладать устройство самообслуживания, на самом деле, некоторые из них имеют более расширенный функционал. Однако, стоит отметить, что отличие банкомата от терминала – это способность выдавать наличные постольку, поскольку платежные терминалы такой функцией не оснащены.

Обратите внимание, что у некоторых банков есть банкоматы с функцией подачи заявки на кредит, правда, такое встречаются довольно редко, но такая функция довольно интересная и полезная для банковских клиентов.

Что такое терминал

Платежный терминал – это устройства самообслуживания, которые делятся на два типа: это платежный и информационно-платежный. Кстати, у Сбербанка самый расширенный функционал, то есть усчтройство позволяет не только оплачивать услуги, пополнять счет карты и совершать переводы, но и получать информационные услуги, например, подключаться каким-либо банковским услугам.

Основная задача устройства – это прием наличных с целью последующего перевода, например, через терминал можно оплачивать мобильную связь, кредиты в банках, услуги ЖКХ, детские сады и многое другое, в том числе налоги и штрафы. Технически устройство намного проще, чем у банкоматов ведь, его составляющие – это процессор и депозитный модуль.

В чем разница

Итак, есть, конечно, схожие черты у таких устройств самообслуживания, как банкомат и терминал, разница между ними также существенная. Основное отличие заключается в том, что терминалы не выдают денежные средства, однако, и такие терминалы уже имеют место быть. Также стоит сказать, что в остальном, отличие двух устройств самообслуживания незначительное, за исключением того, что банкоматы не принимают платежи, эта функция доступна исключительно для терминалов.

Обратите внимание, что терминалы также как и банкоматы позволяет получить доступ к карточному счету, подключить банковские услуги, получить мини-выписку по счету и другие.

Таким образом, терминалы и банкоматы – это банковские устройства самообслуживания, которые позволяют клиентом банка проводить различные операции со своими карточными счетами. Кстати, пользоваться терминалами могут не только держатели пластиковых карт, но и прочие клиенты, желающие оплатить какие-либо услуги дистанционно, без очереди в короткий срок.

Банкомат

Банкомат (от банковский автомат, иногда ATM от англ. Automated teller machine ) — программно-технический комплекс, предназначенный для автоматизированных выдачи и приёма наличных денежных средств как с использованием платёжных карт, так и без, а также выполнения других операций, в том числе оплаты товаров и услуг, составления документов, подтверждающих соответствующие операции.

Порядок применения банкоматов в осуществлении расчётов по банковским картам в России определяется Положением Банка России Об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт № 266-П от 24 декабря 2004 г.

Стоимость современного банкомата зависит от функциональности и производителя, может составлять от 15 до 50 тысяч долларов.

Содержание

История

Прототип первого банкомата был изобретен Лютером Джорджем Симджяном (англ. Luther George Simjian ) [1] еще в 1939 году. Устройство выдавало наличные, но при этом не могло списать их со счета: аппарат не был связан с банком. Симджан предложил опробовать изобретение City Bank of New York, но через полгода банкиры вернули машину, сообщив, что не видят в ней необходимости. Изобретение Симджана было почти на 30 лет забыто и доработано только в конце 1960-х.

Пластиковых карточек в то время не существовало, и для снятия денег использовались специальные ваучеры, которые надо было заранее получить в банке. Спустя несколько лет другой шотландец — Джеймс Гудфеллоу — придумал использовать секретный ПИН-код для защиты от несанкционированного доступа к банковским счетам, а первые пластиковые карточки с магнитной полосой появились в США.

Внедрение банкоматов происходило постепенно. В 1971 году первые типы банкоматов использовались примерно в 35 американских банках. Первым банком, который в 1972 году начал повсеместно устанавливать банкоматы, стал Citibank. К 1975 году в мире работало чуть более 5 тыс. банкоматов, из них около 3140 — в 534 американских банках.

В 1972 году банк Lloyds ввел в Великобритании первые on-line банкоматы под названием Cash-Point. Их разработала компания IBM, и они принимали пластиковые карты с магнитной полосой.

Принцип действия

Далее описывается общий принцип действия работы банкомата при работе с банковской картой с магнитной полосой. Принцип работы с микропроцессорными картами может отличаться.

После загрузки карты в карт-ридер банкомата держателю карты предлагается ввести секретный код (ПИН-код) для авторизации картодержателя. Далее предлагается выбор доступных операций (при выборе операции также может запрашиваться ПИН-код; это зависит от конкретных настроек конкретного банкомата). После выбора операции банкомат шифрует полученную информацию (содержимое магнитной полосы/чипа, введенный ПИН-код, запрошенную операцию) и передает данные в процессинговый центр банка-эквайера (банка, обслуживающего банкомат).

Банк-эквайер отправляет в платежную систему запрос на проведение операции. Платежная система маршрутизирует запрос в банк-эмитент (банк, выдавший карту) и, получив согласие либо отказ (код авторизации), передает банкомату команды на выполнение или отклонение запроса. При этом все действия по отправке запроса, обработке ответа на запрос, выдаче/приему денег из кассет фиксируются, что позволяет провести расследование в случае, если операция оспорена.

Так как ПИН-код известен только держателю карты, операции, подтвержденные ПИН-кодом, считаются выполненными непосредственно держателем карты.

Использование в мире

Банкоматное мошенничество

В последние годы, одновременно с развитием банкоматной сети, растёт количество случаев банкоматного мошенничества — неправомерного использования банкоматов для кражи денег со счетов держателей пластиковых карт.

Способы

Существует несколько десятков различных по организации и технологическому уровню способов неправомерного завладения деньгами с карточного счёта другого человека с помощью банкоматов. По данным APACS (Association for Payment Clearing Services — Ассоциация систем клиринговых платежей — Великобритания), наиболее распространены следующие [9] :

В 2011 году появились сообщения [10] о ещё одном теоретически возможном способе воровства ПИН-кодов с помощью банкомата: с помощью высокочувствительной инфракрасной камеры. Злоумышленник, стоящий в очереди, делает снимок клавиатуры, на которой предыдущий пользователь набирал ПИН-код. Клавиши, к которым прикасались, несколько теплее, причём последняя нажатая клавиша теплее предпоследней и так далее. Успешность данного метода, впрочем, зависит от типа клавиатуры (металлические клавиатуры обладают большей теплопроводностью и температура их клавиш быстро выравнивается) и от того, не набирал ли клиент что-нибудь ещё на клавиатуре (например, сумму). Для избежания снятия ПИН-кода по тепловому отпечатку достаточно после работы с клавиатурой на короткое время положить на неё ладонь.

Распространённость

Платежный терминал и его отличия от банкомата

Появление мобильных телефонов и их доступность населению привели к созданию терминалов приема платежей, которые в последнее время стали очень популярны.

Начало двадцать первого века не отличалось распространенностью пластиковых карт банка в отличие от сегодняшних дней. О мобильных и об интернет-услугах банка, пополняющих счет телефона банковской картой, мало кто слышал.

Ранее народ пополнял телефонные счета путем посещения офисов операторов либо салонов сотовой связи, выстаивая в длинных очередях. Возникновение терминалов, оснащенных сенсорным экраном, в самых посещаемых местах, люди восприняли с радостью. Такие устройства дают возможность быстро и анонимно перечислять денежные средства с небольшой комиссией на телефонный счет.

В данное время таким способом стали пополнять счета реже, но платежные терминалы не стали менее популярны и их количество постоянно увеличивается. Благодаря терминалам граждане расплачиваются за услуги, предоставленные им государством, без очередей и потери личного времени.

В этой статье вы узнаете, как функционирует такое устройство и чем оно отличается от банкомата.

Платежный терминал

Терминал по оплате платежей – самоуправляющийся запрограммированный комплексный аппарат, который дает возможность гражданам оплачивать необходимые платежи самостоятельно.

Данные устройства отличаются встроенным программным интерфейсом, который воспринимает большое количество нужной информации. Пользователям с таким аппаратом легко работать – его устройство понятно и доступно для людей без специальных знаний.

Платежные терминалы дают возможность осуществлять оплату всех видов платежей на счета провайдеров, оказываемых услуги:

Платежные устройства дают возможность выполнять трансферт денег на карту банка иного гражданина, на электронный кошелек либо на другой удобный счет в системе платежей и быстрых переводов (Contact, Western Union). Возможно перечисление платежей на счета благотворительных организаций, всевозможных платежных систем, на виртуальные карты, электронные кошельки. Также можно пополнить счет своего аккаунта онлайн-игры.

Ознакомившись с вышеуказанной информацией, возникает интерес к огромному количеству возможностей терминала. Известно, что в аппаратах разных производителей услуги немного отличаются: за одни платежи берется процент, за другие – нет. Чтобы разобраться более подробно, необходимо изучить принцип функционирования платежного устройства.

Принцип работы

Рассмотрим процесс работы терминала, начиная от действий физического лица, именуемого – плательщик, и до оплаты на расчетный счет определенного учреждения.

Каждый терминал имеет своего владельца, который получает доход от каждого взятого процента с платежей. Это может быть частный предприниматель либо юридическое лицо.

Терминал – это заключительное звено в сложной платежной системе, к которой присоединяется ее владелец в результате подписания договорных отношений о партнерстве с данной системой.

В системе терминалов, как и в QIWI, участвует несколько лиц:

По вышеназванной схеме работают и аппараты иных производителей:

Главная роль в рабочем процессе платежной системы отводится ее оператору. Его функции состоят из контроля за координацией и функционалом устройства, обеспечения информационных и технологических взаимовыгодных действий всех участников.

За внесенные платежи несет ответственность расчетное банковское учреждение. Например, в расчетной системе QIWI ответственный КИВИ банк.

Расчетный банк дает оператору необходимый счет, куда агенты вносят требующийся платеж – гарантийный фонд. Он нужен, чтобы обеспечить исполнение обязательств собственника аппарата по трансферту принятых денежных средств.

Весь процесс происходит следующим образом:

Денежные средства списываются со счета оператора, а платеж проходит на расчетный счет провайдера, которому предназначался перевод. Например, при пополнении счета мобильного телефона у оператора МТС последний выступает провайдером платежа.

Собственник устройства получает доход с оплаченных пользователями услуг. Иногда провайдеры, проанализировав поступление платежей за определенный участок времени, дополнительно вознаграждают собственника терминала.

Граничная сумма комиссии полностью зависит от тарифного проекта, предоставленного системным оператором. Отдельная комиссия принадлежит оператору и расчетному банку.

Существование лица, предоставляющего услуги (КИВИ имеет 11 000 поставщиков), говорит о том, что между системой оплаты и поставщиком подписаны договорные отношения о приеме платежей. Чем больше количество лиц, занимающихся предоставлением платежных услуг, тем шире круг возможностей для пользователей.

По всем правилам, комиссия, удерживающаяся с платежа, показывается на мониторе платежного устройства перед осуществлением платы за услуги. В разных платежных терминалах насчитывается неодинаковая комиссия. Происходит это из-за того, что терминалы принадлежат разным собственникам, устанавливающим собственные комиссионные вознаграждения.

Бывают терминалы, не удерживающие комиссии с оплаты услуг. Случается это при погашении кредитов, так как микрокредитные учреждения выставляют комиссию в сумме 0% при оплате задолженности через терминалы соответствующих платежных систем. Это связано с тем, что МФО самостоятельно платят комиссию, согласно условиям, обозначенным в платежном договоре. В таком случае происходит небольшая потеря денежных средств со стороны микрофинансовых организаций, но зато клиенты относятся лояльно к заимодавцу.

Устройство терминала

Учитывая место установки терминала, можно выделить два вида автоматов: расположенные в помещениях и вне помещений. Конструкция и тех и других автоматов фактически не отличается. Различие состоит только в корпусном исполнении: антивандальном либо влагоустойчивом.

Все терминалы обустраиваются:

Все описанные детали устанавливаются, чтобы расширить предоставляемый спектр платежных услуг для населения.

Отличие платежного терминала от банкомата

Функции банкоматов заключаются в:

Терминал для платежей отличается от банкомата следующими особенностями:

Мошенники умудряются взламывать и банкоматы, и терминалы. Последним достается больше из-за их популярности и большого количества.

Банкоматы с функцией приема наличных

Банкоматы с функцией кэш-ин постепенно становятся всё популярнее. Использование таких устройств освобождает клиентов от очередей в кассах и позволяет производить, а также контролировать свои операции самостоятельно. Кроме того, перечень транзакций, которые можно выполнить с помощью подобных машин, растет. В статье вы найдете информацию о возможностях кэш-ин банкоматов и узнаете, как с их помощью осуществлять отдельные операции.

Понятие и возможности банкоматов с функцией приема наличных

Данный вид банкоматов еще называют депозитными. Вся их особенность в том, что они дополнительно оснащены устройством, способным принимать средства на счет. Таким образом, банкомат для приема наличных (далее – БПН) совмещает в себе еще и функцию банковского терминала.

При помощи БПН клиенты смогут осуществить следующие операции:

Правила работы с банкоматами с функцией приема наличных

Как осуществить пополнение карточного счета при помощи банкоматов с приемом наличных

Осуществление такой операции возможно как при наличии карты, так и без нее (тогда необходимо ввести номер). Для примера, банкомат Райффайзен банка по приему наличных производит пополнение только при наличии карты. Сама процедура пополнения выглядит следующим образом:

Если сумма пополнения после подсчета неверна, необходимо выбрать опцию «Отмена». Банкомат вернет карточку вместе с деньгами.

Если необходимо внести еще средства на счет, нужно выбрать опцию «Добавить».

Деньги зачисляются на карточку сразу по завершении операции. Если пополнение происходит в нерабочее время, выходные или праздничные дни, то зачисление, как правило, происходит в ближайший рабочий день (по такой схеме работают, например, у Росбанка банкоматы по приему наличных). Некоторые банки производят зачисление круглосуточно, вне зависимости от нерабочих дней.

Как погасить кредит через банкоматы с функцией cash-in

Данная операция осуществляется в банкоматах без использования банковской карты. Алгоритм погашения взятого в банке кредита следующий:

На внесенные средства распространяются правила, действующие относительно пополнения банковских карт.

В случае внесения суммы большей, чем размер платежа за месяц, сдача засчитается как досрочное погашение (у банка Москвы банкомат приема наличных делает именно так ).

Особенности банкоматов cash-in отдельных российских банков

В банке Райффайзен банкоматы с приемом наличных имеют следующие особенности:

У банка Альфа банкомат с приемом наличных работает по следующим правилам:

Что касается Промсвязьбанка (банкоматов приема наличных), то здесь важно следующее:

У Газпромбанка банкоматы приема наличных широко распространены и принимают только российские рубли. Максимального количества купюр за одну операцию банк не называет. Понятно, что больше, чем входит в купюроприемник, положить не удастся. По такой же самой схеме работают и Уралсиба банкоматы на прием наличных.