рейтинг российских акций по дивидендам

20 лучших российских акций 2020 года. Рейтинг РБК

Акции были выбраны из числа торгуемых на Московской бирже и которые можно купить в каталоге «РБК Инвестиции» за российские рубли.

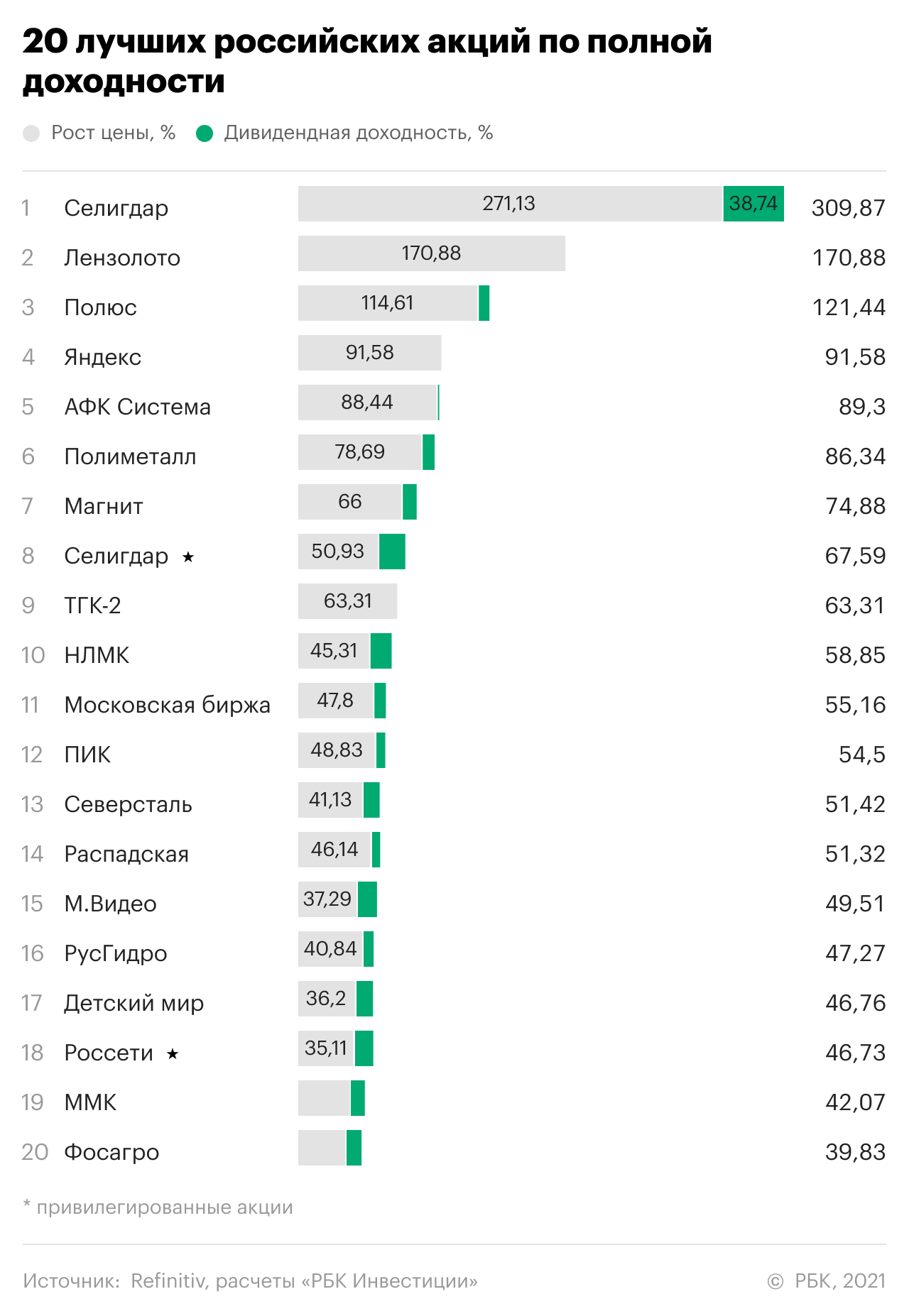

При этом, лучшие бумаги российских компаний принесли инвесторам в 2020 году более значительный доход. Средняя доходность топ-20 российских акций составила 80,9%. А лидеры принесли инвесторам еще больше.

Доход от вложений в акции золотодобывающей компании «Селигдар» составил 309,9%. А занявшие 20-е место акции «Фосагро» обеспечили доход всего в 39,8%. Но и это значительно лучше любого банковского вклада.

Первые три позиции нашего топа заняли акции золотодобывающих компаний, так как в год пандемии COVID-19 золото, как защитный актив, пользовалось повышенным спросом. Всего в топ-20 вошло пять акций золотодобытчиков. Кроме того, в лучшую двадцатку вошли три бумаги компаний черной металлургии, три акции торговых сетей, три акции энергетических компаний. Также среди лучших акций есть бумаги представителей IT, финансового сектора, девелопмента, горной добычи, производителя удобрений и одного многоотраслевого холдинга.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

В число 20 акций, показавших наибольший рост котировок, вошли бумаги «Ленты», и не попали акции «Фосагро». Это единственное различие списков.

Средний прирост 20 самых подорожавших акций составил 72,2%. Для сравнения индекс Московской биржи вырос за год на 8%, c 3 045,87 пункта до 3 289,02 пункта. При этом в начале 2021 года акции продолжили рост, индекс Мосбиржи прибавил за это время еще 6%. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

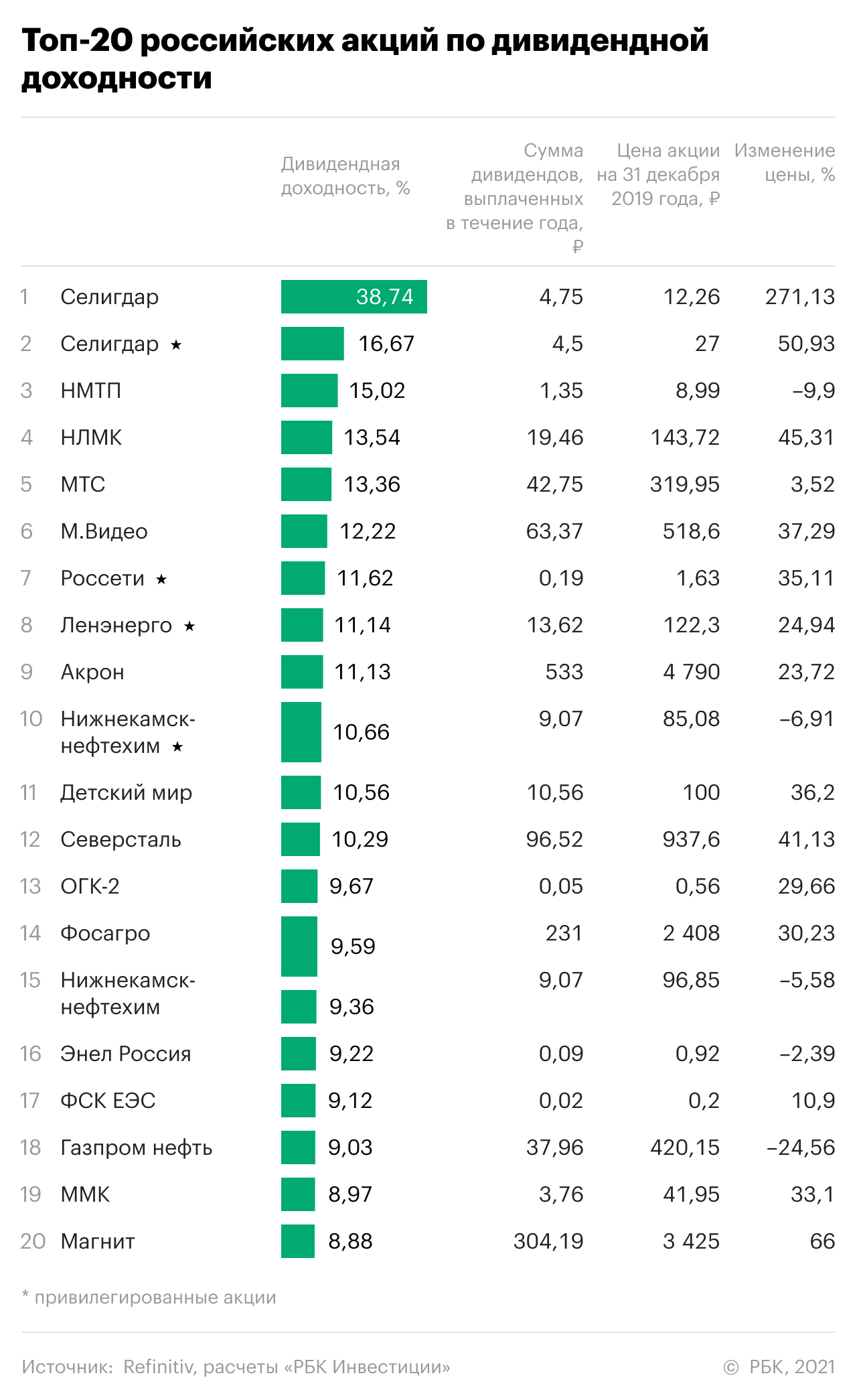

Выплата дивидендов не просто приносит инвестору некий дополнительный доход. Топ-20 акций по лучшей доходности дивидендных выплат в среднем обеспечил дивдоходность в среднем на уровне 12,4%. Но, во многих случаях, именно привлекательная дивидендная доходность становится причиной роста котировок. Сравнение топ-20 по полной и по дивидендной доходности показывает, что списки совпадают наполовину.

Десять бумаг — акции «Селигдара» (обыкновенные и привилегированные), «Магнита», НЛМК, «Северстали», «М.Видео», «Детского мира», «Россетей» (привилегированные), ММК и «Фосагро», присутствуют в обоих топах. Это позволяет говорить о том, что связь между дивидендной доходностью и ростом биржевых цен на эти бумаги не случайна.

В то же время акции НМТП, «Нижнекамскнефтехима» (обыкновенные и привелигированные), «Энел Россия» и «Газпром нефти» вошли в топ-20 по дивидендной доходности. Но дивидендный доход был значительной мере «съеден» снижением котировок. В случае «Газпром нефти» падение котировок даже превзошло прибыль от полученных дивидендов. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

15 российских акций с высокими будущими дивидендами

Мы представляем дивидендный портфель, который включает в себя 15 российских акций с высокими будущими дивидендами. Текущая средневзвешенная дивидендная доходность портфеля составляет 8.1%. Покупка дивидендных акций – одна из лучших долгосрочных инвестиционных стратегий. Средняя рублевая доходность компаний, которые входят в наш портфель, за последние десять лет составила 14.9% в год.

Ожидаемая дивидендная доходность портфеля составляет 8.1%, а его кумулятивная доходность может превысить 30% за три года. Портфель отличается хорошей диверсификацией и близок по структуре к индексам МосБиржи. Мы определили долю компаний в нашем портфеле таким образом, чтобы вес каждого сектора был приблизительно равен весу секторов в индексе. Это позволит эффективно сравнивать доходность нашего портфеля против индекса. Размер дивиденда определяется как дивиденд, который будет выплачен в следующие 12 месяцев, начиная с 1 июня 2021.

Покупка дивидендных акций – одна из лучших долгосрочных инвестиционных стратегий. Она позволяет инвестору получать дивиденды, реинвестировать их и иметь доход от прироста стоимости акций. Кроме того, дивидендные акции, как правило, менее волатильны, чем быстрорастущие имена, которые дивиденды не платят. Выплаты высоких дивидендов характерны для акций стоимости (value stocks), которые, как мы ожидаем, могут в ближайшие годы обогнать акции роста. Это может способствовать опережающей динамике нашего дивидендного портфеля.

Дивидендный портфель российских акций

Источник: оценки АТОНа

*Оценка размера дивидендов, которые будут выплачены в следующие 12 месяцев, начиная с 1 июня 2021 г. **указаны простая средняя дивидендная доходность и средневзвешенная дивидендная доходность

В России идет дивидендный сезон… Сейчас российские компании выплачивают единовременные годовые дивиденды за 2020, либо промежуточные дивиденды за 1К/2К21. Годовые дивиденды уже выплатили Сбербанк, Московская биржа, Globaltrans, Северсталь, Норникель. Но большинство дивидендных выплат придется на июнь-июль. Мы ждем больших дивидендов от МТС, АЛРОСА, ФСК, Транснефти. Эти имена принесут своим акционерам в среднем 7-10%. Неплохие дивиденды за 2020 заплатит Газпром – 12.55 рублей на акцию, что подразумевает доходность почти 5%. Самый большой дивиденд этим летом будет выплачен на привилегированные акции Сургутнефтегаза – 6.7 рубля на акцию, что предлагает более 14% доходности. Но столь высокое значение связано с переоценкой «денежной подушки» компании с учетом девальвации курса рубля. При более стабильном курсе, ожидаемом в 2021П, дивидендная доходность будет значительно меньше и в итоге может оказаться ниже средних значений у других нефтегазовых компаний в России в будущем. Поэтому мы не включаем эту компанию в наш дивидендный портфель.

…но дивидендный гэп будет закрыт быстро. Важно помнить, что прошлый год был сложным для мировой и российской экономики из-за пандемии COVID-19. Доходы многих компаний сократились, и выплачиваемые дивиденды по итогам 2020 меньше предыдущих лет. Но сейчас мы находимся в середине 2021, и пока он складывается очень удачно для российских компаний. Экономика восстанавливается, цены на сырьевые товары на десятилетних максимумах. Как результат, прибыли и денежные потоки российских компаний существенно превысят уровни прошлого года и для многих компаний станут рекордными. Поэтому и дивиденды по итогам 2021 будут существенно выше, чем за 2020. Если средняя дивидендная доходность российских компаний за 2020 составила около 6-7%, то по итогам 2021 она может превысить 10%. Ожидания роста дивидендов будут способствовать поддержке российского рынка акций и быстрому закрытию дивидендных гэпов.

Подход к оценке дивидендов. Ниже мы составили таблицу дивидендов, которые будут выплачены в следующие три года. Так как периоды и частота выплат у всех компаний разные, мы определили размер и период дивидендов (столбец DPS 20/21), которые будут выплачены в следующие 12 месяцев, начиная с 1 июня 2021. В этот период попадают компании, которые будут выплачивать дивиденды за 2020 (например, Газпром) или которые платят промежуточные дивиденды (например, металлургические компании).

При этом, Сбербанк или Московская биржа уже выплатили дивиденды за 2020, и поэтому в данном столбце уже указывается размер дивиденда, который они заплатят по итогам 2021. Также мы указали размер дивидендов, которые мы ожидаем на горизонте 12- 24 месяца (DPS 21/22) и 24-36 месяцев (DPS 22/23). Наш расчет кумулятивных дивидендов за три года не учитывает фактор их реинвестирования.

Наши прогнозы дивидендов строятся на консервативных допущениях. Для оценки дивидендов мы используем как собственные финансовые модели, так и консенсус-прогнозы Bloomberg. При этом долгосрочный прогноз дивидендов у сырьевых компаний особенно затруднителен в связи с высокой волатильностью цен на сырье. В настоящий момент цены на многие сырьевые товары (сталь, никель, медь и проч.) находятся на десятилетних максимумах, вследствие чего дивиденды могут в ближайшие время значительно вырасти и превысить наши прогнозы. Однако мы исходим из предположения, что цены на сырье могут снизиться в 2П21/1П22 г, что нормализует дивиденды до уровней, соответствующих представленным нами оценкам.

Топ-30 компаний по размеру дивидендной доходности в следующие 12 месяцев

Топ-30 компаний по размеру кумулятивной дивидендной доходности за три года*, %

Источник: оценки АТОНа *Дивиденды, которые будут выплачены в следующие 36 месяцев, начиная с 1 июня 2021

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

10 лучших дивидендных акций. Рейтинг РБК

Многие инвесторы следят не столько за биржевыми котировками, сколько за тем, насколько успешно работают компании. Ведь стабильно получающая прибыль компания также стабильно распределяет ее между акционерами путем выплаты дивидендов. Для таких инвесторов именно дивиденды становятся источником дохода и они ставят дивиденды в основу своей стратегии.

Один из способов заработать на дивидендах — это купить акции после объявления компании о выплатах. Остается следить за объявлениями и выбирать для вложения бумаги с привлекательной дивидендной доходностью. Такие стратегии позволяют заработать и на росте котировок. Инвесторов привлекает доходность, и они начинают покупать акции, поднимая тем самым цены.

Но этот способ имеет и достаточно рискованную сторону. Когда истекает срок покупки под дивиденды, бумаги падают в цене — это называется «дивидендный гэп ». Продавая бумаги, инвестор, несмотря на получение дивидендов, может проиграть на падении цен и в итоге получить не ту доходность, на которую рассчитывал.

Успех в стабильности

Другой способ зарабатывать на дивидендах — это выбрать бумаги компаний, которые стабильно и эффективно работают, и регулярно выплачивают дивиденды.

Чтобы помочь инвесторам в начале дивидендного сезона, мы отобрали российские и иностранные акции из каталога «РБК Инвестиции», наиболее привлекательные для долгосрочных дивидендных инвестиций.

Лучшие акции были определены по значению сводного балла, который учитывает

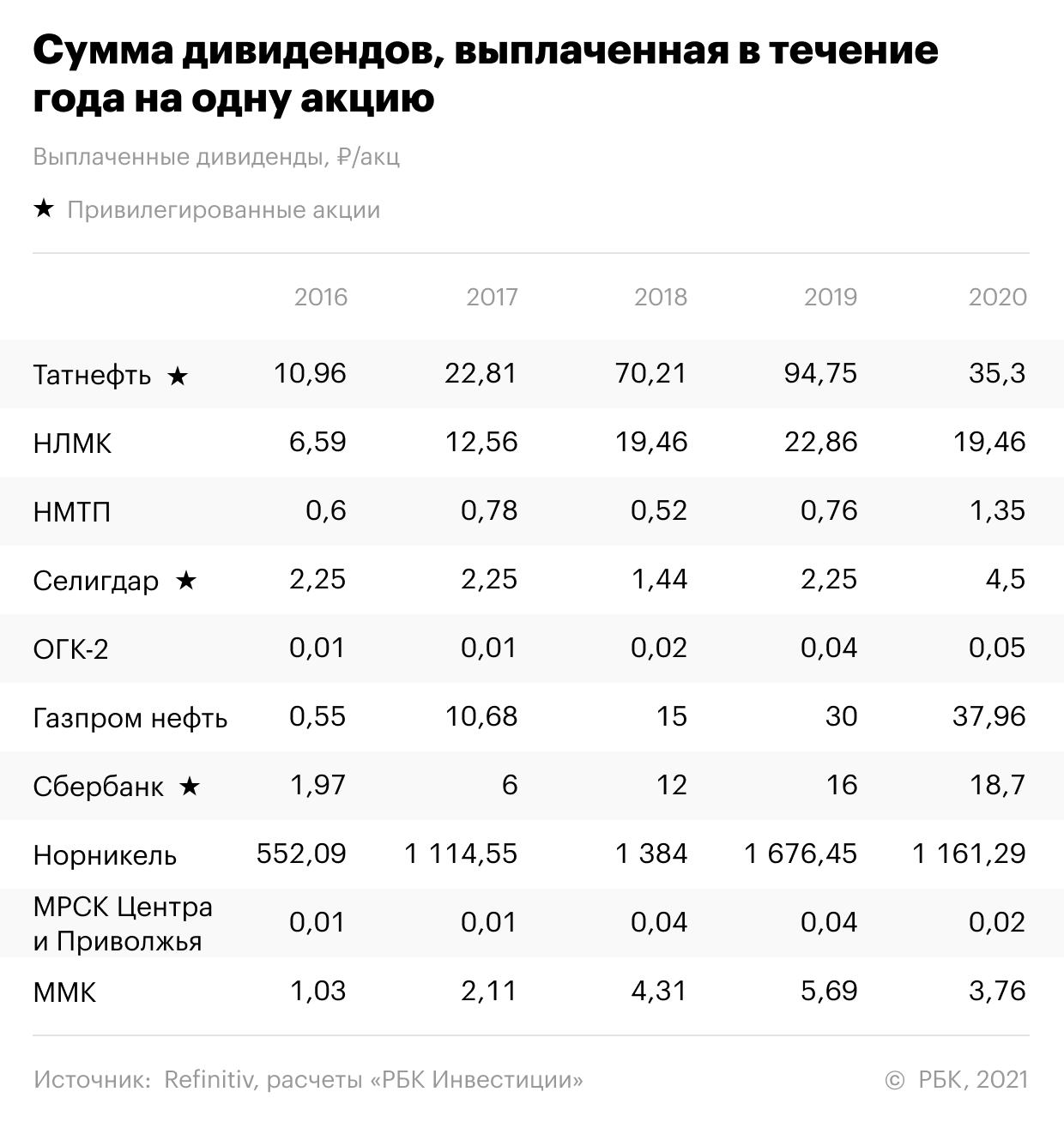

Показатели рассчитывались по итогам дивидендных выплат за последние пять лет. Список лучших российских бумаг, стабильно привлекательных для ориентированного на дивиденды инвестора, получился таким.

Эти бумаги в течение пяти лет показали высокую среднюю дивидендную доходность и устойчивую тенденцию роста дивидендов и котировок. Средневзвешенная годовая дивидендная доходность за пять лет по этим бумагам находится в диапазоне от 7,36% до 14,39%. Стабильная пятилетняя история позволяет говорить, что эти акции могут быть интересными для инвестиций и в дальнейшем.

Акции выбирались из числа торгуемых на Московской бирже, которые можно купить за российские рубли в каталоге «РБК Инвестиции ».

Мы выбрали из акций, по которым в течение пяти предыдущих лет инвесторы непрерывно получали дивидендные выплаты. Для определения дивидендной доходности и динамики размера дивидендов мы брали суммы дивидендных выплат, которые инвестор получал в течение каждого календарного года, вне зависимости от того, промежуточные это дивиденды текущего года или выплаты по итогам предыдущего.

Такой подход отражает именно позицию инвестора, позволяя оценить фактическую доходность его вложений в течение определенного срока. Для расчета дивидендной доходности каждого года мы делили сумму выплаченных в течение года дивидендов на среднюю цену акции в предыдущем году.

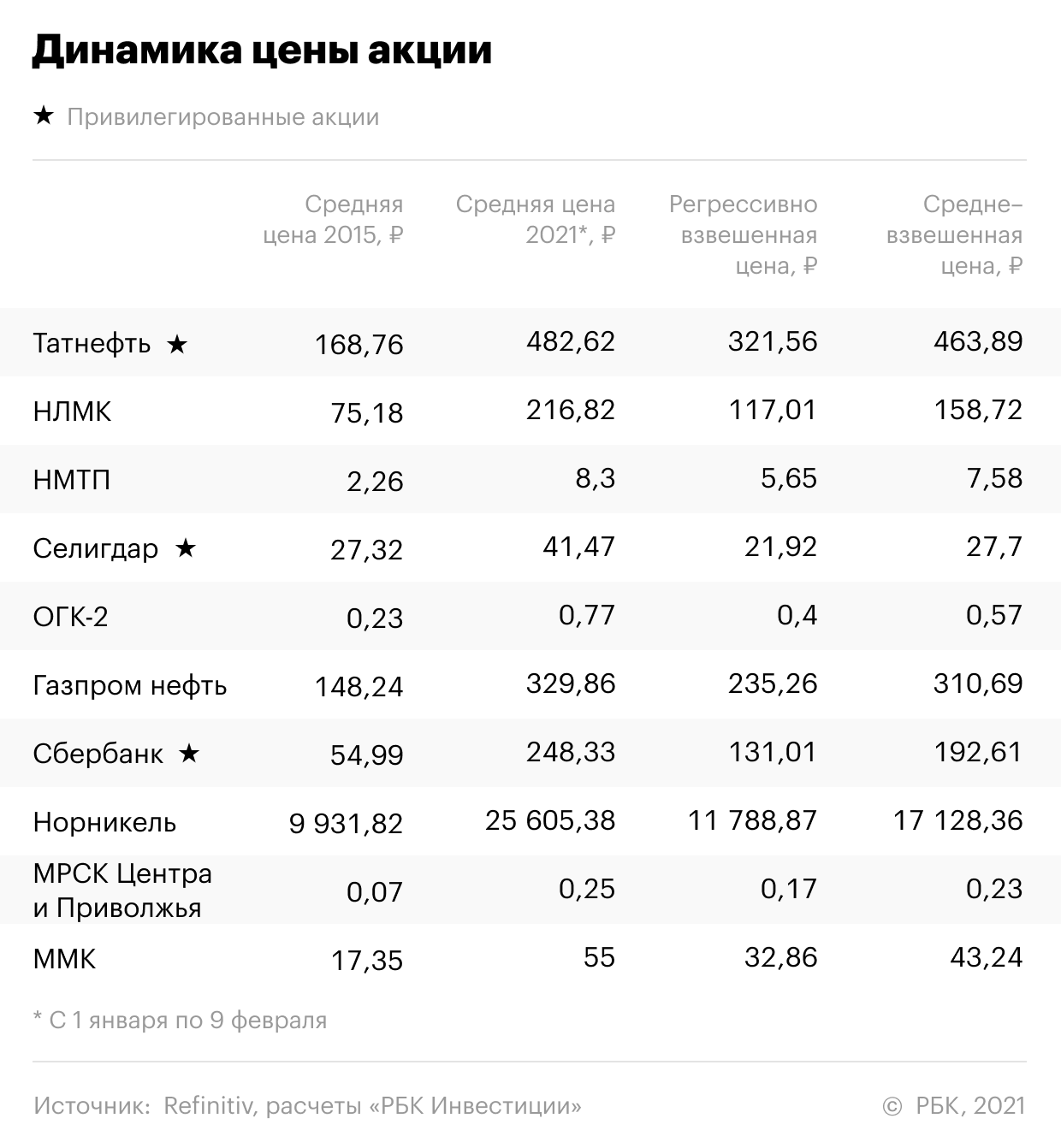

Рост цен мы оценивали с 2015 года по 2021 год включительно.

Список наиболее интересных иностранных дивидендных акций по итогам пяти лет выглядит так:

Эти бумаги на протяжении пяти лет приносили годовую дивидендную доходность от 2,2% до 11,3%, а также показали рост дивидендов и рост котировок.

В некоторых случаях можно заметить даже отдельное снижение размера дивидендных выплат. Но расчет по средневзвешенным значениям показывает тенденцию роста дивидендных выплат по этим бумагам. Это касается и динамики цен

Акции выбирались из числа торгуемых на Санкт-Петербургской бирже, которые можно купить за американские доллары в каталоге «РБК Инвестиции».

Акции в рейтинге ранжируются по значению сводного балла.

Сводный балл (СБ) рассчитан как произведение средневзвешенной дивидендной доходности (СДД), коэффициента прироста дивидендов (КПД) и коэффициента прироста цены (КПЦ).

СБ = СДД х КПД х КПЦ

При расчете средневзвешенной доходности больший вес придавался более поздним выплатам. Для выплат 2020 года вес равен 5, далее для 2019 года — 4, 2018 — 3, 2017 — 2, 2016 –1

Коэффициент прироста дивидендов считался как деление средневзвешенного размера дивидендов (СРД) по акции за пять лет (поздние выплаты имеют больший вес) на средний размер дивидендов, взвешенный регрессивно (РСРД, больший вес имеют более ранние выплаты). Такой подход позволяет оценить величину стабильного роста дивидендов, сглаживая возможные колебания.

Таким же образом считался коэффициент прироста цены акции — делением средневзвешенной цены (СВЦ) с большим весом более поздних цен, на регрессивно взвешенную среднюю цену (РСВЦ), с большим весом более ранних цен. Это также позволяет стабилизировать и усреднить показатели. Прирост цен акций считался с 2015 года по 2021 год. Средняя цена 2021 года бралась за период с 1 января по 9 февраля.

Заметка носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Какие российские компании заплатят самые высокие дивиденды в 2021

С начала 2020 г. индекс МосБиржи вырос на 6,6%, а индекс МосБиржи полной доходности, учитывающий дивиденды, за тот же период прибавил 12,9%. Дивиденды остаются важным фактором инвестиционной привлекательности российских акций.

Многие публичные компании России щедры по отношению к акционерам — уровень дивидендной доходности на нашем рынке один из самых высоких в мире.

Несмотря на воздействие пандемии, большинство российских компаний продолжило выплачивать дивиденды и придерживаться действующих дивидендных политик. Тем не менее под влиянием COVID-19 финансовые результаты ряда эмитентов снизились, а дивидендные перспективы ухудшились. Поэтому важность тщательного подхода к выбору дивидендных бумаг лишь возросла.

Мы отобрали бумаги, которые способны в следующем году порадовать инвестора дивидендной доходностью выше среднерыночных значений.

Акции разделены на две группы в зависимости от степени надежности прогноза. Первая часть списка составлена из бумаг, по которым есть большая степень уверенности в высокой дивидендной доходности.

I группа. Высокие шансы

1. Магнит

В 2020 г. продуктовый ритейл стал одной из наиболее устойчивых к влиянию пандемии сфер бизнеса. В условиях карантинных ограничений люди стали меньше посещать кафе и рестораны и больше питаться дома. По итогам финансовых результатов за 9 месяцев крупнейшие российские фуд-ритейлеры нарастили чистую прибыль.

Магнит в своем сегменте занимает лидирующие позиции по показателю дивидендной доходности. Из-за увеличения прибыли по итогам 9 месяцев рекомендованный размер промежуточных выплат компании вырос в 1,7 раза в годовом сопоставлении до 245,31 руб. на акцию.

Четкой дивидендной политики у Магнита нет, поэтому определить точный размер выплат по итогам 2020 г. не представляется возможным. Исходя из ожидаемых позитивных результатов ритейлера в IV квартале, можно предположить, что итоговый размер выплат в 2021 г. (за 9 месяцев 2020 г. и весь 2020 г.) составит около 450–500 руб. на акцию. По текущим котировкам это соответствует 8,2–9,1% дивидендной доходности.

2-4. ММК, НЛМК, Северсталь

За акциями черных металлургов в последние годы плотно закрепилась репутация дивидендных фишек.

Потенциально самую высокую дивидендную доходность среди металлургов в 2021 г. могут обеспечить акции НЛМК. Компания планирует в новом году увеличить выпуск стали с 12,2–12,3 млн тонн в 2020 г. до 14,2 млн тонн с 2021 г. Это должно привести к росту финансовых результатов и увеличению дивидендов до 24–35 руб. на акцию. Это соответствует 11,4–16,6% дивидендной доходности.

Акции Северстали в каком-то смысле являются защитными в секторе черной металлургии. Высокая степень вертикальной интеграции и лидирующие в отрасли показатели рентабельности обеспечивают стабильные дивидендные потоки. В базовом сценарии дивидендные выплаты за 2021 г. составят 120–165 руб. на акцию — около 9,5–13% дивдоходности.

5. МТС

Дивидендная политика МТС конкретна и прозрачна — по итогам 2021 г. компания планирует выплатить не менее 28 руб. на акцию. По текущей цене 318 руб. это соответствует доходности 8,7%. Фактические выплаты могут быть чуть выше 28 руб. на акцию — в 2020 г. дивиденды без учета «спецвыплат» составили 29,5 руб. на акцию.

Бонусом для акционеров в 2021 г. могут стать новости о судьбе казначейского пакета акций, который образовался из-за проведения обратного выкупа акций — после завершения предыдущего buyback казначейский пакет акций был погашен, а количество акций снизилось. Гашение бумаг увеличивает размер прибыли на акцию и может привести к росту дивидендов. Есть вероятность, что и приобретенный в 2020 г. пакет также будет погашен.

6. Норильский никель

В 2020 г. на ТЭЦ-3, принадлежащей Норникелю произошла авария, которая повлекла за собой разлив топлива и сильное загрязнение окружающей среды. Росприроднадзор оценил ущерб в 148 млрд руб. Эта сумма была зарезервирована по итогам I полугодия 2020 г., что привело к снижению показателя EBITDA, выступающего дивидендной базой, в 2 раза относительно I полугодия 2019 г. Из-за инцидента компания снизила размер промежуточных дивидендов.

По нашим расчетам, финальные дивиденды Норникеля за 2020 г. могут составить около 1200–1450 руб. или 5,4–6,4% дивидендной доходности по текущим котировкам. Сейчас конъюнктура на ключевых рынках Норникеля остается благоприятной: цены на никель, палладий, платину находятся на локальных максимумах, на медь — на исторических пиках.

Если предположить, что такие цены сохранятся и в I полугодии 2021 г., то промежуточные дивиденды за этот период могут составить еще около 1500–1850 руб. на бумагу. Итого дивидендные выплаты в 2021 г. (за II полугодие 2020 г. и I полугодие 2021 г.) могут составить примерно 2700–3300 руб. на акцию, что соответствует доходности 11,4–13,9%.

7. Сургутнефтегаз-ап

Одним из лидеров по ожидаемой дивидендной доходности за 2020 г. могут стать привилегированные акции Сургутнефтегаза. В 2020 г. компания получила крупную прибыль из-за девальвации рубля и позитивной курсовой переоценки валютных депозитов.

Дивиденды по «префам» Сургутнефтегаза прописаны в уставе и составляют 10% от чистой прибыли за год. По нашим расчетам, исходя из курса USD/RUB на конец года в районе 73, выплаты за 2020 г. могут составить около 6–7 руб. на акцию. Дивидендная доходность составляет от 15% до 17,4% по текущим котировкам.

Несколько важных моментов. Во-первых, финансовые результаты Сургутнефтегаза очень волатильны из-за сильной зависимости от динамики пары USD/RUB. Поэтому, исходя из валютного курса на конец 2020 г., дивиденды могут оказаться как больше, так и меньше прогнозных. Второй момент — коэффициент дивидендных выплат прописан в уставе. Это означает, что вероятность снижения payout ratio (доли дивидендов от чистой прибыли) низкая. Наконец, из-за того, что значительная часть прибыли за 2020 г. сформирована за счет бумажных курсовых переоценок, то в 2021 г. без ослабления рубля чистая прибыль компании может снизиться. Подобные ожидания могут привести к тому, что дивидендный гэп в бумаге будет закрываться довольно долго.

8. Энел Россия

Энел Россия в феврале 2020 г. представила новую Стратегию 2020–2022. Компания продала крупнейшую в России угольную станцию — Рефтинскую ГРЭС, взяла курс на возобновляемую энергетику, намереваясь начать строительство ветряных электростанций.

Из-за выбытия Рефтинской ГРЭС финансовые показатели компании ухудшились. Также в свете планов по развитию проектов в сфере ВИЭ компанию в ближайшие годы ожидает сильный рост инвестиционных затрат.

Чтобы обезопасить акционеров от снижения дивидендов в этот период, Энел Россия зафиксировала размер выплат на уровне 3 млрд руб. в год или 0,085 руб. на акцию. По рыночным котировкам дивидендная доходность составляет 9,4%. На текущий момент нет объективных причин для снижения дивидендов относительно обозначенной суммы.

9. Юнипро

В 2021 г. Юнипро планирует направить на дивиденды до 20 млрд руб. — рост в годовом сопоставлении может составить до 43%. Увеличение выплат связано с ожидаемым запуском энергоблока №3 на Березовской ГРЭС. Компания начнет получать повышенные платежи по программе ДПМ, что приведет к росту EBITDA и чистой прибыли.

Фактический размер выплат (20 млрд руб. или меньше) будет зависеть от того, сможет ли компания запустить энергоблок вовремя. Ранее сроки сдвигались, в том числе из-за влияния пандемии COVID-19. Запуск ожидается не позднее I полугодия 2021 г.

В наиболее вероятном сценарии дивидендные выплаты за 2021 г. достигнут 20 млрд руб. или 0,317 руб. на акцию. Это соответствует 11,1% дивидендной доходности по текущим котировкам.

II группа. Темные лошадки

Во вторую группу попали бумаги, дивидендная доходность по которым может быть высокой при выполнении определенных условий.

10. АЛРОСА

В 2019 г. кризис в индийском гранильном сегменте привел к снижению продаж неограненных алмазов, а в 2020 г. на это наслоилось влияние коронавируса — снижение потребительской уверенности и карантинные ограничения. Тем не менее после рекордно низких результатов II квартала во второй половине лета продажи компании начали восстанавливаться вслед за ростом экономической активности.

Последние результаты за ноябрь вышли сильными — объемы реализации достигли рекордного уровня с пиков января 2020 г. Сказывается поддержка спроса на ювелирную продукцию в преддверии рождественского сезона. Компания отмечает, что гранильный сегмент постепенно стабилизируется. Это позволяет ожидать, что продажи останутся высокими в декабре-январе.

Приглашаем принять участие в диалоге с эмитентом: «АЛРОСА и восстановление рынка алмазов»

Таким образом, IV квартал для компании будет весьма успешным, а значит и дивиденды могут вырасти. За I полугодие 2020 г. компания не выплачивала дивиденды, так как свободный денежный поток (FCF) за этот период был отрицательным.

По предварительным расчетам, за II полугодие дивиденды могут составить около 5,3–6,6 руб. на акцию, а с учетом промежуточных выплат за I полугодие 2021 г. сумма может вырасти до 7,8–13,2 руб. на бумагу. Дивидендная доходность в таком случае может достичь 8,5–14,4%.

11–12. Ленэнерго-ап, ФСК ЕЭС

В целом для энергетиков 2020 г. выдался непростым. Из-за карантинных ограничений снизилась экономическая активность, что негативно отразилось на операционных и финансовых показателях большинства представителей сектора. В то же время есть ряд бумаг, которые благодаря сильному фундаментальному кейсу прошли этот период сравнительно безболезненно.

Ленэнерго по итогам 9 месяцев 2020 г. нарастила чистую прибыль по РСБУ на 19% г/г. Выплаты по привилегированным акциям прописаны в уставе и составляют 10% от чистой прибыли. Если предположить, что прибыль за IV квартал будет около уровня предыдущего года, то дивиденды могут составить около 14–16 руб. на акцию — это доходность 9,2–10,5%.

Вторая компания, сравнительно успешно пережившая коронавирус, — ФСК ЕЭС. За 9 месяцев 2020 г. чистая прибыль компании сократилась на 17% г/г. Дивидендная политика ФСК ЕЭС не до конца предсказуема, поэтому качественно предположить дивиденды сложно. Можно лишь обозначить, что ожидаемые дивиденды будут в диапазоне 1,4–1,8 коп. на акцию, что дает дивидендную доходность около 7,3–8,7%.

Важно: приведенный выше прогноз по акциям Ленэнерго-ап и ФСК ЕЭС основан на предположении, что в конце года не произойдет крупных разовых списаний по обесценению активов.

13. ЛСР

В последние 5 лет ЛСР стабильно выплачивал 78 руб. дивидендов на акцию. В 2020 г. компания отступила от этой практики, сократив размер выплат по итогам года до 50 руб.

Можно предположить, что сокращение дивидендов — временное явление. В 2020 г. решение о выплате принималось в период неопределенности относительно последствий коронавируса для компании. Сейчас, когда стало ясно, что худшего удалось избежать, а конъюнктура на рынке недвижимости остается позитивной, ЛСР может вернуться к действовавшей ранее дивидендной практике и выплатить 78 руб. на акцию. Дивидендная доходность в таком случае составит 8,8% относительно текущих котировок.

14. ФосАгро

Всего в 2020 г. группа ФосАгро собирается совокупно выплатить 300 руб. дивидендов на акцию. Это соответствует примерно 10,6% дивидендной доходности. Значительная часть дивидендной суммы сформирована выплатами за 9 месяцев 2020 г. — 123 руб. на акцию. Обычно компания выплачивала куда меньшие суммы, поэтому рекомендация совета директоров по данным дивидендам привела к сильному росту акций.

Увеличение размера выплат наверняка связано с улучшением финансовых результатов компании — пандемия практически не отразилась на мировом спросе на удобрения, в то время как прошедшая волна девальвации рубля позитивная для экспортоориентированной ФосАгро. Благодаря этому в III квартале выручка компании выросла на 10%, EBITDA — на 27%.

В последние годы ФосАгро практикует выплату дивидендов из нераспределенной прибыли прошлых лет — из-за этого предсказуемость дивидендных поток снижается. Тем не менее рост финансовых метрик должен привести к тому, что дивиденды в 2021 г. могут остаться на высоком уровне. В базовом сценарии дивиденды на акцию ФосАгро в 2021 г. могут составить 250–300 руб. на акцию, что соответствует 8–9,6% дивидендной доходности.

Как увеличить эффективность вложений

Для повышения доходности рекомендуем обратить внимание на индивидуальный инвестиционный счет (ИИС). В 2020 г., когда Банк России стал снижать ключевую ставку, а банки — проценты по депозитам, ИИС становится все более популярным. Из 3,2 млн индивидуальных инвестиционных счетов, открытых в России на конец ноября 2020 г., более половины появились в нынешнем году.

Преимущество ИИС — налоговые льготы от государства. Они бывают двух видов: тип А — вычет в размере 13% от вносимой ежегодно суммы (до 400 тыс. руб.) и тип Б — отмена 13%-го налога на доходы по торговым операциям.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Главное за неделю. Уголь, алюминий, доллар: остывает все

Итоги торгов. Решение ЦБ и просадка других площадок ударили по российскому рынку

40 акций в один день. Самые интересные новинки следующей недели

Рынок акций США. 11 секторов в деталях

Мосбиржа ждет еще четыре IPO на своей площадке в 2021. Кто на очереди

Уголь упал на 30%. Что с акциями Распадской и Мечела

Чипы инвесторов сгорели от такого отчета Intel. Что с акциями

Задайте вопрос аналитикам BCS Global Markets

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.