рейтинг не государства пенсионного фонда

Рейтинг лучших НПФ в России в 2021 году: сравнительная таблица + советы по выбору фонда

Как только ни ухищряются печатные издания, чтобы удержать аудиорию. Рейтинг НПФ, по их мысли, помогает клиентам выбрать лучший фонд, но это не 100 % гарантия будущей доходности. Сравнивайте, выбирайте, анализируйте, если не хотите в старости считать каждую копейку.

Рейтинг самых лучших НПФ

Для кого-то в рейтинге негосударственных пенсионных фондов важен объем пенсионных накоплений: это говорит о размере оборотных средств, возможной прибыли. Другие ориентируются на публикации в «Вестнике Банка России». Поэтому приведу списки лучших НПФ по разным критериям.

По объему накоплений

Рейтинг по отчету ЦБ РФ за 9 месяцев 2019 г., топ-10:

По доходности

Рейтинг НПФ по доходности за 3 квартала 2019 г. в процентах (отминусованы вознаграждения УК и депозитарию):

По надежности

Рейтинг надежности присваивают агентства. Учитывайте только, что подобный рейтинг платный (у меня вызывает сомнение объективность оценки).

Согласно данным «Эксперт РА» (к сожалению, на начало 2020 г. даже не топ-5):

По остальным НПФ данные не обновлялись.

По рейтингу Центробанка

Вопреки разношерстной информации Центральный банк РФ не составляет рейтингов. Убедитесь в этом самостоятельно, зайдя на сайт ЦБ РФ www.cbr.ru. Здесь можно скачать сводные данные по результатам деятельности и составить перечень лидеров самостоятельно.

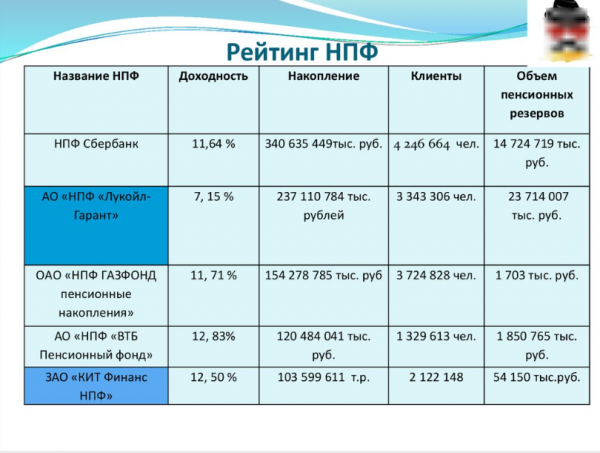

Сравнительная таблица топовых НПФ

Для полной информации приведу и сравнительную таблицу популярных среди населения НПФ (на основе статистики ЦБ РФ).

| Название | Объем пенсионных накоплений, тыс. руб. | Доходность за минусом выплат УК и депозитарию, % | Объем резервов, тыс. руб. |

| Сбербанк | 608 202 297,64509 | 10,93 | 44 215 358,62975 |

| «Сургутнефтегаз» | 10 302 267,16951 | 9,81 | 18 998 346,63823 |

| «Открытие» | 509 907 811,62335 | 10,16 | 67 012 306,16124 |

| «ВТБ Пенсионный фонд» | 242 544 409,09023 | 9,57 | 5 615 612,59693 |

| «АПК-Фонд» | — | 11,53 | 128 858,23129 |

| «Большой» | 45 127 767,19274 | 9,88 | 6 654 426,69018 |

| «Сафмар» | 254 942 846,5577 | 8,18 | 8 502 101,60406 |

| «Телеком-Союз» | 1 442 121,1112 | (-7,58) | 21 194 733,00505 |

| «Будущее» | 256 074 688,38737 | (-15,95) | 2 775 632,78037 |

| «Социальное развитие» | 5 673 359,67294 | (-17,25) | 2 219 283,36904 |

Советы, как выбрать фонд

К сожалению, сам договор с НПФ отличается весьма невыгодными условиями:

Выбирать хранилище будущей пенсии на основе рейтинга — не самое удачное решение. Я рекомендую:

Главное, сначала собрать информацию (не просто просмотреть рейтинги) — лишь затем принять решение.

Как стать клиентом негосударственного пенсионного фонда

Иногда вступить в негосударственный пенсионный фонд получается без согласия клиента. По стране прогремели скандалы, когда людей перебрасывали из ПФР или НПФ в другой фонд без их ведома.

Если же подходить к выбору сознательно (изучив рейтинги и доступную информацию), для подписания договора потребуется минимальный перечень документов:

В представительстве фонда или на официальном сайте нужно заполнить заявление, а затем подписать договор.

Мой совет: если вероятен уход на пенсию досрочно — по возможности укажите в договоре с НПФ момент начала выплаты (не наступление пенсионного возраста, а дату выхода на пенсию).

Можно ли сменить НПФ

Да. Для этого подписывается договор с новым НПФ (обычно лучшим в рейтинге). Разрывается договор со старым. Затем подается заявление в Пенсионный фонд по месту жительства.

Как перевести деньги из НПФ

На личный счет в банке перевести накопления не получится. Накопления будут либо выплачены как пенсия, либо переведены в другой фонд.

Наследники должны подать заявление в НПФ, тогда средства будут направлены в указанный банк.

Как устроены и работают НПФ

НПФ заключает договоры, привлекая деньги вкладчиков. Для управления капиталом нанимают управляющие компании. Их действия:

Ценные бумаги хранятся в депозитарии, обеспечивающем учет. Напомню: сегодня ценные бумаги — это электронный документ. Поэтому специализированный депозитарий напоминает скорее серверный центр (где в мощных компьютерах хранятся данные), нежели банковское хранилище.

Со стороны государства деятельность фонда контролирует Центральный банк РФ. Кроме того, лучшие фонды состоят в негосударственной Ассоциации НПФ (от участников требуют соблюдения ряда финансовых требований).

Денежные средства клиентов застрахованы Агентством по страхованию вкладов (государственная корпорация), если фонд прошел проверку. Внутри НПФ работу контролирует собственная ревизионная комиссия.

Рейтинговое агентство работает по договору с фондом (услуги платные), анализирует публичную информацию и присваивает рейтинг.

Как происходит формирование накопительной пенсии

Накопительная пенсия формируется за счет страховых взносов. С деньгами работает УК: если в результате финансовых операций получена прибыль, ее уменьшают на величину оплаты услуг НПФ, УК и депозитария, затем разносят по счетам вкладчиков пропорционально сумме (т. е. прибыль — это вклад, умноженный на доходность).

Эта прибыль ожидается от лучших фондов рейтинга, но так бывает не всегда. Если УК сработала в минус, все затраты также распределяются по реестру вкладчиков. Поэтому вместо ожидаемого роста накоплений клиент видит уменьшение сбережений.

Деньги должны работать, поэтому при переходе в другой НПФ, разумеется, лучший в очередном рейтинге, вкладчик теряет инвестиционный доход, если он не зафиксирован (раз в 5 лет).

НПФ или ПФР — что лучше выбрать?

Сложный вопрос. Сравнение начинается с выборки 2–3 НПФ (основываясь на рейтингах минимум). Затем рассматриваются результаты прошлых лет, в идеале 5, и только потом составляется прогноз.

Мои поиски лучшего НПФ при тщательном анализе всех доступных рейтингов успехом не увенчались (вредный характер, наверное). Поэтому мои сбережения остались в ПФР, свободные средства предпочитаю инвестировать самостоятельно.

Сколько денег пропадает, если оставить накопительную пенсию в ПФР

Все зависит от НПФ, где формируется накопительная часть пенсии. Лично я предпочитаю «хранить яйца в разных корзинах»:

Решение, затрагивающее финансы, каждый принимает самостоятельно.

Отзывы

Вот что говорят форумчане специализированного финансового сайта о рейтингах НПФ.

Заключение

В последние годы на рынке пенсионных накоплений наметилось несколько тенденций:

Поэтому не стоит относиться к рейтингу НПФ серьезно. Я советую поискать для обеспечения пенсии альтернативные варианты.

На сегодня все. Подписывайтесь на статьи, ставьте лайк. Желаю всем обеспеченной старости.

Рейтинг НПФ по надежности

На этой странице представлены таблица с негосударственными пенсионными фондами России отсортированными по надежности. На основе рейтинга агенства Эксперт РА.

Рейтинговая шкала АО «Эксперт РА»

| Категория | Уровень | Определение |

| AAA | ruAAA | Объект рейтинга характеризуется максимальным уровнем кредитоспособности/финансовой надежности/финансовой устойчивости. Наивысший уровень кредитоспособности/финансовой надежности/финансовой устойчивости по национальной шкале для Российской Федерации, по мнению Агентства. |

| AA | ruAA+ | Высокий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации, который лишь незначительно ниже, чем у объектов рейтинга в рейтинговой категории ruAAA. |

| ruAA | ||

| ruAA- | ||

| A | ruA+ | Умеренно высокий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации, однако присутствует некоторая чувствительность к воздействию негативных изменений экономической конъюнктуры. |

| ruA | ||

| ruA- | ||

| BBB | ruBBB+ | Умеренный уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации, при этом присутствует более высокая чувствительность к воздействию негативных изменений экономической конъюнктуры, чем у объектов рейтинга в рейтинговой категории ruA. |

| ruBBB | ||

| ruBBB- | ||

| BB | ruBB+ | Умеренно низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. Присутствует высокая чувствительность к воздействию негативных изменений экономической конъюнктуры. |

| ruBB | ||

| ruBB- | ||

| B | ruB+ | Низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. В настоящее время сохраняется возможность исполнения финансовых обязательств в срок и в полном объеме, однако при этом запас прочности ограничен. Способность выполнять обязательства является уязвимой в случае ухудшения экономической конъюнктуры. |

| ruB | ||

| ruB- | ||

| CCC | ruCCC | Очень низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. Существует значительная вероятность невыполнения объектом рейтинга своих финансовых обязательств уже в краткосрочной перспективе. |

| CC | ruCC | Очень низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. Существует повышенная вероятность невыполнения объектом рейтинга своих финансовых обязательств уже в краткосрочной перспективе. |

| C | ruC | Очень низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. Существует очень высокая вероятность невыполнения объектом рейтинга своих финансовых обязательств уже в краткосрочной перспективе. Своевременное выполнение финансовых обязательств крайне маловероятно. |

| RD | ruRD | Объект рейтинга находится под надзором органов государственного регулирования, которые могут определять приоритетность одних обязательств перед другими. При этом дефолт Агентством не зафиксирован. |

| D | ruD | Объект рейтинга находится в состоянии дефолта. |

Отзывы (0)

Оставьте ваш отзыв, он очень важен для других пользователей.

Ещё никто не оставил отзыв, вы будете первым.

Статистика и рейтинг НПФ в 2020 году в России по надежности и доходности

Прежде, чем переводить свои накопления из государственного фонда в НПФ, необходимо ознакомиться с рейтингом лучших НПФ. Рейтинги НПФ составляются по разным критериям (объем накоплений, количество застрахованных, доходность) приводит сайт ПФР.

Лучшие фонды 2019-2020 года по надежности и доходности

НПФ представляют собой фирмы, занимающиеся выгодными инвестициями денег граждан в разные проекты. От того, насколько грамотно фонд распорядится инвестициями, зависит доход его клиентов.

Плюсы хранения пенсионных накоплений в подобной организации заключаются в следующем:

Основные минусы участия в НПФ таковы:

«Европейский» НПФ является одним из самых известных. Он пользуется популярностью среди граждан по причине неплохой доходности. У данной фирмы больше миллиона клиентов, которые доверили ей собственные накопления.

В НПФ предусмотрены европейские стандартны обслуживания. Так, граждане могут создать личный кабинет на сайте фонда, а также следить за движениями денежных средств. Можно переводить деньги в другой НПФ при банкротстве.

Повышенная процентная ставка определена для граждан, которые вкладывают свои накопления в «Сургутнефтегаз». Фирма вовремя выплачивает пенсии, находится на рынке больше 20 лет, имеет положительную репутацию среди россиян.

По статистике и рейтингу НПФ России 2019 по надежности и доходности можно определить, насколько полно и своевременно компания выполняет свои обязательства перед застрахованными гражданами.

По данным Центробанка в 2020 г. рейтинг НПФ по надежности выглядит так:

По объему накоплений

Первые места в рейтинге по объему накоплений занимают те организации, в которых хранится больше всего пенсионных сбережений граждан. По состоянию на 2020 г. рейтинг компаний по количеству накоплений следующий:

Каждый из нас надеется на достойную, обеспеченную старость. Судя по нынешнему поколению пенсионеров, государство не всегда может удовлетворить даже самые простые потребности пожилых людей. К счастью, на сегодняшний день у россиян есть возможность самостоятельно решать, какой будет их пенсия, прибегнув к помощи специальной организации под названием негосударственный пенсионный фонд. Стоит ли доверять подобным структурам, и каким образом они помогут скрасить старость?

Что такое негосударственный пенсионный фонд?

Это особая организационно-правовая форма некоммерческой организации соцобеспечения, которая специализируется на осуществлении обязательного пенсионного страхования и негосударственного пенсионного обеспечения. Следует отметить, что в 2014 году в законодательство было изменение, согласно которому негосударственным пенсионным фондам необходимо пройти особую проверку ЦБ, процедуру акционирования и вступления в систему гарантирования пенсионных накоплений.

Можно выделить следующие виды деятельности НПФ:

В 2010 году общая структура пенсии россиян была существенно видоизменена. На данный момент она включает в себя страховую и накопительную части. Согласно действующим законам, работодатели должны отчислять на страховую часть 16% всего фонда оплаты труда. Эти средства используются для выплаты пенсий и пособий нынешним пенсионерам. Еще 6% ФОТ перечисляются в качестве накопительной части, которую гражданин имеет право использовать по своему усмотрению. Именно ее можно передать в распоряжение НПФ.

Как правило, пенсионный фонд постоянно инвестирует накопительную часть и начисляет на счет клиента часть полученного таким образом дохода. Условия инвестирования и, соответственно, возможные риски подробно описываются в договоре. Cредняя доходность инвестиционных инструментов НПФ может существенно превышать показатели эффективности государственного Пенсионного фонда России, т.е. при аналогичных взносах размер пенсионных накоплений клиентов НПФ зачастую значительно больше, чем у граждан, пользующихся стандартной схемой пенсионного обслуживания.

При заключении договора НПО у клиента есть возможность самостоятельно выработать наиболее приемлемую для него схему пенсионного обеспечения. Все средства, которые клиент перечисляет негосударственному пенсионному фонду в рамках подобного договора, будут отражены на его индивидуальном лицевом счете, который обычно можно просмотреть на официальном сайте. В дальнейшем они используются фондом в качестве инвестиционного капитала.

Особое внимание следует уделить, так называемому, профессиональному пенсионному обеспечению, которое обеспечивает особые условия пенсионного обслуживания для представителей целого ряда профессий. К сожалению, развитие подобных услуг в России сдерживается отсутствием необходимой законодательной базы.

Стоит ли опасаться НПФ?

Многие люди относятся с предубеждением к негосударственным структурам и боятся передавать им свои деньги. При этом работа НПФ строго регулируется законодательством и контролируется большим количеством государственных структур.

Для того, чтобы выбрать наиболее эффективный негосударственный пенсионный фонд, изучите отзывы и рейтинги, которые составляют различного рода финансовые издания и институты. Подобные оценки позволяют оценить не то только качество обслуживания и доходность того или иного фонда, но и удостовериться в его надежности. При этом риск натолкнуться на мошенников в данной сфере чрезвычайно невелики ввиду жестких условий лицензирования подобной деятельности.

Центробанк в 2021 году приводит следующий рейтинг НПФ:

Рейтинг доходности НПФ 2021

Статистика управления большинства НПФ «перевалила» за 10 лет. Это достаточно хороший срок, чтобы подвести итоги и сравнить негосударственные пенсионные фонды между собой.

Название НПФ

Количество застрахованных

8 729 095

6 993 253

Газфонд пенсионные накопления НПФ

6 411 418

4 175 716

3 787 067

ВТБ пенсионный фонд НПФ

2 953 317

Эволюция НПФ (Нефтегарант и Согласие)

1 963 361

Оборонно-промышленный фонд НПФ

Алмазная осень НПФ

Первый промышленный альянс НПФ

В таблице учитывается только количество застрахованных по обязательному пенсионному страхованию (ОПС).

В десятке крупнейших НПФ за последние 2 года не было значительных изменений, кроме последнего масштабного слияния фондов под эгидой НПФ Эволюция. В новый крупный фонд вошли Нефтегарант и Согласие.

Методика построения рейтинга

В рейтинге НПФ мы оцениваем только доходность. Надежность фонда не так важна, так средства будущих пенсионеров застрахованы в АСВ. При расчете итогового рейтинга главный вес имеют результаты НПФ на длинном сроке (10,5 лет в этом рейтинге). На втором месте в формуле рейтинге находится доходность, которую показал фонд за последние 5 лет. В рейтинг вошли только фонды, у которых есть история результатов управления не менее 10,5 лет.

Доходность инвестиций сравнивается с инфляцией (реальная доходность). Если реальная доходность НПФ меньше нуля (фонд проиграл инфляции) на длинном промежутке 10,5 лет И за последние 5 лет, фонд получает нулевой рейтинг.

Рейтинг доходности НПФ

Лицензия

Название фонда

Рейтинг

Оборонно-промышленный фонд НПФ

Газфонд пенсионные накопления НПФ

Эволюция НПФ

Первый промышленный альянс НПФ

Сбербанка НПФ

ВТБ пенсионный фонд НПФ

Доверие (Оренбург) НПФ

Алмазная осень НПФ

Открытие НПФ

САФМАР НПФ

Будущее НПФ

На первом месте в рейтинге совсем небольшой НПФ Оборонно-промышленный фонд. В рейтинге 2019 года и 2017 года он не был среди лидеров, но входил в десятку лучших. Оборонно-промышленный фонд показал стабильные результаты в последние 5 лет и опережал инфляцию. На второе место переместился Газфонд пенсионные накопления. Он уже был лидером в 2013 году. В другие периоды он так же входил в десятку лучших. На третьем месте НПФ Эволюция (лидер рейтинга 2019 года). Правда у «Эволюции» довольно слабые результаты за первую половину 2021 года. Они заработали своим клиентам меньше инфляции. Пять фондов показали откровенно провальные результаты: НПФ Открытие, НПФ САФМАР, НПФ Будущее, НПФ Телеком-Союз и НПФ Профессиональный. У них была отрицательная реальная доходность и за 10 лет, и за 5 лет. Расстраивает, что среди аутсайдеров 3 фонда-миллионника.

Наш рейтинг касается только негосударственных фондов. Но интересно взглянуть, как дела у ВЭБа…

Спрашивается, зачем нам вообще эти НПФ, если ВЭБ стабильно их опережает? Правда, загадкой остаются посредственные результаты у «ВЭБ расширенный» (при том, что российские акции показывали отличные результаты все 10 лет).

Среднегодовая реальная доходность

10,5 лет

Среднегодовая реальная доходность

5,5 лет

ВЭБ гос. ценные бумаги

ВТБ пенсионный фонд НПФ

Сбербанка НПФ

Открытие НПФ

САФМАР НПФ

Газфонд пенсионные накопления НПФ

Будущее НПФ

Эволюция НПФ

Доверие (Оренбург) НПФ

Оборонно-промышленный фонд НПФ

Алмазная осень НПФ

Первый промышленный альянс НПФ

В среднем НПФ за 10,5 лет приносили 0,13% реальной доходности ежегодно. Можно резюмировать, что российские фонды в среднем зарабатывают на уровне инфляции. Т.е. деньги будущих пенсионеров индексируются на размер инфляции, но никак не приумножаются. А если учесть, что многие россияне чувствуют на своём кармане инфляцию гораздо более высокую по сравнению с данными Росстата, то НПФ проигрывают такой субъективной инфляции.

Но даже не это самое плохое … Прошедшие 10 лет были годами бурного роста всех фондовых индексов (почти без исключения). Можно предположить, что когда начнутся турбулентные годы, а они точно будут, то показатели доходности будут на много хуже.

Почему у НПФ всё так плохо?

Надежды на то, что у НПФ всё наладится особо нет. У этого пессимизма есть несколько причин. Первая – это законодательные ограничения, которые подталкивают пенсионные фонды инвестировать в малодоходные инструменты.

НПФ обязаны гарантировать положительный инвестиционный результат на 5-летнем сроке (раньше был 1 год). На первый взгляд это выглядит как забота о будущих пенсионерах, но на самом деле всё как раз наоборот. Пенсионные фонды ограничены в своих инвестиционных стратегиях и вынуждены вкладывать деньги очень консервативно, не принимая риск волатильности. По сути, фонды вынудили «вбухать» все деньги в облигации и депозиты, а в результате у многих из них не получается даже обыграть инфляцию. Это всё при очень хорошей динамике российского фондового рынка.

«Вишенкой на торте» в накопительной системе можно назвать комиссию, которая удерживается ежегодно. НПФ поручают управлять пенсионными накоплениям управляющим компаниям (УК). Получается, что НПФ берет свою ежегодную комиссию и УК тоже берет свою комиссию (вне зависимости от итогов). Формула комиссии сегодня такая: 15% от дохода + 0,75% от всех средств. 15% от дохода берет себе НПФ, а 0,75% от всех средств (независимо от результатов управления) кладет в карман УК. Таким образом 15% и так низкого дохода сразу «исчезает» в виде комиссии. Стоит ли удивляться таким плохим результатам?