кредитная карта с милями какая лучше

4 лучших банковских карты для накопления миль

Поделитесь с друзьями

Мильная карта – банковский продукт, по которому легко накапливать бонусы, оплачивая покупки и услуги. В роли бонусов вместо традиционных баллов выступают мили. Банки предлагают расходовать их на покупку авиабилетов, бронирование номеров в гостиницах, услуги аренды автомобилей, в том числе в путешествиях. В статье рассмотрим 4 карты крупнейших российских банков, с которыми выгодно накапливать и тратить мили.

Содержание

Кредитная карта «All Airlines» от Тинькофф

Как начисляются мили по карте «All Airlines»:

Преимущества карты

Недостатки

Это зависит от индивидуального тарифного плана.

Кредитные карты «Аэрофлот» от Сбербанка

Сбербанк предлагает серию кредитных карт «Аэрофлот», за пользование которыми начисляются мили.

Тарифы за использование карт из серии «Аэрофлот»

Важно: Сбербанк начисляет бонусные мили за каждые 60 рублей, потраченные с карты. При этом начисление осуществляется по следующему принципу:

Преимущества серии мильных кредитных карт от Сбербанка

«Мультикарта» от ВТБ с опцией «Путешествия»

Важно: сама карта не является мильной. Начисление миль будет происходить при условии подключения соответствующей опции под названием «Путешествия».

«Мультикарта» на данный момент признана лучшей с позиции преимуществ начисления и траты бонусов, поступающих в виде миль.

Условия начисления бонусов в рамках опции «Путешествия»

Важно: за расчетный период ВТБ начисляет не больше 5 тысяч миль. Расходовать их можно на специализированном сайте путешествий travel.vtb.ru.

Преимущества карты в рамках опции «Путешествия»

Недостатки

Универсальная карта «Alfa Travel» от Альфа-банка

Преимущества карты для любителей путешествий

Недостаток

Как выбрать банковскую карту для накопления миль

Решаясь на оформление карты, стоит руководствоваться:

Анализируйте, изучайте предложения, ищите актуальные условия на сайтах банков или по номерам горячих линий. И точно не ошибетесь!

Поделитесь с друзьями:

«Займер»: робот выдает кредиты лучше человека

РКО: 5 банков с самыми выгодными предложениями

Кредит погашен, а банк требует долг

Если досрочно погасить кредит, пересчитают ли проценты

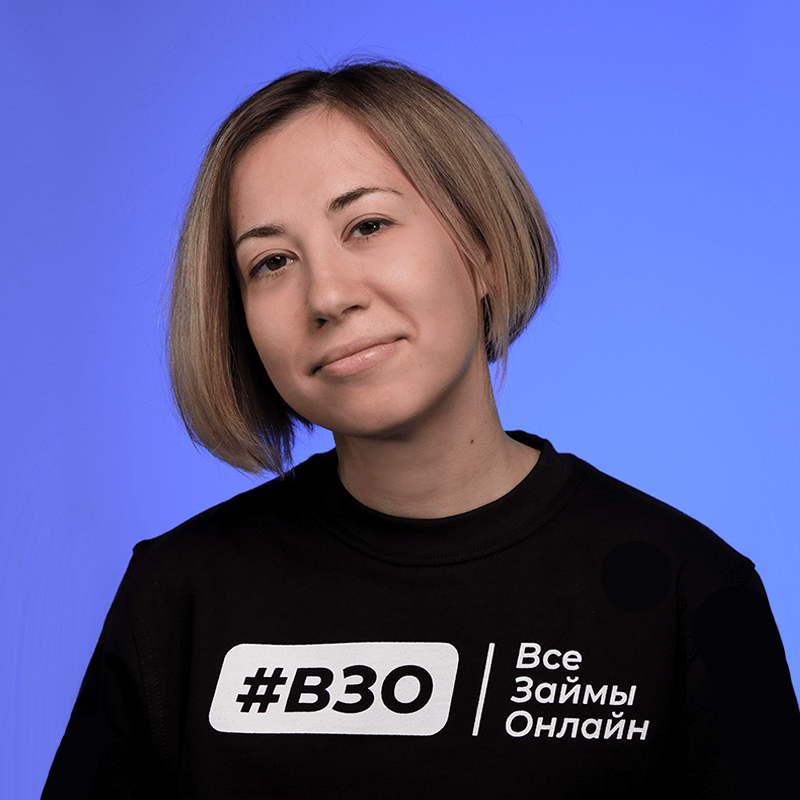

Сергей Нимитулаев

А для чего нужны именно банковские карточки для накопления миль? Если я правильно помню, то у каждой авиакомпании есть своя программа, которая позволяет копить мили, а после тратить их на покупку авиабилетов и прочих услуг.

Олег Балицкий

Эта информация больше для тех, кто постоянно летает. Тогда выгодно оформлять подобные карты. Если же вы летаете в другие страны не чаще двух-трех раз в год, то особого смысла нет, поскольку бонусные мили имеют свойство сгорать через определенный промежуток времени.

Войдите или зарегистрируйтесь, чтобы оставить комментарий

Пройдите тест за 1 минуту и узнайте, сможете ли вы законно списать долги и оформить банкротство!

Рейтинг кредитных карт с бонусными милями

Для тех, кто часто путешествует, большинство банков выпускают кобрендовые карты совместно с крупными авиакомпаниями. Они позволяют накапливать специальные бонусные баллы, или «мили». Эти мили можно затем потратить в путешествиях — купить на них авиабилеты, забронировать номер в отеле или арендовать автомобиль.

Это второй крупнейший банк страны после Сбербанка, который обслуживает большое число клиентов. Его отделения и банкоматы есть во многих городах России. Альфа-Банк предлагает удобную карту с гибкими условиями начисления и использования миль. Для кредитки действуют разнообразные дополнительные услуги.

Особенность банка Тинькофф в том, что он работает с клиентами исключительно через интернет, без офисов и банкоматов. Оформить карточку в нем можно в любом месте, куда может приехать специалист. Милями с карты Тинькофф можно компенсировать стоимость билетов во всех крупных авиакомпаниях.

| Как начисляются мили | до 2% за все покупки, до 5% за авиабилеты, до 10% у партнеров |

| Как тратятся мили | на авиабилеты, 1 миля равна 1 рублю |

| Размер лимита | до 700 000 рублей |

| Льготный период | до 55 дней |

| Процентная ставка | от 15% годовых |

| Дополнительные возможности | бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay |

| Стоимость открытия | бесплатно |

| Стоимость обслуживания | 1 890 рублей в год или 249 рублей в месяц |

| Способ оформления | онлайн с доставкой на руки |

| Сроки оформления | 1-2 дня |

Росбанк входит в международную группу Societe Generale. Его цель — дать клиенту удобный и понятный способ получить любые банковские услуги. При подключении соответствующей опции карта начинает копить Travel-бонусы, которые можно потратить на портале Росбанк-OneTwoTrip на авиабилеты и услуги для путешествий. Для получения максимального числа бонусов необходимо тратить от 100 000 рублей в месяц.

Крупный международный банк австрийского происхождения. Он обладает одним из самых высоких рейтингов надежности в Европе. Travel Rewards от Райффайзенбанка – универсальная карта, у которой легко копить мили благодаря системе партнеров и скидок.

| Как начисляются мили | 1 балл за каждые 30 рублей трат |

| Как тратятся мили | на авиа- и ж/д-билеты, отели, трансферы, аренду транспорта |

| Размер лимита | до 600 000 рублей |

| Льготный период | до 52 дней |

| Процентная ставка | от 19% годовых |

| Дополнительные возможности | бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay, экстренная выдача наличных |

| Стоимость открытия | бесплатно |

| Стоимость обслуживания | 2 990 рублей в год |

| Способ оформления | онлайн с доставкой на руки или в отделение банка |

| Сроки оформления | 2-3 дня |

Русский Стандарт – это крупный банк, один из лидеров по выпуску кредитных карт в России. Имеет большую сеть офисов и банкоматов по всей стране. Его карта не только быстро копит мили, но и предлагает бесплатную страховку для путешествий. Она быстро оформляется и не требует справки о доходах.

| Как начисляются мили | 1,75% за все покупки, до 8% на travel.rsb.ru |

| Как тратятся мили | на авиа- и ж/д-билеты, отели, аренду транспорта, туры, 1 миля равна 1 рублю |

| Размер лимита | до 300 000 рублей |

| Льготный период | до 55 дней |

| Процентная ставка | от 21,9% годовых |

| Дополнительные возможности | бесконтактная оплата, страховка для путешествий |

| Стоимость открытия | бесплатно |

| Стоимость обслуживания | 1 490 рублей в год |

| Способ оформления | онлайн с доставкой на руки или в отделение банка |

| Сроки оформления | 2-3 дня |

Открытие — четвертый крупнейший банк России с развитой сетью отделений и банкоматов. Предлагает разнообразные услуги частным и корпоративным клиентам как непосредственно, так и через направленные на работу в режиме онлайн проекты (такие как Рокетбанк и Точка). Кредитная карта Открытия начисляет повышенные бонусы за расходы в путешествиях при выборе соответствующей категории. Их можно потратить на авиабилеты и отели на travel.open.ru.

| Как начисляются мили | до 11% в категории Путешествия, 1% за прочие покупки |

| Как тратятся мили | на авиа- и ж/д-билеты, отели |

| Размер лимита | до 50 000 рублей |

| Льготный период | до 55 дней |

| Процентная ставка | от 17,9% годовых |

| Дополнительные возможности | бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay, страхование путешественников (для золотой и премиальной карты) |

| Стоимость открытия | 500 рублей |

| Стоимость обслуживания | бесплатно |

| Способ оформления | онлайн с доставкой на руки или в отделение банка |

| Сроки оформления | 3-5 дней |

Промсвязьбанк является одним из крупнейших в России, и одним из 10 социально значимых финансовых институтов по версии Центробанка РФ. Карту ПСБ можно оформить ради включенной в нее программы страховки с большой суммой покрытия. При активных тратах в поездках мили будут копиться очень быстро.

Крупный банк, который специализируется на корпоративном обслуживании бизнеса. Вне этой сферы он активно выпускает банковские карты. Авангард интересен тем, что некоторые условия выбираются совместно с клиентом. Мили копятся достаточно быстро, но потратить их можно только на билеты.

| Как начисляются мили | 1 балл за каждые 30 рублей трат |

| Как тратятся мили | на авиа- и ж/д-билеты |

| Размер лимита | до 150 000 рублей |

| Льготный период | до 50 дней |

| Процентная ставка | от 15% годовых |

| Дополнительные возможности | бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay, страхование в поездках, карта Priority Pass |

| Стоимость открытия | бесплатно |

| Стоимость обслуживания | 1 000 рублей в год |

| Способ оформления | в отделении банка с онлайн-заявкой |

| Сроки оформления | 3-5 дней |

ЮниКредит – крупная европейская финансовая группа, а этот банк представляет ее в России. Он ставит своей целью предоставление качественных услуг всем категориям клиентов. Карта Air предлагает программу миль с простыми условиями. Баллы можно потратить на премиальные авиабилеты через специальный сервис банка.

Это крупнейший банк в стране, который обслуживает более 100 миллионов человек. Его офисы и банкоматы есть в каждом городе. «Аэрофлот» Сбербанка — стандартная кредитная карта этого банка, но с бонусной программой авиакомпании. Программа лояльности Аэрофлота предлагает разные способы использования бонусов.

| Как начисляются мили | 1 балл за каждые 60 рублей трат |

| Как тратятся мили | на авиабилеты группы SkyTeam, отели, аренду транспорта, предложения партнеров, благотворительность, 1 миля равна 1 рублю |

| Размер лимита | до 600 000 рублей |

| Льготный период | до 50 дней |

| Процентная ставка | от 23,9% годовых |

| Дополнительные возможности | бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay, бонусная программа «Спасибо» |

| Стоимость открытия | бесплатно |

| Стоимость обслуживания | 3 500 рублей в год |

| Способ оформления | в отделении банка с онлайн-заявкой |

| Сроки оформления | 5-7 дней |

Накопление бонусов доступно и кредитным, и дебетовым картам. Обычно один балл равна одному рублю или чуть больше. Можно рассчитаться полностью милями или доплатить средствами с карточки. Обмен валют производится автоматически. Мильные кредитки обычно отличаются от аналогичных дебетовых только наличием кредитного лимита, процентной ставки и льготного периода.

Сотрудничать с банками могут как отдельные авиакомпании, так и крупные международные альянсы. Например, SkyTeam, в который входят Аэрофлот, Air France, Korean Air, China Airlines и другие. Также это могут быть крупные сервисы онлайн-бронирования авиабилетов и отелей, например, iGlobe

Самыми выгодными кредитками для путешествий можно назвать продукты от Альфа-Банка, Тинькофф, Райффайзена и ВТБ. При активном использовании у этих карт быстро копятся бонусы, а потратить их можно на самые разные статьи расходов в вашей поездке. Баллы с карт этих банков принимают во многих крупных авиакомпаниях и сервисах бронирования отелей и транспорта.

Основные условия кредиток с бонусными милями перечислены в таблице:

Также вы можете изучить предложения других банков на нашем сайте и оформить кредитную карту онлайн.

Среди карт с бонусными милями наиболее привлекательные условия предлагает Alfa Travel. Она возвращает милями до 2% со всех покупок и до 8% с покупок на портале Альфа-Банка. Милями можно оплатить авиабилеты. проживание в отеле и аренду транспорта. Кроме того, карта от Альфа-банка предлагает большое количество услуг для путешествий.

Пользуетесь ли вы кредитными картами с милями? Поделиться своим мнением и предложить необычные варианты вы можете в комментариях.

Источники

Мильные карты «Аэрофлота»: выбираем лучшую

Командировки и отпуска возвращаются, а значит, программы лояльности авиакомпаний снова актуальны. Разбираемся в банковских картах самой массовой и известной программы лояльности в России — «Аэрофлота».

В эпоху тотального кэшбэка появившиеся в России почти 20 лет назад кобрендовые банковские карты с авиакомпаниями кому-то покажутся устаревшими. Однако такие продукты по-прежнему в ходу — в первую очередь у часто летающих пассажиров, которые очень хорошо знают, на что тратить мили. Самая крупная в стране по количеству участников программа «Аэрофлот Бонус» единственная до сих пор не стала монетарной — сколько бы ни стоил билет за деньги в конкретный момент времени, его стоимость за мили всегда фиксированная. Поэтому выгоднее всего летать за мили по «дорогим» направлениям, например дальнемагистральным, и желательно в бизнес-классе. А еще за мили выгодно повышать класс обслуживания, изначально купив билеты в «эконом».

Впрочем, в этой статье речь пойдет не о том, как потратить мили — сначала их нужно заработать. И для этих целей существует аж восемь кобрендовых банковских карт «Аэрофлота». Их предлагают пять банков: СберБанк, Альфа-Банк, Ситибанк, СМП Банк и «Открытие». Принцип их работы одинаковый: за покупки вы получаете не кэшбэк, а то или иное количество миль авиакомпании, за которые банк ей платит живыми деньгами. Чем больше обороты по карте, тем больше миль. Какую выбрать?

Два замечания

СберБанк

У СберБанка дебетовая «Золотая карта Аэрофлот» платежной системы Visa принесет вам 1,5 мили «Аэрофлот Бонуса» за каждые потраченные 60 рублей, 1 доллар или 1 евро (карта мультивалютная). Обслуживание стоит 3500 рублей в год. Лимиты снятия наличных довольно щедрые: 300 тыс. рублей в сутки и 3 млн рублей в месяц. Суммы свыше 300 тыс. рублей можно снимать только в кассах СберБанка с комиссией 0,5% от суммы превышения лимита. Естественно, мили начисляются только за покупки, а не за снятие, при этом существует обширный список MCC-кодов (четырехзначный код, определяющий вид деятельности продавца), по которым мили не начисляются. Например, сюда относятся салоны связи: если вы оплатите картой новый iPhone в надежде заработать как минимум 1 000 миль, то ничего не получится. Также ограничена максимальная сумма одной покупки, за которую начислят мили: 100 тыс. рублей или 1 300 долларов/евро, но лимит на совокупный размер вознаграждения не установлен.

Альфа-Банк

Альфа-Банк предлагает дебетовые и кредитные карты Mastercard.

Стандартная дебетовая карта «Аэрофлот» обслуживается бесплатно без каких-либо условий. Мили начисляются по прогрессивной шкале: если траты по карте – меньше 10 тыс. руб. в месяц, то их не будет совсем. От 10 до 100 тыс. руб. – 1,1 мили за 60 руб./1 долл./1 евро. При сумме от 100 тыс. руб. – уже по 1,5 мили, но только за покупки, совершенные после того, как вы потратили 100 тыс. руб. в этом месяце. Лимитов по снятию наличных не предусмотрено, при этом до 50 тыс. руб. в месяц можно бесплатно снимать в «чужих» банкоматах по всему миру, если выполнить условия: оборот более 10 тыс. руб. либо остаток более 30 тыс. На остаток не более 300 тысяч, кстати, начисляется 3% годовых. При этом мили начисляются на сумму покупки, не превышающую 50 тыс. руб. То есть, купили ноутбук за 150, но получили миль как будто он втрое дешевле.

Список MCC-кодов, по которым не начисляются мили, скромнее, чем у СберБанка, но есть свои милые особенности. Например, мили не начисляются за покупки за границей, нельзя получить их в магазинах типа Metro и Selgros, а также прописано непрозрачное условие про «использование карты в коммерческих целях, например покупки продовольственных товаров и мебели в крупных гипермаркетах». Считаются ли два ящика пива или четыре табурета коммерческой партией, непонятно.

Самые популярные дебетовые карты для путешествий

Кредитная карта «Аэрофлот-Бонус Standard» стоит в Альфа-Банке 990 рублей в год. Начисляется 1,1 мили за 60 рублей / 1 доллар / 1 евро, максимальный лимит — 500 тыс. рублей. Ставка — 11,99% на покупки и 23,99% годовых на снятие наличных, а льготный период — 60 дней. Льготный период всегда отсчитывается с момента образования задолженности. Но в «день Х» нужно гасить весь долг полностью, даже по покупкам, которые вы совершили, например, вчера.

Ситибанк

«CitiOne+ Аэрофлот (Mastercard)» — дебетовая карта с бесплатным обслуживанием и 1 милей за каждые потраченные 50 рублей. Карта является мультивалютной, на выбор предлагается 17 валют с выгодным курсом конвертации, что крайне удобно для путешественников. Снятие наличных в банкоматах по всему миру возможно без комиссии при оборотах по карте от 30 тыс. рублей в месяц, поступлении зарплаты от 80 тыс. рублей или остатке более 300 тыс. Лимит снятия наличных составляет 600 тыс. рублей в сутки и 2 млн в месяц.

Кредитная карта «Аэрофлот Ситибанк Visa» стоит 950 рублей в год. Начисляется 1,1 миля за каждые 60 рублей / 1 доллар / 1 евро. Есть категории с повышенным начислением миль: 1,3 мили в категории «Путешествия» (билеты, отели, прокат машин, Duty Free) и 1,4 мили за покупки за границей с использованием POS-терминала (то есть не в интернет-магазинах). Кредитный лимит и ставки — индивидуальные (до 3 млн рублей и до 32,9% годовых), льготный период — до 50 дней.

СМП-Банк

СМП-Банк предлагает дебетовую карту с овердрафтом «Аэрофлот-Мир Классическая» платежной системы «Мир», стоит она 900 рублей в год. За каждые 60 потраченных рублей начисляется 1,25 мили: просто и понятно. При среднемесячном остатке в размере более 100 тыс. рублей дополнительно начисляется еще по 200 миль.

СМС-информирование стоит 55 рублей в месяц. При обороте более 20 тыс. рублей в месяц предоставляется также бесплатная услуга «Консьерж».

Дебетовая карта с овердрафтом при наличии собственных средств работает как дебетовая, при балансе ниже нулевого — как кредитная.

Ежедневный лимит снятия собственных средств с карт составляет 150 тыс. рублей, а ежемесячный — 600. Лимиты овердрафта, то есть фактически кредитные лимиты, — от 20 до 300 тыс. рублей. Процентная ставка — 24% годовых, льготный период — до 55 дней.

Банк «Открытие»

У банка «Открытие» две дебетовые карты: «Аэрофлот World» и «Аэрофлот World Black Edition». Обе карты подразумевают бесплатное обслуживание, но нужно единовременно заплатить 500 и 2 000 рублей соответственно за выпуск. С точки зрения набора миль обе карты одинаковы: 1,1 мили за каждые 60 рублей, но не более 5 000 миль в месяц.

Самые популярные кредитные карты для путешествий

Разница между картами в том, что «Аэрофлот World Black Edition» позволяет бесплатно попасть в бизнес-залы системы LoungeKey, но только при задержках рейсов: нужно заходить на специальный сайт и получать QR-код для входа. Кроме того, по этой карте предлагается 14 дней бесплатной парковки в аэропорту Шереметьево в год (фактически уже только этим отбивается плата за ее выдачу).

Ежедневный лимит снятия наличных составляет по всем картам 300 тыс. рублей, ежемесячный — 1,2 млн.

| Карта | Тип карты | Начисление миль | Лимиты по начислениям | Стоимость обслуживания в год | Лимит снятия сутки/месяц | Кредитная ставка | Льготный период | Бонусы |

| Сбербанк Золотая карта Аэрофлот | Дебетовая | 1,5 за 60 руб./1$/1€ | 1667 миль за покупку | 3500 руб. | 300 тыс./3 млн руб. | нет | нет | мультивалютность |

| Альфа-Банк Аэрофлот | Дебетовая | 0/1,1/1,5 за 60 руб./1$/1€ | 1250 миль за покупку | нет | нет | нет | нет | бесплатное снятие в чужих банкоматах; процент на остаток по счету |

| Ситибанк CitiOne+ Аэрофлот | Дебетовая | 1 за 50 руб. | нет | нет | 600 тыс./2 млн. руб. | нет | нет | бесплатное снятие в чужих банкоматах; мультивалютность |

| СМП-Банк Аэрофлот-Мир Классическая | Дебетовая | 1,25 за 60 руб. | нет | 900 р. | 150 тыс./600 тыс. руб. | нет | нет | консьерж |

| Открытие Аэрофлот World | Дебетовая | 1,1 за 60 руб. | 5000 в месяц | нет | 300 тыс./1,2 млн. руб. | нет | нет | |

| Открытие Аэрофлот World Black Edition | Дебетовая | 1,1 за 60 руб. | 5000 в месяц | нет | 300 тыс./1,2 млн. руб. | нет | нет | парковка, бизнес-зал при задержке |

| Карта | Начисление миль | Лимиты по начислениям | Стоимость обслуживания в год | Кредитный лимит | Кредитная ставка | Льготный период | Бонусы | |

| Альфа-Банк Аэрофлот Standard | Кредитная | 1,1 за 60 руб./1$/1€ | 916 миль за покупку | 990 р. | до 500 тыс. руб. | 11,99 —23.99% | 60 дней | |

| Аэрофлот Ситибанк Visa | Кредитная | 1,1/1,3/1,4 за 60 руб./1$/1€ | нет | 950 р. | до 3 млн. руб. | до 32,99% | до 50 дней | программа рассрочки, консьерж |

| СМП-Банк Аэрофлот-Мир Классическая | Кредитная | 1,25 за 60 руб. | нет | 900 р. | до 300 тыс. руб. | 24% | до 55 дней | консьерж |

Что выбрать?

Посоветовать вам «самую лучшую карту для накопления миль «Аэрофлота» — задача практически невыполнимая, поскольку условия обслуживания отличаются в деталях и какого-то продукта, который был бы заведомо лучше всех остальных, сейчас на рынке нет. Важно подобрать карту с учетом ваших особенностей доходов и трат. Очевидно, однако, что такой параметр, как лимит начисления миль, присутствует, скорее, ради борьбы с фродом, поскольку обычный человек со средним доходом не сможет заработать слишком много миль повседневными тратами.

Бонусы в виде парковки пригодятся автомобилистам из Москвы или ближайших регионов; страховки как минимум подойдут для оформления визы. Бизнес-зал при задержке рейса приятен, но маловероятно, что вам часто доведется им пользоваться (разве что вы живете в городе, где часто бывает нелетная погода).

Вряд ли стоит платить что-либо за обслуживание дебетовых карт. А вот повышенное начисление миль по некоторым категориям выглядит вполне привлекательно.Автор уже 15 лет пользуется кредитной картой Альфа-Банка, но не из-за условий начисления миль, а из-за понятного (хотя и не всегда удобного) льготного периода. Как показывает практика, принципиальной разницы между тем, получишь ты от банка 1 500 миль или 1 600, нет. В целом, если не брать намеренные хитрости с покупками для других по своей карте, банковские мили рекомендуется воспринимать как дополнительный приятный бонус; заработать же миль столько, чтобы хватило на перелет в обозримом будущем, быстрее будет самими перелетами. В конце концов, задача программы лояльности авиакомпании в том, чтобы вы при прочих равных условиях, покупая билет за день, предпочли именно «Аэрофлот».