комиссия банка на каком счете учитывать

Списание комиссии банка: проводки

При открытии банковского счета между кредитной организацией и клиентом заключается договор обслуживания, в котором оговариваются тарифы.

Договор предусматривает право банков изменять комиссию в одностороннем порядке, уведомив клиента о новых тарифах.

Виды банковских комиссий

Наиболее распространенными видами банковских вознаграждений являются:

Комиссия за РКО и ДБО устанавливается фиксированной суммой и в некоторых кредитных организациях взимается как абонентская плата даже при отсутствии операций по счету.

Вознаграждение за проведение платежей чаще всего устанавливается в фиксированной сумме за каждый платеж и только при переводе денег в другой банк.

За выдачу наличных и за эквайринг — устанавливается как процент от суммы денежных средств.

Все вышеперечисленные услуги кредитных организаций не облагаются НДС. Но, помимо этого, банки предоставляют услуги, облагаемые НДС: инкассация, сопровождение кредитной линии, предоставление депозитарных ячеек или СМС-информирование.

Бухгалтерские проводки по банковским комиссиям с НДС и без НДС целесообразно учитывать на разных счетах учета.

Списание комиссии банка: проводки

Банковские комиссии без НДС в бухгалтерском учете отражают на счете 91.2 — прочие расходы в момент списания. Как правило, банки самостоятельно списывают причитающиеся ему вознаграждения со счета клиента, а бухгалтеру остается проверить соответствие списанных денежных средств фактическим операциям и действующим тарифам.

Проводки по учету вознаграждений без НДС оформляются проводкой Д 91.02 К 51 на основании выписки, дата списания соответствует дате выписки.

Учет расходов на услуги банков

Всем организациям обязательно приходится иметь дело с кредитными учреждениями. Банк оказывает услуги, имеющие отношение к финансам, и за эти услуги нужно платить. Компания несет постоянные расходы на банковские операции.

Какие именно траты можно счесть такими расходами? Как правильно отражать их в бухгалтерском учете? Как они учитываются для налогообложения? Какими проводками при этом пользоваться? Подробно разъясняем ниже, а также рассмотрим, как правильно решаются конкретные вопросы, связанные с квалификацией банковских комиссионных за самые популярные услуги, оказываемые юридическим лицам.

Вопрос: Как отражается в учете организации оплата услуг банка за ежемесячное перечисление денежных средств с расчетного счета организации на банковские счета работников при выплате заработной платы?

В соответствии с коллективным договором заработная плата перечисляется на банковские счета работников. Стоимость услуг банка по перечислению денежных средств при выплате заработной платы в текущем месяце, согласно акту приемки-сдачи оказанных услуг, составила 7 000 руб.

Посмотреть ответ

От чего зависят финансовые отношения с банком

Работая с банковской организацией, юридическое лицо вступает с ней во взаимоотношения с определенными обязательствами обеих сторон. Для того чтобы сотрудничество началось, нужно его документально оформить. Регулирует эти обязательства подписанный между сторонами договор:

Вопрос: Можно ли застройщику при УСН учесть расходы на услуги банка по отправке договора долевого участия в Росреестр?

Посмотреть ответ

Оплачиваемые банковские услуги

Банковские операции, регламентированные отечественным законодательством, перечислены в ст. 5 Федерального закона № 395-1 от 02 декабря 1990 года «О банках и банковской деятельности» в его свежей редакции от 26 июля 2017 года. Наиболее востребованные и часто встречающиеся среди них следующие:

Все эти операции для клиента банка облагаются комиссией – платой за оказание данных услуг в рамках заключенного договора.

Особенности взимания платы за банковские услуги

Размер банковской комиссии устанавливается в договорной форме. Он не может быть изменен любой стороной – ни клиентом, ни банком, для этого придется изменить существующий договор или принять новый.

К СВЕДЕНИЮ! Комиссионные не вносятся отдельно, при проведении операции банк снимает эти средства со счета заказчика и оформляет на них особый банковский ордер.

В п. 9.3 Положения № 383-П, которое утвердил Банк России 19 июня 2012 г., указано два равно правомерных варианта снятия оплаты за услуги банка с клиента:

Сроки взимания комиссионных оговариваются индивидуально, это может быть как ежедневный расчет, так и другие выбранные и согласованные периоды.

Бухгалтерские проводки платежей за банковские услуги

При осуществлении бухучета комиссии за банковские операции отражаются в нем следующими проводками:

Неоднозначные вопросы бухучета и налогового учета банковских комиссий

Постоянные затраты организации на выплату комиссионных за банковские услуги нужно корректно проводить по бухгалтерии. Это на первый взгляд несложный вопрос содержит несколько «подводных камней», которые нужно обойти грамотному бухгалтеру.

Какие это расходы: прочие или внереализационные?

К какой затратной статье следует отнести деньги, взимаемые за услуги банком? С одной стороны, это средства, напрямую связанные с деятельностью организации. Но с другой, эта связь при оплате банковских операций далеко не всегда очевидна. Например, фирма взяла кредит и открыла счет для его сопровождения. Поскольку данный счет сопровождает целевой кредит, предназначенный на ведение бизнеса, можно говорить о «прочих расходах на производство и реализацию» (п. 1 ст. 264 НК РФ). Но сам сопроводительный счет не имеет отношения к основной деятельности юрлица, он лишь сопровождает кредит, так что комиссию за него можно квалифицировать как внереализационные расходы (п. 1 ст. 265 НК РФ).

ВАЖНО! Налоговики не сочтут ошибкой любую из принятых организацией позиций, поскольку ни прочие, ни внереализационные расходы не влияют на базу налога на прибыль.

Сложности кредитования

Взятие кредита – популярная и широко востребованная банковская услуга. Нередко в договор кредитования включаются условия о внесении фирмой в пользу банка дополнительных платежей. Как правильно учесть комиссию за эти услуги? Министерство финансов отвечает двояко:

ОБРАТИТЕ ВНИМАНИЕ! Как процент от обязательства по долгу следует квалифицировать и комиссию за ряд других банковских услуг, таких как открытие аккредитива, договор факторинга и др. (письма Минфина РФ от 18 июня 2009 года №03-03-06/1/408 и от от 13 мая 2009 года №03-07-11/136).

Проведение оплаты за покупку активов

Банк может участвовать в таких операциях, не только проводя платежные средства, но и, например, открывая аккредитив. У бухгалтера назревает вопрос: входят ли комиссионные банку в первоначальную стоимость купленного таким образом актива? Ведь она складывается из всех расходов на его приобретение. Или же отнести ее к прочим либо внереализационным расходам как плату за банковскую услугу?

Фирме выгоднее последняя позиция, потому что:

Обслуживание зарплатных карточек

Это способ выплаты трудового вознаграждения сегодня является преобладающим. Банк, естественно, берет комиссию за зачисление денег на карточные счета сотрудников, а также за сами пластиковые карты. Налоговики не признают одинаковым признание этих расходов:

Комиссия за «небанковские» услуги, оказываемые банком

Один из важных моментов при отражении комиссии банка в расходах, отражающихся на налогооблагаемой базе, состоит в том, чтобы определить, относятся ли они напрямую именно к банковским услугам. Если банк взял комиссию за услугу, не входящую в перечень из ФЗ №395, например, оказал консультацию, эти средства компания уже не может признать прочими или внереализационными расходами и уменьшить налогооблагаемую прибыль. Придется квалифицировать подобные платежи как затраты на консультационные и иные услуги либо как прочие расходы по производству или реализации (подпункты 15 и 49 пункта 1 ст. 264 НК РФ).

Комиссия банка в 1С 8.3 Бухгалтерия

Организации часто сталкиваются с услугами банка, поэтому возникает вопрос: «Как отражается комиссия банка в 1С 8.3 Бухгалтерия?». В данной статье рассмотрим, как в 1С отразить самую популярную банковскую услугу — безакцептное списание комиссии банка с расчетного счета и ее возврат.

Комиссия банка — проводки в 1С 8.3

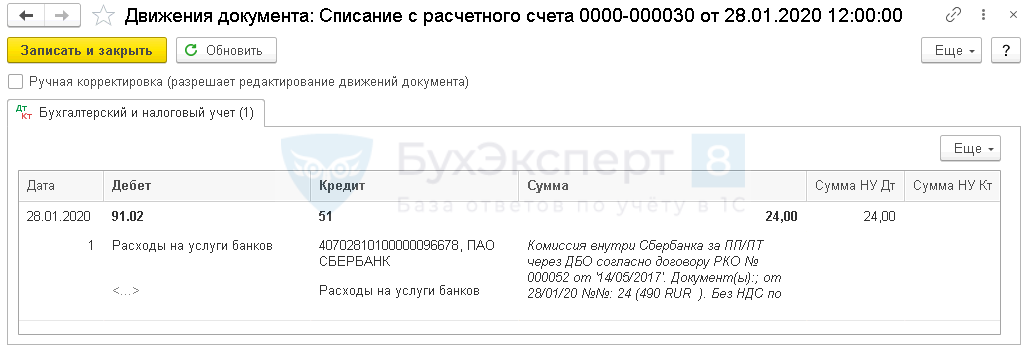

В БУ комиссия банка отражается на счете 91.02 «Прочие расходы» (п. 11 ПБУ 10/99).

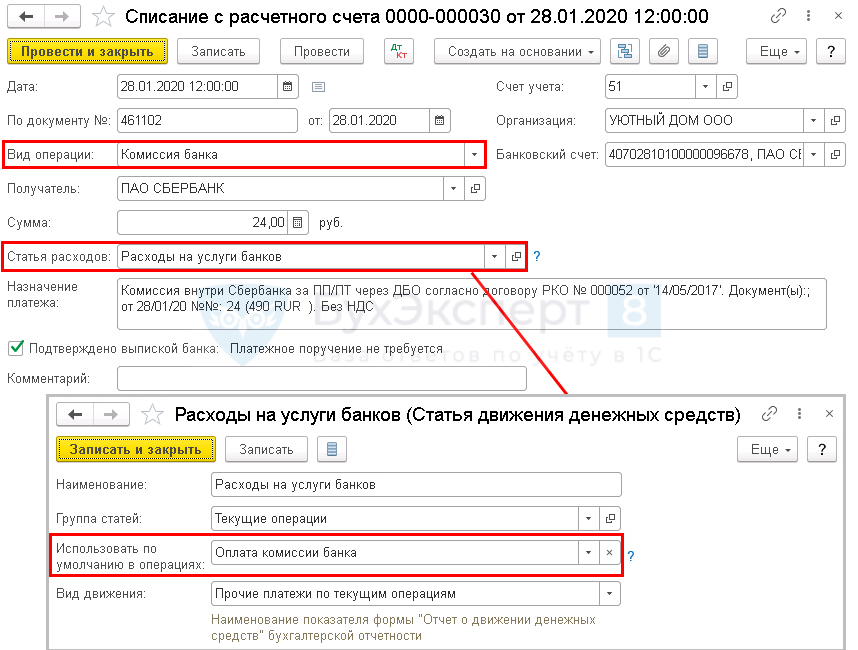

Укажите Вид операции — Комиссия банка.

Получите понятные самоучители 2021 по 1С бесплатно:

Статью расходов Расходы на услуги банков программа 1С установит автоматически, если в настройках статьи указано:

Проводки

При выборе вида операции Комиссия банка проводка с 91 счетом формируется автоматически.

Возврат комиссии банка — проводки в 1С 8.3

Бывает, что банк возвращает удержанную комиссию по различным причинам: неверный тариф, излишнее удержание и т. п.

Отражение этой операции зависит от момента возврата:

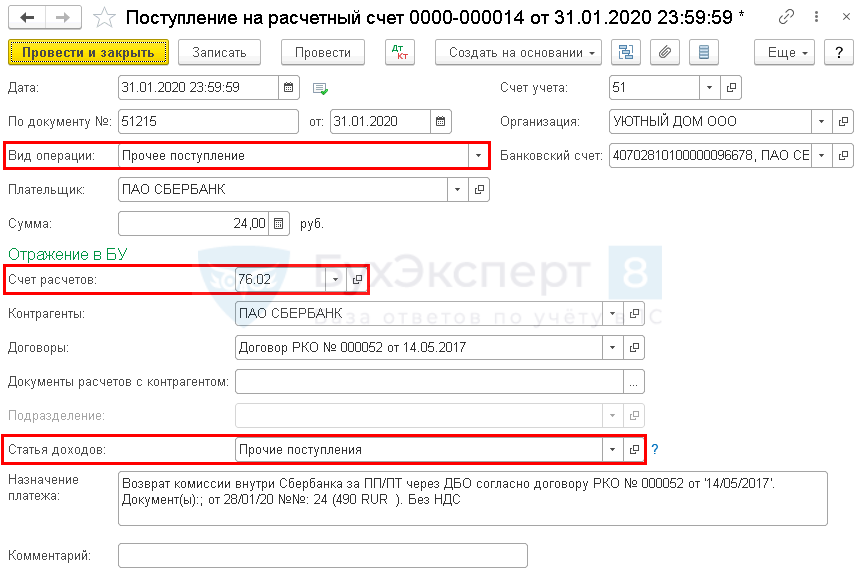

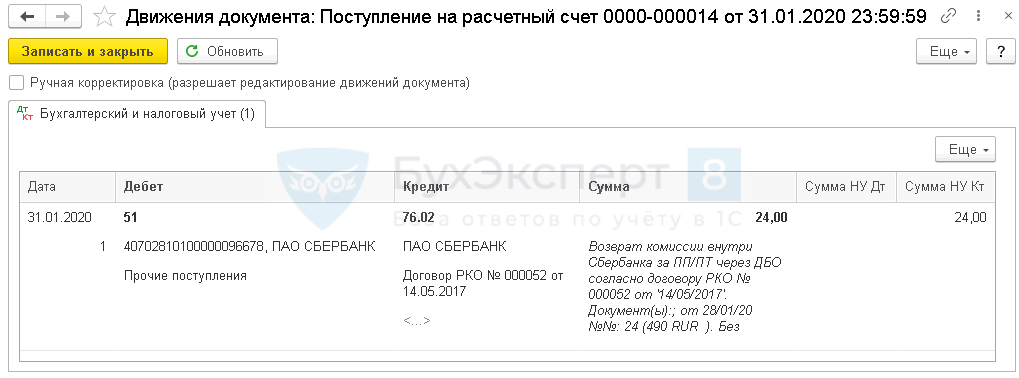

Возврат комиссии сразу после удержания

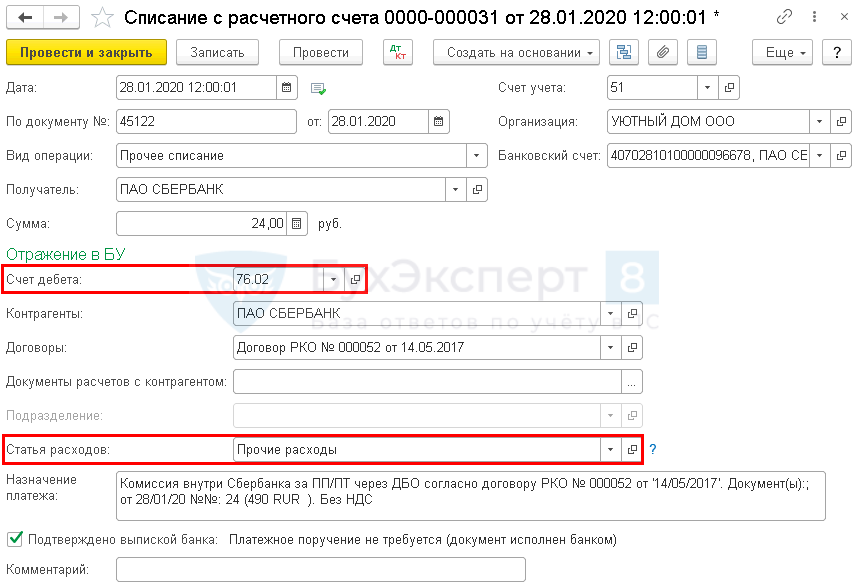

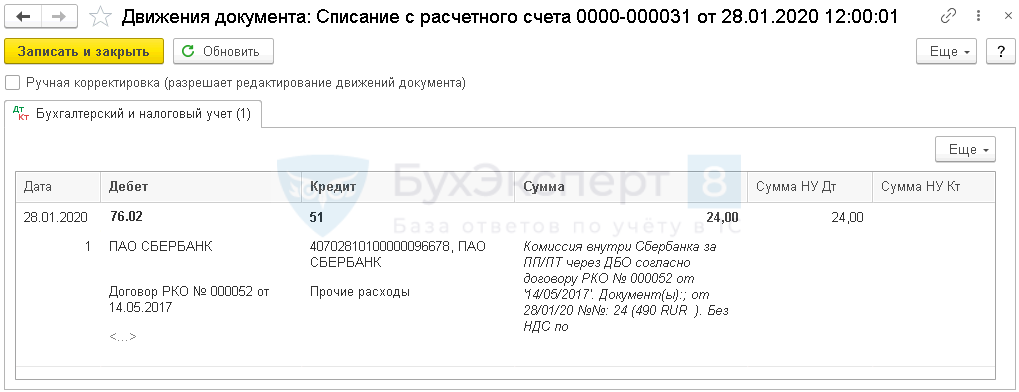

Если списание и возврат отражены в одном периоде, вернитесь в документ списания комиссии и исправьте на:

Статью расходов выберите с видом движения Прочие платежи по текущим операциям.

Проводки

Возврат комиссии отразите документом Поступление на расчетный счет ( Банк и касса – Банковские выписки ).

Проводки

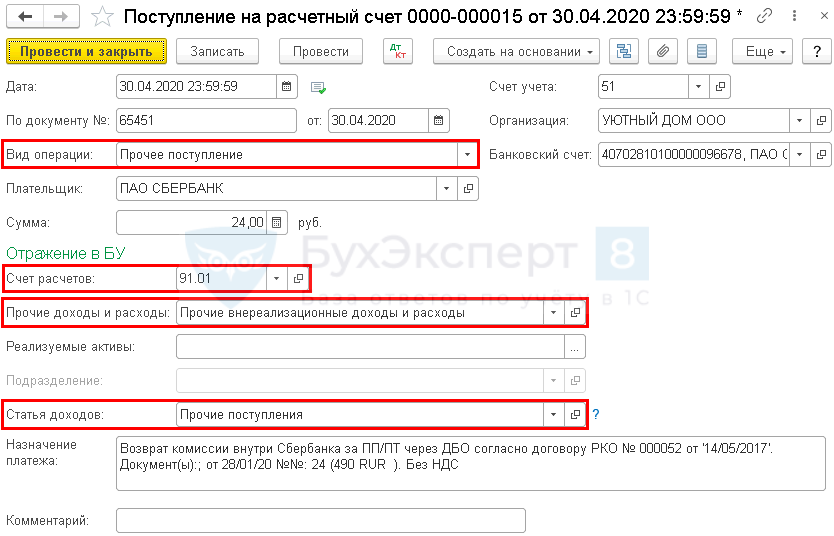

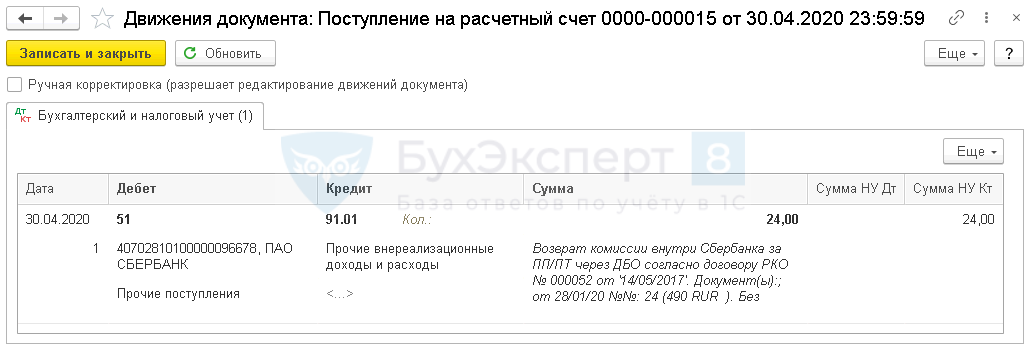

Возврат комиссии после отражения в отчетности

Поскольку на момент удержания не было известно, что комиссия удержана неправомерно, то ее признание в расходах не считается ошибкой, а в периоде возврата отражается доход в БУ (п. 2 ПБУ 22/2010) и НУ (Письма Минфина РФ от 13.08.2012 N 03-03-06/1/408, от 30.01.2012 N 03-03-06/1/40).

Если комиссия уже учтена в расходах, и период закрыт, отразите возврат документом Поступление на расчетный счет ( Банк и касса – Банковские выписки ).

Проводки

Если организация придерживается осторожной позиции и считает, что в данном случае нет оснований для отражения:

Ознакомиться подробнее со способами корректировки декларации по налогу на прибыль в 1С 8.3:

Мы рассмотрели, как отразить операции по удержанию и возврату комиссии банка в 1С 8.3 Бухгалтерия.

Проверьте себя! Пройдите тест на эту тему по ссылке >>

См. также:

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал по теме:

Если Вы еще не подписаны:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(3 оценок, среднее: 5,00 из 5)

Все комментарии (2)

Большое спасибо за статью. Очень помогла исправить ошибку.

Отлично, что материал пригодился. И спасибо за обратную связь!

О расходах на банковское обслуживание

Сфера банковских услуг довольно обширна. Услуги кредитные организации за редким исключением оказывают на платной основе. Согласно налоговым нормам плата за услуги подобного рода может быть учтена в составе как прочих, так и внереализационных расходов. Между тем каких-либо четких критериев для разграничения понесенных расходов на прочие и внереализационные законодательством не установлено. Следовательно, налогоплательщикам необходимо принять самостоятельное решение о порядке отражения затрат, связанных с оплатой банковских услуг, для целей налогообложения прибыли. Что нужно учесть при принятии такого решения? Ответ на этот и другие вопросы – в данной статье.

Виды банковских услуг

Перечень услуг, оказываемых кредитной организацией конкретному юридическому лицу, определяется соответствующим договором. В нем определяются стоимость банковских услуг (включая процентные ставки по кредитам и вкладам), сроки их выполнения, ответственность сторон за нарушение обязательств, а также порядок расторжения и другие существенные условия договора, предусмотренные гражданским законодательством (ст. 30 Закона о банках и банковской деятельности).

Налоговые правила

Вариант первый – пп. 25 п. 1 ст. 264 НК РФ.В соответствии с названной нормой к прочим расходам, связанным с производством и реализацией, относятся расходы на почтовые, телефонные, телеграфные и другие подобные услуги, расходы на оплату услуг связи, вычислительных центров и банков, включая расходы на услуги факсимильной и спутниковой связи, электронной почты, а также информационных систем.

Вариант второй – пп. 15 п. 1 ст. 265 НК РФ. Эта статья определяет перечень внереализационных расходов, учитываемых при налогообложении прибыли. В него в том числе включены расходы на услуги банков, включая услуги, связанные с продажей иностранной валюты при взыскании налога, сбора, пеней и штрафа в порядке, предусмотренном ст. 46 НК РФ, с установкой и эксплуатацией электронных систем документооборота между банком и клиентами, в том числе систем «клиент-банк».

Итак, расходы, связанные с оплатой услуг банков, в равной степени могут быть отнесены как к прочим расходам, связанным с производством и реализацией, так и к внереализационным. При этом ни одна из упомянутых налоговых норм не конкретизирует, какие именно банковские услуги (согласно терминологии Закона о банках и банковской деятельности – операции или сделки) имеются в виду.

В упомянутых нормах отсутствуют и ограничения в отношении перечня видов услуг, оказываемых банками, для учета их в целях налогообложения. На это обстоятельство обращено внимание в письмахМинфина России от 26.01.2006 № 03-03-04/1/64, УФНС по г. Москве от 14.12.2007 № 20-12/119669, ПостановленииФАС УО от 24.11.2008 № Ф09-8606/08-С3.

Данное обстоятельство предоставляет налогоплательщикам, с одной стороны, определенную свободу действий в части установления порядка признания подобных затрат при налогообложении прибыли. Ведь п. 4 ст. 252 НК РФ гласит: если понесенные затраты с равными основаниями одновременно можно отнести к нескольким группам расходов, налогоплательщик вправе самостоятельно определить в учетной политике порядок отражения этих затрат. А с другой стороны – влечет дополнительные налоговые риски разногласий с контролирующими органами. Ведь последние могут иметь отличное от налогоплательщика мнение относительно порядка учета анализируемых расходов.

Рассмотрим особенности признания наиболее распространенных затрат, связанных с оплатой банковских услуг.

Расходы на открытие расчетного счета

Вместе с тем на стадии открытия расчетного счета определить характер операций, которые будут производиться в дальнейшем, зачастую непросто, а потому плату за открытие банковского счета безопаснее учитывать в составе внереализационных расходов. Косвенным подтверждением сказанному служит упоминавшееся Письмо № 20-12/119669, в котором столичные налоговики рекомендуют расходы на оплату банковских услуг относить к прочим только при непосредственной связи таких затрат с производством и реализацией.

Заметим: признать рассматриваемые расходы в целях налогообложения прибыли налогоплательщик может и при отсутствии доходов от хозяйственной деятельности в налоговом (отчетном) периоде, что характерно для вновь созданных юридических лиц.

Минфин неоднократно высказывал мнение о том, что расходом признаются любые затраты, осуществленные организацией с момента ее государственной регистрации, при условии, что они произведены для осуществления деятельности, направленной на получение дохода (письма от 26.08.2013 № 03-03-06/1/34810, от 20.09.2011 № 03-03-06/1/578, от 21.04.2010 № 03-03-06/1/279, от 10.04.2008 № 03-03-06/1/265). Ведомство считает: в данном случае важно намерение налогоплательщика получить экономический эффект в результате реальной предпринимательской деятельности, а не фактический ее результат. То есть расходы хозяйствующего субъекта должны соотноситься с характером его деятельности, а не с получением прибыли (Письмо от 16.08.2013 № 03-03-06/1/33408). Поэтому отсутствие доходов в каком-либо периоде не может рассматриваться как основание для признания расходов экономически необоснованными (постановления Десятого арбитражного апелляционного суда от 06.09.2011 № А41-12815/11, ФАС МО от 23.04.2008 № КА-А40/3195-08).

Помимо указанных затрат налогоплательщик при открытии расчетного счета несет расходы по заверению на банковских карточках подлинности подписей лиц, имеющих право на распоряжение денежными средствами, находящимися на счете.

Данные расходы обусловлены пп. «г» п. 4.1 Инструкции Банка России от 14.09.2006 № 28-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам)» (далее – Инструкция), согласно которому для открытия счета юридическое лицо должно представить в банк помимо прочих документов карточку с образцами подписей и оттиска печати. Подлинность подписей лиц, наделенных правом первой или второй подписи, может быть засвидетельствована в карточке либо нотариусом, либо самим банком (п. 7.4 Инструкции).

Если карточка оформляется уполномоченным лицом банка (в порядке, установленном п. 7.13 Инструкции), с юридического лица взимается определенное вознаграждение. Указанная операция хоть и совершается кредитной организацией, в перечне банковских операций не поименована. Следовательно, признавать в расходах данное вознаграждение на основании пп. 25 п. 1 ст. 264 или пп. 15 п. 1 ст. 265 НК РФ, на взгляд автора, рискованно.

Полагаем, подобные затраты можно учесть как другие расходы, связанные с производством и реализацией (пп. 49 п. 1 ст. 264 НК РФ), или другие обоснованные внереализационные расходы (пп. 20 п. 1 ст. 265 НК РФ). Экономическая обоснованность подобных расходов очевидна, поскольку без оформления карточки банк расчетный счет не откроет.

Расчетно-кассовое обслуживание и инкассация денежных средств

Как правило, плату за расчетно-кассовое обслуживание банк списывает в безакцептном порядке в последний рабочий день месяца. Исключением является вознаграждение за осуществление операций с наличными денежными средствами – оно взимается сразу после проведения операции.

Правомерность включения рассматриваемых затрат в состав внереализационных расходов была проанализирована высшими арбитрами в Определении ВАС РФ от 30.01.2009 № ВАС-408/09. Согласно материалам дела списание денежных средств за расчетно-кассовое обслуживание банк оформлял мемориальными ордерами в соответствии с условиями дополнительных соглашений к договору банковского счета. На основании данных ордеров налогоплательщик учитывал спорные суммы в составе внереализационных расходов в тех налоговых периодах, когда они были списаны банком с его расчетного счета. Нижестоящие суды и коллегия судей ВАС сочли подобные действия общества правомерными.

В отношении услуг по инкассации необходимо пояснить следующее. Согласно п. 2 и 3 Указания № 3210-У все сверхлимитные денежные средства компания должна сдавать в банк или в организацию, входящую в систему Банка России, которая наделена правом инкассации и перевозки наличности, осуществления операций по ее приему и обработке, для зачисления на расчетный счет.

Расходы организации по инкассации наличных денег обусловлены необходимостью исполнения указанной обязанности, значит, являются экономически обоснованными. Арбитры ФАС МО также считают, что в целях налогообложения прибыли можно учесть затраты по оплате услуг банка за выдачу и доставку денежных средств, необходимых компании для выплаты дивидендов (Постановление от 11.05.2011 № КА-А40-3913-11).

Таким образом, расходы по инкассации денежных средств в отношении сумм, относящихся к производству и реализации, следует учитывать в составе прочих расходов на основании пп. 25 п. 1 ст. 264 НК РФ. Если же наличность не связана непосредственно с производственным процессом, стоимость услуг по ее инкассации необходимо включать во внереализационные расходы в соответствии с пп. 15 п. 1 ст. 265 НК РФ.

Плата за обслуживание расчетного счета

Оплачивать данную услугу организация обязана и в том случае, если расчетный счет ею временно не используется. По мнению судебных органов, действующим гражданским законодательством не предусмотрено автоматическое прекращение договора банковского счета по причине отсутствия операций по счету (постановления ФАС МО от 24.12.2013 № Ф05-14636/2013, ФАС ВВО от 11.11.2013 № А82-10048/2012 ). Впрочем, в отдельных случаях банк по своему усмотрению может обслуживать счета клиентов бесплатно.

Плату за ведение счета организация вправе включить в состав прочих или внереализационных расходов (пп. 25 п. 1 ст. 264, пп. 15 п. 1 ст. 265 НК РФ).

Банковские комиссии

Размер упомянутых комиссий может быть фиксированной величиной (установленной в абсолютном выражении) или расчетной. В последнем случае размер комиссии рассчитывается в процентном отношении от суммы кредита (или иного показателя).

По мнению официальных органов, комиссионные вознаграждения, рассчитываемые в процентах от суммы выданного кредита, приравниваются к расходам в виде процентов по долговым обязательствам и подлежат учету в порядке, установленном ст. 269 НК РФ.

Иными словами, финансисты рассматривают указанный вид комиссий как скрытые проценты по кредитам (займам). Аналогичный подход к признанию комиссий демонстрируют специалисты ФНС (Письмо от 24.05.2013 № СА-4-9/9466).

Исключение компетентные органы делают лишь для банковских комиссий, установленных в виде фиксированной величины в абсолютном стоимостном выражении. Такие платежи (например, комиссию за пролонгацию ранее заключенного кредитного договора) финансисты разрешают признавать в составе налоговых расходов в полном объеме, то есть не нормируя. Чиновники обращают внимание: указанные суммы могут быть включены в состав прочих расходов на основании пп. 25 п. 1 ст. 264 НК РФ при условии выполнения положений п. 1 ст. 252 НК РФ (письма Минфина России от 19.10.2011 № 03-03-06/1/675, от 23.12.2009 № 03-03-06/1/824).

Между тем далеко не все арбитры согласны с позицией контролирующих органов. Характерный пример – Постановление ФАС МО от 13.12.2012 № А40-271/12-91-2, в котором арбитры пришли к следующим выводам. Вознаграждение за открытие кредитной линии не является процентами по долговым обязательствам независимо от методики определения размера платы за услугу. Указанное вознаграждение выплачено единовременно и не связано с фактическим временем пользования заемными средствами. Такие расходы – это оплата услуг банка, поэтому они обоснованно учтены обществом в составе внереализационных расходов на основании пп. 15 п. 1 ст. 265 НК РФ.

Другой судебный акт – Постановление ФАС МО от 11.10.2012 № А40-129907/11-75-520. Здесь спор возник в отношении комиссии, взимаемой банком за выдачу кредита. Вставая на сторону налогоплательщика, арбитры указали: исходя из положений ст. 29 Закона о банках и банковской деятельности и ст. 819 ГК РФ комиссия банка за предоставление кредита является банковской операцией, связанной с его предоставлением, и не относится к долговым обязательствам в смысле пп. 2 п. 1 ст. 269 НК РФ. В связи с этим оплата комиссионного вознаграждения банку независимо от способа определения его размера (в твердой сумме или в процентном отношении к размеру предоставленного кредита) – это самостоятельный платеж за предоставленные банковские услуги, учитываемый при налогообложении прибыли в составе внереализационных расходов.

Аналогичный подход продемонстрировали арбитры ФАС ПО в Постановлении от 17.03.2009 № А57-22510/2007 в отношении учета в налоговых расходах комиссии банку за ведение ссудного счета.

В то же время читателям следует обратить внимание на Постановление ФАС МО от 04.02.2013 № А40-71012/12-99-408. Судьи решили: плата за возможность получения денежных средств на условиях кредитной линии в соответствии с п. 1 ст. 272 НК РФ должна признаваться в составе текущих расходов равномерно в течение срока, предусмотренного сделкой по открытию кредитной линии. Поскольку кредит предоставлялся на срок до 01.12.2013, организация правомерно в порядке п. 8 ст. 272 НК РФ признавала указанную плату (в размере 0,7% от суммы кредита), выплаченную банку единовременно в 2006 году, равными долями в течение срока, предусмотренного соглашением о предоставлении кредита.

Плата за выполнение банками функций агентов валютного контроля

Минфин считает, что плату за осуществление функций агентов валютного контроля налогоплательщик может учесть в составе прочих расходов, связанных с производством и реализацией, на основании пп. 25 п. 1 ст. 264 НК РФ (письма от 03.02.2012 № 03-03-06/1/58, от 12.08.2011 № 03-03-06/1/477).

Платежи, связанные с зарплатными картами работников

Между тем за перевод заработной платы на банковские карты сотрудников банки взимают с организации-работодателя определенное вознаграждение. Чаще всего его размер рассчитывается в процентном отношении от общей суммы денежных средств, перечисляемой работникам.

Компетентные органы считают подобные расходы организации экономически обоснованными и не возражают против их признания в целях налогообложения прибыли. Однако к единому мнению относительно того, в составе каких именно расходов (прочих или внереализационных) учитывать эти суммы, они не пришли.

По мнению Минфина (Письмо от 02.03.2006 № 03-03-04/1/167), упомянутое вознаграждение следует относить к внереализационным расходам, то есть учитывать в целях налогообложения прибыли на основании пп. 15 п. 1 ст. 265 НК РФ. Финансисты полагают: комиссию за перечисление с расчетного счета организации денежных средств, предназначенных на выплату заработка, на открытые счета работников нужно квалифицировать в качестве расходов на оплату банковских операций (Письмо от 14.07.2009 № 03-11-06/2/124).

ФНС, напротив, считает, что подобные затраты следует учитывать в составе прочих производственных (на основании пп. 25 п. 1 ст. 264 НК РФ), а не внереализационных расходов (Письмо от 26.04.2005 № 02-1-08/80@).

Со своей стороны, считаем верной именно вторую позицию, поскольку уплата банку вознаграждения в данной ситуации обусловлена выплатой заработка, то есть непосредственно связана с хозяйственной деятельностью организации.

А вот платежи организации за обслуживание банковских карт работников контролеры едва ли разрешат учесть при налогообложении прибыли. В упомянутом письме ФНС на этот счет приведены следующие разъяснения: если договор с банком на открытие и обслуживание счета с использованием банковской карточки заключает сотрудник организации, то он является клиентом банка и одновременно держателем банковской карты. Поэтому затраты работодателя по оплате услуг банка по изготовлению названных карт – это расходы на оплату товаров для личного потребления работников. Данные расходы в силу п. 29 ст. 270 НК РФ не должны учитываться при определении облагаемой базы по налогу на прибыль. Также, по мнению налоговиков, не признается в налоговых расходах комиссионное вознаграждение, уплачиваемое организацией банку-эмитенту за проведение операций по счетам ее работников с использованием банковских карт, поскольку это вознаграждение должно взиматься эмитентом со своих клиентов, то есть с работников организации.

Плата за выдачу банковских гарантий

Специалисты ФНС (Письмо от 04.06.2013 № ЕД-18-3/606) считают, что расходы в виде платы за предоставление банковской гарантии, приобретаемой в целях обеспечения выполнения обязательств по договору, могут учитываться при исчислении налога на прибыль при условии их соответствия критериям, установленным ст. 252 НК РФ. Причем названные расходы необходимо учитывать равномерно в течение срока, на который приобретается гарантия. Основание – п. 1 ст. 272 НК РФ, согласно которому расходы признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы оплаты.

Ранее аналогичную точку зрения высказал Минфин в Письме от 19.07.2012 № 03-03-06/4/75.

Что в итоге? Порядок учета расходов, связанных с оплатой банковских услуг, в целях исчисления налога на прибыль, несмотря на кажущуюся простоту, скрывает много подводных камней. Каких именно – мы подробно рассмотрели в данной статье.

Федеральный закон от 02.12.1990 № 395-1 «О банках и банковской деятельности».

Указание Банка России от 11.03.2014 № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства».

Ведение банковских счетов включает в себя совершение банком определенных действий, таких как подтверждение итогового сальдо по счету клиента, прием требований, выставленных к счету, и информирование клиента о приеме таких требований, выполнение решений налогового органа, применяемых к счету клиента, формирование и хранение юридического досье клиента в течение установленного законодательством срока, ведение отчетности, учет задолженности клиента, оформление комиссионных требований на сумму задолженности за ведение счета.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь