когда дивиденды сургутнефтегаз привилегированные в 2021 году какого числа

Дивиденды по акциям Сургутнефтегаз привилегированные в 2021 — размер и дата закрытия реестра

Таблица с полной историей дивидендов компании Сургутнефтегаз привилегированные с указанием размера выплаты, даты закрытия реестра и прогнозом:

| Выплата, руб. | Дата закрытия реестра | Последний день покупки |

|---|---|---|

| 3.7 (прогноз) | 18 июля 2022 | 14.07.2022 |

| 6.72 | 20 июля 2021 | 16.07.2021 |

| 0.97 | 20 июля 2020 | 16.07.2020 |

| 7.62 | 18 июля 2019 | 16.07.2019 |

| 1.38 | 19 июля 2018 | 17.07.2018 |

| 0.6 | 19 июля 2017 | 17.07.2017 |

| 6.92 | 18 июля 2016 | 14.07.2016 |

| 8.21 | 16 июля 2015 | 14.07.2015 |

| 2.36 | 16 июля 2014 | 14.07.2014 |

| 1.48 | 14 мая 2013 | 14.05.2013 |

| 2.15 | 14 мая 2012 | 14.05.2012 |

| 1.18 | 13 мая 2011 | 13.05.2011 |

| 1.05 | 14 мая 2010 | 14.05.2010 |

| 1.33 | 15 мая 2009 | 15.05.2009 |

| 0.82 | 14 марта 2008 | 14.03.2008 |

| 0.71 | 17 марта 2007 | 17.03.2007 |

| 1.05 | 20 марта 2006 | 20.03.2006 |

| 0.607 | 25 марта 2005 | 25.03.2005 |

| 0.16 | 2 февраля 2004 | 02.02.2004 |

| 0.096 | 31 января 2003 | 31.01.2003 |

| 0.1 | 12 февраля 2002 | 12.02.2002 |

| 0.18 | 16 марта 2001 | 16.03.2001 |

| 0.086 | 13 мая 2000 | 13.05.2000 |

*Примечание 1: Московская биржа работает по системе торгов Т+2. Это означает, что расчёты при покупке и продаже акций происходят через 2 рабочих дня. Поэтому для попадания в реестр акционеров и получение дивидендов необходимо быть акционером на 2 дня раньше отсечки.

*Примечание 2: точная дата выплаты зависит от брокера и эмитента. Прогнозируемая ближайшая дата поступления дивидендов на брокерский счёт по компании Сургнфгз-п: 31 июля 2022.

Суммарные дивиденды акций Сургутнефтегаз префы по годам и изменение их размера к предыдущему году:

| Год | Сумма за год, руб. | Изменение, % |

|---|---|---|

| 2022 | 3.7 (прогноз) | -44.94% |

| 2021 | 6.72 | +592.78% |

| 2020 | 0.97 | -87.27% |

| 2019 | 7.62 | +452.17% |

| 2018 | 1.38 | +130% |

| 2017 | 0.6 | -91.33% |

| 2016 | 6.92 | -15.71% |

| 2015 | 8.21 | +247.88% |

| 2014 | 2.36 | +59.46% |

| 2013 | 1.48 | -31.16% |

| 2012 | 2.15 | +82.2% |

| 2011 | 1.18 | +12.38% |

| 2010 | 1.05 | -21.05% |

| 2009 | 1.33 | +62.2% |

| 2008 | 0.82 | +15.49% |

| 2007 | 0.71 | -32.38% |

| 2006 | 1.05 | +72.98% |

| 2005 | 0.607 | +279.38% |

| 2004 | 0.16 | +66.67% |

| 2003 | 0.096 | -4% |

| 2002 | 0.1 | -44.44% |

| 2001 | 0.18 | +109.3% |

| 2000 | 0.086 | n/a |

| Всего = 49.479 |

Сумма дивидендов выплаченная компанией Сургутнефтегаз префы за все время — 49.479 руб.

Средняя сумма за 3 года: 3.8 руб, за 5 лет: 4.08 руб.

Показатель DSI: 0.79.

Краткая информация об эмитенте Сургутнефтегаз ПАО ап

| Сектор | Нефть/Газ |

| Имя эмитента полное | Сургутнефтегаз ПАО ап |

| Имя эмитента краткое | Сургнфгз-п |

| Тикер на бирже | SNGSP |

| Количество акций в лоте | 100 |

| Количество акций | 7 701 998 235 |

| ИНН | 8602060000 |

| Free float, % | 73 |

Другие компании из сектора Нефть/Газ

| # | Компания | Див. доходность за год, % | Ближайшая дата закрытия реестра | Купить до |

|---|---|---|---|---|

| 1. | Газпрнефть | 9,86% | 29.12.2021 | 27.12.2021 |

| 2. | ЛУКОЙЛ | 8,68% | 21.12.2021 | 17.12.2021 |

| 3. | СаратНПЗ-п | 7,53% | 09.06.2022 | 07.06.2022 |

| 4. | Татнфт 3ап | 6,23% | 20.01.2022 | 18.01.2022 |

| 5. | Татнфт 3ао | 5,82% | 20.01.2022 | 18.01.2022 |

Календарь с ближайшими и прошедшими дивидендными выплатами

Дивиденды Сургутнефтегаза

за 2020 год

Не пришли дивиденды?

Обратите внимание: указанная дата выплаты дивидендов Сургутнефтегаза — прогнозная. В большинстве случаев дивиденды приходят либо в указанный временной промежуток, либо раньше, но в некоторых случаях дивиденды могут прийти немного позже указанных на сайте сроков.

При этом максимальный срок поступления дивидендов на ваш счет — 25 рабочих дней со дня закрытия реестра (подробнее о регулирующем законе — по ссылке). Если 25 рабочих дней прошли, а дивидендов все еще нет, то:

— уверены ли вы, что попали в реестр? Для это было нужно купить акции Сургутнефтегаза до 16 июля 2021 г. и не продавать до открытия биржи 19 июля 2021 г. подробнее ↓

— если вы уверены, что требования для попадания в реестр были выполнены, то свяжитесь со службой поддержки своего брокера. Если не уверены, то тоже лучше свяжитесь с поддержкой.

Важно: российский брокер должен иметь лицензию и находиться в специальном реестре брокеров, проверить это можно на сайте ЦБ РФ. Если вашего российского брокера в реестре нет, то, вероятно, вы пользуетесь услугами брокеров-мошенников.

Калькулятор дивидендов Сургутнефтегаза

Опрос: каким брокером вы пользуетесь?

Опрос: каким брокером вы пользуетесь?

Дивиденды Сургутнефтегаза в 2022 году, прогноз

Прогнозы по привилегированным акциям Сургутнефтегаза

| Прогнозируемые дивиденды (в июле 2022) | Дата прогноза | Автор | Краткий обзор |

|---|---|---|---|

| 4 руб. | 19 октября 2021 | БКС Мир инвестиций | Аналитики БКС снова обновили свой предыдущий прогноз. Аналитики снова сделали пересмотр прогноза на фоне подорожавшей нефть и укрепления рубля. |

| 4,4 руб. | 22 сентября 2021 | БКС Мир инвестиций | Аналитики БКС пересмотрели свой августовский прогноз. Текущий прогноз дивидендов по привилегированным акциям Сургутнефтегаза учитывает подорожавшую нефть и небольшое снижение курса доллара к рублю. |

| 3,23 руб. | 23 августа 2021 | Доход | — |

| 3,65 руб. | 17 августа 2021 | БКС Мир инвестиций | Прогноз сделан из расчета, что до конца 2021 г. стоимость барреля нефти в рублях сохранится на уровне средних значений второго квартала, а курс доллара к рублю на конец года останется на уроне 72,37. | 1,7-3,5 руб. | 19 июля 2021 | Финам | Аналитики Финама рассчитывают на укрепление курса рубля к концу года, из-за чего дивиденды Сургнефтегаза по префам в 2022 году будут меньше, чем в 2021. |

| 4,4 руб. | 15 июл 2021 | БКС | Прогноз сделан из расчета курса рубля к доллару в конце года на уровне 73 руб. |

| 2,5 руб. | 18 мая 2021 | Газпромбанк | Прогноз сделан из расчета курса рубля к доллару в конце года на уровне 70,5 руб. |

Прогнозы по обыкновенным акциям Сургутнефтегаза

| Прогнозируемые дивиденды (в июле 2022) | Дата прогноза | Автор | Краткий обзор |

|---|---|---|---|

| 0,65-0,7 руб. | 22 сентября 2021 | БКС Мир инвестиций | Дивиденды по обыкновенным акциям Сургутнефтегаза не регламентированы. Аналитики предполагают, что выплаты по итогам 2021 г. останутся на том же уровне, что и в последние годы. |

| 0,6 руб. | 4 августа 2021 | Доход | — |

| 0,7 руб. | 15 июля 2021 | БКС | Дивиденды по обыкновенным акциям не регламентированы и, как правило, стабильны. В базовом сценарии аналитики не ждут сильного отклонения дивидендов по обыкновенным акциям Сургутнефтегаза 2022 г. от уровней 2021 г. |

Дивидендная доходность Сургутнефтегаза, график

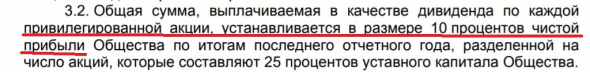

Дивидендная политика Сургутнефтегаза

Как получить дивиденды Сургутнефтегаза

Для того, чтобы получить дивиденды Сургутнефтегаза вам не нужно предпринимать какие-то сложные действия или составлять отдельные заявки. Сам процесс распределения и выплаты дивидендов происходит без вашего участия, достаточно за два рабочих дня до закрытия реестра владеть акциями компании.

Пример: Сургутнефтегаз объявил о выплате дивидендов в размере 0.7 руб. на одну акцию. Закрытие реестра назначили на 20 июля 2021 г., но как уже объяснялось выше, по факту последний день для покупки акций Сургутнефтегаза — 16 июля 2021 г.

По умолчанию у большинства брокеров дивиденды приходят на брокерский счет, но часть брокеров также дает возможность получать дивиденды на банковский счет. Уточните этот момент у службы поддержки своего брокера.

Когда можно продавать акции Сургутнефтегаза без потери права на дивиденды? На утро следующего рабочего дня — 19 июля 2021 г. Но стоит помнить про дивгэп при котором акции падают примерно на размер выплаченных дивидендов. Вот пример такого падения в акциях Сургутнефтегаза.

Часто задаваемые вопросы

Сколько акций в одном лоте SNGS, SNGSP (Сургутнефтегаз)?

В одном лоте Сургутнефтегаза (SNGS, SNGSP) 100 акций.

Сургутнефтегаз — прогноз дивидендов на префы за 2021 год

Немногим более чем через месяц будет отсечка по дивидендам за 2020 год, их размер известен — 6,72, дает чистую доходность ( за вычетом НДФЛ ) к текущей цене — 12,46%.

Попробуем разобраться чего ждать от компании по итогам 2021 года.

Нормальные дивиденды платят только на префы, поэтому в этой статье будем обсуждать только их.

Компания платит на привилегированные акции 10% от чистой прибыли (ЧП) по РСБУ

По факту префов выпущено не 25% от уставного капитала, а 17,74%, а это 71% от общей возможной величины префов ( (17,74/25)*100), поэтому их владельцы получают не 10% ЧП, а 7,1%, т. к акций меньше ( для наших расчетов будем считать что префов 7702 млн. штук)

Попробуем рассчитать возможную ЧП по РСБУ по итогам 2021 года.

Для простоты необходимо будет принять несколько допущений, первое — погрешность в итоговой ЧП на 10 млрд, будем считать незначительной, т. к. это дает разницу в итоговых дивидендах на 1 преф в сумме 10 копеек, поэтому исключим из рассмотрения такие статьи как доходы от участия в других организациях, корректировки в налоге на прибыль.

Расчет чистой прибыли будем делать по следующей формуле:

+Валовая прибыль ( прибыль от операционной деятельности)

— Коммерческие и административные расходы

+Проценты к получению

+ Чистые прочие доходы ( Разница между прочими доходами и прочими расходами, те самые курсовые разницы)

— Налог на прибыль

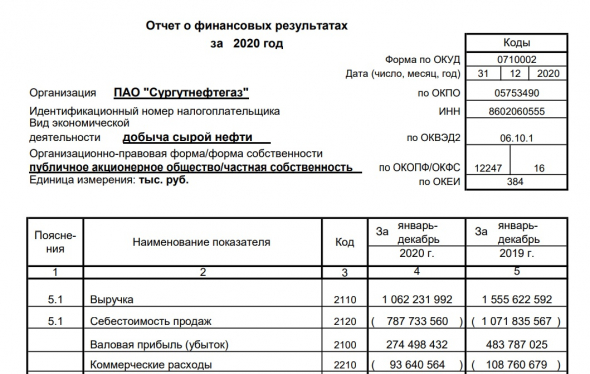

1. Валовая прибыль ( ВП)

Формула проста — из выручки вычитаем себестоимость, компания прямо указывает в это в своем отчете.

Получаем что в 2019 году было 483 млрд, в 2020 — 274 млрд.

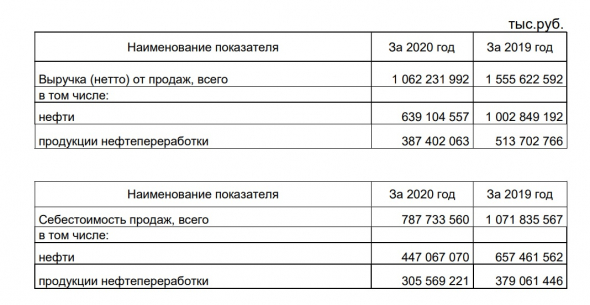

Если мы отроем пояснения к отчету по РСБУ за 2020 год, то там дается укрупненная расшифровка:

Отсюда можно вывод, что основная часть ( около 96%) и выручки и себестоимости относится к нефти и нефтепродуктам, поэтому в дальнейших расчетах будем учитывать только эти статьи.

Как уже писали выше у нас есть показатель ВП за 2019 год ( 483 млрд) и 2020 (274 млрд) и нам надо спрогнозировать какая будет величина в 2021 году.

ВП= Выручка-Себестоимость

Сделаем еще одно допущение — себестоимость будет изменяться пропорционально выручке ( хотя это часто не так, например доля ВП в 2020 в выручке была 26%, а в 2019 году 31%, т. е. при благоприятной коньюктуре рентабельность выше, но мы попытаемся сгладить эту погрешность другими способами ), т. е. при росте выручки на 10%, себестоимость будет расти также на 10%.

Соответственно ВП ( валовая прибыль) так же будет меняться пропорционально росту или падению выручки.

Выручка = Физический объем продаж (ФО) *Цена продажи

Как известно в 2020 году ФО снизился по сравнению с 2019 годом, а в 2021 году постепенно, но восстанавливается.

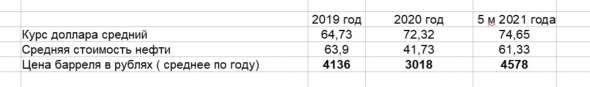

Отчетность по РСБУ идет в рублях, поэтому показатель Цена продажи = Курс доллара*Цена барреля нефти на бирже

Сургутнефтегаз продает не только нефть, но и нефтепродукты, и нам стоит сделать еще одно допущение — цена на нефтепродукты прямо пропорционально цене нефти ( не всегда так конечно, но колебания не такие значительные), т. е. растет ( падает) цена на нефть, на такую же величину растет ( падает) цена на нефтепродукты.

Все считаем по средней, что бы максимально сгладить колебания.

Формула расчета ВП за 2021 год будет такой=

ВП за 2020 год* ( Цена барреля в за 2021/ Цена барреля в 2020 году)

Какие будут рублевые цены в среднем за 2021 год мы не знаем, на текущий момент известны данные только за 5 месяцев 2021 года. Если все сохранится так же, то

ВП 2021 ( прогноз)= 274 млрд.* 4578/3018=274*1,51= 415 млрд.

Попробуем перепроверить нашу гипотезу, взяв для основы ВП за 2019 год.

Согласно сообщениям прессы, добыча нефти Сургутнефтегазом в физических объемах снизилась на 10% по сравнению с 2019 годом, предположим, что добыча= продажам, нефтепродукты изменились в той же пропорции.

Ниже выдержка из сообщения ТАСС о итогах 2020 года

Тогда Формула расчета ВП за 2021 год будет такой=

ВП за 2019 год* ( Цена барреля за 2021/ Цена барреля 2019 год)*0,9 ( корректировка на уменьшенный объем)

ВП 2021 ( прогноз)= 483 млрд * ( 4578/4136)*0,9=483*1,1*0,9= 478 млрд.

Таким образом если средняя рублевая цена нефти не изменится в течение этого года и физический объем продаж будет на 10% меньше 2019 и таким же как в 2020, то размер ВП за 2021 год будет в диапазоне 415-478 млрд.

Мой расчет приближенный и со многим допущениями, поэтому предположим худший сценарий по цене и сильно округлим в меньшую сторону и будем считать что ВП за 2021 год будет 400 млрд. рублей.

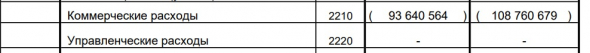

2. Коммерческие и административные расходы.

Величина более менее постоянная, колеблется год к году в пределах 15 млрд. рублей ( а это для нас 15 копеек дивидендов), в 2020 году даже снизилась — 93 млрд, против 108 млрд в 2019 году.

3. Проценты к получению

Кубышка Сургута не лежит мертвым грузом, а размещается на депозитах.

Ставки колеблются, сейчас имеют тенденцию к повышению.

Кубышка не уменьшается, а проценты не снижаются, поэтому логично, что доход по этой статье в 2021 году будет точно не меньше чем в 2020 и составит 120 млрд. рублей

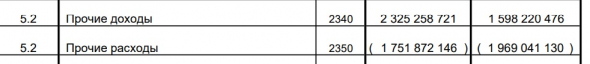

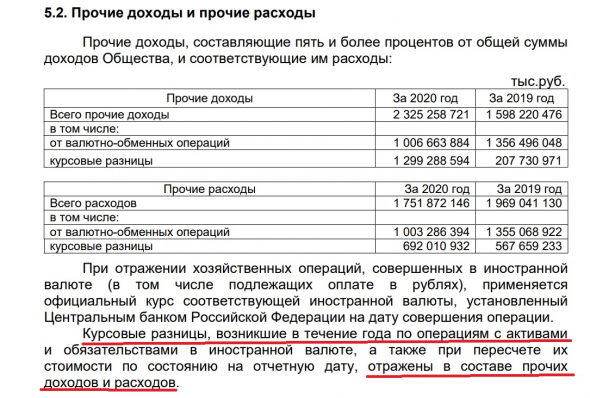

4. Чистые прочие доходы

Это разница между Прочими доходами и Прочими расходами, несмотря на то что они вроде как Прочие, но именно они играют ключевую роль в конечной ЧП.

В 2020 году разница составила + 574 млрд ( больше чем вся ВП от основной деятельности), а в 2019 году была минус 371 млрд ( 77,6% от ВП).

В пояснении к РСБУ 2020 года ( стр. 14) дается расшифровка

Доходы и расходы от валютно-обменных операций практически равны ( например 1006 млрд и 1003 за 2020 год ), основной вклад в итоговый результат вносят доходы и расходы по курсовым разницам.

Поэтому сделаем еще одно допущение — итоговый результат по статье Прочие доходы и расходы ( чистые прочие доходы) будет зависеть только от изменения курсовых разниц.

Возьмем курс на начало каждого периода и попробуем вычислить закономерности.

Официальные курсы ЦБ

Имея эти данные мы можем предположить какой объем денег в долларовом выражении влияет на курсовые разницы.

2019 год. 371 млрд/7,57=49 млрд

2020 год 574 млрд/11,97=48 млрд.

Т.е. что бы получить такое изменение курсовых разниц, надо иметь от 48 до 49 млрд долларов.

Для нашего дальнейшего расчета примем значение 48 млрд., т.е активы на 48 млрд. долларов влияют на изменение курсовых разниц при расчете ЧП.

Таким образом итог по этой статье зависит от курса доллара на конец года, который естественно никто не знает.

Но мы знаем, что изменение курса доллара от 73,87 ( курс на 31.12.20) на 1 рубль, дает колебание на 48 млрд. прибыли до налогообложения, поэтому и будем использовать это для дальнейших прогнозов.

5. Налог на прибыль

Возьмем ставку в 20% как базовую. Хотя по отчетности он немного меньше, возможно есть какие то льготы, но т. к. нам надо подстраховаться то будем считать — компания заплатит не более 20%.

Для того что бы закончить и перейти к конечному расчету прогнозного дивиденда (в %), надо понять к какой цене акции его считать.

Таким образом 46,9 ( текущая)- 6,72= 40,18 текущая чистая цена.

Сводим все данные в итоговый расчет ( все данные прогнозные за 2021 год)

Если курс не изменится, и даже чуть вырастет, мы можем рассчитывать на дивиденды в относительно благополучном 2021 году от 6,7 до 7,5 % годовых, что является хорошей величиной для этой отрасли при текущем уровне процентных ставок.

При снижении курса до 65,12 рублей, вся ЧП съедается курсовыми разницами.

Сургутнефтегаз опубликовал финансовую отчетность по РСБУ за I полугодие 2021 г. в середине августа. Из отчета следует, что чистая прибыль компании за период составила 155 млрд руб.

Согласно уставу, дивиденды по привилегированным бумагам выплачиваются в размере 10% от чистой прибыли по РСБУ, разделенной на количество акций, составляющих 25% от уставного капитала. Привилегированные акции Сургутнефтегаза составляют лишь 17,7% от УК, поэтому из-за оговорки «составляющих 25% от уставного капитала» фактический объем распределяемой прибыли на «префы» меньше 10%, а именно — 7,09%.

При сохранении дивидендных принципов неизменными за I полугодие компания заработала 1,43 руб. на привилегированную акцию, что соответствует 3,8% дивидендной доходности.

После выхода отчета мы прогнозировали дивиденды по «префам» за весь 2021 г. вблизи 3,65 руб. на акцию, что предполагало бы 9,7% дивдоходности по текущим котировкам. Однако с того момента цены на нефть в рублях выросли, а официальный курс USD/RUB немного снизился.

Посчитаем, какие могут быть дивиденды по привилегированным акциям Сургутнефтегаза за 2021 г. в новых условиях.

Чистая прибыль компании складывается из трех ключевых блоков: прибыль от продаж, процентные доходы и курсовые переоценки.

Средняя цена барреля Brent в рублях за III квартал выросла на 4,4% кв/кв и составляет 5338 руб. При этом текущая стоимость достигла 5480 руб. за баррель, что на 2,6% выше среднеквартального значения. Если предположить, что цена бочки на IV квартал сохранится вблизи текущих значений, то можно ожидать прибыль от продаж Сургутнефтегаза за II полугодие 2021 г. вблизи 278 млрд руб.

Процентные доходы за II полугодие могут незначительно снизиться п/п до 58 млрд руб. из-за сокращения процентных ставок. Прибыль от курсовых разниц за тот же период ожидается вблизи 43 млрд руб. при условии, что официальный курс ЦБ по паре USD/RUB останется на уровне 73,2.

Эффективная ставка по налогу на прибыль в последние годы находится около 16,5%, что предполагает негативное влияние на чистую прибыль в районе 63 млрд руб.

В совокупности чистая прибыль Сургутнефтегаза за II полугодие 2021 г. ожидается в районе 316 млрд руб., а в целом за 2021 г. — 478 млрд руб. В пересчете на потенциальные дивиденды это предполагает 4,4 руб. на привилегированную акцию или 11,7% дивидендной доходности по цене 37,555 руб. Здесь нужно отметить, что из-за высокой зависимости чистой прибыли от колебаний курса USD/RUB итоговые результаты могут заметно отличаться от прогнозных.

По обыкновенным акциям выплаты не регламентированы уставом или дивидендной политикой, но, ориентируясь на сложившуюся в последние годы практику, можно ожидать, что дивиденды окажутся в диапазоне 0,65–0,7 руб. на акцию.

Дивиденды Сургутнефтегаз-п

Сургутнефтегаз ПАО ап

Совокупные дивиденды в следующие 12m: 3.23 руб. (прогноз)

Средний темп роста дивидендов 3y: n/a

Ближайшие дивиденды: 3.23 руб. ( 8.39% ) 20.07.2022 (прогноз)

Совокупные выплаты по годам

| Год | Дивиденд (руб.) | Изм. к пред. году |

|---|---|---|

| след 12m. (прогноз) | 3.23 | +233.3% |

| 2020 | 0.97 | -87.27% |

| 2019 | 7.62 | +452.17% |

| 2018 | 1.38 | +130% |

| 2017 | 0.6 | -91.33% |

| 2016 | 6.92 | -15.71% |

| 2015 | 8.21 | +247.88% |

| 2014 | 2.36 | +59.46% |

| 2013 | 1.48 | -31.16% |

| 2012 | 2.15 | +82.2% |

| 2011 | 1.18 | +12.51% |

| 2010 | 1.05 | -20.9% |

| 2009 | 1.33 | +61.71% |

| 2008 | 0.82 | +15.49% |

| 2007 | 0.71 | -32.38% |

| 2006 | 1.05 | +72.98% |

| 2005 | 0.607 | +279.38% |

| 2004 | 0.16 | +66.67% |

| 2003 | 0.096 | -4% |

| 2002 | 0.1 | -44.44% |

| 2001 | 0.18 | +109.3% |

| 2000 | 0.086 | n/a |

| Дата объявления дивиденда | Дата закрытия реестра | Год для учета дивиденда | Дивиденд |

|---|---|---|---|

| n/a | 20.07.2022 (прогноз) | n/a | 3.23 |

| 19.05.2021 | 20.07.2021 | 2021 | 6.72 |

| 20.05.2020 | 20.07.2020 | 2020 | 0.97 |

| 17.05.2019 | 18.07.2019 | 2019 | 7.62 |

| 18.05.2018 | 19.07.2018 | 2018 | 1.38 |

| 15.05.2017 | 19.07.2017 | 2017 | 0.6 |

| 17.05.2016 | 18.07.2016 | 2016 | 6.92 |

| 15.05.2015 | 16.07.2015 | 2015 | 8.21 |

| 16.05.2014 | 16.07.2014 | 2014 | 2.36 |

| 23.04.2013 | 14.05.2013 | 2013 | 1.48 |

| 18.05.2012 | 14.05.2012 | 2012 | 2.15 |

| 01.04.2011 | 13.05.2011 | 2011 | 1.18 |

| 30.04.2010 | 14.05.2010 | 2010 | 1.05 |

| 19.05.2009 | 15.05.2009 | 2009 | 1.33 |

| 31.03.2008 | 14.03.2008 | 2008 | 0.82 |

| 03.04.2007 | 17.03.2007 | 2007 | 0.71 |

| 05.04.2006 | 20.03.2006 | 2006 | 1.05 |

| 25.03.2005 | 25.03.2005 | 2005 | 0.607 |

| 27.02.2004 | 02.02.2004 | 2004 | 0.16 |

| 28.03.2003 | 31.01.2003 | 2003 | 0.096 |

| 27.02.2002 | 12.02.2002 | 2002 | 0.1 |

| 04.04.2001 | 16.03.2001 | 2001 | 0.18 |

| 24.05.2000 | 13.05.2000 | 2000 | 0.086 |

Прогноз прибыли в след. 12m: 351000 млн. руб.

Количество акций в обращении: 7702 млн. шт.

Стабильность выплат: 1

Стабильность роста: 0

Комментарий:

Согласно Уставу Сургутнефтегаз обязуется выплачивать дивиденды по привилегированным акциям в размере не менее 10% чистой прибыли, разделенной на число акций, которые составляют 25% уставного капитала, при этом не менее дивидендов по обыкновенным акциям. Базой выплат пока остается чистая прибыль по РСБУ. Главной особенностью компании является большая накопленная валютная денежная позиция в долларах. Ослабление рубля приводит к росту прибыли и дивидендов за счет переоценки валютной «подушки» и наоборот. По префам можно расчитывать на 7.1% от прибыли по РСБУ и на 0.60 руб. на акцию в случае убытков.

Информация, представленная здесь, не является индивидуальной инвестиционной рекомендацией, а упоминаемые финансовые инструменты могут не подходить вам по инвестиционным целям, допустимому риску, инвестиционному горизонту и прочим параметрам индивидуального инвестиционного профиля.

Никто ни при каких обстоятельствах не должен рассматривать Информацию, содержащуюся на этой странице в качестве предложения о заключении договора на рынке ценных бумаг или иного юридически обязывающего действия, как со стороны Компании, так и со стороны ее специалистов. Ни Компания, ни их агенты, ни аффилированные лица не несут никакой ответственности за любые убытки или расходы, связанные прямо или косвенно с использованием этой Информации.

Информация, содержащаяся на этой странице, действительна на момент ее публикации. При этом Компания вправе в любой момент внести в нее любые изменения. Распространение, копирование, изменение, а также иное использование Информации или какой-либо ее части без письменного согласия Компаний не допускается. Компания, ее агенты, сотрудники и аффилированные лица могут в некоторых случаях участвовать в операциях с ценными бумагами, упомянутыми в Информации, или вступать в отношения с эмитентами этих ценных бумаг. При формировании расчетных показателей используются последние доступные на дату публикации данных официальные цены закрытия соответствующих ценных бумаг, предоставляемые Московской Биржей.

Результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ценные бумаги. Компания предупреждает, что операции с ценными бумагами связаны с различными рисками и требуют соответствующих знаний и опыта.

Опрос: каким брокером вы пользуетесь?

Опрос: каким брокером вы пользуетесь?