код выплат поле 110 при оплате счета юр лица

Последнее решение о заполнении поля 110 платежного поручения

До появления указания Банка России от 06.11.2015 № 3844-У существовали разногласия, связанные с заполнением поля 110 в поручениях на налоговые платежи. Возникали они из-за несогласованности законодательных норм и разъяснений различных государственных органов. Так, Минфин РФ своим приказом от 30.10.2014 № 126н обозначил, что заполнение данного поля с начала 2015 года не требуется. Впоследствии ЦБ РФ в письме от 30.12.2014 № 234-Т разъяснил, что все-таки заполнять поле необходимо и в нем следует проставлять 0.

Окончательно эту ситуацию разрешил ЦБ РФ, в конце 2015 года внесший изменения в положение Центробанка от 19.06.2012 № 383-П (указание Банка России от 06.11.2015 № 3844-У). В приложении 1 к этому документу, содержащем описание реквизитов платежного поручения, появилась пометка, согласно которой в общих случаях значение реквизита 110 не заполняется. Аналогичное положение имеется и в действующем с 10.09.2021 взамен положения 383-П положении Банка России от 29.06.2021 № 762-П.

Оформление поля 110 платежного поручения в 2021-2022 годах

Таким образом, оформляя платежное поручение в 2021 и 2022 году, поле 110 в нем следует оставлять пустым. Это будет соответствовать действующим правилам, установленным Центробанком РФ для осуществления денежных перечислений.

Подробную инструкцию по заполнению платежных поручений в соответствии с новыми правилами смотрите в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

О том, какие ошибки чаще всего возникают при формировании поручения на платеж, читайте в статье «Ошибки в платежном поручении на уплату налогов».

Итоги

В соответствии с актуальной редакцией документа ЦБ РФ, регулирующего правила оформления денежных перечислений, заполнять поле 110 в поручении на платеж не требуется.

Заполнение поля 110 платежного поручения

Код выплаты 110 в платежном поручении — это указание на то, из каких средств — бюджетных или частных — переводят денежные средства. Но заполняют это поле нечасто: только когда деньги направляют физическим лицам.

Подробный разбор правил, как оформлять новые платежные поручения в 2020 году, содержится в материале «Как заполнить поля платежного поручения». В этой статье рассмотрим, как правильно заполнять поля 110 и 107.

Образец заполненного платежного поручения

Новое в заполнении поля 110

Подробнее о нововведениях для полей 110 и 107 рассказано в материале «В платежку ввели новый реквизит». Здесь кратко про новые правила заполнения платежных поручений (последние новости) в 2020 году.

На основании Положения Банка России от 19.06.2012 №383-П в поле 110 в платежном поручении в 2020 году необходимо проставить код выплаты при перечислении денежных средств из бюджета в пользу физлиц. Это новшество введено указанием ЦБ РФ от 05.07.2018. До этого момента поле оставалось пустым.

Изменения потребовались, чтобы банки смогли отследить исполнение требований законодательства о безналичной выплате за счет бюджета только на эмитированные платежные карты «Мир». В настоящее время при осуществлении перевода в пользу физлиц за счет бюджетных средств отправители обязаны фиксировать это в поле 110.

Когда и какой тип платежа 110 в платежном поручении указывать, запомнить легко:

Заполнение этого поля необходимо для проверки наличия у владельца счета карты «Мир». Дальнейшие действия банка зависят от того, есть ли такая карта в наличии или нет. Если ее у владельца нет, банк обязан отразить суммы перечисления на счете по учету сумм невыясненного назначения со всеми вытекающими последствиями.

Уточнения для поля 107

Что касается поля 107, в письме от 11.06.2019 №21-08-11/42596 Минфин объяснил, каким видит корректное заполнение платежек по налогам. На примере НДФЛ чиновники уточнили, что в поле следует писать не конкретную дату перечисления денег, а месяц (квартал, год), за который идет уплата. Правильный вариант оформления демонстрирует образец платежки по транспортному налогу в 2020 году, а в случае с уплатой НДФЛ надо писать в формате «МС.09.2020», если подоходный налог перечисляют за сентябрь.

Новые рекомендации Центробанка

Остановимся подробнее на информации из сферы налогового и банковского контроля относительно борьбы со схемами ухода от уплаты налогов. По платежным поручениям в том числе осуществляется выявление назначения платежей и правомерности оборота между организациями и физическими лицами. Эта информация отслеживается налоговой инспекцией и служит основанием для проведения проверок.

Кому банк заблокирует счет из-за НДС в платежках? Этот вопрос возник после публикации ЦБ РФ новой инструкции по выявлению сомнительных операций. Разъяснения даны кредитным организациям, причем Центробанк рекомендовал при возникновении обоснованных сомнений осуществлять блокировку счетов.

Особое внимание уделяется учету клиентами НДС. Одним из основных признаков сомнительной операции является поступление на счет лица платежей с НДС в составе в общем размере 70% от итоговой суммы и последующее перечисление средств с НДС суммарно меньше 30%. Это может свидетельствовать о реализации схемы по уходу от налогов: организация получила оплату с налогом на добавленную стоимость, впоследствии перевела те же средства, но, уже не выделив НДС. Выявление таких признаков служит сигналом для инициирования контрольных мероприятий. Рекомендация основана на опыте кредитных организаций, когда фирмы-однодневки получали выручку с налогом, а потом обналичивали полученные средства.Чтобы благонадежные плательщики налогов не попали под контрольные санкции (а на практике возможны разные ситуации, учитывая, что правила выявления, уплаты, зачета налога на добавленную стоимость сложны в применении), необходимо учитывать все новое в платежных поручениях, что утверждают власти. При возникновении любой спорной или проблемной ситуации предоставляйте в банк все подтверждающие документы — по просьбе кредитной организации или по собственной инициативе.

ФНС: с 1 октября 2021 меняются реквизиты налоговых платежек

С 01.10.2021 в платежках по налогам, взносам, сборам нужно по-новому заполнять ряд полей. Об этом напоминает на своем сайте ФНС.

Учитывайте нововведения, чтобы не пришлось исправлять ошибки.

Важно! КонсультантПлюс предупреждает

При заполнении платежного поручения на уплату налога организации и индивидуальные предприниматели иногда допускают ошибки. Например, приводят неправильные счет Федерального казначейства, ОКТМО, неверно указывают основание платежа, налоговый период, статус плательщика и др.

В зависимости от последствий эти ошибки могут быть двух видов:

1) ошибки, в результате которых платеж в бюджет не поступил;

2) ошибки, несмотря на которые налог поступил в бюджет.

Рассмотрим их более подробно.

Подробнее об исправлении ошибок в датежных поручениях, читайте в К+. Пробный доступ бесплатен.

А меняется в октябре заполнение следующих полей:

Поле 101 «Статус составителя поручения»

Данные лица будут указывать единый код 13, который сейчас используют обычные «физики».

Также исключены следующие статусы, идентифицирующие плательщика:

Поля 106 «Основание платежа» и 108 «Номер документа»

В поле 106 больше не будут использоваться коды:

Вместо них нужно будет проставлять единый код ЗД — погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам, в том числе добровольное.

Сейчас код ЗД ставится только при добровольном погашении задолженности. Эта его функция также сохранится. А отличить добровольное погашение от принудительного можно будет по полю 108. Использовавшиеся ранее в поле 106 коды ТР, ПР, АП и АР нужно будет указывать в поле 108 перед номером документа-основания:

Поле 109 «Дата документа — основания платежа»

При погашении задолженности по истекшим периодам здесь нужно будет указывать дату соответствующего документа:

Такие изменения в порядок заполнения реквизитов платежки внесены приказом Минфина от 14.09.2020 № 199н.

Образцы заполнения платежных поручений по налогам и взносам по разным основаниям с комментариями экспертов вы найдете в КонсультантПлюс. Их можно смотреть бесплатно, оформив пробный доступ к системе. Например, по этой ссылке вы найдете образец платежки на уплату штрафа по акту налоговой проверки.

Примеры зарплатных платежек по новым правилам

С 1 июня изменились правила заполнения платежных поручений на выплаты физлицам.

Нормативка

Новые правила обусловлены принятием нескольких нормативных актов.

Законом 12-ФЗ установлено, что лица, выплачивающие гражданину зарплату или иные доходы, в отношении которых статьей 99 ФЗ-229 (об исполнительном производстве) установлены ограничения или на которые в соответствии со статьей 101 229-ФЗ не может быть обращено взыскание, обязаны указывать в расчетных документах соответствующий код вида дохода.

Для чего это нужно? Дело в том, что эта информация нужна банку, чтобы понять, можно ли списывать с поступившей на карту суммы денежные средства по исполнительному документу или нельзя.

Указание ЦБ № 5286-У регламентирует порядок указания кода в платежке. Код вида доходов указывается в реквизите 20 «Наз. пл.» платежного поручения.

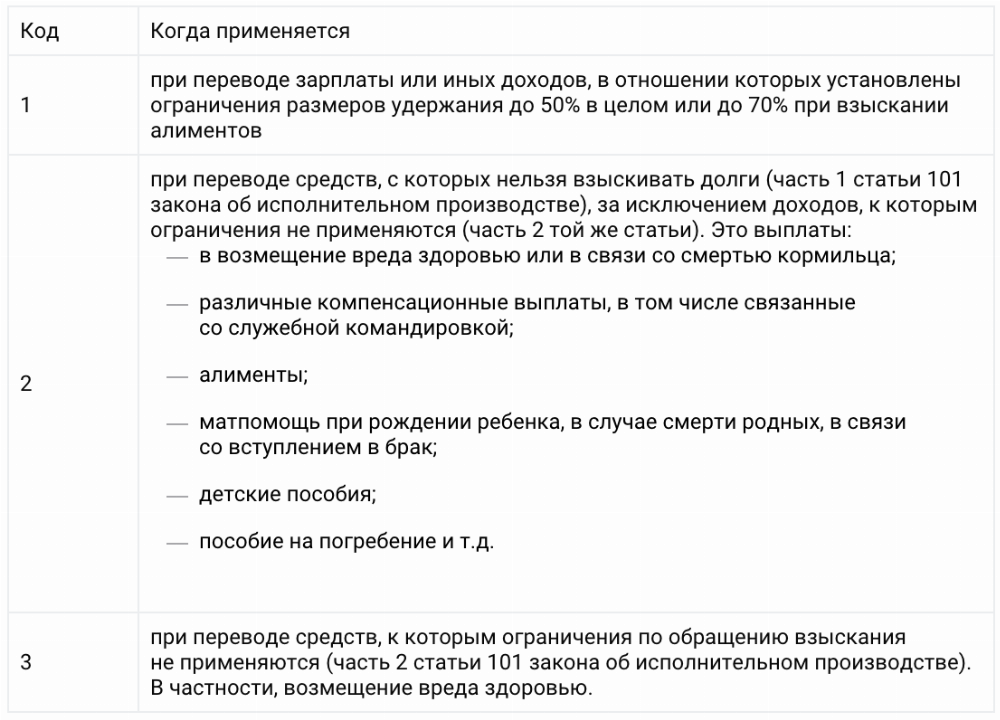

Список кодов и случаи их использования:

При переводе денежных средств, не являющихся доходами, в отношении которых статьями 99, 101 Федерального закона № 229-ФЗ установлены ограничения, код вида дохода не указывается.

Назначение платежа

Федеральный закон 12-ФЗ ввел еще одно новшество для бухгалтеров.

Лиц, выплачивающих должнику зарплату или иные доходы путем их перечисления на счет должника в банке, с 1 июня 2020 обязали указывать в платежке сумму, взысканную по исполнительному документу.

Как это делать, разъяснил Центробанк в письме № ИН-05-45/10 от 27.02.2020.

При переводе доходов, с которых были удержаны суммы по исполнительным документам, в реквизите «Назначение платежа» нужно указать:

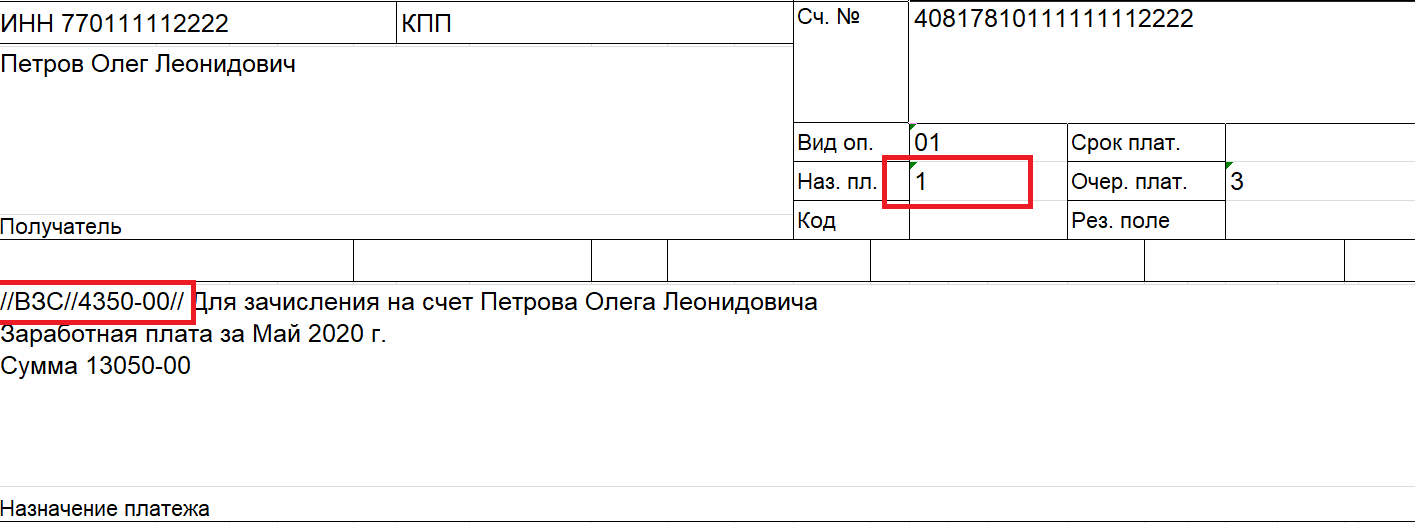

Например, при удержании алиментов в размере 10 000 рублей указывается: //ВЗС//10000-00//.

Для чего это нужно? Дело в том, что исполнительные документы приходят и в банки, где работники имеют счета. И получается, что банк не знает, что с какого-то дохода уже произведено удержание в пределах установленной законом суммы.

Пример 1

Сотруднику перечислена заработная плата, с которой не производилось никаких удержаний.

Пример 2

Сотруднику перечислена заработная плата, с которой удержаны алименты.

Пример 3

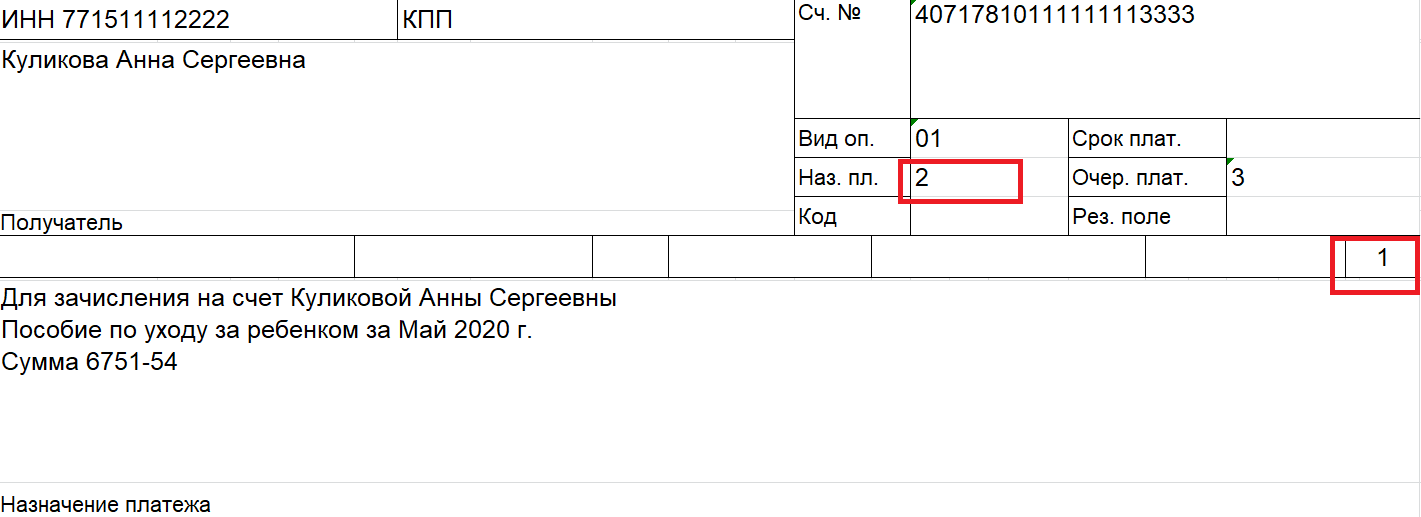

Сотруднице перечислено детское пособие

Кстати, у платежки на перечисление пособия по уходу за ребенком есть еще одна особенность. На это указал ЦБ в письме от 14.08.2019 № 45-1-2-07/22917.

Дело в том, что некоторые пособия, в том числе по уходу за ребенком до 1,5 лет, подлежат перечислению на расчетный счет, прикрепленный к карте «Мир». Это касается выплат, назначенных после 1 мая 2019 года.

В этом случае в платежке должен быть указан код 1 в поле «110».

Вопрос-ответ

Приводим ответы на некоторые вопросы, которые возникают при составлении платежных документов по новым правилам.

Если удержаний не производится, надо ли в назначении платежа указывать нулевое удержание «//ВЗС//0-00//»?

А если зарплата перечисляется по реестру, а не отдельными платежками, где указывать удержанную сумму?

При составлении платежки на общую сумму с реестром для перевода денежных средств нескольким гражданам взысканная сумма обозначается в реквизите, предназначенном для указания назначения платежа в реестре.

Как быть, если одному сотруднику перечисляется доход сразу по двум кодам?

В этом случае надо составить две платежки. Платежное поручение составляется по каждому виду дохода.

Если организация перечислила, например, пособие по уходу за ребенком, но не заполнила код, какие действия предпримет банк?

Платежное поручение составляется по каждому виду дохода. То есть банк не откажет в приеме такой платежки.

Что касается удержаний с данной суммы (если на сотрудницу в банке лежит исполнительный лист), то расчет суммы денежных средств на счете, на которую может быть обращено взыскание, осуществляется банком в соответствии с указанными в платежке кодами вида дохода. Если кода нет, банк спишет пособие.

Отметим, что в случае такого неправильного заполнения платежки на выплату физлицу организацию-работодателя могут оштрафовать за нарушение закона об исполнительном производстве.

Штраф по п. 3 ст. 17.14 КоАП для юрлиц составляет от 50 000 до 100 000 руб., для ИП и должностных лиц — от 20 000 до 50 000 руб.

Спросите на нашем форуме, как правильно перечислять деньги различным «официальным» структурам. По этой ветке, например, можно уточнить, как заполнить платежку на оплату штрафа.

За что мы платим госпошлину

Госпошлина — это установленный НК РФ федеральный сбор (глава 25.3 НК РФ). Уплата госпошлины осуществляется как физлицами, так и бизнесом в случае обращения в различные органы (государственные, муниципальные, иные) за совершением определенных юридически значимых действий.

От того, какое действие требуется, зависит, какой КБК вы укажете в платежке. Для удобства представим основные виды действий, за которые уплачивается пошлина, в таблице и сразу приведем КБК для уплаты.

Юридически значимое действие

КБК для госпошлины

182 1 08 07010 01 1000 110

22 000 руб. — для организаций.

2 000 руб. — для «физиков»

321 1 08 07020 01 1000 110

От 350 до 1 600 руб.

188 1 08 07141 01 1000 110

Судебные пошлины, в т. ч.:

Размер пошлины зависит от вида обращения, цены иска и того, кто является истцом (заявителем) — организация или физлицо

182 1 08 01000 01 1000 110

182 1 08 03010 01 1000 110

182 1 08 03020 01 1000 110

182 1 08 02010 01 1000 110

О том, как госпошлина отразится в бухучете, читайте в статье «Основные проводки в бухучете по госпошлине».

Сформировать квитанцию на оплату госпошлины можно с помощью сервиса от ФНС nalog.ru. Заполнив обязательные поля, система автоматически заполнит реквизиты для оплаты госпошлины.

Образец платежного поручения на госпошлину в арбитражный суд в 2021-2022 годах

Рассмотрим порядок заполнения платежки на госпошлину на условном примере.

Допустим, ООО «ИКС» подало в ИФНС заявление о возврате переплаты по налогу на имущество в размере 90 000 руб.

Однако в установленный срок инспекция деньги не вернула, и компания решила обратиться в Арбитражный суд города Москвы с заявлением о признании бездействия налоговиков незаконным, а также с требованием о возврате переплаты в указанном размере и уплате процентов в сумме 990 руб.

Поскольку в данном случае обращение сочетает требования имущественного и неимущественного характера, ООО «ИКС» уплатит две госпошлины (подп. 1 п. 1 ст. 333.22 НК РФ):

То есть общая сумма к уплате составит 6 640 руб.

Составляя платежное поручение, ООО «ИКС»:

ОБРАТИТЕ ВНИМАНИЕ! С 01.05.2021 обязательно заполняйте поле 15, когда госпошлину администрируют налоговые органы. В платежках на перечисление налоговых платежей в данном поле в обязательном порядке указывается номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета (ЕКС)). Это следует из письма ФНС России от 08.10.2020 № КЧ-4-8/16504. Подробности см. здесь.

Что с 01.10.2021 изменилось в порядке заполнения полей 101, 106, 108 и 109, см. здесь. Подробнее о полях платежки читайте в этой статье.

ВАЖНО! Вид платежа в платежном поручении укажите в поле 5. Порядок его заполнения устанавливает банк. Если банк его не установил, оставьте поле пустым (Приложение 1 к Положению Банка России от 29.06.2021 № 762-П).

Как правило, найти все реквизиты для уплаты госпошлины можно на сайте того суда, в который вы хотите обратиться. Там же можно посчитать и размер госпошлины.

Все подробности по заполнению платежки на уплату госпошлины вы можете узнать в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

О том, как уплатить госпошлину через представителя наличными, узнайте здесь.

Какой УИН указать в платежном поручении на уплату госпошлины, смотрите в «КонсультантПлюс». Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Итоги

Госпошлина — это бюджетный платеж, представляющий собой плату за совершение юридически значимых действий, описанных в гл. 25.3 НК РФ. Ее размер зависит от вида конкретного действия и тоже приводится в гл. 25.3 НК РФ. Платежный документ на госпошлину оформляют по правилам обычного налогового платежа, но используя при этом особые значения КБК (различающиеся в зависимости от вида оплачиваемого юридического действия). Отличным будет и содержание назначения платежа, в котором следует указать, кому, за что и на какую сумму предъявляется иск.