код 8816 в зарплатном квитке ржд что это такое

РазовВыплатБанк_7390 код 8816 что означает в разделе «удержания» в расчетном листке.

РазовВыплатБанк_7390 код 8816 что означает в разделе «удержания» в расчетном листке.

Ответы на вопрос:

Это означает, что у Вас из зарплаты произведено удержание денег по какому-либо обязательству.

Похожие вопросы

РазовВыплатБанк_7390 код 8816 что означает в разделе «удержания» в расчетном листке.

РазовВыплатБанк 7390, что это за выплата?

РазовВыплатБанк_7390 код 8816 что означает в разделе «удержания» в расчетном листке. Работаю на ж.д, монтер пути.

Находился на мед. освидетельствовании. Затратил свои средства. Собрал документы на возмещение. Были произведены начисления по кодам 356P-1600 р и 356 Q-7000. Но в разделе удержаний код 8816-8600. Как это понимать? Ума не приложу.

Я работаю на ОАО РЖД путейцем получил расчётный лист и там есть пункт разоввыплатбанк к_7390* что это такое скажите пожалуйста денег я этих не получал.

Я получил расчётный лист, и там указано что у меня удержали 2 раза по 25% алиментов (Удержание по исп. листу процентом

Код 8816 в зарплатном квитке ржд что это такое

В целях формирования системы налогового контроля в холдинге «РЖД»:

Главный бухгалтер ОАО «РЖД»

Г.В. Крафт

Рекомендации о порядке налогообложения и исчисления страховых взносов с выплат в пользу работников дочернего общества ОАО «РЖД» и иных лиц

I. Введение

Рекомендации о порядке налогообложения налогом на доходы физических лиц и страховыми взносами выплат в пользу работников дочернего общества и иных лиц устанавливают общие принципы формирования методологического документа, регулирующего налогообложение и обложение страховыми взносами выплат, осуществляемых дочерними обществами ОАО «РЖД» и их подразделениями.

Рекомендации включают в себя Типовую номенклатуру наименований и кодов видов выплат и удержаний из них.

Номенклатура наименований и кодов видов выплат и удержаний, разработанная дочерним обществом в соответствии с Типовой номенклатурой, используется дочерним обществом для настройки программных продуктов по расчету заработной платы и контроля правильности налогообложения и исчисления страховых взносов.

Разработанная дочерним обществом номенклатура наименований и кодов видов выплат и удержаний подлежит актуализации по мере внесения изменений в законодательство Российской Федерации, получения разъяснений уполномоченных государственных органов.

II. Общие принципы построения номенклатуры наименований и кодов видов выплати удержаний из них

В соответствии с принятыми дочерним обществом ОАО «РЖД» положением об оплате труда, коллективным договором, иными локальными нормативными актами, а также законодательством Российской Федерации, дочернее общество ОАО «РЖД» самостоятельно определяет перечень возможных выплат в пользу работника и иных лиц (неработающих пенсионеров, детей, находящихся на иждивении, других лиц, не являющихся работниками дочернего общества ОАО «РЖД»).

В зависимости от источника отнесения затрат в бухгалтерском учете выплаты в пользу работников распределяются по группам Номенклатуры:

1. Расходы на оплату труда, включаемые в себестоимость продукции (работ, услуг).

2. Прочие затраты в составе себестоимости продукции (работ, услуг).

3. Расходы за счет собственных средств организации (прочие расходы).

4. Выплаты из Фонда социального страхования Российской Федерации.

З.Выплаты, производимые за счет средств на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

6. Выплаты за счет бюджетов.

В группу выплат «Расходы на оплату труда, включаемые в себестоимость продукции (работ, услуг), включаются расходы в пользу работников дочернего общества, учитываемые в бухгалтерском учете в составе затрат на оплату труда. В группу выплат «Прочие затраты в составе себестоимости продукции (работ, услуг) включаются расходы в пользу работников дочернего общества, учитываемые в бухгалтерском учете в составе расходов по обычным видам деятельности по элементу «прочие».

В группу «Расходы за счет себестоимости средств организации (прочие расходы)» включаются расходы, осуществляемые как в пользу работников, так и в пользу иных лиц, которые в бухгалтерском учете учитываются в составе прочих расходов. Расходы в пользу работников включаются в данную группу, если они не предусмотрены трудовыми и (или) коллективным договорами, положением об оплате труда, положением о премировании дочернего общества.

В данную группу включаются также расходы по командировкам, не связанным с производственной деятельностью, осуществляемым по решению руководства (сопровождение детей в детские оздоровительные лагеря, участие в культурно-массовых мероприятиях и т.п.), а также проценты за задержку заработной платы. Любые расходы, осуществляемые в пользу иных (не являющихся работниками дочернего общества) лиц, за исключением выплат по гражданско-правовым договорам производственного назначения. Примерный перечень выплат, включаемых в группы 1-6, приведен в приложении № 1.

В отношении каждого кода вида выплаты знаками (+) и (-) определяется входимость по графам Номенклатуры. Согласно Федеральному закону от 29.12.2006г. № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством», Трудовому кодексу Российской Федерации и Постановлению Правительства Российской Федерации от 24.12.2007г. № 922 «Об особенностях порядка исчисления средней заработной платы» выплаты подразделяются на включаемые и не включаемые в базу для определения среднего заработка при расчете пособий по временной нетрудоспособности, по беременности и родам (графа 3 типовой Номенклатуры), оплаты очередного отпуска (графа 4), размера возмещения вреда, причиненного здоровью на производстве (графа 5), начисления пенсионных (негосударственных) взносов и корпоративной пенсии (графа 6).

В соответствии с Федеральным законом от 24.07.2009г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования». Федеральным законом от 24.07.1998 г. № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», а также Налоговым кодексом Российской Федерации определяется входимость по видам выплат, включаемым и не включаемым в облагаемую базу по налогам и взносам во внебюджетные фонды Российской Федерации по графе 7 «В Пенсионный фонд Российской Федерации на обязательное пенсионное страхование», графе 8 «В фонды обязательного медицинского страхования на обязательное медицинское страхование», графе 9 «В Фонд социального страхования Российской Федерации на обязательное социальное страхование», графе 10 «Страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний», графе 13 «Для определения налога на доходы физических лиц», а также графе 17 «Расчеты, учитываемые (+) и не учитываемые (-) в целях налогообложения прибыли».

В соответствии с положением об оплате труда, положением о премировании дочернего общества, Трудовым кодексом Российской Федерации, Семейным кодексом Российской Федерации от 29.12.1995 № 223-ФЗ, Федеральным законом от 02.10.2007г. № 229-ФЗ «Об исполнительном производстве» определяется входимость для расчетов по графе 11 «Начисление премий», графе 12 «Начисление надбавок по районному коэффициенту и северных надбавок», графе 14 «Исчисление алиментов» и графе 15 «Исчисление удержаний по исполнительным листам в пользу государства и др.».

Для организаций, стоящих на учете в качестве плательщиков подоходного и социального налогов и страховых взносов иностранных государств, вводятся дополнительные графы (начиная с 19), учитывающие входимость выплат при исчислении налогов и страховых взносов иностранных государств. Пример определения входимости по графам Номенклатуры представлен в таблице № 1.

При необходимости обеспечения вариативности входимости кодов по какой-либо из граф, по кодам видов выплат проставляются номера сносок с соответствующими разъяснениями, которые оформляются как приложение к Номенклатуре.

В примере, представленном в таблице № 1, в графе 10 «Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний» по коду вида выплаты 003 «Вознаграждение, выплачиваемое гражданам по гражданско-правовым договорам» проставлена сноска 1), по которой даны следующие разъяснения в примечании:

«1) К коду 003 графа 10

Если гражданско-правовым договором предусмотрена уплата страховых взносов по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний в Фонд социального страхования Российской Федерации, то у организации, заключившей договор, возникает обязанность уплачивать данные взносы».

Форма Типовой номенклатуры наименований и кодов видов выплат и удержаний из них приведены в приложении № 2.

III. Особенности налогообложения по налогу на прибыль

В соответствии со ст.255 НК РФ в расходы налогоплательщика на оплату труда, учитываемые при исчислении налога на прибыль, включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами и (или) коллективными договорами.

Также, согласно разъяснениям Министерства финансов Российской Федерации, если в организации утвержден локальный нормативный акт, а в трудовых и (или) коллективных договорах дается отсылка на этот документ, то предусмотренные данным документом выплаты, могут быть учтены при определении налоговой базы по налогу на прибыль. Выплаты, не предусмотренные трудовым договором, не учитываются при налогообложении прибыли.

Кроме того, исключаются из расходов по налогу на прибыль расходы, предусмотренные ст. 270 Налогового кодекса Российской Федерации (далее – НК РФ).

К таким расходам, в частности, относятся суммы, получаемые работниками в порядке дарения (в денежной и натуральной формах), расходы на оплату путевок на лечение или отдых, экскурсий или путешествий, занятий в спортивных секциях, кружках или клубах, посещений культурно-зрелищных или физкультурных (спортивных) мероприятий, подписки, не относящейся к подписке на нормативно-техническую и иную используемую в производственных целях, литературу и на оплату товаров для личного потребления работников, а также другие аналогичные расходы, произведенные в пользу работников не соответствующие критериям, указанным в п.1 ст.252 НК РФ, например оплата командировок, не связанных с производственной деятельностью (командирование работников для участия в спортивных, культурно-массовых мероприятиях, для сопровождения детей в детские оздоровительные лагеря и иные аналогичные командировки).

Для ряда выплат главой 25 НК РФ предусмотрены условия, при выполнении которых эти выплаты могут быть учтены в целях налогообложения прибыли.

Так, расходы на обучение работников либо лиц, которые в соответствии с условиями договора должны приступить к исполнению трудовых обязанностей в течение установленного договором срока, но не позднее 3-х месяцев после окончания обучения, учитываются при исчислении налога на прибыль только при наличии у российского образовательного учреждения лицензии (либо у иностранного учреждения соответствующего статуса).

IV. Особенности обложения страховыми взносами во внебюджетные фонды Российской Федерации

В соответствии с Федеральным законом от 24.07.2009г. № 212-ФЗ выплаты и иные вознаграждения, начисляемые в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг, подлежат обязательному социальному страхованию, а страхователями ведется учет начисленных выплат и сумм страховых взносов в отношении каждого физического лица, в пользу которого осуществлялись данные выплаты.

При этом, согласно разъяснениям Минздравсоцразвития Российской Федерации, также подлежат обложению страховыми взносами выплаты в пользу работников, не связанные с исполнением трудовых обязанностей, поименованные трудовыми и коллективными договорами дочерних обществ ОАО «РЖД» (например, стоимость проезда по личным надобностям работников, стоимость санаторно-курортного лечения, стоимость бытового топлива) и выплаты (иные вознаграждения), не предусмотренные трудовыми либо коллективными договорами, но выплачиваемые работникам за производственные результаты (например, единовременные премии, поощрительные и компенсационные начисления).

При этом обложение страховыми взносами тех или иных выплат не ставится в зависимость от того, относятся ли эти выплаты к расходам, уменьшающим налоговую базу по налогу на прибыль. В случае, если дочерним обществом заключены договоры с физическими лицами гражданско-правового характера и эти договоры содержат признаки трудовых договоров (в договоре отсутствует указание конкретного объема работ, работник подчиняется правилам внутреннего трудового распорядка, работнику присвоена должность в соответствии со штатным расписанием и иные подобные признаки), расходы на выплату вознаграждений подлежат обложению страховыми взносами в части обязательного социального страхования и обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний.

Исчисление страховых взносов с выплат и иных вознаграждений, начисленных в пользу граждан Российской Федерации, а также иностранных граждан, постоянно или временно проживающих на территории Российской Федерации, производится согласно Федеральному закону от 24.07.2009г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования», Федеральному закону от 24.07.1998 «№ 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», Федеральному закону от 15.12.2001г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации».

Порядок обложения данных выплат страховыми взносами представлен в приложении № 3.

Всеми подразделениями дочернего общества ОАО «РЖД», начисляющими выплаты и иные вознаграждения в пользу физических лиц, по каждому физическому лицу, в пользу которого осуществлялись выплаты, заполняются индивидуальные карточки учета сумм начисленных выплат и иных вознаграждений, а также сумм начисленных страховых взносов. Форма индивидуальной карточки учета сумм начисленных выплат и иных вознаграждений, сумм начисленных страховых взносов и порядок ее заполнения представлены в приложении № 4.

Суммарные показатели Индивидуальных карточек учета сумм начисленных выплат и иных вознаграждений, сумм начисленных страховых взносов отражаются в Сводной карточке учета сумм начисленных выплат и иных вознаграждений, сумм начисленных страховых взносов. Форма сводной карточки учета сумм начисленных выплат и иных вознаграждений, сумм начисленных страховых взносов и порядок ее формирования представлены в приложении № 5.

V. Особенности обложения налогом на доходы физических лиц

Дочерние общества исполняют обязанности налогового агента по налогу на доходы физических лиц, ведут учет начисленных и выплаченных налогоплательщикам доходов в соответствии с гл. 23 Налогового кодекса Российской Федерации.

Доходы физических лиц (в том числе иждивенцев работников, неработающих пенсионеров), полученные в денежной либо натуральной форме, подлежат обложению налогом на доходы физических лиц с учетом существующих особенностей, установленных гл. 23 НК РФ. Например, облагаемая налогом на доходы физических лиц сумма стоимости подарков, материальная помощь, полученная работниками и иными лицами от дочернего общества ОАО «РЖД» уменьшается на 4000 рублей согласно п.28ст.217 НК РФ.

Материальная помощь (в денежной и натуральной формах), а также подарки, которые получены ветеранами Великой Отечественной войны, инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны, в части, не превышающей 10 000 рублей за налоговый период, не включается в налоговую базу по НДФЛ в соответствии с п.33 ст.217 НК РФ.

Заработная плата граждан, не являющихся налоговыми резидентами Российской Федерации, исполняющих трудовые обязанности за пределами Российской Федерации, не является объектом налогообложения по НДФЛ (ст. 208 НК РФ).

Выплаты в пользу граждан, не являющихся резидентами Российской Федерации и получающих доход за исполнение трудовых обязанностей в подразделениях дочерних обществ ОАО «РЖД», расположенных на территории Российской Федерации, облагаются НДФЛ по ставке 30 процентов (ст.224 НК РФ).

Порядок налогообложения НДФЛ доходов граждан, являющихся, а также не являющихся налоговыми резидентами Российской Федерации, в соответствии с положениями главы 23 НК РФ представлен в приложении № 3.

В соответствии с п.1 ст.230 НК РФ налоговые агенты по НДФЛ ведут учет доходов, полученных от них физическими лицами в налоговом периоде, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета.

Форма регистра налогового учета и порядок отражения аналитических данных налогового учета, данных первичных учетных документов представлены в приложении № 6 «Налоговая карточка по учету доходов и налога на доходы физических лиц».

Как в 1С указать коды дохода по исполнительному производству

Порядок указания кодов дохода при перечислении физлицам денежных средств

С 01.06.2020 вступил в силу Федеральный закон от 21.02.2019 № 12-ФЗ «О внесении изменений в Федеральный закон от 02.10.2007 № 229-ФЗ «Об исполнительном производстве»».

Поправки, в частности, защищают от случайных взысканий социальные выплаты. Законодательство и ранее запрещало накладывать взыскания на некоторые виды выплат: например, социальные пособия; алименты на детей; пенсии по потере кормильца; средства материнского капитала и другие социальные выплаты.

Так называемая «маркировка» видов дохода обеспечит иммунитет социально уязвимым категориям граждан от взыскания по исполнительному производству. Теперь, например, из-за долга физлица размер социального пособия не будет сокращен.

Вместе с законом вступает в силу и приказ Минюста России от 27.12.2019 № 330, регламентирующий порядок взыскания средств с банковских счетов должников.

Банкам вменено в обязанность исчислять суммы, подлежащие взысканию, на основании требований, выставленных приставами. Для этого работодатели должны сообщать банкам одновременно с кодом вида дохода выплат и величину произведенных удержаний по исполнительным документам.

1С:ИТС

Отражение в «1С:Зарплате и управлении персоналом 8» кодов видов дохода

В программе «1С:Зарплата и управление персоналом 8» редакции 3 реализован весь необходимый функционал для организации выплат физлицам в соответствии с действующим законодательством.

Настройка видов дохода по исполнительному производству

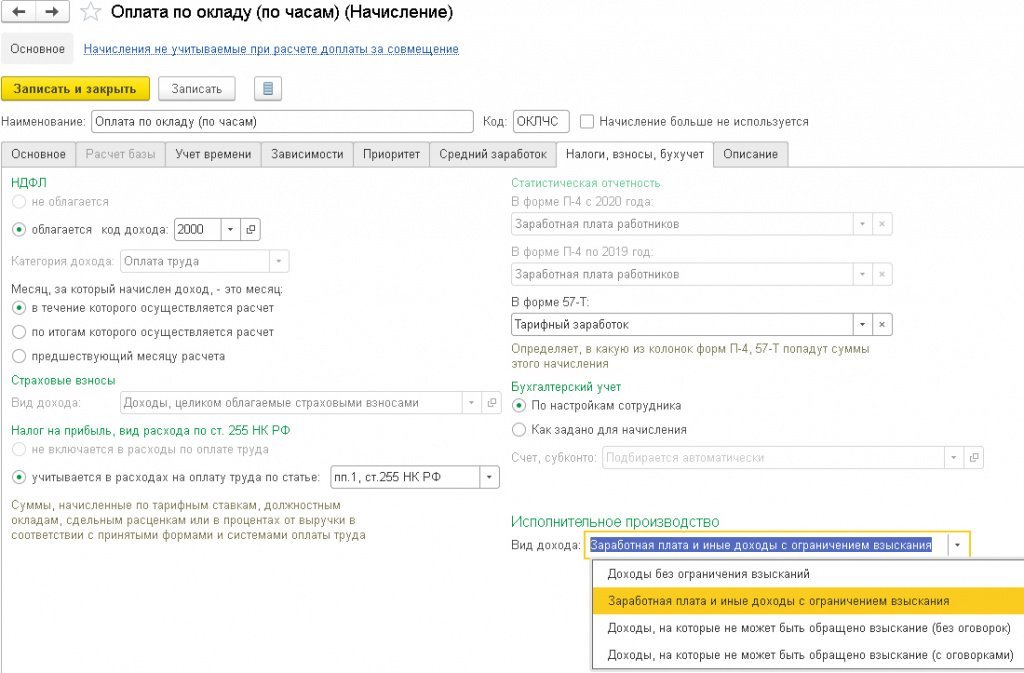

В карточке Начисления на закладке Налоги, взносы, бухучет добавлено новое поле Вид дохода по исполнительному производству (рис. 1).

Рис. 1. Настройка «Вида дохода» по исполнительному производству

Значения Вида дохода по исполнительному производству соответствуют Указанию ЦБ РФ от 14.10.2019 № 5286-У:

Из всего вышесказанного понятно, что банки не будут производить взыскания только с доходов с кодом «2».

Для существующих начислений в программе значение устанавливается автоматически в соответствии с указанным Назначением начисления на закладке Основное. Далее обязательно следует проверить результат автозаполнения. Если Вид дохода в используемых начислениях был автоматически определен неправильно, то следует его скорректировать.

При настройке начислений и удержаний выполняется дополнительный контроль. Начисление с установленным Видом дохода по исполнительному производству Доходы, на которые не может быть обращено взыскание (без оговорок) невозможно включить в расчетную базу удержаний по исполнительным листам.

При проведении документов-начислений все суммы регистрируются с учетом установленных Видов дохода по исполнительному производству. Поэтому важно выполнить корректную настройку до проведения расчетов в программе. В противном случае после изменения настройки документы-начисления придется перепроводить.

Регистрация произведенных удержаний

В информационном письме Банка России от 27.02.2020 № ИН-05-45/10 «Об указании в расчетном документе взысканной суммы» уточнено, что обязанность указывать в расчетном документе сумму, взысканную по исполнительному документу, возлагается на лиц, перечисляющих на счет должника в банке или иной кредитной организации заработную плату и (или) иные доходы.

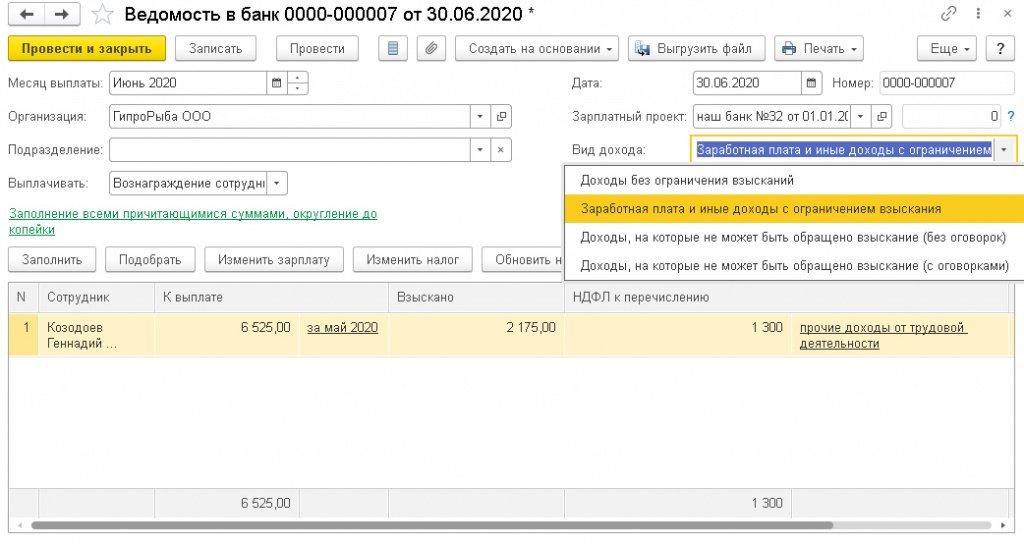

В программе «1С:Зарплата и управление персоналом 8» редакции 3 в безналичных ведомостях (Ведомость в банк, Ведомость на счета) добавлена новая колонка Взыскано (рис. 2).

Рис. 2. Ведомость в банк

Колонка Взыскано заполняется суммами, исчисленными в соответствии с зарегистрированными исполнительными документами.

Поле Взыскано в безналичных ведомостях заполняется суммой, рассчитанной на закладке Удержания в документах Начисление зарплаты и взносов и Начисление по договорам. Расчет в документе Начисление за первую половину месяца на текущий момент не влияет на расчет удержания за месяц и не отображается в ведомостях.

Следует понимать, что ручное исправление суммы взыскания в ведомости на аванс повлечет необходимость продолжения контроля и последующего ручного исправления в ведомости расчета зарплаты за месяц.

Кроме того, в настоящий момент при заполнении поля Взыскано не учитываются данные, зарегистрированные документом Ограничение взысканий. Изменения в суммах, внесенные вручную в колонке Взыскано, при последующих заполнениях не учитываются.

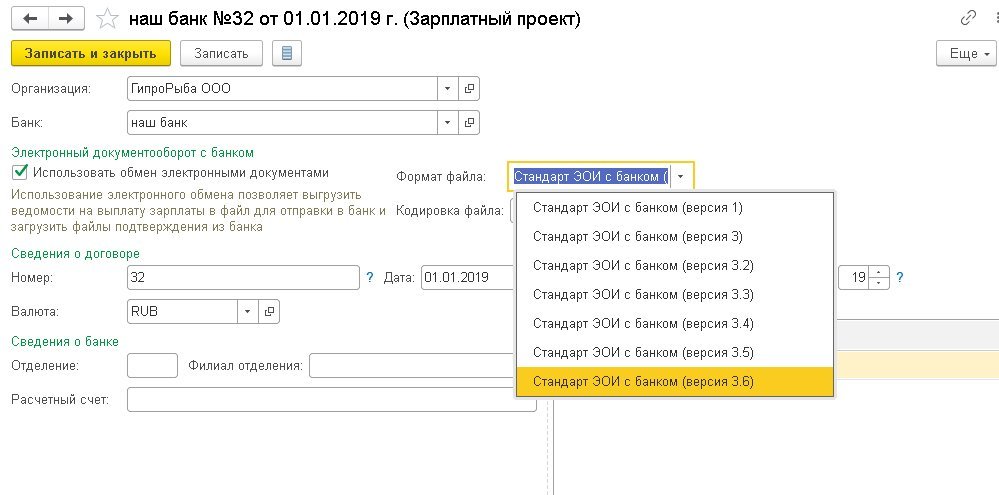

Версия 3.6 стандарта для обмена с банком

Стандарт файлов обмена с банком по зарплатному проекту законодательством не регламентируется и может быть различным для каждого банка.

Фирмой «1С» совместно со Сбербанком России разработан стандарт обмена электронной информацией на основе технологии XML, который поддерживают и многие другие банки ( подробнее о формате ). Формирование файлов в программе реализовано по этому стандарту.

Требования передачи в банк информации о видах дохода по исполнительному производству и суммах удержанных по исполнительным документам реализованы в новом Стандарте ЭОИ с банком версии 3.6.

Для взаимодействия непосредственно из программы с банком, по каким-либо причинам не поддерживающим стандарт, но обмен электронными документами с которым в целом возможен (по стандарту банка), потребуется ее доработка, которая может быть выполнена разными способами.

Без выполнения доработки из программы можно получить требуемые сведения о сотрудниках и суммах и вручную перенести их в программу такого банка.

В программе «1С:Зарплата и управление персоналом 8» редакции 3 Стандарт ЭОИ с банком (версии 3.6) указывается в карточке Зарплатного проекта в поле Формат файла (рис. 3).

Рис. 3. Выбор формата файла зарплатного проекта

Ведомости в банки

С 01.06.2020 банковские ведомости необходимо вести в разрезе видов дохода по исполнительному производству. В документы Ведомость в банк, Ведомость на счета добавлено поле Вид дохода. Ведомости заполняются результатами начислений, зарегистрированных с указанным Видом дохода. Все начисления, зарегистрированные документами до обновления программы, считаются Заработной платой и иными доходами.

Поэтому если до обновления программы были зарегистрированы, но не выплачены начисления с другим видом дохода (например, больничный по беременности и родам), то документы начисления необходимо перепровести. Только после этого можно будет выполнить автоматическое заполнение ведомости с соответствующим Видом дохода. Если Вид дохода в ведомости не выбран, то заполняются начисления со всеми видами доходов. Однако начиная с 01.06.2020 нельзя без указания вида дохода заполнять безналичные ведомости. В программе дата платежа проверяется по Дате выплаты из документа-начисления, которая по умолчанию совпадает с Датой документа.

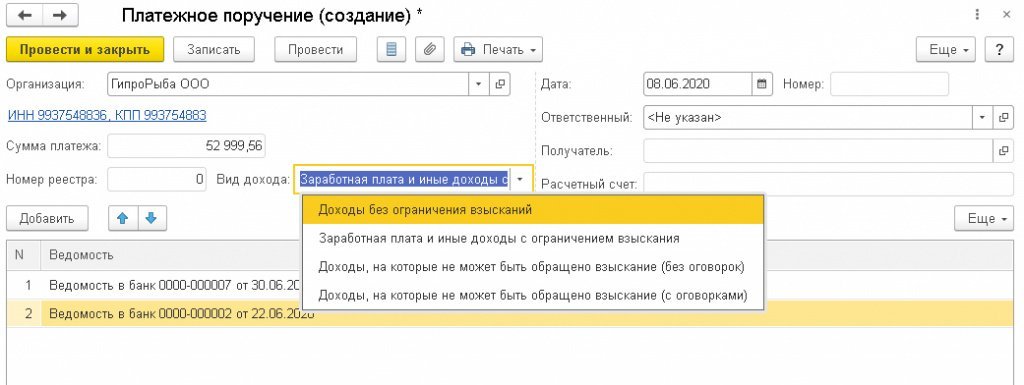

Платежное поручение используется для формирования одного реестра зарплатного проекта по нескольким ведомостям. В документ Платежное поручение, так же как и в безналичные ведомости, добавлено поле Вид дохода (рис. 4).

Рис. 4. Платежное поручение

Платеж формируется на основании ведомостей. В платежном поручении требуется указывать код дохода по исполнительному производству. Для этого следует заполнить поле Вид дохода. В одном платеже можно собрать выплаты только одного вида. По кнопке Добавить в документе Платежное поручение можно выбрать документы Ведомость в банк и Ведомость на счета только такого же Вид дохода, который указан в Платежном поручении.