код 1010256 в разделе 7 декларации по ндс в 2021

ФНС дополнила перечень кодов для декларации по НДС

ФНС дополнила перечень кодов операций, применяемых в разделе 7 декларации по НДС. Соответствующая информация представлена в письме от 17.09.2021 № СД-4-3/13315@.

Ведомство напоминает, что Федеральный закон от 02.07.2021 № 305-ФЗ внес поправки в статью 146 НК РФ, которые расширяют перечень операций, которые не облагаются НДС.

В частности, к ним отнесены операции по выполнению работ (услуг), передаче имущественных прав на безвозмездной основе органами государственной власти и местного самоуправления, корпорацией развития малого и среднего предпринимательства и ее дочерними обществами, а также иными организациями по поддержке экспортеров и субъектов МСП. Такое правило применяется в случае, если безвозмездное выполнение работ (передача имущественных прав) осуществляются в соответствии с законодательством.

Указанная норма вступила в силу с 2 июля 2021 года и распространяется на правоотношения, возникшие с 1 января 2019 года.

Однако действующий порядок заполнения декларации по НДС пока не содержит отдельного кода для отражения перечисленных операций в разделе 7 декларации.

В связи с этим ФНС уточняет, что до внесения необходимых изменений в порядок заполнения декларации по НДС налогоплательщики вправе в разделе 7 декларации отразить данные операции (предусмотренные в подпункте 21 пункта 2 статьи 146 НК РФ) под кодом 1010832.

При этом ФНС обращает внимание на то, что до официального утверждения нового кода, использование налогоплательщиками в разделе 7 декларации кода 1010800 в отношении указанных операций не будет считаться нарушением.

В «1С:Предприятии» рекомендуемый ФНС код 1010832 для раздела 7 декларации по НДС будет реализован с выходом очередных версий. О сроках см. в «Мониторинге законодательства».

Новая декларация по НДС в 2021 году

Декларация по НДС: порядок заполнения

Налоговая декларация по НДС, применяемая с 4 квартала 2020 года, состоит из титульного листа и двенадцати разделов. Ниже представлен порядок заполнения декларации по НДС.

Титульный лист

Титульный лист заполняется аналогично другим декларациям. Проставляются все необходимые реквизиты компании или ИП, включая полное наименование или ФИО. Раньше на титульном листе мы также указывали код ОКВЭД, с отчета за 4 квартал 2020 года эту строку убрали. Указываются код периода и год, за который подается документ. Также заполняется часть, где плательщик или его представитель должен подтвердить достоверность и полноту направляемых сведений.

Раздел № 1

В этом разделе показывается итоговая сумма НДС к уплате или возмещению.

В строке 010 укажите ОКТМО, в строке 020 — КБК. В строках 030–040 необходимо указать суммы налога к уплате. Строка 030 включает тот НДС, который должны внести следующие лица при выставлении счета-фактуры с налогом (п. 5 ст. 173 НК РФ):

В поле 040 указывается налог, уплачиваемый в общем порядке.

В поле 050 отражается налог, который заявляется к возмещению из бюджета.

Строчки 060–080 заполняются, только если речь идет об инвестиционном товариществе.

Дарим онлайн‑бухгалтерию тем, кто сдает отчетность!

Подключите Контур.Экстерн для отчетности и получите Контур.Бухгалтерию на год в подарок

Раздел № 2

Эта часть заполняется, если вы являетесь налоговым агентом и удерживаете НДС по другим лицам. Страница заполняется по каждому иностранному лицу, не состоящему на учете в российской налоговой, по каждому арендодателю (органы госвласти и управления и органы местного самоуправления), по каждому продавцу имущества, составляющего казну.

В поле 020 нужно указать название лица, за которое вносится налог. В строке 030 укажите ИНН лица из строки 020, если номер есть. В строке 050 указывайте свой ОКТМО.

Сумма, уплачиваемая в бюджет, прописывается в строке 060. Поля 080-100 заполняют посредники иностранных организаций и продавцы конфискованного имущества из п. 4 ст. 161 НК РФ. Если вы должны их заполнять, то сделайте это до заполнения строки 060 и перенесите в нее данные этих строк.

Строка 070 предназначена для проставления кода операции. Код операции в декларации по НДС указывается на основании специальной таблицы из Приложения № 1 к Приказу ФНС РФ от 29.10.2014 № ММВ-7-3/558@.

Раздел № 3

Данный раздел служит для раскрытия процедуры расчета НДС. Сначала определяются суммы налога к уплате (010–118). Далее в полях 120–190 производится расчет НДС к вычету.

В результате получаем разницу между этими двумя величинами. Если налог к уплате больше вычета, эта сумма прописывается в строчке 200. Когда вычет больше налога, в поле 210 указывается сумма к возмещению. Обратите внимание на приложения к разделу 3: возможно, ваша деятельность предполагает их заполнение. В Приложении № 1 нужно отразить данные о восстановлении НДС. Приложение № 2 заполняется, если документ составляется отделением иностранной компании.

Сдайте декларацию НДС без ошибок и расхождений

Контур.Экстерн проверит, что декларация заполнена корректно и отсутствуют расхождения в данных с вашими контрагентами. Вы отчитаетесь по НДС за несколько кликов.

Раздел № 4

В разделе раскрываются сведения по операциям с НДС 0 %. Для каждой из них прописывается код из приложения 1 к Порядку заполнения декларации (строчка 010). Если у вас несколько кодов операций, то для каждого нужно заполнить отдельный блок строк 010-050. Поля 020–050 предназначены для сумм налоговой базы и соответствующих налоговых вычетов. Сначала указываются величины, по которым ставка 0 % была подтверждена комплектом документов (020–030). Далее (040–050) проставляются суммы, которые не были подтверждены ранее.

Строки 060–080 заполняются, если по ранее подтвержденному экспорту вам вернули товар или отказались от него. Строки 090–110 служат для корректировок цены по товарам, проданным на экспорт с подтвержденной ставкой 0 %. Итог расчетов раздела 4 записывается в одном из полей 120–130 (налог к возмещению или налог к уплате соответственно).

Раздел № 5

В разделе отдельно раскрываются сведения об операциях, нулевая ставка по которым не подтверждалась раньше. При этом документы на право ее использования представлены в квартале, за который составляется декларация. Раздел надо заполнить по каждому кварталу, в котором нулевая операция отражалась без вычетов.

Раздел № 6

В текущем периоде у вас может не оказаться документов для подтверждения нулевой ставки. Информация по таким сделкам указывается в разделе 6. При этом производится расчет НДС к уплате по нужной ставке.

Раздел № 7

Раздел 7 декларации по НДС включает информацию по операциям, которые не облагаются НДС, освобождены от НДС по ст. 149 НК РФ или реализованы за пределами территории РФ.

Последовательно заполняются четыре колонки: проставляется код операций, указывается стоимость проданных и купленных товаров/работ/услуг и отмечается сумма налога, не выставляемая к вычету.

Заполнение раздела 7 декларации по НДС предусматривает также раскрытие сумм предоплаты по операциям, срок исполнения которых превышает шесть месяцев (строка 010).

Разделы № 8 и 9

Здесь раскрываются данные из книг покупок и продаж плательщика. В том числе представляются реквизиты полученных или выставленных счетов-фактур, таможенных деклараций.

Для разделов 8 и 9 предусмотрены приложения. Они нужны в тех случаях, когда в книги покупок или продаж за отчетный квартал были внесены правки.

Разделы № 10 и 11

Разделы заполняются плательщиками, которые ведут деятельность по агентским договорам или договорам экспедиции/комиссии. В строках указываются реквизиты и суммы из счетов-фактур, выставленных или полученных по таким контрактам.

Раздел № 12

Заключительная часть предназначена для компаний или ИП, которые выставили покупателям счета-фактуры с выделенным НДС при том, что операция не облагается НДС, они освобождены от уплаты НДС или не являются плательщиками налога в принципе.

Здесь прописывается информация из выставленных счетов-фактур. Последовательно по строчкам 020–080 указываются:

Полностью пошаговую инструкцию по заполнению можно увидеть в Приказе ФНС РФ от 29.10.2014 № ММВ-7-3/558@ в редакции от 19.08.2020. Бланк декларации по НДС 2021 года представлен в этом же документе. Кроме того, вы можете скачать бланк для заполнения налоговой декларации НДС.

В некоторых ситуациях плательщики НДС могут не вести операции, облагаемые НДС. Например, юрлицо или ИП только начинает свой бизнес и фактически не ведет хозяйственную деятельность. В налоговую в таких случаях подается нулевая декларация по НДС. В ней нужно будет заполнить только титульный лист и раздел № 1. В разделе № 1 заполняется только ИНН и КПП в шапке, код ОКТМО и код бюджетной классификации. Вместо остальных цифр на бумаге проставляются прочерки, а при электронном заполнении поля следует оставлять пустыми.

Проверка декларации по НДС

Декларация НДС 2021 направляется в налоговую в электронном виде. Инспекторы проверяют документ на основании контрольных соотношений, указанных в письме ФНС РФ от 23.03.2015 № ГД-4-3/4550@ в ред. от 13.02.2020. Кроме того, поданные сведения сверяются с декларациями ваших покупателей и продавцов. Если у вас обнаружатся расхождения, потребуется дать необходимые пояснения.

Перед тем как подать отчетность, необходимо самостоятельно проверить правильность расчетов. Для этого можно также воспользоваться контрольными соотношениями.

Онлайн-сервисы, с помощью которых подается декларация, предлагают выполнить проверку отправляемого отчета до его отправки. Контур.Экстерн проверяет декларацию на соответствие формату и проводит внутридокументные проверки приложений. Кроме того, после заполнения декларации данные из Контур.Экстерна автоматически передаются в сервис Контур.НДС+, который сравнивает ваши счета-фактуры, книги и журналы с данными ваших контрагентов. Если найдутся расхождения, вы увидите информацию о них и сможете устранить имеющиеся несоответствия. В Контур.НДС+ уже загрузили свои данные более 200 тысяч организаций. Если ваш контрагент не пользуется сервисом, его можно пригласить.

После отправки отчетной формы следует отправить запрос на сверку с налоговой, чтобы убедиться в отсутствии расхождений.

Срок сдачи декларации по НДС в 2021 году

Налоговый период по НДС — это квартал. Декларация подается четыре раза в течение одного года. Последний день для подачи отчетной формы — 25-е число месяца, следующего за очередным кварталом. Если это выходной, тогда документ отправляется не позднее следующего за ним рабочего дня. Декларация НДС за I квартал 2021 года подается до 26 апреля 2021 года. Ниже представлены следующие в этом году даты для отправки декларации:

Уплачивать налог следует в течение трех месяцев с момента окончания квартала. Не позже 25-го числа каждого месяца в бюджет перечисляется по 1/3 от суммы, рассчитанной по итогам прошедшего налогового периода.

Обратим внимание на некоторые исключения. НДС по ввозимой из-за рубежа (не из ЕАЭС) продукции уплачивается в составе платежей на таможне одновременно с ними. Кроме того, неплательщики НДС, выставляющие счета-фактуры с этим налогом, должны внести всю сумму НДС до 25-го числа следующего за кварталом месяца.

Штрафы и санкции

За несдачу или опоздание со сдачей налоговой декларации назначается штраф. Статьей 119 НК РФ установлен его размер: 5 % от не уплаченного на основании этой декларации налога за каждый полный/неполный месяц просрочки. Штраф за несвоевременную сдачу декларации по НДС не может быть меньше 1 000 рублей и больше 30 % от невнесенного вовремя платежа.

Кроме того, не сданная вовремя декларация может повлечь за собой санкции и для ответственного лица компании или ИП. Это может быть предупреждение или штраф от 300 до 500 рублей.

Еще одна санкция — заморозка операций по банковским счетам.

Точно так же негативные последствия будут и при опоздании с уплатой налога. За каждый календарный день просрочки придется уплачивать пени. Их сумма определяется по формулам.

Для ИП: 1/300 ставки рефинансирования ЦБ РФ × невнесенная в срок сумма налога.

Обратите внимание, что в настоящий момент ставка рефинансирования не приводится самостоятельно, а равна ключевой ставке ЦБ РФ. На начало II квартала 2021 года она составляла 4,5 %. Однако это значение может изменяться.

Предположим, что вы уплатили налог вовремя, но случайно допустили ошибку при его расчете. Если в результате платеж должен был быть больше, то дополнительно придется перечислить штраф в размере 20 % от неуплаченного налога. В тех случаях, когда обнаружена попытка намеренно занизить базу для подсчета, штраф составит уже 40 %.

Коды видов операций по НДС в 2021 году с расшифровкой

Где фигурирует код вида операции по НДС?

Вид операции, выделяемый по отношению к обложению этой операции НДС, указывается в документах двух типов, составляемых в связи с этим налогом:

Обратите внимание! НДС декларация обновлена приказом ФНС от 26.03.2021 № ЕД-7-3/228@. Бланк применяется с отчетной кампании за 3 квартал 2021 года.

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

В обоих случаях для этого применяется цифровой код, но число знаков используется разное:

Состоящий из 7 цифр код операции в декларации по НДС приводится в разделах:

Отражает он, соответственно, вид операции, совершенной:

В разделах 8–11 декларации, состоящих из данных учетных регистров, код операции берется из этих регистров и попадает в строки:

В самих регистрах для указания кодов предназначены графы основных таблиц с номерами 2 (в книгах и доплистах к ним) и 3 (в журналах счетов-фактур).

Базовые перечни кодов операций по НДС

Базовые значения кодов, которыми следует пользоваться, заполняя вышеуказанные документы, утверждены двумя разными документами:

В обоих документах коды сгруппированы в таблицы. В первом из них таблица разбита на 5 разделов, посвященных операциям:

То есть при оформлении декларации по НДС код операции для строки 070 раздела 2 нужно искать в разделе 4 таблицы, а коды не подлежащих налогообложению НДС операций — в ее же разделе 1.

В таблице с кодами для учетных регистров подобного деления нет. В ней просто приведены порядковые номера, описания и шифры кодов.

Актуальные таблицу кодов для декларации и таблицу для регистров по НДС можно скачать в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Однако содержащиеся в приказах данные для учетных регистров для 2021 года не являются окончательными, поскольку в набор шифров вносились дополнения.

Дополнительные шифры — 2021

Несколько новых кодов, предназначаемых для учетных регистров, возникли в письме ФНС России от 16.01.2018 № СД-4-3/480@. В нем приведены такие шифры:

Письмо содержит оговорки о том, что приведенные в нем коды являются рекомендуемыми и применяются до внесения изменений в соответствующий базовый регистр.

Кроме этого письмом ФНС России от 16.01.2018 № СД-4-3/532@ дополнительно введены коды 37-40 — для операций, предусмотренных п. 7 ст. 164 НК РФ.

Итоги

Указание кодов для операций предусмотрено как в декларации по НДС, так и в учетных регистрах документов, оформляемых в связи с этим налогом. Однако шифры таких кодов для декларации и учетных регистров имеют разное количество цифр в них и утверждены разными документами. Для применения в 2021 году базовые реестры кодов дополнены рядом рекомендованных ФНС России значений шифров.

Нюансы заполнения декларации по НДС в 2021 году

Автор: Виктория Лихушина, бухгалтер-консультант Линии Консультаций «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», октябрь 2021 г.

В статье напомнили особенности заполнения декларации по НДС в программе «1С:Бухгалтерия предприятия 8».

Общие правила заполнения декларации по НДС

На титульнике приводим основные сведения об организации (ИП): ИНН, КПП, название и т.п. Указываем отчетный год и код налогового периода.

В первом разделе отражаем код по ОКТМО и КБК.

В строке 040 указываем сумму НДС к уплате в бюджет. Перед этим заполняем другие разделы, если для них есть показатели, в том числе разделы 3, 4, 5 и 6.

НДС к возмещению показываем по строке 050.

Здесь приводим информацию непосредственно для расчета налога:

операции, облагаемые НДС по обычным и расчетным ставкам;

Отчет по НДС сдают в электронном виде до 25 числа месяца по итогам отчетного квартала.

Поле

Показатель

Строка 010 графы 3

Строка 070 графы 5

Авансовый НДС, отраженный по дебету счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 090 графы 5

Сумма, отраженная по дебету счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 118 графы 5

Сумма, отраженная по кредиту счета 68 «НДС». Также строчку сверяйте с итоговой суммой НДС в книге продаж.

Строка 120 графы 3

Сумма по кредиту счета 19.

Строка 130 графы 3

Сумма по кредиту счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 170 графы 3

Сумма по кредиту счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 190 графы 3

Сумма по дебету счета 68 «НДС» без учета НДС, перечисленного в бюджет за предыдущий налоговый период. Также показатель сверяйте с итоговой суммой НДС в книге покупок.

Указываем налог, начисленный к уплате в бюджет.

Раздел 8 и раздел 9

Раздел 8 заполняют по книге покупок, раздел 9 — по книге продаж. В каждом указывают вид операции, номер и дату счета-фактуры.

Чтобы проверить декларацию, проанализируйте данные налогового учета в оборотно-сальдовой ведомости.

Декларация по НДС в программе «1С:Бухгалтерия»

Программа автоматически формирует сразу все разделы в отчете. При необходимости не предоставляемые разделы вы можете убрать по кнопке «Еще». Затем выберите команду «Настройки» и на закладке «Свойства разделов» снимите флажки «Показывать» и «Печатать» для тех разделов, которые заполнять и сдавать не надо. Нажмите кнопку «Сохранить».

Теперь пройдемся по декларации.

В реквизите «по месту нахождения (учета) (код)» программа автоматически проставляет код 214 «По месту постановки на учет организации, не являющейся крупнейшим налогоплательщиком». При необходимости код можно изменить: двойным щелчком мыши по коду открывается форма «Выбор места представления».

Пункт «Достоверность и полноту сведений, указанных в декларации, подтверждаю» заполняется по таким правилам:

если в сведениях об организации в разделе «Налоговая инспекция» указано, что отчетность подписывает «Руководитель», то считается, что достоверность сведений подтверждает руководитель организации;

если в форме сведений об организации указано, что отчетность подписывает «Представитель», то считается, что достоверность сведений подтверждает представитель налогоплательщика.

Сведения о представителе заполняются по кнопке «Заполнить».

Дата подписи отчета заполняется рабочей датой программы, которая совпадает с датой компьютера.

Показатели этого раздела программа рассчитывает и заполняет автоматически по информации из других разделов декларации.

Заполнение этого раздела также автоматизировано для каждого лица, по которому налогоплательщик выступает налоговым агентом по НДС.

Заполнение большей части показателей Раздела 3 автоматизировано.

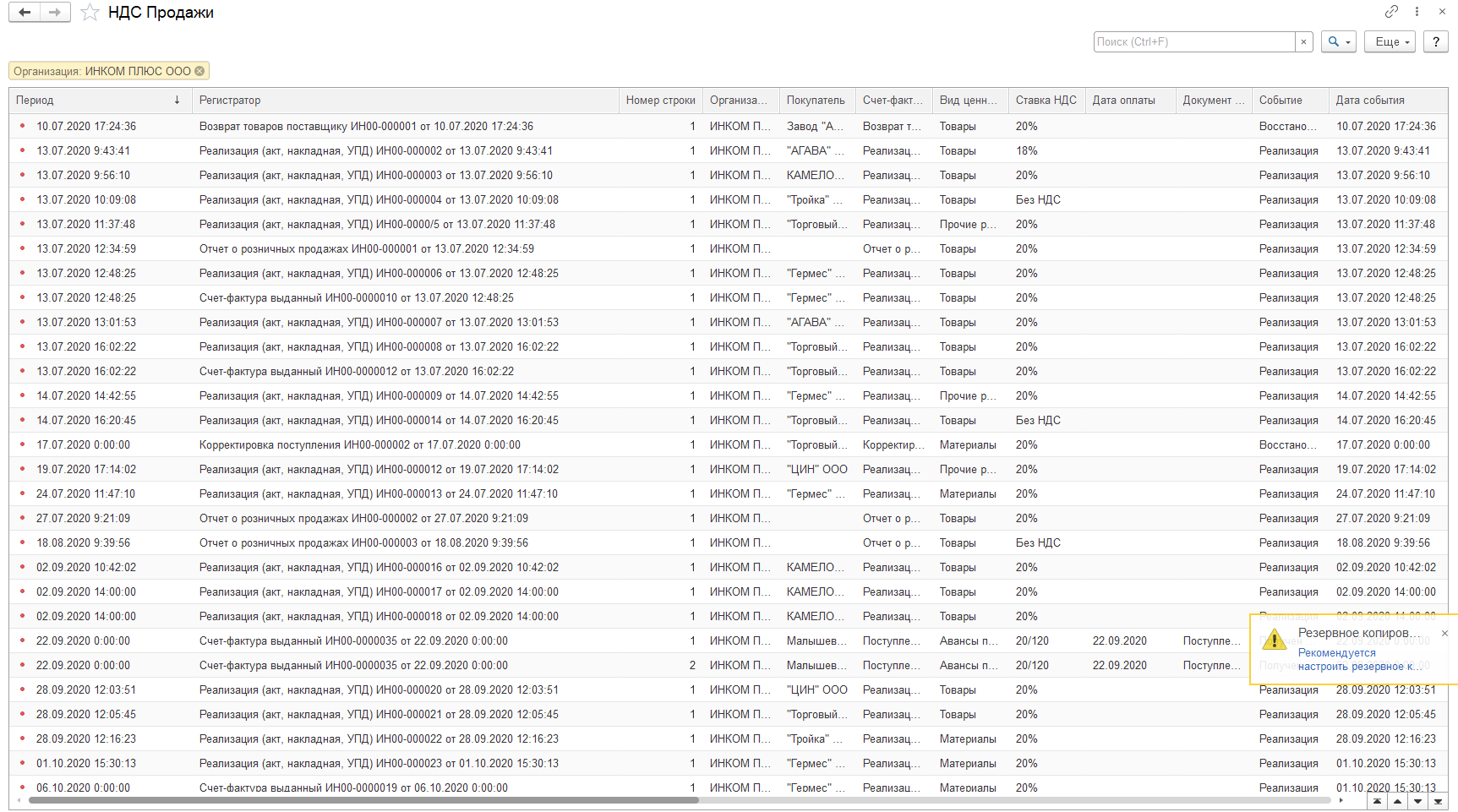

Строчки с 010 по 100 программа заполняет по данным регистра накопления «НДС продажи». Сведения в этом регистре программа формирует по проведенным документам, в которых задействован НДС при продажах. Например, это документы «Реализация товаров», «Отчет комитенту», «Возврат товаров поставщику». Чтобы проверить регистр, необходимо:

1. Зайти в программу под полными правами пользователя.

2. Включить возможность просматривать регистры в программе (значок «Сервис и настройки», расположен в правом верхнем углу, «Настройки»- «Параметры»- «Режим технического специалиста»).

Пример того, как выглядит регистр «НДС продажи»

3. Открыть регистр накопления «НДС продажи» (Значок «Сервис и настройки» – «Функции для технического специалиста»).

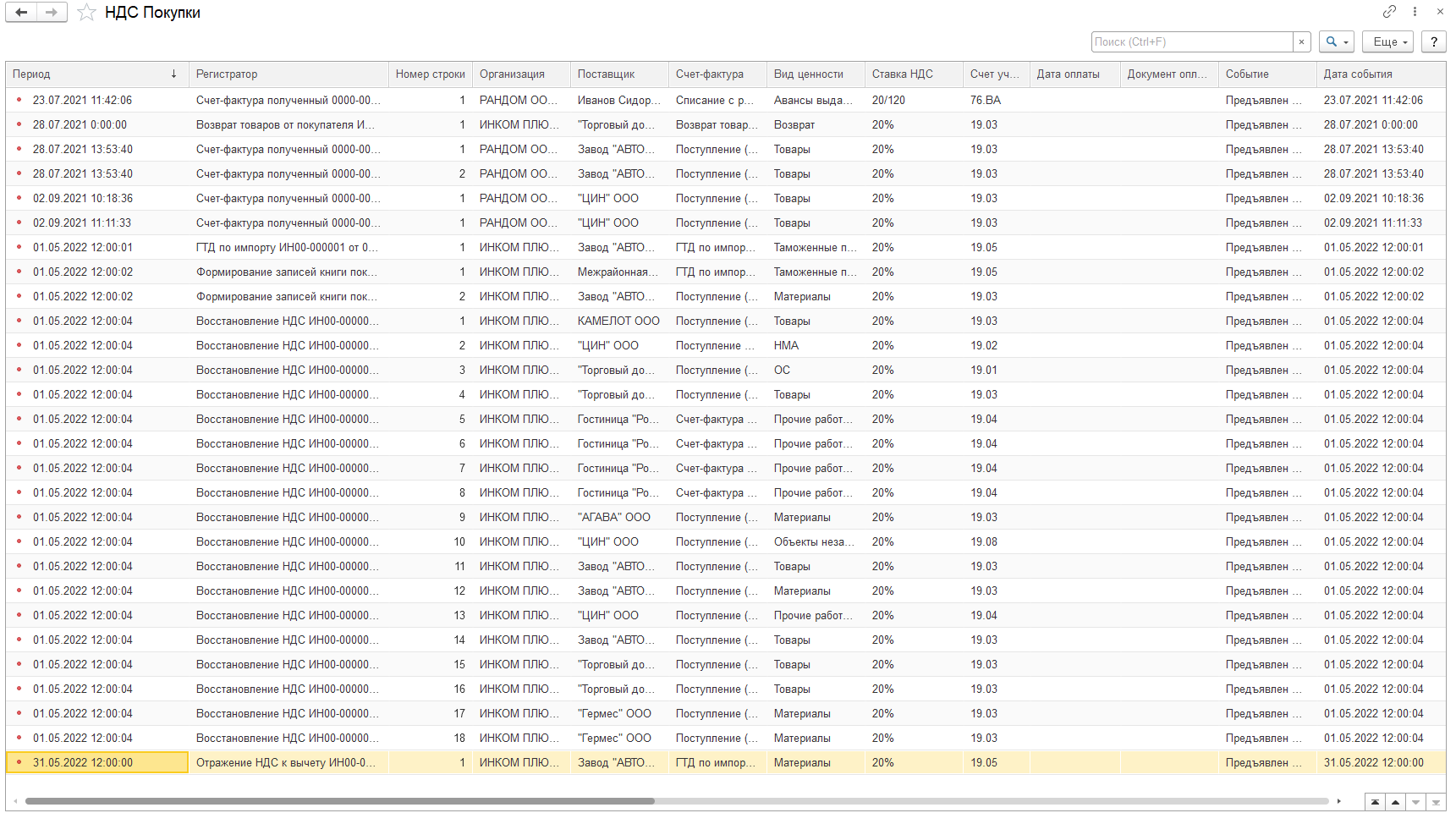

Пример того, как выглядит регистр «НДС покупки»

Значение в графе 5 по строке 118 рассчитывается как сумма величин графы 5 строк 010-080, 105-109.

Строки с 120 по 180 программа заполняет по регистру накопления «НДС покупки». Этот регистр программа формирует по проведенным документам приобретений, затрагивающим учет НДС. Например, это «Поступление товаров», «Счет-фактура полученный», «Возврат товаров от покупателя». Открывайте регистр аналогично регистру «НДС продажи».

Код 1010256 в разделе 7 декларации по ндс в 2021

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Федеральной налоговой службы от 2 июля 2021 г. № СД-4-3/9403@ “О порядке заполнения раздела 7 налоговой декларации по налогу на добавленную стоимость”

В соответствии со статьей 1 Федерального закона N 196-ФЗ пункт 2 статьи 149 Кодекса дополнен подпунктом 32.1, согласно которому не подлежат налогообложению налогом на добавленную стоимость операции по реализации следующих услуг:

услуг по реализации иностранными лицами прав на проведение чемпионата мира FIA «Формула-1», включающих в себя право на популяризацию мероприятия и право называть мероприятие российского этапа указанного чемпионата «Чемпионат мира FIA «Формула-1»;

рекламных услуг, реализуемых организацией, которая приобрела права, указанные в абзаце втором данного подпункта, на территории объекта спорта для проведения шоссейно-кольцевых автомобильных гонок серии «Формула-1» и объектов инфраструктуры, обеспечивающих функционирование указанного объекта спорта.

Вышеуказанные нормы подпункта 32.1 пункта 2 статьи 149 Кодекса вступили в силу с 11.06.2021. Однако, действие положений подпункта 32.1 пункта 2 статьи 149 Кодекса распространяется на правоотношения, возникшие с 1 января 2021 года (статья 2 Федерального закона 196-ФЗ).

До внесения соответствующих изменений в приложение N 1 к Порядку налогоплательщики вправе в разделе 7 декларации отразить операции, предусмотренные в подпункте 32.1 пункта 2 статьи 149 Кодекса, под кодом 1011213.

Одновременно ФНС России обращает внимание на то, что не является нарушением использование налогоплательщиками кода 1010200 до момента официального установления кода 1011213 для вышеуказанных операций.

| Действительный государственный советник Российской Федерации 2 класса | Д.С. Сатин |

Обзор документа

— услуги по реализации иностранными лицами прав на проведение чемпионата мира FIA «Формула-1»;

— рекламные услуги на территории проведения шоссейно-кольцевых автогонок серии «Формула-1».

Изменения вступили в силу с 11.06.2021 и распространяется на правоотношения, возникшие с 01.01.2021.

До внесения необходимых изменений в порядок заполнения декларации по НДС налогоплательщики вправе в разделе 7 отразить указанные операции под кодом 1011213.

При этом не является нарушением использование кода 1010200 до момента официального установления кода 1011213 для вышеуказанных операций.

(1).jpg)