карту какого банка выбрать для самозанятого

Можно ли самозанятому получать деньги на разные счета?

Читательница Ольга С. спрашивает:

Работаю как самозанятая, оплату получаю на карты разных банков: какая карта клиенту удобнее, такую и даю. Но недавно услышала, что оплату надо получать только на одну карту, которая привязана к приложению «Мой налог». Это правда?

Самозанятые могут получать деньги на разные счета

Ольга, вы всё делали правильно!

Ответ на вопрос кроется в сути самозанятости. Самозанятый — это физическое лицо, которое получает от клиентов оплату за свой труд и платит налог на профессиональный доход. Это не предприниматель и не юридическое лицо, а значит, самозанятому можно всё то, что можно обычным физическим лицам — всем нам.

Мы можем открывать карты в любых банках и пользоваться ими, как хотим: одной расплачиваться на заправке, другую держать для переводов, с третьей путешествовать. Самозанятый может делать всё то же самое: заводить несколько карт, получать оплату на любую из них или на все сразу, получать оплату от одного клиента на одну карту, а от другого — на другую.

Карты, которыми пользуются самозанятые, — это привычные банковские карты, которые привязаны к счетам. Некоторые банки предлагают отдельные тарифы для самозанятых и виртуальные карты, но по сути это те же тарифы для физлиц, просто в красивой обертке.

Совет для заказчиков, которые работают с самозанятыми: при переводе оплаты указывать ИНН получателя. По нему банк поймет, что деньги идут самозанятому, и не будет никаких вопросов.

Счета необязательно привязывать к приложению «Мой налог»

Теперь разберемся с приложением «Мой налог». Самозанятый может привязать там одну карту или несколько — как ему хочется. Это делают, чтобы потом с нее платить налог.

При этом необязательно получать оплату от заказчиков на карту, которая привязана: например, в приложении может быть карта Сбербанка, а оплату самозанятый получает на карту Промсвязьбанка.

Мы помним, что самозанятый — это физическое лицо, поэтому теми же картами он пользуется и для личных дел. Допустим, в понедельник мама перевела ему 5000 рублей на день рождения, а во вторник заказчик отправил 3000 рублей за услуги репетиторства.

Важен не факт получения денег, а выдача чека. Чек самозанятый выдает только на те деньги, которые получает за работу. При этом чек не привязан ни к какому счету, ведь деньги можно получить и наличными.

Отдельно разберемся с самозанятыми со статусом ИП. Как предприниматели они получают деньги на отдельный расчетный счет, но как самозанятые могут получать их на свою карту на тех же условиях, о которых мы рассказали выше.

Как самозанятым открыть расчётный счёт в банке — пошаговая инструкция

Популярность самозанятости как налогового режима постоянно растёт. Несколько лет назад самозанятые жители России получили возможность легализовать свою профессиональную деятельность и при желании могут даже откладывать часть от дохода на пенсию.

В новой статье поговорим о том, могут ли самозанятые открыть счёт в банке, что для этого надо и какие особенности необходимо учитывать.

Особенности учёта финансов у самозанятых

Налог на профессиональный доход — часть особого режима, который несколько лет запустили как эксперимент. Он так понравился жителям разных регионов, что достаточно быстро вышел из роли экспериментального и получил статус действующего на постоянной основе.

В тоже время законодательные акты и положения, регулирующие самозанятость, пока ещё находятся в статусе разработки. Налог на профессиональный доход позволил миллионам граждан России получить официальное трудоустройство, но проблем с признанием всё ещё много.

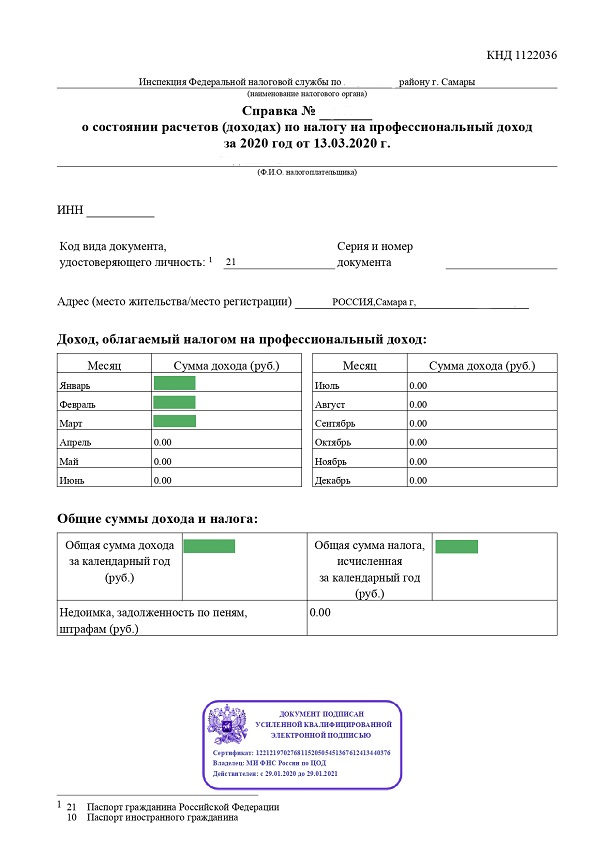

Например, самозанятые могут получить справку о доходах, но её не берут в расчёт многие банки и другие финансовые учреждения. Форму утвердили более 2 лет назад, а проблемы с подтверждением доходов у самозанятых возникают до сих пор.

Главная проблема заключается в том, что самозанятые самостоятельно ведут учёт доходов и не сдают отчётность в налоговую инспекцию. Скорее всего, банки просто не хотят доверять кредитные деньги людям, которые не имеют статуса ИП. Индивидуальные предприниматели регулярно сдают отчётность в налоговую, а каждая операция подтверждается договором и актом выполненных работ.

Ещё одна отличительная особенность самозанятых — свобода в уплате налогов. Самозанятые в течение месяца вносят чеки, которые подтверждают выполнение сделок, а в конце расчётного периода обязаны заплатить налог на профессиональный доход.

Оплатить НПД можно с любой банковской карты. Более того, карта может принадлежать не самозанятому, а его родственнику или другу. В этом плане налоговая не накладывает никаких ограничений.

У самозанятых при ведении предпринимательской деятельности возникает много трудностей, но при желании большинство из них можно решить. Главное — следовать принятым законам и не выходить за рамки. Например, сотрудничество самозанятых с юридическими лицами нигде чётко не прописано, поэтому необходимо придерживаться правил в отношении физических лиц.

Нужен ли самозанятым расчётный счёт

Не секрет, что большинство платежей плательщики налога на профессиональный доход получают на банковские карты. У них может быть хоть 10 карт в разных банках. Если деньги от профессиональной деятельности правильно учитываются и по итогам расчётного периода, предприниматель уплачивает налоги, проблем у него не будет.

Фактически государство и налоговая инспекция отдали контроль в руки самозанятых. По итогам месяца они самостоятельно формируют чеки и контролирующие органы рассчитывают, что предприниматели на НПД честно ведут дела. Хотя нельзя исключить, что некоторые из них вносят не все поступления.

При высоких оборотах сумма сборов зависит от полученной прибыли. Например, если самозанятый по итогам месяца заработал 240 000 рублей от сотрудничества с юридическими лицами, ему придётся заплатить государству 14 400 рублей налогов. Это небольшая сумма за спокойствие.

Самозанятые могут получать деньги через электронные платёжные системы, на банковский счёт, наличными или даже криптовалютой. У них не будет проблем, если по итогам месяца все транзакции будут отражены в приложении «Мой налог» или кабинете налогоплательщика.

Порядка, который регулируют процесс перевода безналичных средств между физическими лицами и самозанятыми, а также юридическими лицами и самозанятыми, пока нет. Безналичные расчёты осуществляются в установленном порядке.

Центральный банк Российской Федерации обязал банки не принимать доходы от предпринимательской деятельности на карты физических лиц. Уже были случаи, когда банки блокировали счёта клиентов из-за подозрения в ведении предпринимательской деятельности.

Если клиент не сможет предоставить документы, которые подтверждают происхождение денег, у него начнутся серьёзные проблемы. Если он признает, что средства получены от предпринимательской деятельности, последует штраф от налоговой.

Проблема в том, что плательщики НПД на практике не признаются предпринимателями. Если у них нет зарегистрированного статуса ИП, то они считаются физическими лицами, которые ведут профессиональную деятельность. Соответственно, открыть расчётный счёт не получится.

При сотрудничестве с физическими лицами необходимость в расчётном счёте не возникает, а вот если самозанятый хочет работать с юридическими лицами, им проще оплачивать услуги со своего расчётного счёта на счёт контрагента. В этом случае уже могут возникнуть проблемы с выплатой на карту.

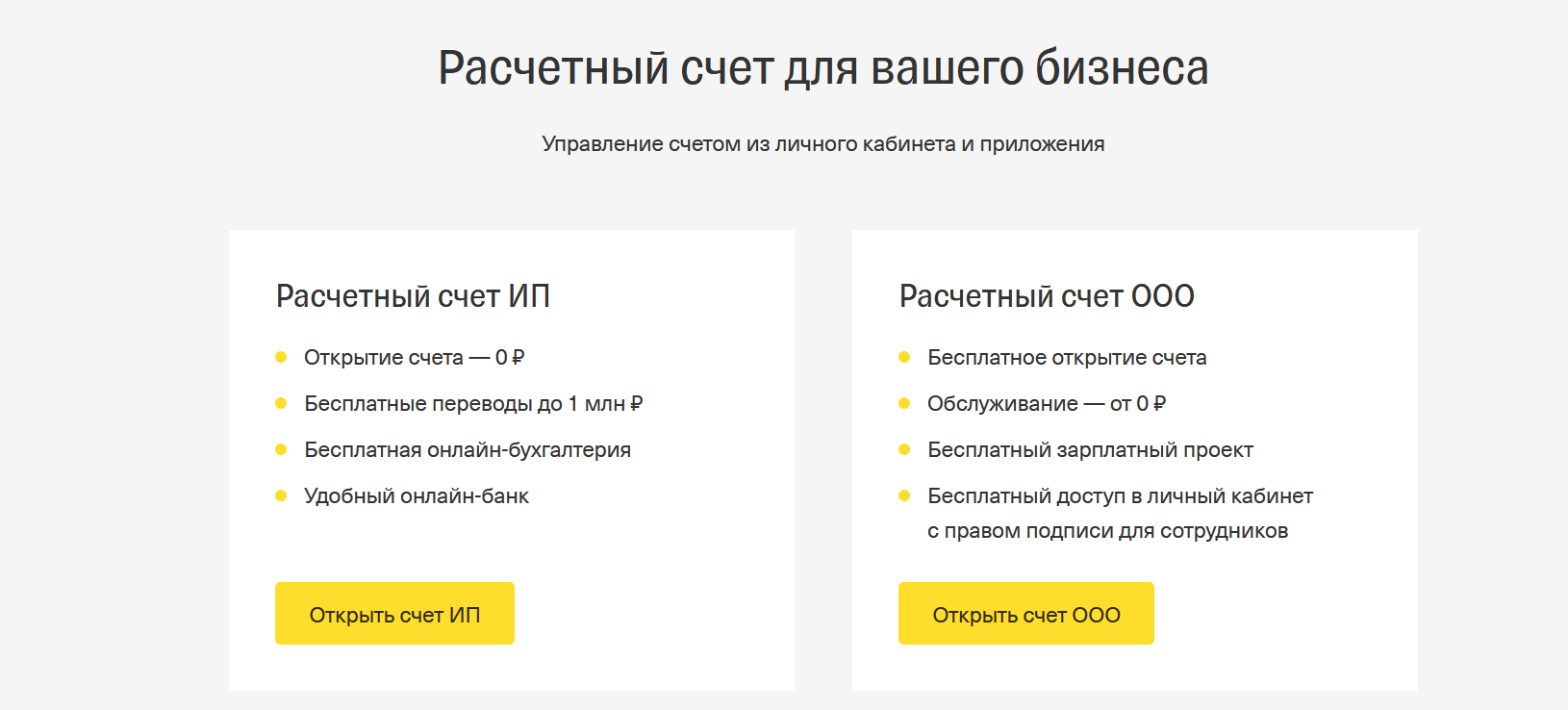

Расчётные счета для самозанятых в 2021 году — все ещё проблема, которую постепенно начинают решать. В некоторых банках есть пакеты услуг для плательщиков налога на профессиональный доход. Они позволяют закрыть вопрос и больше к нему не возвращаться.

Юридическим лицам удобно переводить средства за предоставленные услуги на расчётный счёт предпринимателя. У самозанятых таких счётов в принципе быть не может, потому что для открытия понадобится свидетельство о регистрации в качестве индивидуального предпринимателя (ИП).

Многие фрилансеры регистрируются в качестве индивидуальных предпринимателей, чтобы сотрудничать с крупными организациями, которые не могут переводить деньги на карту. Этот шаг позволит на постоянной основе работать с проектами, которые раньше были недоступны.

Часть самозанятых для решения проблемы регистрируют ИП. Этот вариант подходит тем, кто предоставляет услуги в нескольких нишах одновременно и совмещает офлайн-деятельность с онлайн-услугами. Например, если у предпринимателя есть точка по продаже овощей на рынке с хорошим оборотом и параллельно он разрабатывает сайты на фрилансе, можно совмещать самозанятость с ИП.

Если индивидуальный предприниматель стал самозанятым, он может сохранить расчётный счёт и пользоваться им в прежнем режиме. Самозанятые, которые не видят пользы в регистрации ИП, могут пользоваться счётом для физического лица в любых банках.

Риски при работе через личный счёт

Мы уже говорили, что Центробанк ограничил возможность принимать деньги от предпринимательской деятельности на счёт физического лица. Проблема в том, что по факту самозанятость является предпринимательством только на словах. В законодательных актах нигде не закреплено, что плательщики НПД являются предпринимателями.

Предположим, что у самозанятого два счёта в банке, на которые каждый месяц приходит по 100 000 рублей. Если обороты постоянно увеличиваются и платежи приходят от разных контрагентов, банк может запросить документы, которые должны объяснить суть деятельности.

Самозанятым достаточно предоставить банку справку о доходах, чеки из приложения «Мой налог» и договора с клиентами, если они есть. В теории, этого должно хватить для разблокировки счёта и защиты от проверок в будущем. Но результат зависит от особенностей конкретного банка.

Финансовые учреждения постоянно отслеживают транзакции и могут временно заблокировать счёт даже если на него приходит 30-50 тысяч рублей каждый месяц. Особенно если в примечаниях клиенты пишут о договорах, выполненных услугах или проданных товарах.

Бухгалтеры советуют самозанятым предупреждать банки о том, что они платят налог на профессиональную деятельность, предоставлять документы и озвучить цифру примерного оборота. Но как показывает практика, этого не всегда достаточно для защиты от блокировки счёта.

В теории статус самозанятого должен защищать от проблем с финансовыми учреждениями, но НПД пока находится на этапе развития, несмотря на принятые законодательные акты и популяризацию формата работы в целом. Банки до сих пор не дают займы и ипотеки людям, которые платят налог на профессиональную деятельность.

Карточки физических лиц регулярно блокируют по закону 115-ФЗ «О противодействии отмыванию доходов, полученных преступным путём». На основе этого закона финансовые учреждения могут блокировать счёта до того момента пока у них не будет пакета документов, который подтвердит легальное происхождение средств.

Некоторые самозанятые открывают счета в нескольких банках, выбирают основной для работы с клиентами и в конце месяца распределяют средства между банками или снимают наличные. Такой подход позволит частично защититься от внезапной блокировки, но если транзакции осуществляются в один день или несколько дней подряд, шансы на блокировку повышаются.

Расчётный счёт для самозанятых решил бы множество проблем, но пока что такую услугу никто не предоставляет. Это будет возможно только если законодательные органы внесут изменения в действующие законодательные акты и у банков будут «развязаны руки».

До этого момента у предпринимателей остаётся два варианта. Либо пользоваться личным счётом и оперативно предоставлять документы по запросу банков, либо получить статус ИП. Всё зависит от оборотов и количества клиентов.

Если самозанятость более выгодная в плане налогов и нет желания платить дополнительные сборы, никто не заставляет отказываться от НПД. Но часть клиентов точно уйдёт из-за сложностей с оплатой.

В правилах предоставления услуг некоторых банков есть упоминания о том, что личные счёта физических лиц можно использовать для профессиональной деятельности самозанятых. Это скорее исключение из правил, но такие условия существуют на рынке.

Если у самозанятого была карта в Сбербанке, Тинькофф или любом другом крупном банке, можно после перехода на НПД сообщить об этом поддержке и получить ответ. Это не гарантирует, что в будущем не будет проблем с блокировкой счётов из-за подозрительных операций, но банк будет понимать природу транзакций.

В законодательных актах много коллизий, которые периодически мешают предпринимателям спокойно работать и платить налоги. Например, самозанятый не считается предпринимателем, а ИП — физическое лицо. Физлица не могут открыть расчётный счёт в банке, но наличие свидетельства о регистрации в качестве индивидуального предпринимателя делает это возможным.

Пошаговая инструкция по открытию счёта

Предположим, что самозанятому всё-таки понадобился расчётный счёт, чтобы сотрудничать с юридическими лицами и индивидуальными предпринимателями. Он решает зарегистрировать ИП, открыть расчётный счёт и спокойно работать с разными контрагентами.

В этом случае открыть расчётный счёт можно буквально за несколько минут. Понадобится только свидетельство о регистрации ИП, выписка из реестра предпринимателей и другие документы по запросу банка.

Более того, после регистрации ИП банки сами начнут звонить и предлагать услуги. Предпринимателю лучше принимать решение самостоятельно и не реагировать на «выгодные» предложения менеджеров, которые пытаются улучшить свои показатели.

Процесс по шагам выглядит так:

Контракты с крупными клиентами мотивируют многих самозанятых регистрироваться в качестве индивидуальных предпринимателей, но необходимо действовать крайне осторожно. К примеру, если компания предложила контракт на 500 000 рублей, эта сумма покроет расходы на ведение ИП, но есть нюансы.

Проблема в том, что через полгода-год контракт закончится и отказаться от ИП будет не так просто. Получить статус индивидуального предпринимателя намного легче, чем отказаться от него. Налоговая в любой момент может прийти с проверкой и надо будет отчитываться чуть ли не по каждому платежу на расчётный счёт.

Предприниматель с расчётным счётом платит:

Условия в конкретном банке могут отличаться. Например, где-то могут начисляться проценты на остаток, а обслуживание счёта стоит 0 рублей, если оборот по итогам месяца превышает установленный порог.

Советы по открытию расчётного счёта

Каждый предприниматель и самозанятый делает выбор самостоятельно, но полезные советы не помешают даже людям с большим опытом работы с банками. Особенно если они недавно получили статус плательщика НПД или хотят совмещать самозанятость с ИП.

Главное преимущество от наличия расчётного счёта — возможность разделить потоки средств. Например, часть клиентов могут платить деньги на электронные кошельки, а индивидуальные предприниматели и юридические лица — на расчётный счёт в банке.

Наличие расчётного счёта в банке позволяет защититься от дополнительных проверок. Например, если на карту регулярно поступают переводы, не связанные с предпринимательской деятельностью, за них тоже надо будет отчитываться, если деньги от клиентов поступают на ту же карту.

Расчётно-кассовое обслуживание может стать инструментом, который увеличит прибыль предпринимателя благодаря тому, что он сможет сотрудничать с индивидуальными предпринимателями и крупными компаниями. Регистрация в качестве ИП будет выгодна только если доходы от потенциальных сделок покроют расходы на работу с расчётным счётом.

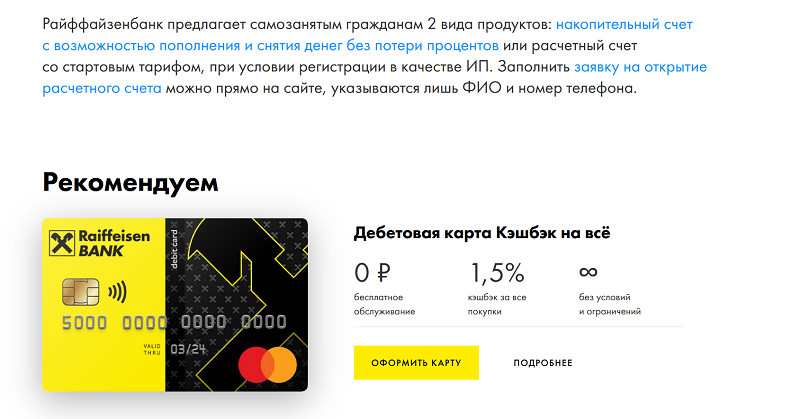

Некоторые банки предлагают самозанятым специальные пакеты. Например, в Райффайзенбанке можно открыть накопительный счёт с возможностью пополнения и снятия денег. Расчётный счёт открывают только если у клиента есть свидетельство о регистрации ИП.

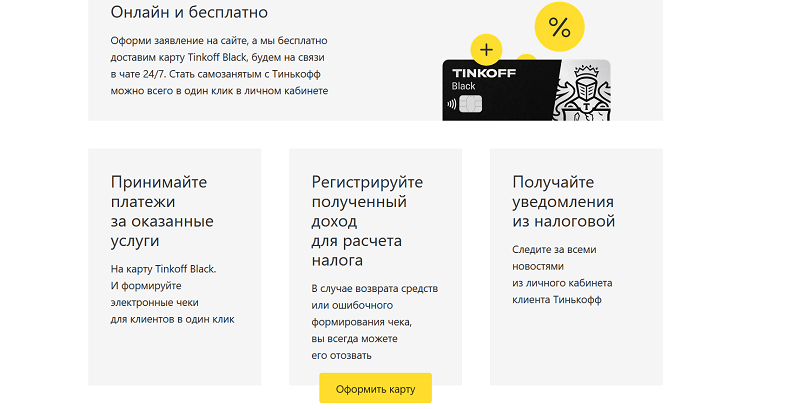

Тинькофф банк помогает клиентам регистрироваться в качестве самозанятых, проверяет статус через налоговую, оплачивает налоги и предлагает инструменты автоматизации при работе с самозанятыми.

Рекомендуем выбирать банк, который хорошо себя показал при работе с самозанятыми. Это в первую очередь Сбербанк и Тинькофф банк. У них много сервисов для плательщиков НПД, поэтому шансы получить блокировку счёта из-за платежей от клиентов, минимальные.

При необходимости можно совмещать статус плательщика налога на профессиональный доход и индивидуального предпринимателя. Но в этом случае понадобится помощь профессионального бухгалтера для управления денежными потоками и ведения отчётности.

Карту какого банка выбрать для самозанятого

Плательщик НПД может принимать оплату разными способами:

2. Переводом на карту от физлица и от юрлица или ИП,

3. Через платежные системы.

Как направить клиенту реквизиты для оплаты за услуги или товар?

1. Клиенту-физлицу направить номер карты можно следующим образом:

В приложении СберБанк Онлайн выберите карту и зайдите в информацию о карте. В окне «О карте» нажмите на номер карты, он скопируется автоматически. Выберите удобный для вас способ отправки и вставьте скопированный номер карты.

2. Клиенту-юрлицу/ИП направить реквизиты счета карты можно следующим образом:

В приложении СберБанк Онлайн выберите карту и выберите реквизиты счёта карты. Нажмите на кнопку «Сохранить или отправить». Выберите удобный для вас способ отправки.

Как я буду фиксировать факт получения оплаты от клиента? Нужна ли онлайн-касса?

При получении оплаты наличными или переводом от физических лиц, от юридических лиц, индивидуальных предпринимателей вам необходимо самостоятельно сформировать чек в мобильном приложении СберБанк Онлайн. Этот чек вы можете передать клиенту в распечатанном или электронном виде. Касса при этом не нужна.

Если в сервисе «Своё дело» вы самостоятельно подключили услугу «автоматическая регистрация дохода» (авточеки), то при переводе денег от физических лиц на карту, выбранную вами при подключении услуги, чеки будут сформированы автоматически. Касса при этом также не нужна. Услуга «автоматическая регистрация дохода» доступна в случае использования приложения СберБанк Онлайн в версии 12.4 и выше.

Если вы используете приложение СберБанк Онлайн в «старой» версии до 11.13.0 (включительно), при поступлении оплаты от физического лица по номеру карты, прикреплённой к сервису «Своё дело» (выбранной вами при регистрации или подключении сервиса), чек сформируется автоматически, ссылка на него также придёт в СМС с номера 900.

Должен ли я платить отчисления с дохода от профессиональной деятельности в пенсионный фонд? Будет ли у меня пенсия?

Должен ли я платить страховые взносы?

Нужно ли плательщикам налога на профессиональный доход платить что-то дополнительно (НФДЛ, взносы)?

Плательщики налога на профессиональный доход освобождены от уплаты налога на доходы физических лиц, а также от уплаты страховых взносов. Самозанятые должны уплачивать налог на доход от своего дела в следующем размере:

Можно ли получать деньги от компаний?

Можно ли принимать оплату от клиентов наличными?

Что такое чек?

Для самозанятых чеки — самый главный документ и единственная отчётность, на основании которой ФНС рассчитывает сумму налога. Получили деньги онлайн или наличными — нужно передать клиенту чек с суммой за товар или услугу. Передать чек можно в электронном или распечатанном виде.

Сервис «Своё дело» позволяет формировать, просматривать и пересылать чеки клиентам. При необходимости в сервисе чек можно отменить.

Как формировать чеки?

1. Вручную:

При поступлении оплаты онлайн или наличными от ваших клиентов сформируйте электронный чек. Для этого перейдите в Своё дело › Создать чек.

2. Автоматически:

Если вы самостоятельно подключили услугу «автоматическая регистрация дохода», при поступлении оплаты от ваших клиентов-физических лиц на карту, которую вы привязали к сервису «Своё дело», будут формироваться авточеки.

Важно! Если вы используете приложение СберБанк Онлайн в «старой» версии до 11.13.0 (включительно), при поступлении оплаты от физического лица по номеру карты, прикреплённой к сервису «Своё дело», чек сформируется автоматически, ссылка на него также придёт в СМС с номера 900.

Как посмотреть уже сформированные чеки?

Чтобы найти сформированные чеки в мобильном приложении Сбербанк Онлайн выберите сервис «Своё дело» и кликните «Список чеков».

Если необходимо посмотреть чеки за другой период, выберите «Сменить фильтр» и укажите интересующий период.

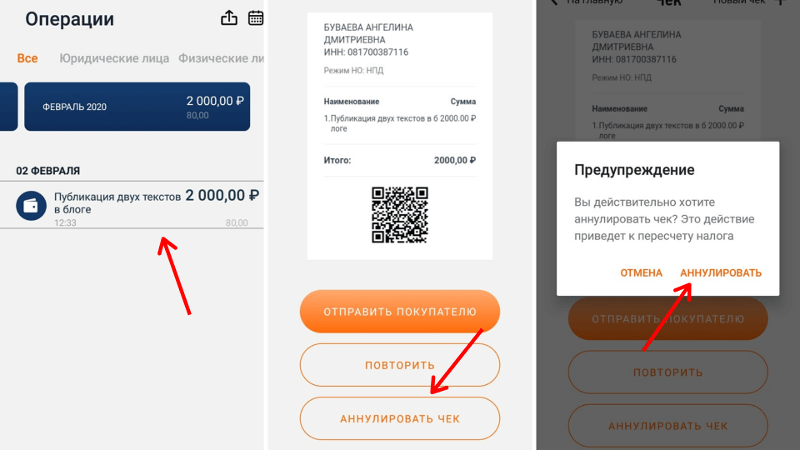

Как отозвать чек?

В случае отказа от услуги или возврата товара и предоплаты чек можно отозвать. Выбрав чек, который необходимо отозвать, кликните на него и нажмите «Отозвать чек». При отзыве чека в СберБанк Онлайн денежные средства автоматически не переводятся, нужно самостоятельно возвращать средства клиенту.

Будет ли у меня полис ОМС, если я плачу НПД?

63% уплаченных вами налогов попадёт в бюджет того региона, в котором вы зарегистрированы как самозанятый. 37% — в фонд медицинского страхования. Это даёт возможность налогоплательщикам налога на профессиональный доход получить бесплатное медицинское обслуживание.

Могу ли я как самозанятый размещать рекламу о себе и своём деле?

Зачем мне цифровая карта?

Если я сделаю отмену чека, деньги автоматически вернутся плательщику?

При отмене чека возврат средств клиенту самозанятого автоматически не производится.

Если вам сделали перевод ошибочно или вернули товар, чек можно отозвать. В меню сервиса «Своё дело» в мобильном приложении СберБанк Онлайн выберите «Список чеков», найдите нужный чек и отзовите его, выбрав одну из причин отзыва — возврат товара либо ошибочное зачисление средств. При этом чек будет отменен (ФНС не будет учитывать его сумму при расчёте налога за период). Денежные средства плательщику самозанятый должен вернуть самостоятельно, например, с помощью перевода в СберБанк Онлайн.

Что происходит, если я отменяю чек?

Налоговый режим НПД предполагает возможность отмены онлайн-чека. Это можно сделать, указав причину отмены:

— возврат средств (если услуга не оказана, клиент отменил покупку и т.д.).

Плательщик НПД может отменить свой чек за текущий или любой предыдущий период.

При отмене чека ФНС пересчитывает (корректирует) сумму налога.

Обратите внимание, что отмену чека могут увидеть ваши клиенты (потребители услуг/покупатели продукции/арендаторы), если перейдут по ссылке электронного чека, который вы высылали им ранее.

Для ИП или юридических лиц отмена чека самозанятым может создать значительные трудности, так как чек подтверждает понесенные ими расходы для целей бухгалтерского учёта.

Могу ли я работать без посредников с ИП и юридическими лицами?

Как плательщик НПД вы можете напрямую работать с ИП или юридическими лицами без посредников (или знакомых ИП, других юридических лиц). Заключайте договор с ИП или юрлицом напрямую и платите НПД в размере 6% — это предусматривает ФЗ-422.

А если я не сформирую электронный чек?

Формирование чеков — это личная ответственность плательщика налога на профессиональный доход.

Сумма сформированных электронных чеков (онлайн-чеков) — это база для расчёта суммы налога.

В законодательстве есть ряд мер по наказанию за неуплату налогов, в том числе штрафы.

При каждом получении денег от своих клиентов самозанятый должен передать сформированный чек покупателю товаров, потребителю услуг или арендатору. Как в магазине при покупке любого товара вам обязаны выдать кассовый чек, так и вы после оплаты должны отправить чек своему клиенту.

Что будет с моей пенсией, если я зарегистрирован как самозанятый?

Ставка НПД довольно низкая (4 или 6%) в том числе потому, что с него не идут отчисления в пенсионный фонд. Поэтому дополнительные пенсионные баллы вы не зарабатываете. Но если вы уже на пенсии или получаете пособия, все надбавки сохраняются, только если речь не о пособиях, которые зависят от размера дохода.

Для тех самозанятых, кто хочет самостоятельно накопить на будущую пенсию, есть специальный продукт от негосударственного пенсионного фонда СберБанка. Почитайте подробнее о нём в статье.

Есть ли в СберБанке специальные продукты для самозанятых?

Дополнительно к сервисам с бесплатным доступом в рамках пакета «Своё дело» для самозанятых-клиентов банка предлагаются:

2. Уникальный на рынке продукт — защита ответственности самозанятого, актуальный для курьеров, нянь, сантехников, мастеров по ремонту. Подробнее

3. Страхование и телемедицина «Моя защита»: Финансовая поддержка самозанятого при наступлении непредвиденных обстоятельств, связанных со здоровьем. Также доступна онлайн-консультации с врачом в режиме 24*7. Подробнее

4. Пенсия. Для тех, кто хочет накопить на будущую пенсию — специальный продукт от негосударственного пенсионного фонда СберБанка. Подробнее

Зачем регистрироваться в сервисе СберУслуги?

СберУслуги — это сервис от СберБанка, который поможет вам сформировать или расширить клиентскую базу. Скачайте приложение СберУслуги на смартфон, расскажите о своих услугах, разместите портфолио и начните получать заказы.

Выставить счёт можно прямо в чате с клиентом. После оплаты счета клиент получит чек по СМС. Комиссия начисляется только за выполненные заказы.

К сервису «Своё дело» привязалась после подключения не та карта, как ее заменить?

После подключения к сервису «Своё дело» автоматически привязывается ваша банковская карта. Первоначальная привязка карты к сервису носит номинальный характер и не влечет никаких последствий, при поступлении денежных средств на данную карту ЧЕКИ НЕ ФОРМИРУЮТСЯ АВТОМАТИЧЕСКИ. Чтобы зарегистрировать доход от самозанятости, вам нужно формировать чеки вручную.

При желании вы можете привязать другую карту, выбрав из списка ваших карт или выпустив новую, на которую будете получать доход от самозанятости. Но в этом случае у вас подключится услуга «Автоматическая регистрация дохода». При переводах от физлиц на карту, которую вы выбрали, будут формироваться авточеки.

Самостоятельно привязать карту, не подключив услугу «автоматическая регистрация дохода», нельзя.

Как поменять карту, которую самостоятельно привязал к сервису «Своё дело»?

Если вы хотите поменять карту, которую ранее привязали к сервису «Своё дело», то

Привяжите карту к сервису. Услуга «Автоматическая регистрация дохода» также автоматически подключится к данной карте.

Где можно посмотреть какая карта у меня приоритетная?

Приоритетная карта – карта, подключенная к услуге «Мобильный банк» и выбранная вами для получения переводов по номеру телефона.

Чтобы посмотреть какая карта у вас приоритетная:

Посмотрите какая карта у вас приоритетная, чтобы учесть это при подключении услуги «автоматическая регистрация дохода».

Можно ли отозвать авточек?

Сформированный чек авточек можно отменить. Для этого в разделе «Список чеков» в сервисе «Своё дело» необходимо выбрать нужный чек и нажать на кнопку «Отозвать», затем указать причину отзыва и подтвердить действие.

Как отключить услугу «автоматическая регистрация дохода»?

Чтобы «отвязать» карту и выключить авточеки необходимо полностью отключить сервис «Своё дело», выбрав вариант отключения «В Сбербанке и Налоговой службе» (через раздел «Настройки сервиса» и далее «Отключить сервис» – «В Сбербанке и Налоговой службе»). После отключения необходимо выйти из приложения СберБанк Онлайн.

Повторное подключение сервиса лучше проводить через 15 мин после отключения или позднее.

После повторного подключения сервиса «Своё дело» не нужно выбирать / «привязывать» карту к сервису – в этом случае авточеков не будет.

Как узнать какая у меня версия приложения СберБанк Онлайн?

Узнать вашу версию можно в разделе приложения СберБанк Онлайн «Профиль», далее — «Настройки».

Что такое «Автоматическая регистрация дохода»?

Автоматическая регистрация дохода – бесплатная услуга для самозанятых. Услуга доступна при использовании приложения СберБанк Онлайн в версии 12.4 и выше.

Автоматическая регистрация дохода – автоматическое формирование чеков при переводах от физических лиц на карту, «привязанную» к сервису «Своё дело».

Авточеки (как и чеки, созданные вручную) формируют налогооблагаемую базу (плательщика налога на профессиональный доход) самозанятого согласно Федеральному закону №422. По итогам прошедшего периода Налоговая рассчитывает сумму налога на основании сформированных за период чеков (в том числе авточеков).

Если я подключу услугу «Автоматическая регистрация дохода», как будут формироваться чеки?

Автоматическая регистрация дохода (авточеки) работает только при переводах от физических лиц на карту, «привязанную» к сервису «Своё дело».

При поступлении оплаты от ваших клиентов-физических лиц на привязанную карту сервис автоматически зарегистрирует доход в налоговой, вам придет СМС со ссылкой на сформированный чек.

Если для «привязки» к сервису Своё дело вы выбрали неприоритетную карту, то переводы от физических лиц по номеру телефона на выбранную / «привязанную» карту будут невозможны – в данном случае можно делать переводы по номеру карты (будут формироваться авточеки).

Если для «привязки» к сервису Своё дело вы выбрали приоритетную карту, то авточеки будут формироваться и при переводах от физических лиц по номеру телефону.

При поступлении денежных средств от ИП и ЮЛ (даже на выбранную / «привязанную» карту) чек необходимо формировать вручную.

При поступлении переводов от физических лиц на другие карты (не «привязанные» к сервису «Своё дело») авторегистрации дохода (авточеков) не будет.

Как подключить услугу «Автоматическая регистрация дохода»?

Подключить услугу легко:

1. Зайдите в сервис «Своё дело» и на главном экране сервиса нажмите «Привяжите карту»

2. Выберите карту, на которую будет принимать платежи.

Привяжите карту к сервису. Услуга подключится автоматически к данной карте.

Какую карту можно привязать к сервису «Своё дело», чтобы подключилась услуга «Автоматическая регистрация дохода»?

При выборе/ «привязке» карты к сервису вы увидите список имеющихся у вас карт, подходящих для данного действия.

Подходящая карта удовлетворяет следующим условиям:

• активная

• не детская

• не кредитная

• не дополнительная

• рублевая (допустимо мультивалютная, но валюта только рубли). Если у вас нет подходящей карты, сервис предложит выпустить новую карту.

Выпускаемая карта для последующей «привязки» к сервису также должна удовлетворять условиям, указанным выше.

А можно привязать карту, не включая авточеки?

Самостоятельно привязать карту, не подключив услугу «автоматическая регистрация дохода», нельзя.

Как происходит расчет и оплата налога?

Дополнительную информацию по расчёту налога можно уточнить в Контактном центре ФНС: 8-800-222-2222.

Удерживают ли налог с получателя при переводе с карты на карту, если он — самозанятый?

По закону банки не могут удерживать налоги с переводов.

Получатель-самозанятый самостоятельно отчитывается перед Федеральной налоговой службой по своим доходам. ФНС рассчитывает сумму налога самозанятого (плательщика налога на профессиональный доход (НПД) на основании сформированных электронных чеков.

Удерживают ли налог с отправителя при переводе с карты на карту, если получатель — самозанятый?

С отправителя налог не спишут, независимо от того, кто получил перевод. Получатели дохода самостоятельно отчитываются перед ФНС.

Платёж отправителя может быть списан с комиссией в соответствии с действующими правилами банка. Для платежей и переводов без комиссий можно подключить подписки и автопереводы.

Нужно ли плательщикам налога на профессиональный доход подавать декларацию и другую отчетность в налоговый орган?

Новый налоговый режим освобождает вас от необходимости подавать декларацию в налоговую и платить обязательные взносы в Пенсионный фонд. Нужно только зарегистрироваться в приложении Сбербанк Онлайн. Каждый месяц налоговая сама будет подсчитывать сумму для отчисления и выставлять вам счет, который легко оплатить в мобильном приложении.

Каждый месяц налоговая сама будет подсчитывать сумму дохода по сформированным электронным чекам за период, рассчитывать сумму налога и выставлять ее вам.

Начисленный налог легко оплатить прямо в мобильном приложении СберБанк Онлайн — в сервисе «Своё дело», выбрав раздел «Мои налоги».

Если у вас есть просроченный налог — вы увидите уведомление в разделе «Мои налоги». Оплатить просроченный налог и пени можно на сайте Налоговой службы в кабинете Плательщика НПД (вход по номеру телефона, который вы указывали при регистрации / подключению сервиса «Своё дело»).

Дополнительную информацию по расчету налога можно уточнить в Контактном центре ФНС: 8-800-222-2222.

Как мне уменьшить налог на сумму расходов, понесенных в ходе деятельности самозанятого?

Режим НПД максимально простой — не надо производить расчёты, фиксировать и подтверждать затраты, заполнять декларации.

ФНС самостоятельно считает налог на основе сформированных самозанятым онлайн-чеков. Поэтому вы не можете уменьшить свой доход на сумму произведенных расходов, например, на материалы, для снижения налога.

И когда речь идёт об ограничении по объёму годового дохода (лимит для плательщика НПД — 2,4 миллиона рублей), то это лимит именно валового дохода (всей выручки), а не прибыли.

Если специфика вашей деятельности предполагает высокую долю ваших расходов в цене товара, то этот налоговый режим вам не подходит.

Начиная с какого периода после регистрации мне будет выставлен налог?

Налоговая рассчитывает налог ежемесячно на основании сформированных электронных (онлайн) чеков за период. Это происходит до 12 числа месяца, следующего за отчётным месяцем. Но при расчёте налога за первый период после регистрации действует особое правило: начисление налога произойдет до 12 числа месяца, следующего за полным месяцем после регистрации в качестве плательщика НПД. Например, если вы зарегистрировались в октябре, то ваш первый расчёт налога будет не в ноябре, а в декабре (суммарно за октябрь и ноябрь).

По правилам налог не выставляется, если его сумма составила менее 100 рублей.

Сумму налога можно увидеть в разделе «Мои налоги» в меню сервиса «Своё дело» в мобильном приложении Сбербанк онлайн или на сайте ФНС в личном кабинете плательщика НПД (после 12 числа месяца).

Если я отменил чек, как будет рассчитан налог?

Если вы отменили чек в текущем периоде, налог по нему не считается — сумма чека будет исключена из налогооблагаемой базы при расчете НПД за период.

Также сумма налога уменьшается на сумму отменённых чеков за предыдущие периоды.

Финальный расчёт налога ФНС делает до 12 числа следующего месяца. Сумму налога можно увидеть в разделе «Мои налоги» в меню сервиса «Своё дело» в мобильном приложении СберБанк Онлайн или в личном кабинете налогоплательщика НПД на сайте ФНС.

Что входит в бесплатный пакет «Своё дело»?

Бесплатный пакет включает бесплатные сервисы, которые помогут самозанятым вести свою деятельность:

Могу ли я получить пакет бесплатных сервисов, если я уже зарегистрирован как самозанятый в ФНС или в другом банке?

Да, можете, если уже зарегистрированы как самозанятый (плательщик налога на профессиональный доход) через ФНС (мобильное приложение «Мой налог» или личный кабинет на сайте ФНС) или через другой банк. Чтобы получить пакет сервисов, воспользуйтесь памяткой и пройдите следующие шаги:

1) Подключите сервис «Своё дело» в мобильном приложении СберБанк Онлайн. На главной странице приложения пролистайте до раздела «Сервисы» и выберите «Своё дело».

2) После отправки заявки на подключение сервиса «Своё дело» зайдите в личный кабинет налогоплательщика НПД на сайте ФНС (вход по номеру телефона, который вы выбрали при подключении сервиса «Своё дело» в приложении СберБанк Онлайн, или по ИНН) или в мобильное приложение «Мой налог» (если уже установлено).

3) После входа откройте баннер «Партнер предлагает вам подключиться». Это запрос СберБанка после недавнего подключения сервиса «Своё дело» в мобильном приложении СберБанк Онлайн. Если вы не видите баннер, то откройте меню «Прочее» и зайдите в раздел «Партнёры»

4) Откройте запрос на подключение ПАО Сбербанк и предоставьте Сбербанку права для работы с чеками и оплаты налога, нажав кнопку «Разрешить».

5) Готово! Вы успешно подключили сервис «Своё дело».

После подключения к сервису «Своё дело» у вас появляется возможность воспользоваться бесплатным пакетом услуг от СберБанка и партнеров.

Дождитесь смс с номера 900 от СберБанка об успешном подключении сервиса и перейдите по ссылке в сообщении.

Как подключить пакет «Своё дело»?

Чтобы подключить пакет «Своё дело», который включает бесплатные сервисы, вам необходимо:

1. Зарегистрироваться в качестве самозанятого / подключить сервис «Своё дело» в мобильном приложении СберБанк Онлайн;

2. Получить смс от банка с номера 900/9-00 об успешном подключении сервиса «Своё дело»;

3. Сервисы банка в рамках пакета «Своё дело» доступны внутри мобильного приложения СберБанк Онлайн в меню сервиса «Своё дело» (сразу после его подключения): формирование, просмотр, отмена чеков, оплата налога. Бесплатная цифровая карта доступна также в СберБанк Онлайн;

4. Для получения сервисов партнеров в рамках пакета «Своё дело» необходимо перейти в полученной смс с номера 900/9-00 по ссылке на страницу банка;

5. На странице банка пройти шаги по подключению сервисов партнеров, в том числе указать свой e-mail для получения писем с инструкциями, перейти по ссылке и т.д.

Кто может воспользоваться бесплатным пакетом услуг «Своё дело»? Есть ли ограничения?

Пакет бесплатных сервисов для самозанятых могут подключить клиенты, зарегистрировавшиеся в качестве плательщика налога на профессиональный доход (НПД) через сервис «Своё дело» / подключившие сервис «Своё дело» в мобильном приложении СберБанк Онлайн.

Даже если вы уже зарегистрированы как плательщик налога на профессиональный доход через ФНС (мобильное приложение «Мой налог» или личный кабинет на сайте ФНС) или через другой банк, вы можете получить бесплатный пакет «Своё дело» для самозанятых.

Как воспользоваться тремя бесплатными консультациями юриста от Сбербанка?

Чем отличается бесплатная версия сервиса «Личный юрист» от платной?

В пакет «Своё дело» входят три бесплатные устные консультации личного юриста по деловым, бытовым и личным юридическим вопросам (по всем отраслям права).

Три бесплатные консультации доступны в течение 3х месяцев с даты регистрации в личном кабинете сервиса «Личный юрист».

Также для самозанятых СберБанк предлагает расширенную версию сервиса за 2500 ₽ в год, которая включает в себя:

Как пользоваться бесплатным разделом «Документы для самозанятых» от сервиса «Конструктор документов»?

Зачем подключать цифровую карту?

При регистрации в качестве самозанятого можно оформить цифровую карту. Её преимущества — она бесплатна и выпускается онлайн за несколько минут. С её помощью вы сможете легко отделить доходы, полученные от своего дела от всех других поступлений (переводы от родственников на праздники или возвраты от друзей за кофе и прочее). Просто выберите при подключении сервиса «Своё дело» цифровую карту и дайте её реквизиты (номер карты) своим клиентам для получения платы за ваши услуги, товары.

При переводах от физических лиц по номеру карты, привязанной к сервису «Своё дело», чеки формируются автоматически. В этом случае вы будете уверены в том, что ваш налог на профессиональный доход рассчитан только на основании операций по выбранной карте (по сформированным чекам).

Оформите карту в пару кликов в мобильном приложении СберБанк Онлайн и принимайте платежи по номеру карты.

Если вы завершите своё дело, то карту можно будет закрыть онлайн или использовать для других целей.

Станут ли бесплатные сервисы платными?

Банковские сервисы внутри «Своё дело» (цифровая карта, формирование, просмотр, отмена электронных чеков и оплата налога) бесплатны на постоянной основе.

Также бесплатны сервисы партнёров:

— ежедневная рассылка с обучающими материалами в удобном для вас мессенджере (Facebook Messenger, Telegram, ВКонтакте),

— конструктор документов (раздел «Документы для самозанятых»),

— конструктор сайтов (в рамках пакета «Проект»).

Период бесплатного использования ограничен только для двух сервисов партнёров:

— 3 бесплатные устные консультации вы можете получить в течение трёх месяцев с момента регистрации в сервисе «Личный юрист» (при вводе промокода). После этого, если понадобится, вы сможете оформить платную версию с безлимитным количеством устных консультаций на год. Никакого автоматического списания средств не будет.

— онлайн-запись и учёт клиентов бесплатны в течение 30 дней после регистрации в сервисе Yclients (при вводе промокода). По истечении промо-периода, вы сможете купить лицензию для использования инструментов Yclients. Автоматическое списание средств также не будет произведено.

Что такое обучающая платформа в пакете «Своё дело»?

Самозанятому при подключении сервиса «Своё дело» предоставляется возможность воспользоваться бесплатным обучающим курсом от платформы «Деловая среда» (АО «Деловая среда» — дочерняя компания Сбера).

Ежедневно в удобном для вас мессенджере (Facebook Messenger, Telegram, ВКонтакте) вы будете получать рассылку: статьи, видео-уроки, интересные ссылки и аудиоподкасты. Первый месяц обучения посвящен продвижению — от сарафанного радио до настройки рекламного аккаунта в Instagram.