какую сумму отражать на 001 сч по договору лизинга

Выкупная стоимость лизингового имущества (проводки)

Выкупная стоимость предмета лизинга — что это

Лизинг — трехсторонний договор, по которому лизингополучатель (ЛП) дает указание лизингодателю (ЛД) купить у продавца актив, который затем ЛП берет в аренду. Оформление лизинговых сделок осуществляется на основании ст. 665–670 ГК РФ, закона «О лизинге» от 29.10.1998 № 164‑ФЗ и указаний, утвержденных приказом Минфина РФ от 17.02.1997 № 15.

С 1 января 2022 г. операции по лизингу учитываются в соответствии с ФСБУ 25/2018 «Бухгалтерский учет аренды», утв. Приказом Минфина России от 16.10.2018 N 208н. Начать применять его можно и раньше, отразив это в бухгалтерской отчетности. Подробнее о новых правилах учета смотрите в Обзоре от экспертов К+. Пробный доступ к К+ получите бесплатно.

Лизинг — это разновидность аренды, но ключевое отличие в том, что договором лизинга может быть предусмотрено приобретение лизингового актива лизингополучателем в собственность. Возможность выкупа изначально фиксируется в договоре лизинга.

Выкупная стоимость предмета лизинга — цена, за которую ЛП по окончании договора лизинга приобретает в собственность лизинговое имущество. Ее следует отличать от самих лизинговых платежей, поскольку выкупная стоимость с точки зрения учета — плата за приобретение актива.

Выкупная стоимость может быть:

В зависимости от этого отличается порядок учета выкупной стоимости у ЛП.

Что такое документальное оформление выкупной стоимости предмета лизинга

Условие о выкупе предполагает, что договор лизинга будет включать в себя элементы 2 договоренностей:

Размер выкупной стоимости устанавливается в договоре и зависит от длительности лизинга, срока полезного использования актива и планируемого износа.

ОБРАТИТЕ ВНИМАНИЕ! Если выкупная стоимость имущества отражается в договоре отдельной суммой, то следите за тем, чтобы ее размер не был низким. Иначе налоговики решат, что выкупная стоимость на самом деле была «спрятана» в лизинговых платежах и представляла собой авансы, включенные в расходы неправомерно (определение ВАС РФ от 28.09.2011 № ВАС-12368/11, постановление ФАС Уральского округа от 17.05.2012 № Ф09-3197/12). Придется пересчитывать налогооблагаемую базу юрлица или ИП.

Для учета затрат на выкуп лизингового имущества у бухгалтера ЛП должен быть не только договор лизинга, но и акт приемки-передачи имущества. Причем акт составляется дважды: при получении актива в лизинг и при переходе на него права собственности. Документ может быть составлен по унифицированной форме ОС-1, ОС-1а, ОС-1б или по разработанной самостоятельно — в таком случае не забудьте закрепить форму акта в учетной политике (ст. 9 закона «О бухучете» от 06.12.2011 № 402-ФЗ, п. 4 ПБУ 1/08, утвержденного приказом Минфина РФ от 06.10.2008 № 106н).

С 1 января 2022 г. операции по лизингу учитываются в соответствии с ФСБУ 25/2018 «Бухгалтерский учет аренды», утв. Приказом Минфина России от 16.10.2018 № 208н. Начать применять его можно и раньше, отразив это в бухгалтерской отчетности. Как лизингополучателю отражать в учете выкуп лизингового имущества, если он применяет ФСБУ 25/2018, узнайте в КонсультантПлюс. Получите пробный доступ к системе беплатно и переходите к Готовому решению.

НДС с выкупной стоимости учитывается на основании счета-фактуры (если выкупная стоимость входила в состав лизинговых платежей, то должен быть еще и авансовый счет-фактура).

Бухгалтерские проводки на выкупную стоимость лизинга

Если выкупная стоимость выделяется в составе лизинговых платежей, то у ЛП проводки зависят от того, на чьем балансе учитывается лизинговый актив. Чтобы не запутаться в учете НДС, лизинговых платежей и самой выкупной стоимости, мы разберем бухпроводки на примерах для различных ситуаций.

Актив на балансе ЛП, выкупная стоимость входит в состав лизингового платежа

ООО «Фантазия» функционирует на общей системе налогообложения, ведет бухучет в полном объеме. В январе 2020 года компания приобретает в лизинг грузовой автомобиль Hyundai HD 78 за 2 400 000 руб. (включая НДС 400 000 руб.). Срок договора — 12 месяцев, предусмотрен выкуп имущества по цене 720 000 руб., в том числе НДС 120 000 руб. Ежемесячный лизинговый платеж — 240 000 руб. (включая НДС 40 000 руб.), из них 60 000 — оплата выкупной стоимости (включая НДС 10 000 руб.).

Если Hyundai HD 78 будет учитываться на балансе ООО «Фантазия», то бухгалтер на дату принятия актива к учету (31.01.2020) сделает следующие записи:

Операции по договору лизинга в бухгалтерском учете

Лизинг: особенности, влияющие на бухучет

Лизинг — это вариант отношений, имеющих место при аренде имущества. Выделяют такие его особенности:

Суммы, фигурирующие в договоре лизинга, могут быть выражены в валюте, и тогда в бухгалтерском учете лизинг в расчетах будет показываться с использованием курсовой разницы.

Расчеты по договору могут вестись с использованием авансовых платежей, причем график может предусматривать ежемесячный зачет определенной их суммы в счет оплаты текущего месячного платежа.

ВНИМАНИЕ! С 1 января 2022 г. обязательны к применению ФСБУ 25/2018 «Бухгалтерский учет аренды», ФСБУ 6/2020 «Основные средства», ФСБУ 26/2020 «Капитальные вложения». С этой же даты утрачивает силу ПБУ 6/01. Начать применять Стандарты можно и раньше, закрепив нормы стандартов в учетной политике предприятия.

Как организации перейти на учет аренды (лизинга) по ФСБУ 25/2018, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ. Это бесплатно.

Учет у лизингодателя

Бухгалтерский учет лизинга для лизингодателя довольно прост, но зависит от того, на чьем балансе отражено имущество.

Стоимость объекта лизинга формируется в обычном для приобретаемых основных средств порядке с включением в нее всех расходов по покупке (п. 8 ПБУ 6/01, утвержденного приказом Минфина России от 30.03.2001 № 26н):

Дт 08 Кт 60, 66 (67), 76.

Готовый к передаче лизингополучателю объект отражают проводкой

Если условия договора лизинга гласят, что имущество остается учтенным в балансе лизингодателя, то на протяжении всего срока действия договора оно будет показываться у него на счете 03 с изменением внутри этого счета в части аналитики (готовый или уже переданный объект). Ежемесячно начисляемые согласно графику, приложенному к договору, лизинговые платежи будут формировать доход лизингодателя:

А текущие прямые расходы будут образовывать себестоимость продаж:

Доход будет уменьшаться на суммы:

Когда объект лизинга учитывают в балансе лизингополучателя, лизингодатель исключает его из своего баланса, показывая стоимость передаваемого имущества как расходы грядущих периодов:

и одновременно отражает его за балансом:

Доход по договору, равный общей величине платежей по нему, показывается как доход предстоящих периодов:

Начисление дохода в сумме ежемесячного платежа, предусмотренного договором, отражается проводкой

Из дохода выделяется НДС:

Сумма соответствующих доходу прямых расходов уменьшает сумму, учтенную как расходы грядущих периодов:

Учитываются сформированные за месяц накладные расходы:

При поступлении платежа по договору независимо от варианта, используемого для учета имущества, его сумма будет уменьшать долг лизингополучателя, отраженный на счете 62:

О том, выгодно ли становиться лизингодателем, работая на УСН, читайте в статье «Учет платежей по лизингу при УСН доходы минус расходы».

Как лизингодателю отражать досрочный выкуп предмета лизинга в бухгалтерском и налоговом учете, подробно разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к системе К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Учет у лизингополучателя

Для лизингополучателя порядок бухгалтерского учета лизинга также определяется тем, в чьем балансе учтен его предмет. Процесс расчетов с лизингодателем обычно отражают на счете 76.

Когда объект лизинга учитывают в балансе лизингодателя, у лизингополучателя его в полной сумме платежей, предусмотренных договором, показывают за балансом:

Ежемесячно в сумме, указанной в графике платежей, начисляется лизинговый платеж с выделением из его суммы НДС:

Дт 20 (23, 25, 26, 44) Кт 76,

Уплату этого платежа отражают проводкой

Если предмет лизинга учитывает лизингополучатель, то он показывает его у себя в балансе как будущее основное средство в полной сумме платежей, предусмотренных договором, с выделением НДС:

где 76 дог — субсчет отражения долга по договору лизинга.

После ввода в эксплуатацию объект отразится в основных средствах, но с обособленным учетом в их аналитике:

Ежемесячно будет происходить начисление амортизации:

Дт 20 (23, 25, 26, 44) Кт 02.

И также ежемесячно будет отражаться сумма лизингового платежа согласно графику, прилагаемому к договору лизинга, с уменьшением за счет него общей величины долга по договору:

Дт 76 дог Кт 76лиз,

76 дог — субсчет отражения долга по договору лизинга;

76 лиз — субсчет отражения расчетов по лизинговым платежам.

Одновременно часть НДС, приходящуюся на лизинговый платеж, при наличии счета-фактуры можно предъявить к вычету:

Об особенностях оформления счетов-фактур при лизинге читайте в материале «Разъяснены правила выставления счета-фактуры при лизинге».

Оплата платежа отразится в проводке

где 76 лиз — субсчет отражения расчетов по лизинговым платежам.

Выкуп объекта лизинга

Когда договор предусматривает по его завершении переход права собственности на объект лизинга к лизингополучателю, то в договоре помимо лизинговых платежей указывают величину стоимости выкупа имущества, по которой оно будет продано лизингополучателю.

При учете объекта в балансе лизингодателя у него это отразится в проводках:

Когда имущество учитывают у лизингополучателя, лизингодатель покажет доход по продаже с начислением с него НДС без отражения в расходах остаточной стоимости объекта:

Одновременно им будет сделана проводка по забалансовому счету:

Лизингополучатель отразит выкупленное имущество в составе своих капвложений по стоимости приобретения с выделением НДС с выкупной стоимости и затем в собственных основных средствах:

Если учет велся в балансе лизингополучателя, то последней проводкой будет осуществлено увеличение стоимости взятого в лизинг имущества. В аналитике по счетам 01 и 02 его нужно будет перевести в состав собственного имущества.

При учете в балансе лизингодателя объект одновременно будет удален с забалансового счета лизингополучателя:

Возврат лизингового имущества

Возврат объекта лизингодателю по завершении договора лизинга или досрочно при учете имущества в его балансе у него отразится проводками внутри аналитики счета 03: из состава переданных в аренду он перейдет в разряд готовых к этому, если планируется его и далее отдавать в лизинг. Возможно дальнейшее использование сдававшегося в лизинг объекта в составе собственных основных средств лизингодателя:

Одновременно произойдут соответствующие изменения и в аналитике учета начисленной по объекту амортизации внутри счета 02.

Лизингополучатель в этой ситуации возвращение объекта отразит на забалансовом счете:

Объект, учтенный в балансе лизингополучателя, будет возвращен либо по нулевой (если расчеты по договору полностью завершены), либо по остаточной стоимости (если возврат происходит досрочно). У лизингополучателя это отразится как:

Одновременно лизингополучатель покажет выбытие с забалансового счета:

Лизингополучатель, учитывавший объект на своем балансе, возврат отразит как:

где 76 дог — субсчет отражения долга по договору лизинга.

При применении нелинейного способа амортизации, а также при несоответствии ее суммы величине месячных лизинговых платежей при досрочном возврате у лизингополучателя может образоваться прочий расход или доход, необходимый для закрытия задолженности по расчетам:

где 76 дог — субсчет отражения долга по договору лизинга.

Итоги

Бухучет операций при договоре лизинга имеет свои особенности, связанные не только с особым характером этого договора, но и с тем, в чьем балансе отражается предмет лизинга. При этом на всем протяжении срока действия договора этот предмет остается в собственности у лизингодателя.

Положения лизингового договора, влияющие на порядок бухгалтерского учета

Вопросы предоставления имущества в лизинг регулируются положениями:

С 1 января 2022 г. утрачивает силу Приказ Минфина России от 17.02.1997 N 15 «Об отражении в бухгалтерском учете операций по договору лизинга». С этой даты операции по лизингу учитываются в соответствии с ФСБУ 25/2018 «Бухгалтерский учет аренды», утвержденным Приказом Минфина России от 16.10.2018 N 208н. Начать применять Стандарт можно и раньше, отразив этот факт в бухгалтерской (финансовой) отчетности. Получите пробный демо-доступ к системе К+ и узнайте нюансы применения стандарта.

Предусмотренные законодательно варианты допускаются в отношении установления:

Все перечисленные моменты в той или иной степени отражаются как на самом факте возникновения операций, относящихся к предмету финансовой аренды, так и на суммах, участвующих в этих операциях. Однако наиболее важным для целей бухучета является решение, принимаемое относительно того, на чьем именно балансе будет учтено имущество. Объясняется это тем, что бухгалтерский учет предмета лизинга на балансе лизингополучателя требует проводок у него принципиально иных, чем это имеет место, когда объект учитывает в своем балансе передающая сторона.

У лизингополучателя проводки по учету имущества на балансе лизингополучателя, т. е. в числе принадлежащих ему основных средств (ОС), оказываются возможными, несмотря на то что предмет аренды продолжает оставаться собственностью передающей стороны (п. 2 приложения № 1 к приказу № 15).

В путеводителе по сделкам эксперты КонсультантПлюс разъяснили нюансы бухучета лизингового имущества. Чтобы все сделать правильно, получите пробный доступ к системе и бесплатно изучите материал.

Принятие переданного имущества к бухучету у стороны-получателя

При принятии объекта к учету у лизингополучателя бухгалтерские проводки по договору лизинга будут сделаны с использованием счетов бухучета 08 и затем 01 (п. 8 приложения № 1 к приказу № 15), т. е. так, как если бы это имущество было собственным.

На счете 08 оно возникнет по стоимости, равной сумме полной оплаты по договору (вместе с ценой выкупа), но с исключением из нее НДС. Корреспондирующим в этой проводке станет счет 76: Дт 08 Кт 76 «Арендные обязательства» (п. 8 приложения № 1 к приказу № 15). Параллельно будет сделана запись, отражающая выделение НДС, относящегося к стоимости, попавшей на счет 08 (Дт 19 Кт 76 «Арендные обязательства»), и это приведет к формированию на субсчете 76 «Арендные обязательства» полной величины долга получателя по платежам, предусмотренным договором.

Дальнейшие учетные операции будут такими же, как и по ОС, находящимся у получателя в собственности: объект вводят в эксплуатацию (Дт 01 Кт 08) и ежемесячно амортизируют (Дт 20 (23, 25, 26, 29, 44, 91) Кт 02). Продолжительность периода амортизационных отчислений может соответствовать длительности действия договора, но определяться и по другим критериям: с привязкой к сроку либо ожидаемого применения с запланированными параметрами работы, либо планируемого физического износа (п. 20 ПБУ 6/01, утвержденного приказом Минфина России от 30.03.2001 № 26н). Разрешенным является установление коэффициента 3, ускоряющего начисление амортизации (п. 9 приложения № 1 к приказу № 15).

Но в налоговом учете (НУ) такое имущество будет учтено по иной стоимости. Ее определит сумма, затраченная на покупку передающей стороной (п. 1 ст. 257 НК РФ). Объем этой суммы обязательно отражают в договоре. Разница в исходных стоимостях объекта обусловит разную величину амортизационных отчислений по нему в НУ и в бухучете даже при установлении одинакового срока для списания этой стоимости и одного коэффициента ускорения. Это, соответственно, приведет к необходимости применять правила, содержащиеся в ПБУ 18/02 (утверждено приказом Минфина России от 19.11.2002 № 114н), и использовать в бухучете проводки по счетам 09 и 77.

Особенности отражения платежей за объект, принятый на учет

Особыми у лизингополучателя окажутся и проводки по учету лизинговых платежей. Начисленные по ним суммы на счета учета затрат относиться не будут, т. к. все расходы по приобретению (кроме цены выкупа) полностью списываются туда через амортизацию.

А как в таком случае отражать их в бухучете? Делается это просто: уменьшением общей величины долга по договору. То есть при учете объекта лизинга на балансе лизингополучателя проводка, отражающая начисление очередного платежа, будет иметь вид Дт 76 «Арендные обязательства» Кт 76 «Задолженность по лизинговым платежам» (п. 9 приложения № 1 к приказу № 15). Оплата начисленной суммы выразится записью Дт 76 «Задолженность по лизинговым платежам» Кт 51. Все участвующие в этих проводках суммы включают в себя НДС.

В НУ через амортизацию будет погашаться только та часть стоимости, которая не содержит платы за аренду. Поэтому здесь в расходы эту плату брать можно (подп. 10 п. 1 ст. 264 НК РФ). Но ее придется уменьшать на величину исчисленной за соответствующий месяц налоговой амортизации и, конечно, брать в этот расчет без НДС. За счет этой операции учет разниц между НУ и бухучетом дополнительно усложнится.

Операции, завершающие взаимоотношения по договору лизинга

Завершается договор о лизинге либо возвращением, либо выкупом предмета этого соглашения. В последней ситуации в договоре обычно указывают цену выкупа, которая не входит в состав платежей за аренду, но учитывается в общей величине оплаты по договору.

По цене выкупа объект продается получателю. Однако при учете объекта лизинга на балансе лизингополучателя дополнительной проводки в отношении его стоимости при этом не потребуется, поскольку в этой стоимости цена выкупа уже учтена. Однако в аналитике по счетам 01 и 02 записи, учитывающие перенос объекта из числа арендованных в число являющихся собственными, сделать придется (п. 11 приложения № 1 к приказу № 15). На процесс амортизационных отчислений факт выкупа в этом случае никак не повлияет. В НУ же в очередной раз возникнут разницы, поскольку здесь нужно будет показать выбытие объекта, находившегося в аренде, и принятие его к учету в качестве собственного (п. 1 ст. 257 НК РФ).

Если же имущество, учитываемое в балансе получателя, возвращается лизингодателю, то эта процедура в бухучете отразится с применением тех обычных проводок, которые оформляют при реализации ОС (п. 10 приложения № 1 к приказу № 15).

НДС и пени при учете имущества у получающей стороны

Свои особенности при отражении предмета лизинга у лизингополучателя имеют и проводки по учету НДС. Отнесение общей его суммы, указанной в договоре, на счет 19 происходит в момент принятия имущества к учету (Дт 19 Кт 76 «Арендные обязательства»). А вот списание в вычеты становится возможным только после получения от передающей стороны счета-фактуры, оформленного на очередной платеж. Таким образом, ежемесячно со счета 19 в дебет счета 68 может быть отнесена только та сумма налога, которая отвечает величине очередного арендного платежа.

Последним будет сделан вычет по счету-фактуре, сопровождающему продажу предмета аренды по цене его выкупа. Соответственно, и сумма НДС, числящаяся на этот момент по дебету счета 19, должна соответствовать стоимости выкупа.

А вот у проводок по учету пеней по договору лизинга (они возникают в качестве предусмотренных этим соглашением санкций за задержку платы за аренду) особенностей нет. Начисление их отобразится записью Дт 91 Кт 76 «Расчеты по претензиям», а оплата — Дт 76 «Расчеты по претензиям» Кт 51.

Пример проводок по учету объекта лизинга на балансе лизингополучателя

Предположим, что получающая сторона по условиям договора финансовой аренды ставит к себе на учет деревообрабатывающий станок. Общая величина платы по договору — 3 233 200 руб., в т. ч. выкупная стоимость — 120 000 руб. Указанные суммы включают НДС по ставке 20%, т. е. 538 866,67 руб. и 20 000 руб. Плата за аренду перечисляется равными суммами по 129 717 руб. и рассчитана на 24 месяца, по завершении которых происходит выкуп. Срок для амортизации станка равен 6 годам (т. е. 72 месяцам). Ускоряющий начисление коэффициент не применяется.

Проводки по принятию объекта к бухучету таковы:

Далее ежемесячно делаются записи:

По истечении 24 месяцев вся сумма арендной платы, отраженная в договоре (кроме цены выкупа), окажется оплаченной (129 717 руб. × 23 = 2 983 491 руб., 24-й месяц 129 709 руб.), а соответствующий ей НДС будет учтен в вычетах (21 619,50 руб. × 23 = 497 248,50 руб., 24-й месяц 21 618,17 руб.). В результате по кредиту счета 76 «Арендные обязательства» будет числиться только цена выкупа (3 233 200 – 3 113 200 = 120 000 руб.), а по дебету счета 19 отвечающая ей величина НДС (538 866,67 – 518 865,67 = 20 000 руб.) Обе эти суммы закроются в результате:

На счете 01 на момент выкупа будет отражаться объект стоимостью 2 694 333,33 руб., а на счете 02 — относящаяся к нему амортизация 898 111,11 руб. (2 694 333,33 / 72 × 24). Эти суммы проводками, меняющими их аналитику внутри счетов 01 и 02, следует показать в составе ОС, являющихся собственными:

Амортизационные отчисления той же проводкой (Дт 20 Кт 02, но с обновленной аналитикой по счету 02) и в той же сумме (37 421,29 руб.) будут начисляться еще на протяжении 48 месяцев (72 – 24).

Итоги

В отношениях, возникающих по договору финансовой аренды, допускается делегировать получателю имущества право учитывать предмет этого договора в балансе. Это приводит к появлению у него бухгалтерских проводок, существенно отличающихся от выполняемых в ситуации, когда объект учитывается лизингодателем.

У получателя объект принимается в состав ОС через обычные для этого проводки (с применением счетов 08 и 01) по общей стоимости, приводимой в договоре, с исключением из нее НДС, величина которого относится в дебет счета 19. В таком же обычном порядке по объекту начисляют амортизацию, суммы которой включают в затраты.

Арендные платежи в бухучете в затраты не попадают. Их начисляют за счет уменьшения общей величины оплаты, предусмотренной договором. НДС берут в вычеты по частям по мере поступления счетов-фактур на каждый лизинговый платеж. Последний из платежей и последний вычет делаются в отношении стоимости выкупа, если договором не предусмотрен возврат имущества. Возвращение объекта лизинга отразится в проводках как продажа ОС.

По выкупленному объекту никаких изменений в бухучете в величине его учетной стоимости и порядке начисления амортизации не происходит. Потребуется только сделать проводки, уточняющие аналитику принадлежности имущества.

Лизинг имущества на балансе лизингополучателя

По договору лизинга имущество может учитываться на балансе лизингодателя или лизингополучателя. Второй вариант является наиболее сложным и нередко вызывает вопросы у бухгалтеров, так как данные бухгалтерского и налогового учета не совпадают, возникают разницы. В программе «1С:Бухгалтерия 8» редакции 3.0 начиная с релиза 3.0.40 автоматизированы основные операции с лизинговым имуществом, которое учитывается на балансе лизингополучателя без учета выкупной стоимости.

Новые счета в «1С:Бухгалтерии 8» (ред. 3.0) для автоматизации учета лизинга

По договору лизинга лизингополучатель должен принять имущество, приобретенное для него лизингодателем у продавца, выплатить лизингодателю лизинговые платежи, порядок и сроки уплаты которых определены договором, а по окончании срока действия договора лизинга возвратить данное имущество или выкупить его в свою собственность.

В договоре указываются размер лизинговых платежей, способы и периодичность их перечисления лизингодателю.

От условий договора и структуры лизингового платежа зависят налоговые последствия для сторон сделки.

ИС 1С:ИТС

В справочнике «Договоры: условия, формы, налоги» в разделе «Юридическая поддержка» читайте подробнее о том, что важно знать при заключении договора лизинга лизингодателю и лизингополучателю.

У лизингополучателя, в случае если объект лизинга учитывается на его балансе, при поступлении основного средства (ОС) должны сформироваться проводки (абз. 2 п. 8 Указаний № 15):

Дебет 08 «Вложения во внеоборотные активы»

Кредит 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Арендные обязательства»

После принятия лизингового имущества в состав ОС делается следующая запись:

Дебет 01 «Основные средства» субсчет «Арендованное имущество»

Кредит 08 «Вложения во внеоборотные активы»

Если лизинговое имущество учитывается на балансе лизингополучателя, то начисление лизинговых платежей лизингодателю в бухгалтерском учете лизингополучателя отражается следующими проводками (абз. 2 п. 9 Указаний № 15):

Дебет 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Арендные обязательства»

Кредит 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Задолженность по лизинговым платежам»

При учете предмета лизинга на балансе лизингополучателя имущество учитывается как амортизируемое (п. 9 Указаний № 15, абз. 3 п. 50 Методических указаний по бухгалтерскому учету основных средств, утв. приказом Минфина России от 13.10.2003 № 91н).

Суммы амортизационных отчислений отражаются по дебету счетов учета издержек производства (обращения) в корреспонденции со счетом 02 «Износ основных средств», субсчет «Износ имущества, сданного в лизинг». При этом допускается применение механизма ускоренной амортизации на коэффициент не выше 3 (абз. 3 п. 9 Указаний № 15).

Причитающиеся лизингодателю лизинговые платежи отражаются лизингополучателем проводками (абз. 2 п. 9 Указаний № 15):

Дебет 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Арендные обязательства»

Кредит 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Задолженность по лизинговым платежам»

По окончании срока действия договора лизинговое имущество должно быть возвращено лизингополучателем или приобретено в собственность (п. 5 ст. 15 Закона № 164-ФЗ).

В соответствии с Налоговым кодексом лизингополучатель вправе принять к вычету НДС со всей суммы лизинговых платежей, которая указана в счете-фактуре (подп. 1 п. 2 ст. 171, абз. 2 п. 1 ст. 172 НК РФ).

Согласно пункту 10 статьи 258 НК РФ имущество, полученное в лизинг, включается в соответствующую амортизационную группу (подгруппу) той стороной, у которой данное имущество должно учитываться в соответствии с условиями договора лизинга.

Лизинговые платежи за пользование лизинговым имуществом, учитываемым на балансе лизингополучателя, относятся к прочим расходам, связанным с производством и (или) реализацией, за вычетом сумм амортизации, начисленным по этому основному средству (подп. 10 п. 1 ст. 264 НК РФ).

Если предмет лизинга учитывается на балансе лизингополучателя в качестве основного средства, то в отношении него необходимо уплачивать налог на имущество организаций (письмо Минфина России от 20.01.2012 № 03-05-05-01/04, п. 3 Информационного письма Президиума ВАС РФ от 17.11.2011 № 148).

Лизингополучатель должен уплачивать транспортный налог, если транспортные средства, являющиеся предметом лизинга, зарегистрированы на него (ст. 357 НК РФ).

ИС 1С:ИТС

Отметим, что первоначальная стоимость предмета лизинга, расходы на амортизацию и порядок включения лизинговых платежей в расходы различен в бухгалтерском и налоговом учете, поэтому возникают временные разницы. Они учитываются в соответствии с ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», утв. приказом Минфина России от 19.11.2002 № 114н.

В программу «1С:Бухгалтерия 8», начиная с релиза 3.0.40, для учета операций с лизинговым имуществом, в том числе при учете операций в иностранной валюте и в условных единицах (у.е.) добавлены субсчета (см. таблицу 1).

Субсчет в «1С:Бухгалтерии 8» (ред. 3.0) начиная с версии 3.0.40

Для чего предназначен

76.07.1 «Арендные обязательства»

Для обобщения информации о долгосрочных финансовых обязательствах по договорам аренды в валюте РФ

76.07.2 «Задолженность по лизинговым платежам»

Для обобщения информации о текущих платежах по договору лизинга в валюте РФ

76.27.1 «Арендные обязательства (в валюте)»

Для обобщения информации о долгосрочных финансовых обязательствах по договорам аренды в иностранных валютах

76.27.2 «Задолженность по лизинговым платежам (в валюте)»

Для обобщения информации о текущих платежах по договору лизинга в иностранных валютах

76.37.1 «Арендные обязательства (в у.е.)»

Для обобщения информации о долгосрочных финансовых обязательствах по договорам аренды, расчеты по которым фактически осуществляются в рублях, но учитываются в условных единицах. Сальдо и обороты по счету одновременно формируются в рублях и в у.е. В качестве условной единицы может использоваться любая валюта из справочникаВалюты программы

76.37.2 «Задолженность по лизинговым платежам (в у.е.)»

Для обобщения информации о текущих платежах по договору лизинга, расчеты по которым фактически осуществляются в рублях, но учитываются в условных единицах. Сальдо и обороты по счету одновременно формируются в рублях и в у.е. В качестве условной единицы может использоваться любая валюта из справочникаВалюты программы

01.03 «Арендованное имущество»

Для обобщения информации о наличии и движении ОС организации, находящихся в аренде, до момента их выбытия

02.03 «Амортизация арендованного имущества»

Для обобщении информации об амортизации арендованного имущества

76.07.9 «НДС по арендным обязательствам»

Учитываются причитающиеся к уплате организацией суммы налога на добавленную стоимость, относящиеся к приобретению объектов ОС по договорам аренды в валюте РФ

76.37.9 «НДС по арендным обязательствам в (у.е.)»

Учитываются причитающиеся к уплате организацией суммы налога на добавленную стоимость, относящиеся к приобретению объектов ОС по договорам аренды, расчеты по которым фактически осуществляются в рублях, но учитываются в условных единицах. Сальдо и обороты по счету одновременно формируются в рублях и в у.е. В качестве условной единицы может использоваться любая валюта из справочникаВалюты программы.

Рассмотрим, каким образом в «1С:Бухгалтерии 8» редакции 3.0 отражаются основные операции по учету лизинга в случае, если имущество числится на балансе лизингополучателя без учета выкупной стоимости.

Поступление ОС в лизинг и принятие объекта лизинга к учету у лизингополучателя

Поступление лизингового имущества отражается новым документом программы Поступление в лизинг (раздел ОС и НМА группа Поступление основных средств).

В документе указывается первоначальная стоимость полученных в лизинг основных средств в бухгалтерском учете (БУ) и в налоговом учете (НУ).

В документе заполняются закладки:

В документ Принятие к учету ОС добавлен новый способ поступления По договору лизинга, позволяющая указать лизингодателя и способ отражения расходов по лизинговым платежам в налоговом учете.

При выборе способа поступления По договору лизинга дополнительно отображаются поля, обязательные для заполнения:

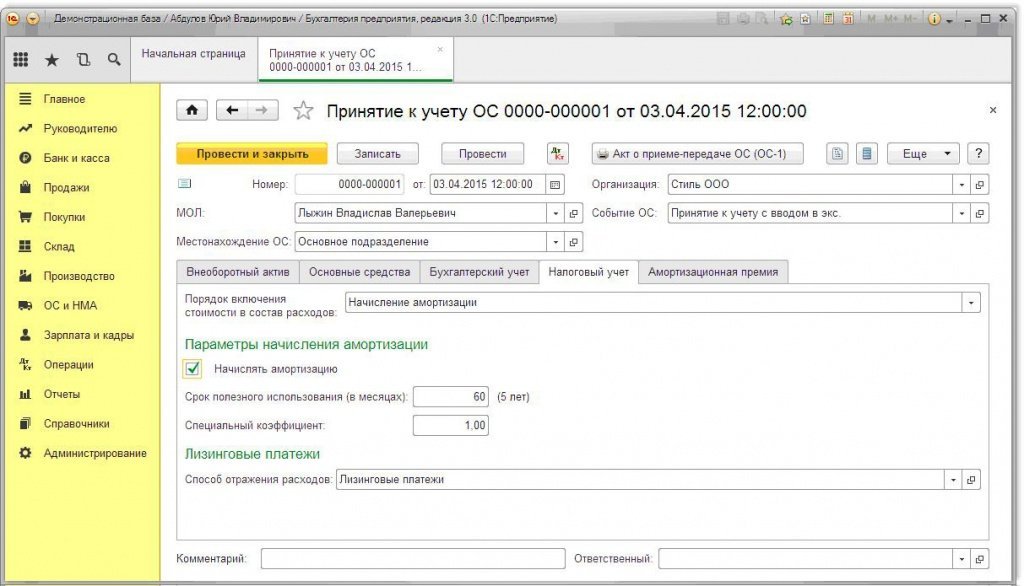

Так как имущество числится на балансе лизингополучателя, то на закладке Налоговый учет в поле Порядок включения стоимости в состав расходов указывается Начисление амортизации, и устанавливается флаг Начислять амортизацию.

В поле Специальный коэффициент указывается повышающий или понижающий коэффициент (если он не равен 1).

Рис. 1. Документ «Принятие к учету ОС»

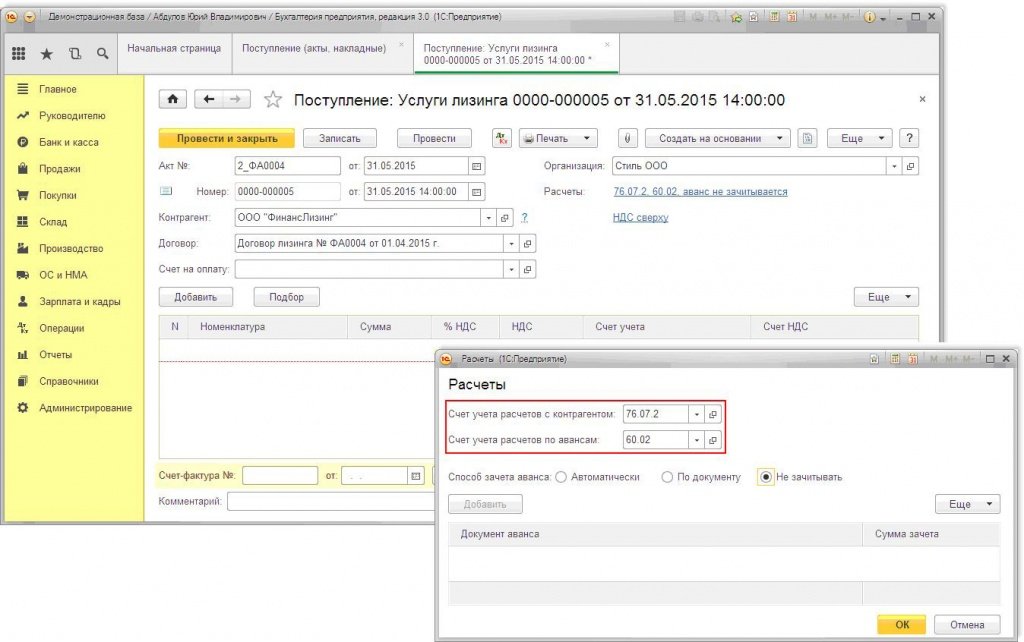

Отражение ежемесячного лизингового платежа

Для принятия НДС к вычету необходимо зарегистрировать и провести документ Счет-фактура полученный.

В программу добавлен документ Изменение отражения расходов по лизинговым платежам ОС. Он предназначен для изменения способа отражения расходов по лизинговым платежам после принятия к учету лизингового имущества (раздел ОС и НМА группа Амортизация ОС гиперссылка Параметры амортизации ОС).

Амортизация и признание лизинговых платежей в налоговом учете

Так как имущество учитывается на балансе лизингополучателя, то его стоимость погашается посредством амортизационных отчислений в течение срока полезного использования.

Для выполнения операций по расчету суммы амортизации за месяц для бухгалтерского и налогового учета, признанию лизинговых платежей в налоговом учете, а также для отражения налогооблагаемой временной разницы (НВР) и признания отложенного налогового обязательства (ОНО) и необходимо воспользоваться обработкой Закрытие месяца (раздел Операции группа Закрытие периода гиперссылка Закрытие месяца), которая содержит список необходимых регламентных операций.

Перед выполнением обработки Закрытие месяца необходимо восстановить последовательность проведения документов.

Для этого нужно щелкнуть по гиперссылке Перепроведение документов за месяц, нажать кнопку Выполнить операцию, затем кнопку Выполнить закрытие месяца, после чего произойдет выполнение всех регламентных операций списком, в том числе:

В программе при выполнении регламентной операции Признание в НУ лизинговых платежей определяется разница между лизинговыми платежами, отраженными документом Поступление (акт, накладная), и начисленной амортизацией в налоговом учете. Если лизинговый платеж за месяц превышает сумму начисленной амортизации, разница отражается в расходах по налоговому учету. Если начисленная амортизация превышает сумму лизингового платежа, то сумма амортизации сторнируется на эту разницу.

Сформировать печатную форму Ведомость амортизации ОС можно из группы Отчеты раздела ОС и НМА.

Отчет предназначен для иллюстрации отражения сумм лизинговых платежей в бухгалтерском и налоговом учете лизингополучателя.