какую сумму можно перевести с расчетного счета ип на карту сбербанка

Перевод со счета ООО и ИП на свой счет или карту

5 мин. В статье рассмотрим, как правильно перевести средства с расчетного счета ООО и ИП на свой счет в другом банке или на карту физического лица. А также расскажем о лучших тарифах банков на перевод физ. лицам.

Содержание статьи:

Что можно указать в назначении платежа ООО и ИП при переводе с одного расчетного счета на другой

ИП и ООО вправе переводить средства с одного счета ЮЛ на другой без ограничений.

ООО, переводя средства между своими счетами, размещенными в разных банках, в платежке указывает любой вариант назначения (это ни на что не влияет):

Как налоговая относится к таким переводам денежных средств

В КУДиР подобные платежи не заносятся, так как не относятся ни к доходам, ни к расходам.

Перевод средств с расчетного счета ООО на карту физ. лица

ООО может перечислить деньги на карту физ. лица в следующих случаях:

Все перечисления оформляются платежными поручениями с указанием назначения платежа. От того, как корректно оно будет заполнено, зависит, возникнут ли проблемы с налоговой. Это же касается и переводов на карту генерального директора. Должно быть четко указано, на какие цели выводятся средства — заработная плата или деньги выдаются под отчет.

Деньги под отчет могут выдаваться только после завизированного заявления сотрудника, в котором указываются цели расходования, сумма средств, период использования, данные карты и проставляется дата написания заявления.

Что написать в назначении платежа при переводе

Если перечисляется заработная плата сотрудникам, то в платежке пишется «заработная плата за (указывается месяц выплаты), согласно списку №… от…». В ней заполняются личные данные каждого сотрудника и проставляются номера карт.

Если деньги выдаются под отчет, то в назначении платежа указывается «выдача под отчет (проставляется ФИО сотрудника и номер его счета)». При выдаче займа работнику в платежке пишется полное основание данной операции, личные данные сотрудника, номер договора, дата выдачи, номер счета зачисления. При выплате дивидендов учредителю указываем его ФИО, период, за который начислена прибыль и счет получателя.

Сколько денег можно отправить

Лимиты перечисления денег с расчетного счета организации значительно ниже, чем у ИП. Бесплатная сумма определена конкретным тарифным планом, свыше нее за перевод берется комиссия.

Перевод средств с расчетного счета ИП на карту физ. лица

ИП — это физическое лицо, и все деньги, находящиеся на его счете — это его личные деньги, которыми он может распоряжаться на свое усмотрение, в отличие от ООО. Следовательно, ИП может переводить деньги с расчетного счета себе на карту физ. лица, открытую в любом банке.

Перечисление денег ИП себе на карту

ИП может вывести деньги на личную карту, законом это не запрещено. Главное — чтобы данные отправителя (ФИО предпринимателя) и получателя совпадали. Тогда такой платеж не будет рассматриваться как получение дохода третьим лицом.

Важно правильно оформить назначение платежа. Должно быть указано, что деньги переводятся на собственный счет. У каждого банка есть свои «шаблоны» назначений для таких переводов, но в целом можно указать так: «Перевод собственных средств себе на номер карты ….» или «Перевод собственных средств на свой счет в другом банке».

Перевод денежных средств с расчетного счета ИП на карту ДРУГОГО физ. лица

При выводе денег на карту иным лицам, нужно помнить о том, что любой подобный платеж может приравниваться к получению дохода ими, а это значит, что с него налоговая может потребовать заплатить подоходный налог.

Кто его будет платить — ИП или физическое лицо — зависит от того, в каких отношениях он состоит с предпринимателем. Если выплата осуществляется в пользу сотрудника или человека, с которым заключен договор ГПХ, то НДФЛ и страховые взносы платит ИП как работодатель.

Если вы хотите перевести деньги другому физ. лицу, не связанному с вашей коммерческой деятельностью, например, родственнику, то сначала переведите их на свою карту, а уже с нее — родственнику. Так у налоговой не будет лишних вопросов.

Перевод с банковской карты физического лица на расчетный счет ИП

Если предпринимателю нужно срочно пополнить свой счет, то сделать это можно и с банковской карты физического лица. Если перевод делается с карты третьего лица, он будет расценен как получение дохода предпринимателем. Чтобы избежать этого, необходимо делать перечисления с личной карты предпринимателя, когда данные отправителя и получателя полностью совпадают, а в назначении платежа писать «Пополнение счета собственными средствами».

Что указать в назначении платежа при переводе с расчетного счета ИП на карту физ. лица и наоборот

Как мы уже сказали, при выводе денег важно корректно заполнить поле назначения платежа.

Подведем итоги:

Каких-то строгих лимитов по сумме вывода у ИП нет. Разница лишь в комиссии. У каждого банковского учреждения есть лимит бесплатных переводов, свыше которых будет взиматься процент. Например, в Сбербанке на самом дешевом тарифе вы можете перевести себе на карту физ. лица 150 000 р. в месяц без комиссии. В банке Точка на тарифе «Золотая середина» вам будет доступно перевести 200 000 р. в месяц. В Модульбанке на среднем тарифе можно перевести 500 000 р. в месяц. А за все деньги сверх лимита комиссия за перевод в среднем от 1 до 7%.

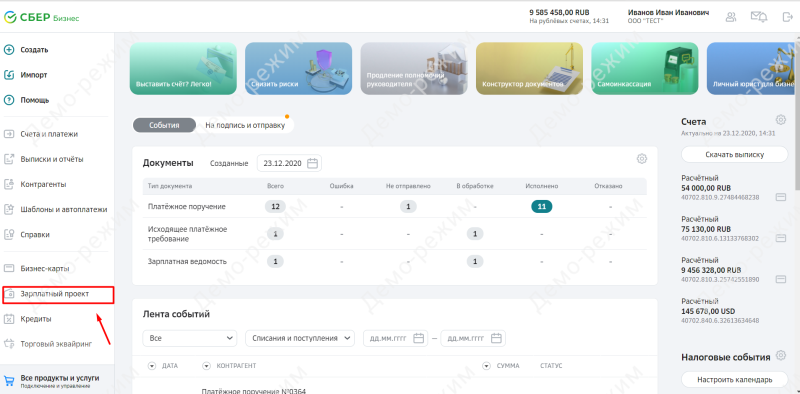

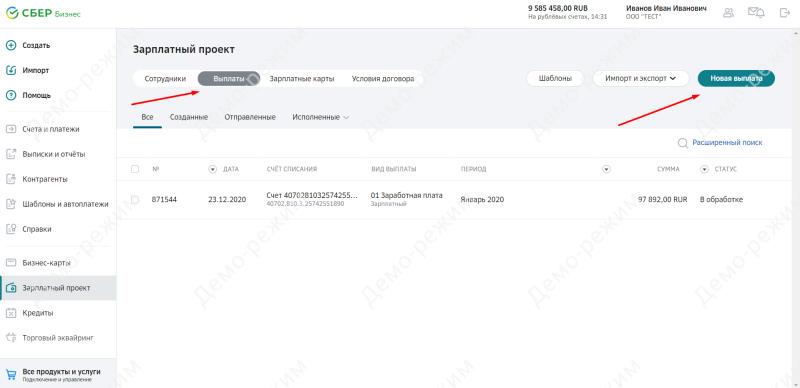

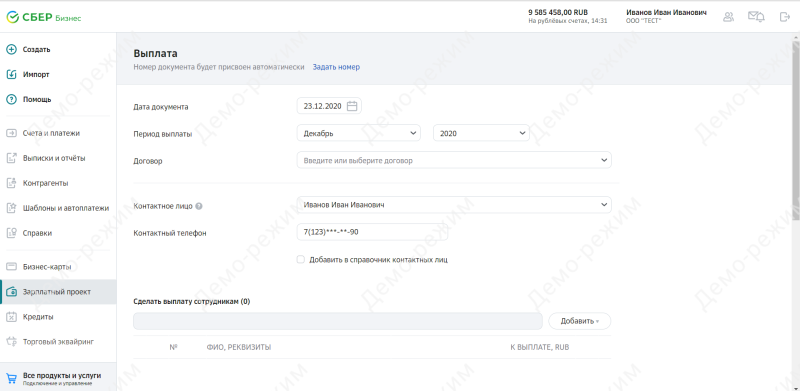

Как перевести деньги на карту в Сбербанк Бизнес Онлайн

Деятельность ИП и юридических лиц связана с необходимостью отправлять деньги физическим лицам. Как перевести нужную сумму с расчетного счета? Может ли предприниматель отправить перевод на собственную карту? Какая комиссия будет удержана за совершение этой операции? Разбираемся в нюансах вместе.

Перечисление денег со счета частному лицу

Сбербанк Бизнес Онлайн позволяет предпринимателям направлять средства как юридическим, так и физическим лицам. Для этого необходимо на главной странице выбрать пункт «Заплатить контрагенту». В открывшейся форме требуется указать сумму платежа и счет зачисления, а также отметить, что данная операция не облагается НДС. Получателя можно добавить либо выбрать из списка имеющихся контактов.

Чтобы подписать платежное поручение, нажмите «Получить смс-код». На номер мобильного телефона, зарегистрированного в системе, поступит сообщение. Кодовую комбинацию из него нужно ввести в специальное поле. Проверьте правильность указанных данных и нажмите «Отправить в банк».

Порядок перевода денег через Сбербанк Бизнес Онлайн

В соответствующем поле необходимо указать получателя. В выпадающем списке найдите нужного контрагента и выберите его. Если ранее вы не перечисляли средства данному лицу, то контакт следует добавить в список получателей, нажав кнопку «+», расположенную около поля. В открывшейся форме укажите сведения о контрагенте, затем нажмите «Добавить». Система сохранит указанную вами информацию. При последующем совершении операции вам не потребуется вводить данные вручную.

Комиссии и ограничения на перевод

Сбербанком предусмотрена комиссия за зачисление средств с расчетного счета на карту физического лица. Удержанный процент зависит от общего объема совершенных платежей. Если сумма проведенной операции составляет менее 300 000 рублей, клиенту придется оплатить комиссию 0,5%. Если клиент перевел до 1 500 000 рублей, будет удержано 1,5%. При сумме до 5 000 000 рублей комиссия составит 2%. Если же сумма транзакции превышает 5 000 000 рублей, то у клиента спишется 4%.

Деньги на карту физического лица, выпущенную Сбербанком, поступают в день совершения транзакции. Обычно зачисление происходит в течение нескольких минут. При отправке средств на пластик другой финансовой организации следует ознакомиться с тарифами, так как размер комиссии в этом случае может отличаться. Также нужно учитывать, что зачисление средств может произойти через 2−3 дня.

Почему может быть отказано в переводе

После того как платежное поручение создано в системе, можно перейти к следующему этапу – наложению подписи. Сделать это можно при помощи смс-кода.

Создание шаблона в Сбербанк Бизнес Онлайн

Сбербанк Бизнес Онлайн позволяет предпринимателям и юридическим лицам создавать шаблоны для быстрой оплаты. Благодаря этому управлять компанией становится удобнее и проще.

Чтобы создать шаблон в Сбербанк Бизнес Онлайн, необходимо авторизоваться в системе. Далее в левом меню необходимо выбрать пункт «Создать шаблон». После этого остается только подтвердить операцию.

Кроме того, шаблон можно создать непосредственно после совершения платежа. Для этого предусмотрена специальная кнопка.

Раздел «Управление шаблонами» позволяет пользователю при необходимости изменять настройки шаблонов – переименовывать, удалять, добавлять напоминание и т. д.

Заключение

Сбербанк Бизнес Онлайн был создан специально для предпринимателей и организаций. Система позволяет оперативно управлять бизнес-процессами. При необходимости клиент может вывести средства с расчетного счета на карту физлица. Личный кабинет позволяет совершить эту операцию с максимальной быстротой и удобством.

Как перевести деньги со счёта на карту в Сбербанк Бизнес Онлайн

Перевод денежных средств с корпоративного счёта на карту в Сбербанк Бизнес Онлайн – простая процедура. Как и любая другая транзакция она требует от клиента подтверждения: с помощью электронной подписи или проверочным кодом из СМС (в зависимости от настроек личного кабинета интернет-банкинга). История всех транзакций сохраняется в базе данных, потом по ним можно получить выписку. Осуществить перевод может только клиент, имеющий на то должные полномочия, а не любой сотрудник компании.

Как перевести деньги со счета на карту

Перевод можно осуществить с помощью браузера и полной версии интернет-банкинга, либо используя фирменное мобильное приложение для бизнеса.

Переводя деньги на свою личную карту – за транзакцию не нужно отчитываться перед ФНС. Если деньги переводятся на карту Сбербанка или другой финансовой организации физическому лицу в качестве оплаты услуги, потребуется полное оформление: удержать и перевести в бюджет НДФЛ и страховые взносы, при оплате купленных товаров достаточно заполнить закупочный акт.

После выполнения указанных выше пунктов – платёж будет передан в банк, а деньги поступят на счёт адресата в ближайшее время. Если необходимо, к платежному документу можно прикрепить комментарий. Также можно сохранить платежный документ, если требуется периодически переводить средства по указанным в нем реквизитам.

Комиссии и ограничения за перевод

В сутки перевод с расчетного счета на карту физического лица не должен превышать лимит – 150 тысяч рублей. Если нужно превысить данный лимит – индивидуальному предпринимателю придется сообщить об этом представителю банка заранее. Иначе платеж, превышающий установленный лимит – не пройдет, а сотрудник банка свяжется с клиентом для уточнения информации о переводе. Обычно для рассмотрения запроса на перевод, выходящий за дневной лимит – требуется некоторое время.

При переводе денег со счёта юридического лица на счет физ. лица взимается комиссия:

Ознакомиться с тарифами Сбербанки Бизнес Онлайн и комиссией на переводы денежных средств можно на официальном сайте банка, прямая ссылка: sbbol_181119.pdf

Возможные причины отказа

Самая популярная причина отказа в проведении платежа со счета на карту – платежное поручение заполнено с ошибками: неправильно указаны реквизиты или сумма платежа превышает размер имеющихся средств на счету компании. Также в денежной трансляции может быть отказано одной из приведенных ниже причин.

Системный сбой – иногда платёжные системы «зависают». В этом случае потребуется перезагрузка страницы, возможно, повторное заполнение платежного поручения. Иногда осуществление денежных транзакции временно приостанавливается по причине технических неполадок на стороне банка, спустя какое-то время проблема исчезает. Обычно о таких временных сбоях предупреждают заранее – информация отображается на главной странице интернет-банкинга.

Превышен дневной лимит – одна из возможных причин отказа в проведении платежа со счета на карту. Как было сказано выше – за день можно переводить не более 150 тысяч рублей. В случае, если необходимо перевести большую сумму, необходимо связаться со службой поддержки корпоративных клиентов Сбербанка для подтверждения транзакции, превышающей установленный лимит.

Платеж может не пройти в том случае, если счёт организации арестован или заблокирован. Такое может произойти тогда, когда компания участвует в судебных разбирательствах, либо по корпоративному счету образованна денежная задолженность перед банком или Федеральной налоговой службой.

При подозрительных платежах банк может запросить дополнительную информацию у клиента (в соответствии с ФЗ №115). Например, на корпоративный счет поступают крупные переводы, клиент их тут же обналичивает или выводит на свою личную карту, либо карту, принадлежащую другому физическому лицу.

Что учесть при выводе денег на себя с ИП в 2021 году

Одно из преимуществ ИП перед юрлицами — это возможность распоряжаться заработанными деньгами по своему усмотрению без уплаты дополнительных налогов и взносов.

Как вывести деньги со счета на личные нужды

Существует несколько совершенно легальных способов вывода денег с расчетного счета ИП.

1. Снять деньги наличными по чековой книжке.

Впрочем, такой способ сейчас применяется довольно редко и не во всех банках. На смену ему пришел более современный и удобный способ снятия наличных через банкомат.

2. Снять деньги наличными через банкомат с помощью корпоративной банковской карты (cash-карты).

Совершать личные покупки можно и без вывода денег со счета. Расплачиваться в магазинах можно корпоративной картой.

Бесплатно открыть счет для ИП и получить бизнес-карту с кэшбэком на все покупки от Локо-Банка.

Однако такая свобода в распоряжении средствами на расчетном счете не означает возможность бесконтрольного вывода любых сумм. Антиотмывочное законодательство с каждым годом становится все жестче.

Рассмотрим, какие аспекты надо учесть при выводе денег со счета ИП в 2021 году.

Операции свыше 600 000

С 10 января 2021 года вступили в силу поправки в антиотмывочный закон 115-ФЗ, внесенные Федеральным законом от 13.07.2020 № 208-ФЗ.

Теперь любые операции с наличными при сумме от 600 тыс. рублей относятся к подлежащим обязательному контролю (ОПОК).

О таких наличных операциях банки в обязательном порядке должны сообщать в Росфинмониторинг.

Поэтому если ИП снимает наличными более 600 тыс. рублей или вносит на счет аналогичную сумму, к нему будет повышенный интерес со стороны кредитной организации.

Налоги менее 0,9 %

С 2021 года изменился критерий по уплате налогов банковскими клиентами. Речь идет о Методических указаниях ЦБ от 27.07.2017 № 18-МР, где разъясняется, как банкам выявлять сомнительные операции.

Среди прочих критериев — сумма уплаченных налогов. Она должна составлять не менее 0,9 % от оборота по счету.

В прошлом году из-за пандемии этот критерий смягчили, ЦБ дважды издавал письма с рекомендациями для банков. Так, в письме № ИН-014-12/165 от 26.11.2020 до конца 2020 года было рекомендовано ориентироваться на критерий по налогам в размере 0,5% от оборота.

В 2021 году вновь действует критерий 0,9 %.

Если уплачиваемые ИП налоги и взносы составляют меньшую долю, это может повлечь подозрения в сомнительном характере операций по счету ИП, в том числе и при выводе денег на карту.

Тем не менее отметим, что уплата налогов в размере ниже обозначенного уровня не является единственным определяющим фактором для автоматического признания факта совершения клиентом сомнительных операций.

Новые полномочия ФНС

Еще одно новшество этого года по теме контроля за банковскими счетами ИП — новые полномочия ФНС в части запроса документов из банков.

Так, теперь банки должны выдавать налоговым органам:

Запрашивать такую информацию по счету ИП налоговики могут как в случае проведения налоговых проверок, так и в соответствии со статьей 93.1 НК (вне рамок проверки), вынесения о взыскании налога и приостановке операций по счету.

Максимально стоит перевести все расчеты в безналичную форму. Например, платежи картой LOCKO BUSINESS, как и снятие наличных в любых банкоматах доступны 24 часа 7 дней в неделю.

Если у вас еще нет расчетного счета, то вы можете открыть его бесплатно буквально за 1 минуту — просто оставьте заявку на сайт Локо-Банка — отправьте нам свой ИНН и номер телефона. Уже через минуту вы узнаете номер счета и можете начинать им пользоваться, а представитель банка свяжется с вами для назначения встречи и оформления документов.

Обратите внимание, что счета ИП, физических лиц и субъектов малого предпринимательства застрахованы Агентством страхования вкладов на сумму до 1 400 000 рублей.

Сколько можно переводить со счета ИП на личную карту без проверки по 115-ФЗ?

Мы продолжаем отвечать на вопросы бизнеса о законе 115-ФЗ и работе комплаенс банка. В этой статье разбираем ситуацию с переводом себе: «У меня ИП, поэтому могу свободно распоряжаться деньгами. Все, что остается после расходов, перевожу на дебетовую карту. Будут ли у банка вопросы по 115-ФЗ? И сколько переводить, чтобы их не было?»

Переводить деньги на личную карту — это обычная деловая практика. Но могут быть разные ситуации.

Если по документам у ИП мебельное производство, но при этом он не покупает сырье и переводит все деньги себе на личную карту, это вызывает вопросы.

Если вы дизайнер, работаете один, команды нет, офиса нет и вы платите все налоги, переводите хоть 90% от оборота, у банков по этому поводу не будет вопросов.

Чтобы было понятнее, в каких случаях появляются вопросы, рассказываем две реальные истории.

ИП переводил 97% оборота на карту, но банк не запросил документы

ИП выполнял услуги перевозки.

Почему не было вопросов от банка:

Банк видел уплату налогов.ИП с карты оплачивал расходы на бизнес, например бензин, автозапчасти.В сервисе «Репутация» ИП рассказал о бизнесе: работает один, на своей машине.По назначению платежей было видно, что деньги приходили за услуги грузоперевозок. Это совпадало с заявленной деятельностью ИП.

Мы обратили внимание, что клиент выводит почти все деньги. Но сразу ни о чем не спрашивали, а сначала посмотрели его анкету в «Репутации», сравнили с поступлениями и заявленной деятельностью. Нашли все ответы, а клиент даже не узнал, что у нас вообще появились какие-то вопросы.

Да, клиент переводил почти все деньги себе на личную карту: ему так было удобнее тратить, закон этого не запрещает.

ИП переводил 80% оборота на карту, и у банка появились вопросы

По документам предприниматель — розничный продавец.

Что насторожило банк:

Банк не видел уплаченных налогов.Нет поступлений от физлиц.Почти все деньги приходили от компаний, которые выглядели как однодневки по критериям налоговой. В назначении платежа компании писали, что переводят деньги за «работы», хотя ИП указал свою деятельность как «розничную торговлю». Как только деньги приходили на счет, ИП переводил 80% на карту, а потом — другому физлицу.

Выглядело так, будто розничная торговля — это только прикрытие, а ИП занимается обналичиванием. Ведь если бы он продавал в розницу, деньги на счет приходили бы от физлиц через кассу.

Если переводите большой процент от оборота себе на карту, у нас два совета.

Убедитесь, что нет других факторов, которые могут вызвать вопросы банка. Например:

— бизнес переводит деньги физлицам, но не платит НДФЛ;

— уплаченные налоги меньше, чем в среднем в его отрасли;

— нет хозяйственных платежей, хотя у такого бизнеса они обычно есть. Это может быть аренда, закупка товара, оплата услуг грузоперевозок и так далее;

— предприниматель работает с компаниями, которые относятся к неблагонадежным по критериям налоговой.

В анкете — несколько разделов. Это пример описания бизнес-модели: точные цифры называть не обязательно, можно указать процент от оборота

Если у вас счет в Тинькофф Бизнес, напишите своему персональному менеджеру и он поможет получить консультацию от специалиста по закону 115-ФЗ.

Если счета нет, пишите на почту secrets@tinkoff.ru, и наш эксперт ответит публично в Бизнес-секретах.

Это все прекрасно, только каждый второй (или первый) банк, ставит %% на вывод при сумме выше 150к. Видимо чтобы ИП-ка не разжирел

Тинькофф: переводите сколько хотите.

Тоже Тинькофф: вот вам драконовские проценты на вывод ваших денег с которых вы заплатили налоги и мы это видим.

Мы при выводе комиссию не списываем.

Вы про какой счет говорите? Можно по реквизитам счета банковским переводом любую сумму вывести, если мы говорим о карте Black. Со счета ИП при выводе денег после ограничения дистанционного обслуживания мы также комиссию не списываем.

Я ИП, есть карта Black. Списываются комиссии при выводе в месяц более 500к. Ссылаясь на вашу информацию, которую вы здесь пишите, на мой вопрос «Почему в моём случае списывается комиссия свыше 500к» в чате Тинькофф Бизнес был дан ответ, что ваша информация приводимая здесь недействительна, так как она не с официального сайта. Скриншот прилагаю.Как так получается? Почему на словах одно, а на практике совсем другое? Почему списывается комиссия при выводе средств со своего счёта ИП на свой же счёт физ лица, в вашем же банке?

Выше мы написали о других ситуациях. Поддержка вам верно ответила согласно вашему тарифу.

Крайне пустая и малоинформативная статья: где информация про заград. комиссии, где цифры особого интереса финмониторинга, если это реклама хотя бы заград комиссии свои можно было написать и про то как Вы счёт блокируете, а за вывод требуете 10%.

Банк Веста, тариф 500р в месяц, ИП перевод себе на карту 1.500.000 руб в месяц бесплатно. ВТБ тариф бесплатный, ИП перевод себе на карту бесплатно без ограничений. Сбер, тариф бесплатный, 150.000 бесплатно, все что выше комиссия 0,05 процента. Банк Веста выгоден у кого много платежей, платёжка 20 руб. Может есть другие банки ещё лучше, но с ними не работаю. Так что не так это уж дорого в наше время. Эквайринг вот дорогой 1,6-1,65. Если есть дешевле рад услышать. ред.

Мы счет не блокируем, но можем ограничить дистанционное обслуживание на время проверки операций. Проверки мы просто так не делаем, для этого нужны причины. За вывод комиссию мы тоже не списываем.

Не списываем сейчас? Т.е. списывали раньше и можем захотеть списать когда угодно.

Как и писали, для проверки нужные веские основания. Комиссию действительно ранее брали за вывод средств, но даже тогда это была самая крайняя мера из всех возможных.

Ааа счет дистанционно ограничиваем, типа езжай в мск или плати комиссию за вывод. Банк мечты!

Уточните, пожалуйста, ваши ФИО и дату рождения в ЛС. Проверим и вернемся с деталями.

«уплаченные налоги меньше, чем в среднем в его отрасли»

Тут не понял, налог на УСН, например, фиксированные 6%+ещё 1% с суммы выше 300 тыс, если ничего не путаю.

Заработал я 100 тыс, заплатил 6 налога. Что, в зависимости от отрасли налог выше или ниже? Или в каких-то отраслях принято недоплачивать или переплачивать? Поясните, пожалуйста.