какую пользу финансовая грамотность приносит человеку

Какую пользу приносит финансовая грамотность?

Содержание статьи

Все начинается с изучения базовых принципов, которые нужны каждому человеку. Благодаря им сначала можно повысить уровень жизни, а потом перейти к созданию капитала. Это своего рода ПДД, которые нужно один раз выучить, а потом применять в жизни. Повышение финансовой грамотности станет залогом того, что человек не потеряет деньги, попав в ловушку мошенников или оформив непосильный кредит. Он будет знать, какие предложения выгодные, а каких стоит избегать. Он сможет инвестировать и создавать капитал.

В каких случаях требуется повышать финансовую грамотность?

Повышать финансовую грамотность нужно во всех случаях, когда есть неудовлетворенность текущим материальным положением! Есть много вариантов потратить деньги, а вот заработать их в количестве, позволяющем наслаждаться жизнью, ни в чем себе не отказывая, — таких способов единицы. Для подавляющего большинства именно работа становится единственным источником дохода, и таких людей минимум 70%. Получается, что люди зарабатывают, то они и тратят. Если денег не хватает — они занимают у знакомых или берут кредит.

Кредитование приводит к тому, что заемщик возвращает банку больше, чем взял. Так денег становится еще меньше, а мечты о благополучии становятся еще призрачнее. Возникает ощущение, что человек ходит по кругу. Он начинает думать, что это навсегда, что он никогда не добьется успеха!

Чтобы вырваться из такого “заколдованного” круга, нужно предпринять новые действия, тогда результат будет другим. И повышение финансовой грамотности станет отправной точкой. Необходимо научиться самостоятельно разбираться в том, какие возможности предлагает людям современная финансовая система. Это не только вклады, привычные большинству, но и инвестирование в ETF, покупка золота и иностранной валюты.

Только обладая базовыми знаниями, можно понять, выгодное ли предложение делает организация, безопасно ли вкладывать деньги, и т.д. Если правильно выбрать финансовые инструменты, улучшения станут заметны на небольшом промежутке времени (от полугода и более).

Что вам даст финансовая грамотность?

Став финансово грамотным, человек изменит жизнь в следующих сферах:

Повышение финансовой грамотности необходимо всем. Став финансово свободным, человек сможет достичь поставленных целей. Он и его семья будут жить в комфорте, чувствовать себя защищено.

Какую пользу финансовая грамотность приносит человеку

Фото представлено рекламодателем

Финансовая безграмотность – это «бич» современного общества. Именно она является источником большинства проблем. Непонимание ситуации приводит к неправильным действиям, которые способны серьёзно пошатнуть финансовое положение. Информационный портал sprintcredit.ru поможет разобраться во многих вопросах и сформировать верное представление о происходящих в мире процессах.

Большинство людей живут от зарплаты до зарплаты. Они тратят всё, что получают, а также могут ещё и брать в долг. Многие не пользуются теми услугами, что предлагает финансовая отрасль. Они не имеют счетов в банке, не используют карты и не инвестируют свои активы. Такое положение дел критическое. А его причиной можно считать именно финансовую безграмотность.

Жители России стараются обращаться к тем или иным финансовым инструментам только в исключительных случаях. Лимит доверия крайне низкий и это большая проблема, которую необходимо решать. Важно предоставить максимум объективной и доступной в понимании информации о возможностях тех или иных продуктов. Недоверие часто возникает от незнания или непонимания. Именно поэтому многие не используют шансы и продолжают влачить жалкое существование.

Важно понимать, что финансовые продукты являются результатом эволюции или развития общества. Они могут стать эффективным инструментом для улучшения жизни, расширения границ и повышения возможностей. Если постоянно интересоваться миром финансов и быть в курсе происходящего, то получится найти выгодное предложение среди бесчисленного множества прочих и обеспечить себя стабильным высоким доходом на долгосрочную перспективу.

Финансово безграмотный человек банально не способен распоряжаться своим бюджетом. Не важно, каков его размер. Всегда можно отыскать резервы для развития и инвестиций.

Финансовая грамотность – это знания и навыки, которые позволяют правильно ориентироваться в финансовой отрасли и принимать верные решения, грамотно управлять своими деньгами: к примеру, вести учет доходов и расходов, избегать задолженностей, планировать свой бюджет, накапливать сбережения.

Финансовая грамотность: как не потратить всю зарплату и заработать больше

Что такое финансовая грамотность

Это набор навыков и знаний, которые помогают не тратить лишнего и приумножать накопления. К ним относятся планирование бюджета, знание кредитных и страховых продуктов, умение распоряжаться деньгами, правильно оплачивать счета, инвестировать и откладывать.

Среди стран G20 население России не добирает до средних показателей по уровню финансовой грамотности. Но чтобы повысить ее, достаточно освоить теоретические азы и прикладные приемы. Это позволит не переживать по поводу долгов и непредвиденных ситуаций, быть спокойным за свое долгосрочное будущее и достойно жить в настоящем.

Финансовая грамотность похожа на школьный предмет. Вы начинаете с базовых принципов и со временем осваиваете все больше полезных инструментов.

Фирма по финансовому консультированию Ramsey Solutions вывела три основных подхода, которыми пользуются люди, умеющие обращаться с деньгами.

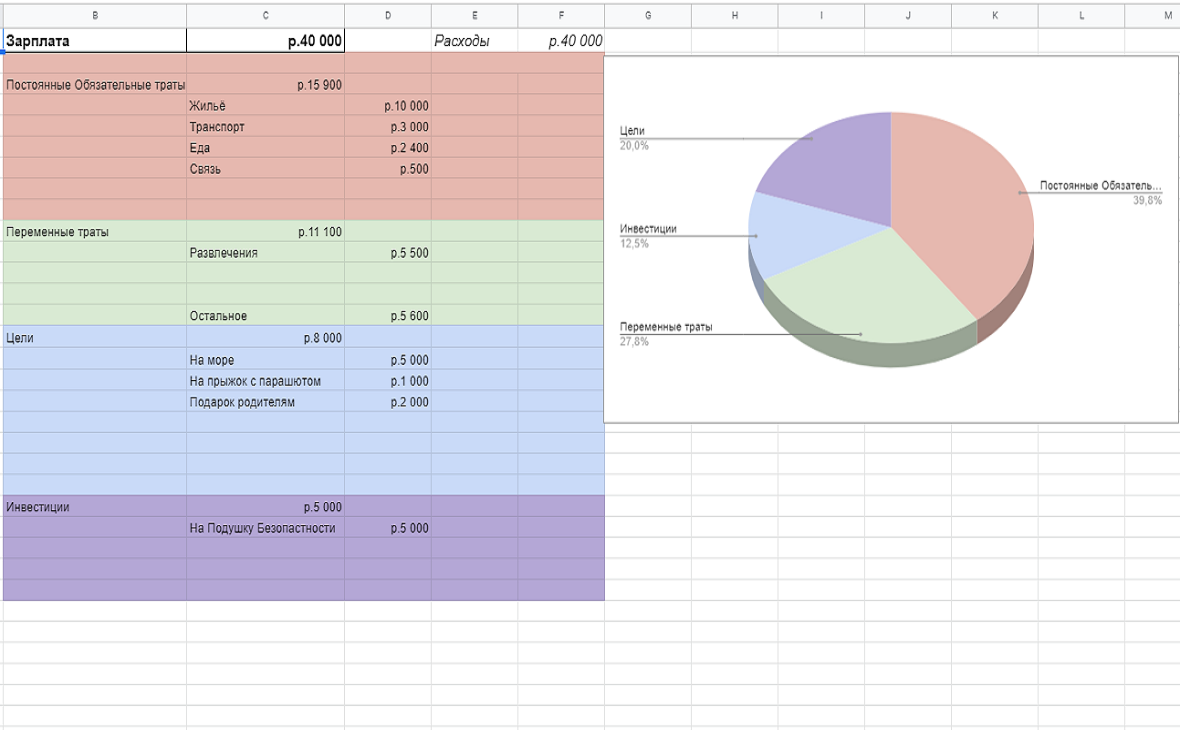

Вести ежемесячный бюджет. Чтобы научиться тратить меньше, чем вы получаете, следует вести бюджет. Нужно учитывать доходы: зарплату, инвестиции, налоговые вычеты; фиксированные расходы: арендные, коммунальные и кредитные платежи; переменные издержки: питание, покупки, поездки и развлечения; сбережения.

Формировать «подушку безопасности». Она спасет в чрезвычайной ситуации вроде потери работы или серьезной поломки машины. Минимальный размер резервов — доходы за 3-6 месяцев, оптимальный — за 12 месяцев. Например, с зарплатой в ₽50 тыс. минимальная подушка безопасности будет ₽150-300 тыс., а оптимальная— ₽600 тыс. Если у вас есть дети, резервы нужно увеличить.

Инвестировать в будущее. Нельзя брать новые кредиты, пока не выплатили текущие, а также тратить кредитные деньги на развлечения и одежду. Стоит задуматься о пенсионных отчислениях и страховании, вкладывать в обучение и покупать только ту технику, которая нужна для работы. Например, если вы дизайнер, хорошим приобретением будет мощный компьютер, который потянет сложные программы по 3D-моделированию и поможет больше зарабатывать.

Как оценить свою финансовую грамотность

Чтобы оценить свои навыки управления деньгами, честно ответьте на десять вопросов. За каждое «да» ставьте себе один балл. Чем больше баллов, тем выше финансовая грамотность.

Как повысить финансовую грамотность

Правильное отношение к деньгам — основа жизненной философии финансово грамотного человека. Для этого нужно развить финансовое мышление и поддерживать дисциплину.

Планируйте бюджет

Заведите таблицу в Excel, тетрадь или воспользуйтесь специальными приложениями вроде «Домашней бухгалтерии». Сначала просто записывайте все свои траты и сегментируйте их. Фиксированные расходы — это плата за аренду, ипотеку, кредиты и коммунальные услуги, переменные — все остальное. Они могут включать деньги на еду, одежду, развлечения, отдых, товары для дома и уход за собой. Также складывайте все свои доходы.

Через три месяца проанализируйте, сколько потратили и получили, и подумайте, от чего можно отказаться в будущем. Это будут трудные решения, но они помогут сократить издержки. Планируйте бюджет так, чтобы откладывать определенную часть денег. Будьте честными и реалистичными. Нужно вычесть из доходов сбережения и фиксированные расходы. В разницу придется уложить все переменные траты. Можно воспользоваться удобным шаблоном «Т—Ж».

Одна из рабочих схем планирования бюджета — правило 50-30-20. Если следовать ему, 50% денег должны уходить на необходимые фиксированные расходы, 30% — на необязательные переменные и 20% — на сбережения и инвестиции.

Делайте сбережения

Откройте сберегательный счет и настройте автоматическое пополнение с каждой зарплаты. Размер отчислений определите исходя из запланированного бюджета. Для начала это может быть сумма в несколько тысяч рублей. Деньги в банке будут расти также за счет процентов. Эксперты советуют хранить их в нескольких валютах.

Например, доцент кафедры экономической теории РЭУ им. Плеханова Татьяна Скрыль считает, что лучше держать часть средств в рублях, а часть — в долларах. А аналитик ГК «ФИНАМ» Андрей Маслов советует делать ставку на евро и защитные валюты.

«Все же, что касается валютных вложений, наиболее консервативным способом именно сбережения средств и их постепенного приумножения будут вложения в защитные валюты, такие как швейцарский франк или японская иена. Тот же евро чувствовал себя в 2020 году заметно лучше американского доллара, потому и держать средства в этой валюте было гораздо безопаснее и выгоднее», — объясняет Маслов.

Сберегательный счет — это дополнительные накопления к пенсии и резерв на серьезные нужды, такие как внеплановые медицинские расходы и непредвиденные обстоятельства. Не снимайте деньги на покупки ради удовольствия, а потраченное старайтесь как можно быстрее восполнить.

Измените отношение к покупкам

Мышление устроено так, что иногда нам трудно воздержаться от импульсивных приобретений даже с распланированным до мелочей бюджетом. На это влияют реклама, маркетинг, окружение, обстановка и внутреннее состояние, когда мы принимаем решения. Но существуют несколько приемов, которые помогут не попасться на уловки брендов и собственного мозга.

Сделайте паузу, если не понимаете, действительно ли вам нужна понравившаяся вещь. Отложите покупку как минимум на 24 часа, а лучше — на несколько дней. По прошествии этого времени будет проще разобраться, стоит ли тратить деньги.

Используйте тест незнакомца, чтобы определить для себя ценность покупки. Представьте, что вам предлагают бесплатно получить то, что хотите, или эквивалентную сумму денег. Если выбрали второе, вещь вам ни к чему.

Не делайте шопинг поощрением. Найдите другие источники удовольствия. Вместо прогулок по торговому центру лучше отправиться в парк или музей, заняться спортом, принять ванну, перечитать любимую книгу или посмотреть интересный фильм.

Будьте осторожны с кредитами

Берите займы только в случае крайней необходимости или на действительно нужные вещи, которые станут хорошей инвестицией. Такими могут быть покупка жилья или средств для работы и производства, а также оплата лечения. Не совмещайте несколько кредитов и берите новый, только когда погасите предыдущий.

Если собираетесь завести кредитную карту, придется продумать, как извлечь из этого наибольшую выгоду. Сравните предложения банков, изучите ограничения, системы штрафов и вознаграждений. Будьте осторожны — не тратьте больше денег, чем сможете вернуть в течение беспроцентного периода, не выходите за лимиты и не допускайте просрочек. Вам нужно обозначить ситуации, когда и как вы пользуетесь кредиткой, и с ответственностью следовать этому плану.

Лучшие условия в банках получают люди с хорошим персональным кредитным рейтингом (ПКР). Это оценка платежеспособности и надежности, основанная на кредитной истории. По шкале НБКИ она может лежать в пределах от 300 до 850 баллов. Заявления заемщиков с ПКР 800-850 баллов одобряются в 71% случаев, а до 600 — только в 24%. Узнать свой рейтинг можно на сайте НБКИ.

Финансовая грамотность: зачем она нужна и как ее повысить?

Акции, кредиты, проценты, деноминация и девальвация… Как во всем этом разобраться, да и зачем? – спросите вы. А мы ответим: чтобы быть подкованным и правильно распоряжаться деньгами даже в самой сложной ситуации. Финансовая грамотность в глобальном смысле – это совокупность знаний о финансах, финансовых институтах и их взаимодействии. Чтобы быть грамотным в денежном плане, не обязательно записываться на какие-то курсы или поступать в университет. Можно развиваться постепенно и самостоятельно.

Практически во всех развитых странах проводились исследования уровня финансовой грамотности населения. К сожалению, мало где он по-настоящему высокий. Но не стоит облегченно вздыхать и думать, что мы не хуже других. Если хочешь изменить мир – начни с себя. Повышение финансовых компетенций сегодня уже завтра принесет свои плоды в виде наличия финансовой подушки безопасности, в виде отдыха в экзотической стране, в виде покупки автомобиля и достижения других финансовых целей.

Качества и привычки финансово грамотного человека:

К слову, от уровня финансовой грамотности населения страны зависит и экономический рост государства. Чем больше в сфере финансовых услуг, тем больше конкуренция. А конкуренция – двигатель прогресса. Она заставляет соперников улучшать сервисы, услуги, качеств, снижать цены, вкладывать большие ресурсы – делать все, чтобы конечный продукт становился лучше. В свою очередь покупатели или клиенты охотнее участвуют в обмене денег на качественный продукт, получая при этом какие-либо блага. Помните то чувство, когда наконец-то получилось купить то, о чем давно мечтал? Да, вместе с товаром или услугой вы покупаете ощущения, статус, положение в обществе, возможно, даже счастье. Владелец бизнеса платит налоги государству, а оно взамен обеспечивает безопасность и прочие удобства населению. Все должно быть взаимно. Таким образом, все стороны задействованы, развивают друг друга и слаженно работают, словно вечный двигатель.

Чтобы быть полноценным участником этой системы, нужно знать правила. В данном случае это экономические законы, финансовые инструменты, риски, иногда даже маркетинг. Каждый из нас участвует в финансовой жизни страны и даже мира, но не каждый это осознает.

Чтобы стать финансово грамотным, не обязательно получать докторскую степень по экономике или поступать на бухгалтера. Каждый сам определяет уровень финансовой грамотности в зависимости от вовлеченности. Например, бухгалтер по определению должен знать больше о финансах, чем водитель. Однако, если водитель хочет разбираться во вкладах и кредитах, научиться инвестировать и обезопасить себя от финансовых мошенников, он вполне может разобраться, что такое деньги и как с ними обращаться.

Зачем повышать финансовую грамотность?

Научитесь думать о деньгах. Зачем покупать дорогое, если есть такое же дешевле? Стоит ли переплачивать за бренд? Как формируется цена и где она честная? Если вы будете думать о деньгах, то сумеете ими обладать. Мысли материальны, вы же знаете.

Если вы научились думать о деньгах и анализировать, то ничего не стоит сделать инвестиции в верное дело и получить дивиденды. Вкладывайте разумно, ведь деньги делают деньги.

Есть два противоположных стереотипа. “Нужно много работать, чтобы много зарабатывать” и “Если ни на что не тратить, то можно сохранить деньги, не утруждая себя работой”. Чтобы хорошо зарабатывать, нужно грамотно планировать время, принимать взвешенные решения и, конечно, повышать свою квалификацию. А вот тратить деньги в любом случае нужно. Во-первых, это стимулирует снова их зарабатывать, а во-вторых, правильные траты сами по себе могут обеспечить приток денег.

Если вы научились считать свои деньги, то наверняка знаете, на что они уходят. А если вы за этим следите, то без труда сможете избавиться от лишних трат, таким образом сэкономив свои финансы. Сохраненные ресурсы можно потратить более выгодно или инвестировать.

Предупрежден, значит, вооружен. Если вы знаете, как работают кредиты, то разберетесь, в каком банке наиболее выгодные условия. Если знаете правила пользования банковской картой, то вас не смогут обокрасть мошенники. А если следите за инфляцией и понимаете ее суть, то сможете уберечь деньги от обесценения. В данном случае чем больше знаешь, тем крепче спишь.

Как повысить финансовую грамотность населения?

Любые знания устаревают, даже курсы валют меняются каждый день. Поэтому повешение финансовой грамотности – это постоянный процесс.

В детстве родители дают ребенку деньги на карманные расходы, часто это определенная сумма на определенный срок. Иногда на день, иногда – на неделю или месяц. Это первая ступенька к финансовой грамотности будущего взрослого человека. Ребенок тратит что-то на необходимое, а что-то – на личное, желанное. Бывает, просчитывается и остается на какой-то срок без личных финансов. Бывает, наоборот – не только «вписывается» в бюджет, но и копит. Так он с малых лет учится планировать свои доходы и расходы, экономить, а может и зарабатывать. По сути, это и есть финансовая грамотность – способность верно и выгодно распоряжаться деньгами.

Дальше в школе на уроках обществоведения и истории нам рассказывают об экономических институтах, бартере, развитии денежных отношений. В некоторых школах есть факультативные занятия по экономике или финансовой грамотности.

Потом ребенок поступает в колледж или университет, где его ждет отчасти самостоятельная жизнь. Он получает стипендию или пытается зарабатывать, планирует свои доходы и расходы, учится обходиться без помощи родителей.

После учебы наступает полностью самостоятельная жизнь с работой и ответственностью. В которой хорошо зарабатывать и верно вести финансы больше шансов у уже подготовленного члена общества.

Чтобы повышать свою финансовую грамотность, не потребуется больших усилий:

Читайте нас в Telegram и Яндекс.Дзен первыми узнавайте о новых статьях!

Финансовая грамотность: почему она важна и что нужно знать?

Что такое финансовая грамотность, насколько грамотно население в Казахстане и что нужно знать, чтобы не терять деньги.

Финансовая грамотность – это знания и навыки, которые помогают принимать взвешенные и разумные решения в отношении финансов. Чтобы считаться финансово грамотным, нужно разбираться в основных финансовых понятиях, ориентироваться в услугах финансовых институтов и использовать их с осознанием плюсов, минусов и рисков, правильно оценивать ситуацию на рынке, управлять финансами: вести бюджет, планировать траты, накапливать сбережения и по возможности избегать долгов.

Почему важна финансовая грамотность

Финансовая грамотность необходима, чтобы обезопасить себя и свою семью в непредвиденных обстоятельствах и повысить качество жизни. Это важно для каждого из нас, в частности, а также для государства и финансовых институтов. Когда люди не принимают разумные решения в отношении финансов, то увеличиваются задолженности по потребительским и ипотечным кредитам, появляется большое количество мошенников, растёт уровень преступности, экономическая стабильность падает, а люди вкладывают деньги в ненадёжные банки или используют сомнительные инструменты для повышения дохода. С результатами приходится разбираться государству: выплачивать компенсации и успокаивать социальные волнения в обществе. Например, по сообщению Нацбанка, к 1 ноября 2017 года в банки подали почти 30 тысяч заявок на рефинансирование займов (изменение условий выплат). Для поддержки заёмщиков разработали государственную программу: на это выделили 130 млрд тенге из республиканского бюджета.

При этом стоит помнить, что деньги государства – это деньги налогоплательщиков, то есть государство ликвидирует последствия низкой финансовой грамотности за наш счёт. Напрашивается логичное решение: тратить деньги на повышение финансовой грамотности населения, чтобы не разбираться с последствиями. Такой подход окупится в будущем.

Что нужно знать, чтобы быть финансово грамотным

Мы поговорили о финансовой грамотности с Ботагоз Жумановой – финансовым обозревателем и основателем проекта для повышения инвестиционной грамотности и мониторинга деятельности пенсионной системы «Единый пенсионный информатор».

Ботагоз Жуманова объяснила, что есть несколько вещей, которые составляют минимальную финансовую грамотность:

«В первую очередь нужно контролировать свои расходы и доходы. Если вы считаете доходом зарплату в 200 тысяч, то это не совсем так. Основной ресурс – время. Нужно смотреть, как рынок оценивает ваше время. Посчитайте, сколько стоит час вашей работы. Это поможет сделать следующий шаг: повысить доход за каждый час работы. Это зависит от специфики работы: можно повысить эффективность, использовать время рациональнее и делать больше, если доход зависит от этого. Или взять дополнительные обязанности, приобрести дополнительные навыки. Так же, исходя из стоимости часа работы, оценивайте расходы. Это поможет здраво смотреть, можете ли вы себе позволить какие-то вещи или нет. Контролировать расходы важно, иначе попадёте в долговую яму, вылезти из которой не так просто. Во-вторых, нужно приучить себя читать все договоры и разбираться в сути финансовых услуг. Если речь о кредитах, то для начинающих рекомендую сравнивать предложения исходя из того, сколько вы заплатите сверх суммы кредита. Потому что помимо процентных ставок есть ещё комиссии за выдачу и другие условия».

Какова ситуация с финансовой грамотностью в Казахстане

Оценить уровень финансовой грамотности в Казахстане сложно, потому что качественных свежих исследований внутри страны нет. На мировом уровне такими исследованиями занимается Организация экономического сотрудничества и развития (Organisation for Economic Cooperation and Development, OECD). Согласно её последнему исследованию в 2016 году, в котором участвовало 51,5 тысяч взрослых (от 18 до 79 лет) из 30 стран мира, лишь 51-54% респондентов достигли минимального показателя финансовой грамотности.

Большинство опрошенных утверждает, что изучает договор предоставления финансовой услуги, исследует условия и выбирает услугу и финансовую организацию в зависимости от них, ведёт бюджет и знает, куда обратиться, если нарушены их права.

Однако на момент написания материала в опросе поучаствовало всего 90 человек: это слишком мало, чтобы делать какие-то выводы. Кроме того, большая часть респондентов – молодёжь, услуги и организации они изучают в интернете на сайтах. А как действует старшее поколение, неизвестно.

Ботагоз Жуманова объяснила: «Если судить по десятибальной шкале, то я бы сказала, что общий уровень финансовый грамотности в Казахстане на уровне тройки. У основной массы населения нет понимания многих финансовых понятий, они не оценивают и не контролируют расходы и доходы, залезают в долги. Люди не отличают кредитные карты от дебетовых. Многие берут кредиты и сравнивают банки только по ставкам, не разбираясь в сути условий. Один из распространённых финансовых инструментов у нас – вкладывать в золото. Некоторые снуют по ломбардам: перепродажу золота они сделали основным источником дохода и инвестируют только в неё. Ситуацию улучшает только повышающаяся цифровая грамотность. Люди ищут выгодные предложения, например на Aliexpress и Alibaba. На распродаже 11 ноября (в «День холостяка» в Китае) казахстанцы сделали 4,5 млн покупок. Есть категории, у которых финансовая грамотность выше. В основном это люди с доходом выше среднего. Они знают, как и куда инвестировать, контролируют расходы, повышают доходы и ориентируются в услугах. Но таких не так много».

Низкая финансовая грамотность и желание получить высокий доход влияют и на то, что люди считают финансовым инструментом инвестиционные (финансовые) пирамиды, онлайн-казино и игровые автоматы.

Финансовые пирамиды обещают быстрый и высокий доход: все приносят деньги, они якобы вкладываются в высокодоходные бумаги. Затем все получают дивиденды и радуются. На самом деле принимать деньги от населения по закону могут только банки второго уровня и «Казпочта» (Национальный оператор почты) на основании выданных лицензий. Никаких лицензий, договоров и правовых документов у финансовых пирамид нет и не может быть: с 2014 года создание финансовой пирамиды вообще является уголовно наказуемым преступлением.

В случае с онлайн-казино и игровыми автоматами ситуация ещё проще: говорят, что они чуть ли не раздают деньги даром. Даже напрягаться не нужно: играй и богатей. Конечно, это так не работает: никто не даст денег просто так, и волшебных денежных водопадов в жизни не бывает. На длительном этапе казино и автоматы всегда в плюсе, а деньги может выиграть только случайный счастливчик, которого определит заложенная программа. Считать это финансовым инструментом, да ещё и высокодоходным никак нельзя. Ботагоз Жуманова объясняет эту ситуацию тем, что у большинства низкая финансовая грамотность сочетается с доверчивостью: «У нас в такси могут предложить купить биткоин по дешёвке. Сетевой маркетинг разрастается: люди вкладываются, и чтобы хоть как-то окупить вложения, всем потом пихают низкокачественные товары».

Ботагоз считает, что очень важно повышать финансовую грамотность не только у взрослых, но и у детей:

«Каждый человек принимает финансовые решения по нескольку раз в день. При этом мы не учим детей, как это делать. В Китае финансовая грамотность давно внедрена в школы, ей обучают на уровне понимания и знаний ребёнка с первого класса. Например, что происходит с деньгами в копилке. Когда дети обучаются на математике вычислению процентов, то им рассказывают, как считать доход по депозиту или оценивать условия кредита. Это очень эффективно, когда такие знания интегрированы в повседневную жизнь».

Как решается проблема финансовой грамотности в Казахстане

Полезную деятельность в этом отношении ведет KMF и Homebank. KMF предоставлял материалы на тему финансов в журнал «Iскер», он же провёл форум «Повышение финансовой грамотности». В Homebank проходили открытые встречи-семинары для всех желающих, на которых отвечали на вопросы населения и объясняли, как устроены финансовые услуги.

Проект «Единый накопительный пенсионный информатор», который основала Ботагоз Жуманова, – инициатива вкладчиков ЕНПФ. На сайте регулярно публикуют материалы, которые объясняют пенсионную систему Казахстана: как она устроена, что там происходит и как эти события отражаются на наших пенсиях.

Дина Галиева предложила создать национальную стратегию повышения финансовой грамотности, так как в следующем году закончится «Программа по повышению финансовой грамотности населения на 2016-2018 годы». О том, как мероприятия программы повлияли на финансовую грамотность, остаётся гадать: исследований по этому вопросу нет. Вообще, это самый большой вопрос: почему в Казахстане повышают финансовую грамотность уже столько лет и не провели качественного исследования её уровня? Дина Галиева сказала, что социологические исследования уровня финансовой грамотности запланированы на 2018 год. Остаётся надеяться, что последующие мероприятия уже разработают с учётом уровня населения и информации, которая действительно будет ему полезна. В том числе она предложила вводить уроки финансовой грамотности в школы, чтобы привить эти навыки как можно раньше.