какую функцию excel использовать для формирования бюджета на основании реестра операций

Несложная модель поможет составить бюджет компании с нуля

Анна Кондратенко, специалист по финансам и контроллингу ООО «Урал Лото»

Excel идеально подходит для компаний, планирующих с нуля создать систему бюджетирования. В ООО «Урал Лото» разработали модель в Excel, с помощью которой финансовая служба сможет быстро составить Бюджет доходов и расходов (БДР) и Бюджет движения денежных средств (БДДС). Готовый файл можно скачать здесь.

Данные для бюджетов. Модель представляет собой один рабочий файл, состоящий из восьми связанных между собой листов, и лишь один из них предназначен для ввода и хранения данных. Все плановые данные отражаются в рабочей таблице (Work table). Ее фрагменты рассылаются для заполнения подразделениями компаний. Финансовой службе остается собрать заполненные бюджетные заявки подразделений, проверить их и перенести в рабочую таблицу.

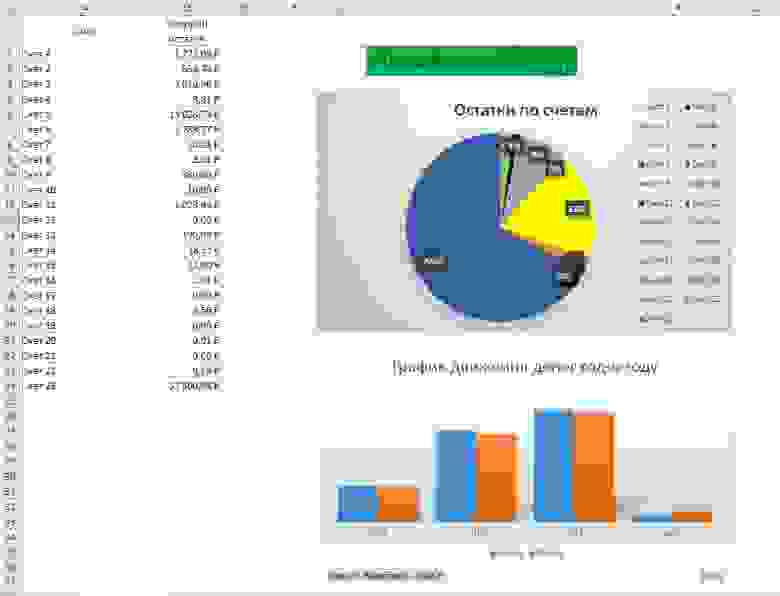

Формирование бюджетов. На основании данных рабочей таблицы автоматически формируются БДР и БДДС. Причем в модели предусмотрено несколько форматов представления этих планов – детализированный с возможностью выборки по отдельным аналитикам и традиционный в целом по компании. Детализированные БДР и БДДС созданы с помощью инструмента Excel «Сводные таблицы». Посредством встроенных фильтров в них можно отобрать интересующие статьи. А чтобы отразить в них изменения, внесенные в рабочую таблицу, потребуется кликнуть правой кнопкой мыши и выбрать из появившегося меню «Обновить».

Лист «detailed PL» позволяет сформировать БДР как в целом по компании, так и по отдельному подразделению. Чтобы получить его, достаточно выбрать в окне «Название бюджета» пункты «БДР» и «В оба бюджета». Если необходим план конкретного подразделения, потребуется ввести его название в окне «ЦФО». Опция «В оба бюджета» предназначена на случай, если цифры одинаковы для обоих бюджетов. Детализированный бюджет движения денежных средств создается аналогично.

БДР и БДДС в целом по компании в отличие от детализированных планов формируются не напрямую из рабочей таблицы, а после промежуточной обработки информации на вспомогательных листах. Первая предназначена для консолидации бюджетных данных по основным статьям расходов и доходов. Поскольку она используется для обоих бюджетов, БДР и БДДС можно сформировать только по очереди, применяя фильтр в соответствующем поле. Во второй консолидируются данные с детализацией «Статья» и «Подстатья первого уровня». Объединенные названия последних приводятся в столбце «Для отчета» в рабочей таблице.

Подготовлено в сотрудничестве

с редакцией журнала «Финансовый директор»

Ведение собственного бюджета в Excel: путь (не)аналитика

Сперва немного вводной

В конце мая 2017 мне подумалось, что неплохо бы начать отслеживать на что и как именно я трачу свои деньги. Доходы тогда у меня были небольшие, но на жизнь хватало. Было решено с 01 июня 2017 записывать свои доходы и расходы в специальное приложение и смотреть на что уходят деньги. После нескольких пробных запусков выбор пал на одного польского разработчика с бесплатными возможностями. Итак, 01.06.2017 мой стартовый баланс составлял 4 031,49 рублей.

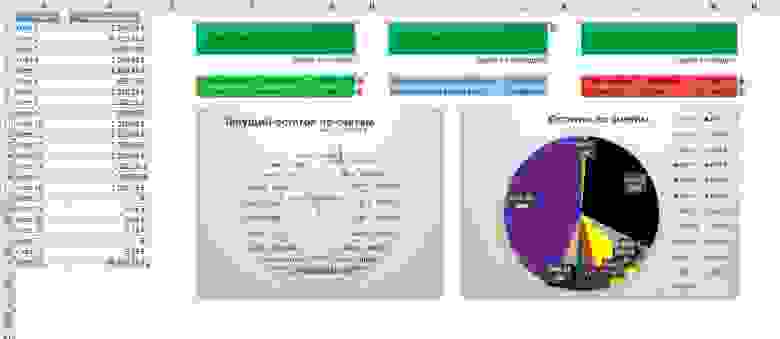

До конца 2017 года записи вносились от случая к случаю. Приложение отдавало не информативную статистику, меня это крайне не устраивало. Поэтому с 01.01.2018 бухгалтерия ведется строго и тщательно — вплоть до того что каждое воскресенье открывается каждый интернет-банк и сверяются текущие остатки. Это дало неплохие результаты уже через пару месяцев. Привычка вносить всё закрепилась достаточно быстро, и дело пошло продуктивнее.

Приложение, которым я пользовался, позволяло бесплатно вести учет по 2 аккаунтам. Но вскоре у меня их стало слишком много и пару раз мне приходилось платить за приложение. В итоге, в конце января 2020 мне стало жаль денег на новое продление, я скачал все данные и начал вести учет в голом Excel. Через полгода могу сказать что это гораздо интереснее и информативнее, чем в приложении. Я сильно погрузился в сам Excel, в статистику и готов показать свои первые результаты сообществу.

Начало. Сводим баланс из приложения и в Excel

Приложение хоть и хорошее, но на экспорт мне отдали только записи: 5600 строк совершенно не структурированной информации. Ладно, взяли напильник, распознали и облагородили все нужные столбцы, порезали все ненужные и придали этому красивый вид таблицы.

В этот момент я начинаю понимать что балансы не сходятся — у меня же только записи, без стартовых сумм. Создается новая таблица, вносятся все счета и их остатки на начало ведения учета — 01.06.2017. Чтобы не мучаться с категориями расходов, было решено полностью скопировать структуру из этого же приложения. Щепотка магии — и у меня появился совсем небольшой и самый простой файлик. По хорошему, он мне показывал только мои текущие остатки, уровень доходов и расходов по годам и в нем же велись все записи.

Первые попытки подружиться с Excel

Терять всю имеющуюся аналитику из приложения было грустно, поэтому я начал ее потихоньку восстанавливать своими силами в Excel. Сразу же было решено отказаться от VBA поскольку я не программист от слова совсем. Что-то пытаюсь, но это скорее баловство. Но вернемся к учету.

Сперва с помощью фильтров были подчищены очевидные ошибки при заполнении самих записей: опечатки, дублирование названий, склонения и прочие особенности Великого и Могучего.

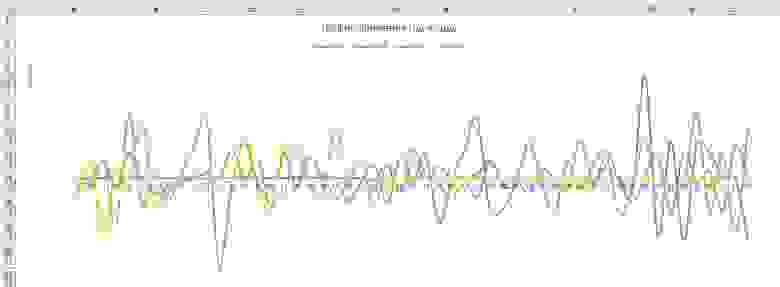

Вторым этапом начались эксперименты с аналитикой — графики движений с разбивкой по валютам, по датам, по счетам, и много чего еще. В это же время активно гуглилось всё что можно и смотрелось как ведут учет другие (никак. слишком сложно для внесения и слишком простой анализ).

Мне хотелось сделать все максимально автоматически. Создать на старте конфигурацию по умолчанию, прописать все формулы и вносить только записи в таблицу доходов-расходов. Остальное Excel должен считать сам. Слишком идеально, не?

Через 2 месяца после начала использования Excel я научился обращаться с таблицами, научился автоматически считать остатки по всем счетам и в сумме, разобрался в десятке самых используемых формул и начал опыты над сводными таблицами и условным форматирование. Интересно, а 2 месяца до сводных таблиц это много или мало для новичка?

PQ и PP

Еще примерно через 2 недели я познакомился с PowerQuery и PowerPivot. И если первый мне особо не помог (т.к. все велось в одном файле), то второй решил многие проблемы. Сводные таблицы стало создавать немного проще, а из таблицы записей удалось избавиться от нескольких столбцов — их можно вычислять в PowerPivot.

Вообще, PowerPivot довольно сложная штука, и крайне чувствительная к любым действиям. При этом, каких-либо материалов по ней мало и много приходится понимать самому. Но и результат может прямо радовать, это заметно.

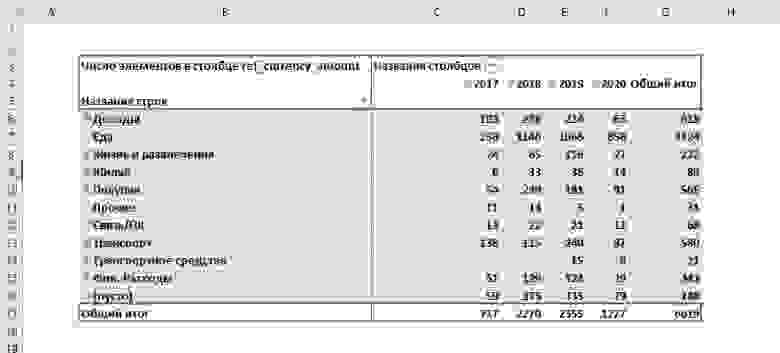

Например, через PowerPivot и связи таблиц удалось наконец-то построить сводную с расходами в разбивке по категориям (150+ штук!). Строить такую «в лоб» приходилось через сводную из записей, вручную группировать категории до нужного уровня и визуально сравнивать значения. Это очень неудобно, хотя бы потому что любая новая категория в таблице записей ломала всю структуру сводной. И на восстановление уходило очень много времени. При помощи же PowerPivot на это требовалось 3 клика мыши.

Революция

Где-то примерно в это же время мне становиться тесно в моём файле и появляется еще один, для тестирования. В нем я могу делать с данными все что хочу, не боясь испортить результаты в основном. Есть только одна проблема — чтобы формулы (и результаты) были одинаковыми, таблицу записей приходится вести в обоих файлах одновременно. Простое копирование новых строк ломает формулы и всё приходится перебивать руками. И новые фичи после тестирования руками построчно переносить в основной файл — тоже такое себе удовольствие.

Поэтому в начале июня было принято решение вынести таблицу записей в отдельный файл, а формулы и графики считать отдельно. Вместе с таблицей записей переехала таблица счетов и некоторые некритичные мелочи. В самом файле с DATA минимум вычислений — только пара именованных диапазонов и формула для высчитывания текущих остатков. Просто потому что загружать файл с вычислениями чтобы увидеть остатки оказалось глупой затеей.

Предназначение этого файла — добавление строк в таблицу записей, контроль остатков на счетах и добавление счетов, если необходимо. Для всего остального — файл с вычислениями.

И вот в нем вся магия и мощь Excel открылись на полную. Файл с вычислениями получает через PowerQuery данные, работает над ними и отдает в формулы и сводные таблицы. Рядом с ним, PowerPivot отдает свои данные и связывает имеющиеся таблицы в единую структуру. Из этого всего получается очень даже неплохая аналитика. Количество графиков и вычислений растет с каждым днем, объем файла с вычислениями постоянно увеличивается, что-то меняется на страницах. И все это автоматизировано на 90%!

Будущее

Сейчас я веду учет в трех файлах — это DATA + файл с простыми вычислениями (BASIC) + файл с продвинутыми вычислениями (TEST). В таблице записей уже 6800 строк, общие остатки на счетах выросли в несколько раз. Я стал значительно меньше тратить на импульсивные покупки — их просто лень вносить, а если и купил, то стыдно когда вносишь. В сводной таблице с тратами по категориям очень хорошо видно как поменялись расходы на самоизоляции — в ноль просел общественный транспорт и походы в кафе/рестораны+обеды на работе. В июне есть хороший шанс закончить месяц в плюсе — третий раз за 3 года, да еще и третий подряд. И очень хорошо видно в какой момент жена перестала переводить мне деньги на оплату счетов и начал переводить я ей на оплату продуктов. Но это уже наша внутренняя кухня.

Я работаю над файлами каждый день в свободное время. Сегодня, например, перебил все формулы деления на формулы ЕСЛИОШИБКА — так меньше всплывающего спама. Вообще, в заметках у меня более 20 идей над которыми можно поработать. Что-то делается легко, для чего-то надо менять структуру всех трех файлов (не хочу), а что-то просто не умею и надо гуглить и пробовать. Например, не могу сообразить как выстроить бюджет на месяц и контролировать его выполнение не ломая структуры таблиц.

В целом, я знаю чего хочу, знаю как это должно выглядеть. Но все чаще начинаю натыкаться на ограничения самого Excel и его возможностей. Интересно попробовать их собственную надстройку для ведения личного учета, но то что я видел мне уже не нравится. Считаю что у меня больше, детальнее и точнее. Ну и еще многое в процессе, я только-только реализовал всю аналитику что была в приложении. В любом случае, продолжение следует…

Рекомендации по созданию форм бюджетов в Excel

Без планирования и контроля оплат не может существовать ни одно предприятие: ежедневно руководителю компании необходимо принимать решение, как распределить денежные средства, расставлять приоритеты по оплатам. Помочь ему в этом может Бюджет движения денежных средств (БДДС) — документ, в котором собраны все поступившие заявки на оплату и информация об имеющихся в компании свободных денежных средствах. В статье приведены формы понедельного планирования БДДС, рассмотрены механизмы прогнозирования поступления выручки от продаж в оптовом и розничном направлениях, даны рекомендации по созданию форм бюджетов, рассылаемых распорядителям статей затрат.

Контроль бюджета

Существенная составляющая системы контроля — контроль казначейского исполнения бюджета, то есть контроль поступления и расходования денежных средств, которые запланированы в БДДС. Оперативный контроль бюджета движения денежных средств, как правило, осуществляет бюджетный контролер. Руководствуясь утвержденными лимитами денежных средств, он определяет статьи бюджета для финансирования сверхплановых расходов. Финансовый контролер оценивает каждую поступающую заявку на осуществление расчетов и выясняет, не превышает ли она лимит по соответствующей статье бюджета.

Превышение лимитов в бюджетном периоде возможно только по специальному распоряжению уполномоченного должностного лица (финансового или генерального директора). Когда речь идет о перераспределении расходов между различными бюджетными статьями, эти полномочия закрепляют за финансовыми контролерами.

План движения денежных средств на месяц

Планирование денежных потоков на текущий месяц нужно начинать с общего плана бюджета движения денежных средств, пример которого представлен в табл. 1.

В общем виде БДДС состоит из следующих блоков:

В результате мы получаем плановый чистый поток за рассматриваемый период и выводим прогноз остатка денежных средств на конец периода.

Таблица 1. Бюджет движения денежных средств, руб.

Статья

Контрагент

Задолженность на 1-е число

Начисления/

Продажи/

Поставки

Бюджет

Задолженность на 31-е число

Остаток на начало периода

65 000

На расчетном счете

Поступления от продаж

Расходы от операционной деятельности

Оплата поставщикам

450 000

650 000

800 000

300 000

Операционные затраты

55 200

315 500

317 700

53 000

Выплата зарплаты

50 000

125 000

125 000

50 000

Затраты на персонал

2200

5000

7200

Затраты на содержание здания

3000

73 000

73 000

3000

Налоги в бюджет

112 500

112 500

Налог на имущество

Итого поток от операционной деятельности

Поток от финансовой деятельности

Оплата процентов по кредитам

Поток от инвестиционной деятельности

Доход от продажи ОС

Чистый поток от деятельности

Остаток на конец периода

17 300

Если в результате планирования на конец периода прогнозируются отрицательные денежные остатки, бюджет подвергается корректировке за счет сокращения плана оплат. Поэтому для понимания ситуации лучше сразу добавить в БДДС информацию о текущей задолженности перед поставщиками, плановых затратах на предстоящий месяц и прогнозной задолженности на конец месяца с учетом заложенных в бюджет сумм оплат.

В нашем примере чистый поток по месяцу прогнозируется отрицательным (–47,7 тыс. руб.), но за счет начальных остатков в 65 тыс. руб. мы в состоянии выполнить заявленный бюджет на данный месяц. При этом мы наращиваем дебиторскую задолженность от наших покупателей со 185 тыс. руб. до 290 тыс. руб. и уменьшаем кредиторскую задолженность перед поставщиками товара с 450 тыс. руб. до 300 тыс. руб. В целом по месяцу картина оптимистичная.

Однако стоит обратить внимание, что в этом месяце планируется перекредитовка в 500 тыс. руб.: у нас заканчивается срок кредита в Банке № 1, мы рассчитываем получить кредит на такую же сумму в Банке № 2. И если получить кредит в Банке № 2 мы сможем чуть позже, чем истекает срок гашения в Банке № 1, то в течение месяца нам нужно накопить на счетах 500 тыс. руб. (примерно половина нашей месячной выручки). То есть почти полмесяца мы не сможем тратить большие суммы на операционные расходы: все платежи по ним начнутся только после получения кредита в Банке № 2.

Конечно, есть обязательные платежи, которые никак нельзя отложить на вторую половину месяца (оплата аренды, коммунальных платежей, выплата заработной платы согласно графику). Следовательно, нам нужен подневной или понедельный план движения денежных средств, которого в дальнейшем мы должны четко придерживаться, чтобы не испортить себе кредитную историю в Банке № 1.

Составим понедельный план движения денежных средств на следующий месяц, где спланируем поступление выручки и обязательные к оплате расходы, после чего выведем суммы, которые мы можем выделять на прочие платежи.

План поступления выручки по неделям

План поступления выручки от розничного и оптового направления формируется по разным принципам. Поступления от оптовых клиентов легко спрогнозировать через отсрочку платежа. Для этого воспользуемся штатным отчетом «Валовая прибыль», который находится в блоке «Продажи» закладки «Отчеты» на панели инструментов Excel (рис. 1).

Настроим отчет «Валовая прибыль» под наши требования:

Таблица 2. Отчет «Валовая прибыль» на основе представленных настроек

Накопить на пенсию или научиться экономить: битва таблиц для ведения бюджета

В Т—Ж вышло много статей про эксель-таблицы для ведения бюджета.

В них, в отличие от приложений, нет рекламы, их можно использовать бесплатно и настраивать функционал на свой вкус.

Мы выбрали шесть популярных таблиц в одной статье и сравнили их способности: выбирайте, где вам удобнее вести бюджет.

План-2035

Главная цель: построить долгосрочный финансовый план для семьи и накопить на пенсию.

Как устроена таблица. Основная идея таблицы — составить план на год уже в первые дни января и отслеживать его выполнение каждые две недели.

В годовой финансовый план вносятся все планируемые доходы: зарплаты, авансы и отпускные, кэшбэк, налоговые вычеты и подарки.

А расходы делятся на четыре блока:

Основные функции. В начале каждых двух недель авторы таблицы заполняют планируемые доходы и расходы на этот период, а потом смотрят, по каким категориям превысили план и почему.

Таблица анализируют расходы, помогает держать в памяти обязательные платежи и дает понять, может ли семья позволить себе спонтанные траты вроде ремонта машины или их надо отложить на другой месяц.

Таблица показывает, какой остаток получается на конец года, в каких месяцах есть риск потратить больше и как поживают накопления на важные категории. Для авторов таблицы важные категории — инвестиции, отпуск, ремонт и одежда. Деньги на них считаются как фиксированный процент от месячного дохода. В сумме набегает 56% — именно эта доля направлена на основные жизненные цели. Оставшиеся 44% уходят на повседневные нужды.

Приятные мелочи. Если в какой-то месяц остается меньше 10 тысяч свободных денег, загорается тревожная кнопка «Мало!».

В чем сложность. Не каждый сможет спланировать основные доходы и расходы на год вперед, а количество цифр и столбцов с первого взгляда немного отпугивает.

Бюджет на 1000 дней

Главная цель: сократить расходы по отдельным категориям без снижения уровня жизни. Для этого при планировании бюджета на месяц основное внимание уделяется не средним значениям, а расходам за этот месяц в прошлые годы.

Как устроена таблица. Для записи расходов есть три вкладки: «Повседневные», «Крупные» и «Квартира».

В первую отправляется большинство расходов: продукты, бары, транспорт, кино, подарки и другие.

Для детального анализа есть подкатегории. Они автоматически подтягиваются при выборе категории, и их также можно выбрать из выпадающего списка. Так, в категории «Транспорт» нужно выбрать такси, метро, автобус, электричку или что-то другое, а в «Ресторанах» — бары, рестораны, бургерные, доставку и кальянные.

Не в каждом городе есть метро и не все курят кальян, поэтому набор категорий легко настроить под себя.

На вкладку «Квартира» уходит все, что связано с недвижимостью — ипотека, аренда, услуги ЖКХ и ремонт.

Основные функции. Данные о расходах собираются на первой вкладке в интерактивные диаграммы и помогают понять, куда уходит бюджет.

Здесь можно увидеть распределение расходов по категориям и средние расходы по месяцам и дням недели. Благодаря этому можно заметить, как увеличиваются траты на подарки в декабре, на алкоголь — в январе, и успеть подготовиться к перепадам.

Приятные мелочи. На главной есть средний бюджет на месяц и интерактивная вкладка, которая обзывает транжирой, если дневной лимит расходов превышен.

На вкладке «Справочники» есть инструкции, которые помогают быстрее разобраться в функциях таблицы.

В чем сложность. Нужно терпеливо вести таблицу хотя бы три месяца, чтобы анализ данных имел смысл.

Сделай сам!

Главная цель: сделать таблицу, в которой не придется заполнять бесполезные вкладки и которая на 100% подойдет под ваши расходы и экономические цели.

Как устроена таблица. Это упрощенная версия таблицы «1000 дней», которую легко настроить под себя.

Траты здесь также вносятся на трех вкладках: «Повседневные», «Крупные» и «Квартира».

Необязательно пользоваться стандартными категориями. Можно удалить ненужные, заменить их или добавить новые.

Основные функции. Таблица показывает, как вы придерживаетесь лимита расходов, и предостерегает от лишних трат. Кроме этого, на ней видно, сколько в месяц уходит на каждую категорию, процент расходов по дням недели и подробный анализ повседневных трат.

Автор таблицы делает упор на ежедневные расходы, ведь именно в них прячутся спонтанные покупки, которые съедают бюджет. Да, абонемент в зал влияет на картину, но это не то, с чем нужно бороться.

На вкладке «Динамика» можно сравнить расходы в этом месяце со средним значением за последние полгода, но для этого нужно вести таблицу не меньше этого времени.

Приятные мелочи. Есть подробная инструкция. Можно быстро понять, как работают формулы, и оставить только нужные функции.

Первая вкладка не даст забросить хорошее начинание. Она напомнит вовремя внести расходы и скажет «Пока все в норме», если расходы не перешагнули через дневной лимит, или «Начни уже экономить!» — если вы потратили больше, чем заработали.

В чем сложность. В таблице нет раздела с доходами, поэтому, если траты растут синхронно с заработком, этого никто не оценит.

Бюджет с IFTTT

Главная цель: вести таблицу со смартфона.

Как устроена таблица. Главная фишка таблицы — простой ввод данных и быстрый доступ к информации. Для этого придется потратить около 10 минут для интеграции с сервисами IFTTT и «Гугл-формами» — это сервис, который помогает вносить изменения в таблицу в простом окне вместо открытия громоздкой конструкции. IFTTT — это бот для мессенджеров, который берет данные из общей таблицы и рассылает оповещения об остатке и превышении лимита.

Таблица делит расходы на три группы: «Постоянные», «Крупные» и «Повседневные».

«Постоянные» — ипотека, услуги ЖКХ, мобильная связь, подписки и все, что повторяется каждый месяц. «Крупные» — это нерегулярные большие покупки. Например, расходы на ремонт и отпуск, покупка бытовой техники, гаджетов и автомобиля. «Повседневные» — это все остальное: продукты, бытовая химия, развлечения и другие ежедневные траты.

Расходы можно заносить в «Гугл-форму» даже не открывая таблицу: для этого надо вынести ярлык на экран смартфона и открывать как приложение

Основные функции. Все данные собираются в сводных таблицах на вкладке «Дашборд», и это единственная вкладка, куда нужно заходить после настройки таблицы. Тут можно выбрать месяц и разбить траты по основным категориям, а также посмотреть динамику повседневных расходов от месяца к месяцу.

Приятные мелочи. Есть подробная инструкция, как вместо сводных таблиц на вкладке «Дашборд» собирать красивые отчеты в Datastudio.

В чем сложность. Для удобной работы с таблицей нужно подключить сторонние сервисы: «Гугл-формы», IFTTT, Datastudio.

Личный бюджет на год

Главная цель: спланировать бюджет на год в небольшой и понятной таблице.

Как устроена таблица. Финансовый план на год помещается на одной вкладке. Чтобы понять, на что получится накопить, нужно помесячно вносить планируемые доходы, расходы, распределять остатки по финансовым целям и просчитывать непредвиденные траты.

Доходы учитывают зарплаты, премии, налоговые вычеты и прочие источники. В последний пункт попадают подарки, деньги от сдачи в аренду квартиры, фриланс и другие специфические поступления. Стандартные расходы делятся на повседневные, кредитные, квартирные и автомобильные.

Основные функции. Если в каком-то месяце расходы превышают доходы, он выделяется красным цветом. В этом случае надо сократить крупные траты или перенести остаток с другого месяца — для этого есть строчка «Перенос».

Когда ни в одном месяце нет дефицита, можно распределить остатки на основные цели. По умолчанию это финансовая подушка, отпуск, новая машина и досрочное погашение ипотеки, но можно добавить любой близкий сердцу пункт.

Остатки распределяются в процентных долях, которые вы задаете в самом начале использования таблицы.

Приятные мелочи. Есть инструкция по планированию бюджета. Автор построчно объясняет что, куда и зачем записывать в таблицу.

Также в ячейки можно добавлять напоминания: продлить ОСАГО, подать документы на вычет или пройти техобслуживание авто.

В чем сложность. Нет анализа повседневных трат. Они попадают в бюджет одной суммой, которую нельзя поделить на категории и уменьшить.

Семейный бюджет за 15 минут в неделю

Главная цель: накопить деньги без ежедневного учета расходов.

Как устроена таблица. Финансовый план состоит из одной таблицы, которую нужно каждую неделю копировать и начинать с чистого листа. Новый период начинается с блока «Остатки». В нем отметьте, сколько осталось денег на разных счетах, и все отрицательные активы — займы и долги по кредиткам.

В блок «Ежедневные расходы» занесите основные данные по расходам в течение месяца, а блоке «Фонды» нужен для учета остатков на месяц и накоплений на долгосрочные цели.

Блок финансовых операций разделен на три группы: «Регулярные расходы», «Поступления» и «Разное».

«Регулярные расходы» — это все повседневные траты. Тут не обязательно учитывать все до копейки, достаточно указать средний расход за месяц. Чтобы было проще, выходные и будние дни выделены разным цветом, так как траты в праздники обычно выше.

В «Разное» попадают все остальные покупки, а в «Поступления» — зарплаты, дивиденды и другие доходы.

Основные функции. Так как главная цель таблицы — накопления, все самое интересное происходит в блоке «Фонды».

Р потратили в «Икее»» loading=»lazy» data-bordered=»true»>

Светло-желтые строчки — это запасы, которые можно тратить в течение месяца. Если что-то останется — хорошо. Если нет — ничего страшного. Столбец «Баланс» автоматически считает остаток на каждую категорию по мере записи расходов.

Темно-желтые строки — это цели, на которые нужно накопить. Сумму, которая в конце месяца остается в строке «Баланс», можно добавить к любой цели. Если во время планирования в остатке получается отрицательное значение, нужно пересмотреть категории расходов: значит, где-то потратили больше планируемого.

В чем сложность. Так как таблица не анализирует мелкие расходы, а только ограничивает их общие суммы, нужна большая сила воли, чтобы не спустить бюджет на кофе с собой.