Как называется отчет по зарплате

Какую отчетность по заработной плате нужно сдавать в 2022 году

Какие отчеты сдаются по заработной плате в 2022 году:

Сведения обязаны предоставлять все работодатели без исключения.

Всю отчетность бухгалтера по заработной плате в 2022 году разделяют на четыре основные категории. Состав и периодичность предоставления напрямую зависят от количества работников в фирме. Вот так выглядят категории:

Актуальная таблица и сроки сдачи отчетности по заработной плате в 2022 году для работодателей:

| Наименование отчета | Куда сдавать | Сроки подачи | Инструкция по составлению |

|---|---|---|---|

| Расчет по страховым взносам | Территориальная инспекция ФНС | Ежеквартально, до 30-го числа месяца, следующего за отчетным периодом | Образец заполнения формы РСВ за 4-й квартал 2021 года |

| Расчет 6-НДФЛ | ИФНС | Ежеквартально, до последнего дня месяца, следующего за отчетным периодом. Годовой отчет сдают до 1 марта следующего года | Как заполнить форму 6-НДФЛ за 4 квартал 2021 года. Полное руководство |

| Форма 4-ФСС | Орган ФСС России | Ежеквартально, до 20-го числа — на бумаге и до 25-го — в электронном виде | Образец заполнения формы 4-ФСС за 4 квартал 2021 года |

| Форма СЗВ-М | Пенсионный фонд | Ежемесячно, до 15-го числа месяца, следующего за отчетным | Отчетность СЗВ-М: пошаговая инструкция по заполнению |

| Форма СЗВ-ТД | Пенсионный фонд | Ежемесячно, до 15-го числа месяца, следующего за отчетным, — при переводе на другую работу, а при увольнении или приеме сотрудника — на следующий день после издания приказа | Как заполнить новый ежемесячный отчет СЗВ-ТД |

| Форма СЗВ-СТАЖ | Пенсионный фонд | Ежегодно, до 1 марта года, следующего за отчетным | Заполняем и сдаем форму СЗВ-СТАЖ в ПФР |

| Статотчет П-4 (НЗ) | Росстат | Ежеквартально, до 8-го числа месяца, следующего за отчетным кварталом | Как подготовить отчет в органы статистики по форме П-4 (НЗ) |

| Статотчет П-4 | Росстат | Ежемесячно, до 15-го числа месяца, следующего за отчетным периодом. Микро — ежеквартально, не позднее 15-го числа по окончании ОП. ИП форму П-4 не сдают | Как подготовить отчет в органы статистики по форме П-4 |

Особенности предоставления информации по каждой категории отчетности разберем подробнее.

Что изменилось в 2021 году

Нововведений в порядке и правилах предоставления зарплатных отчетов довольно много. Чиновники ввели новые формы, например, обновили бланк РСВ.

Определим все новое в учете заработной платы и отчетности в 2021 году:

Электронные сведения в ПФР или ФСС сдавайте, как и прежде: если в штате трудятся 25 и более сотрудников.

Как не пропустить важные изменения

Следите за изменениями в работе с помощью КонсультантПлюс. Настройте индивидуальный профиль и получайте уведомления о новостях и поправках сразу, как они появляются. Инструкции в системе обновляются сразу после изменений и всегда актуальны. Попробуйте бесплатно 2 дня!

Отчитываемся в ИФНС

Налоговые отчеты по заработной плате — это самая большая категория из всего состава отчетности. В инспекцию придется подготовить информацию о доходах работников, об исчисленном подоходном налоге и страховом обеспечении. В нормативах ФНС определено, что предоставить в налоговую по начислению зарплаты, — перечень отчетности зависит от категории работодателя.

6-НДФЛ

Бланк утвержден Приказом ФНС № ЕД-7-11/753@ от 15.10.2020. Предоставляется в инспекцию в течение одного календарного месяца после отчетного периода. Итоговый расчет за календарный год следует подать в ИФНС до 1 марта.

За каждый полный и неполный месяц просрочки предоставления 6-НДФЛ компанию оштрафуют на 1000 рублей.

К тому же ФНС вправе заблокировать расчетные счета фирмы, если расчет 6-НДФЛ задержан на срок более 20 дней.

Расчет по страховым взносам

Новый бланк закреплен Приказом ФНС России № ЕД-7-11/845@ от 18.09.2019. А с отчетности за 1 квартал 2022 подаем новый бланк РСВ из Приказа № ЕД-7-11/875@ от 06.10.2021. В приказах Федеральной налоговой службы приведено точное название отчетности в ИФНС по НДФЛ и страховым взносам: по подоходному налогу сдают расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (6-НДФЛ, КНД 1151100), а по страховым взносам — расчет по страховым взносам (КНД 1151111).

Сдать РСВ необходимо до 30 числа месяца, следующего за отчетным периодом:

Электронный формат зарплатной отчетности предусмотрен для страхователей, среднесписочная численность работников у которых 10 и более. Остальные вправе отчитываться как на бумаге, так и в электронном виде.

Напоминаем, что сведения о численности работников теперь включены в РСВ.

Минимальный штраф — 1000 рублей за каждый полный и неполный месяц просрочки. Либо 5% от суммы страховых взносов к уплате за отчетный период, за каждый месяц, но не более 30%.

Отчитываемся в фонды

Несмотря на реформу в страховом обеспечении, порядок предоставления отчетности во внебюджетные фонды частично сохранился. В ФСС придется подать информацию об исчисленных взносах на травматизм на зарплату работников. Перед Пенсионным фондом отчитывайтесь о стаже и численности застрахованных лиц.

Расчет 4-ФСС

В Приказе Минтруда № 182н от 30.04.2013 разъясняется, кто подает данные в ФСС о среднемесячной зарплате за 2 года, — в Фонд социального страхования такие сведения не предоставляют. Справку о средней зарплате 182н выдают работнику в день прекращения работы.

В таблице представили сроки сдачи бумажной и электронной 4-ФСС:

| Отчетный период | Срок сдачи на бумаге | Срок сдачи в электронном виде |

|---|---|---|

| 2021 г. | 20.01.2022 | 25.01.2022 |

| I квартал 2022 г. | 20.04.2022 | 25.04.2022 |

| Полугодие 2022 г. | 20.07.2022 | 25.07.2022 |

| 9 месяцев 2022 г. | 20.10.2022 | 25.10.2022 |

| 2022 г. | 20.01.2023 | 25.01.2023 |

Способ предоставления определяется по среднесписочной численности:

Штрафы: 5% от суммы страхового обеспечения к уплате за каждый полный или неполный месяц просрочки. Не более 30%, но и не менее 1000 рублей. Должностным лицам — штраф по ст. 15.33 КоАП Р Ф — от 300 до 500 рублей.

Новый бланк ежемесячного отчета закреплен в Постановлении правления ПФ РФ № 103п от 15.04.2021.

Отчитывайтесь до 15-го числа месяца, следующего за отчетным. В таблице — сроки отчетов по заработной плате в 2022 году (сведения о застрахованных лицах) в ПФР:

| Отчетный период | Предельный срок сдачи отчета |

|---|---|

| Декабрь 2021 г. | 17.01.2022 (15.01.2022 — суббота) |

| Январь 2022 г. | 15.02.2022 |

| Февраль | 15.03.2022 |

| Март | 15.04.2022 |

| Апрель | 16.05.2022 (15.05.2022 — воскресенье) |

| Май | 15.06.2022 |

| Июнь | 15.07.2022 |

| Июль | 15.08.2022 |

| Август | 15.09.2022 |

| Сентябрь | 17.10.2022 (15.10.2022 — суббота) |

| Октябрь | 15.11.2022 |

| Ноябрь | 15.12.2022 |

| Декабрь | 16.01.2023 (15.01.2023 — воскресенье) |

Допускается подать отчетность раньше установленного срока, но только при наличии проверенных сведений.

Если в отчетную форму включена информация о 25 работниках и более, то отчитывайтесь только электронно. Другие страхователи вправе отчитаться на бумаге.

СЗВ-ТД

Отчет по форме СЗВ-ТД — это сведения о трудовой деятельности зарегистрированного лица. По сути, это и есть электронная трудовая книжка. Отчитываются не все страхователи, а только те, в штате которых произошли кадровые изменения. К основаниям для заполнения и сдачи СЗВ-ТД относятся:

СЗВ-СТАЖ

Отчет сдается ежегодно, до 1 марта года, следующего за отчетным:

Ответственность за несдачу СЗВ-М, СЗВ-ТД и СЗВ-СТАЖ — по 500 рублей за каждого работника. Штраф должностным лицам аналогичен — от 300 до 500 рублей ( ст. 15.33 КоАП РФ ).

Если дата сдачи выпадает на праздники или выходные, то отчетность подают в первый рабочий день.

Статистические формы

Помимо ФНС, ПФР и ФСС, отчетность по труду предоставляется в Росстат. Причем за срыв сроков предоставления статистической информации предусмотрены крупные штрафы.

П-4 (НЗ)

Работодатели сдают квартальные отчеты по труду и заработной плате в Росстат до 8 числа месяца, следующего за отчетным кварталом:

П-4 (с численностью 15 человек и менее)

Ежеквартально, до 15-го числа месяца, следующего за отчетным кварталом. В 2022 году сроки таковы:

П-4 (с численностью 16 человек и более)

Отчитайтесь до 15-го числа месяца, следующего за отчетным периодом.

Отчётность по заработной плате в 2021 году

Из нашей статьи вы узнаете:

Работодатели обязаны предоставлять зарплатную отчётность в государственные ведомства, такие как в ФНС, ПФР и ФСС. Вид сведений зависит от уплаченных компанией налогов.

В статье расскажем, какую отчётность по заработной плате и в какой срок необходимо сдавать в 2021 году. А также о новом документе, который необходимо предоставить в мае этого года.

Какую сдают отчётность по заработной плате

Работодатели отчисляют в бюджет денежные средства на НДФЛ, пенсионное, социальное и медицинское страхование. За все перечисления компания отчитывается перед государственными органами. Также сдача сведений осуществляется в органы государственной статистики. Документы содержат в себе информацию о размере штата, зарплатного фонда и рабочих условиях, созданных для сотрудников.

Сдать отчётность по заработной плате вправе руководитель, бухгалтер, сотрудник компании и наёмные физлица, с которыми заключён договор на оказание данных услуг.

В 2021 году ввели новые правила сдачи зарплатной отчётности. Одни документы отменили, а другие были объединены.

Изменения в отчётности по заработной плате в 2021 году

Налоговая служба обновила зарплатную отчётность в 2021 году. Цель изменений — сокращение количества бланков для экономии трудозатрат как налогоплательщиков, так и сотрудников ведомства. Данные необходимо переносить в отчёты с новыми строками или объединённые справки. Срок сдачи для документов различный.

Рассмотрим, какие изменения в отчётности по заработной плате вступили в силу в 2021 году.

Сведения о среднесписочной численности

Данный отчёт отменён с 2021 года. Сведения за 2020 год сдавать не требуется. Информацию о среднесписочной численности сотрудников теперь отправляют с расчётом по страховым взносам.

Расчёт по страховым взносам

В соответствии с приказом ФНС № ЕД-7-11/751@ бланк РСВ обновлён. Сдача отчёта за 2020 год осуществляется в новом формате.

Ранее среднесписочную численность сдавали на бланке КНД 1110018. Теперь данную информацию вписывают в титульный лист РСВ.

В документе по расчёту появилась отдельная страница. Новые строки необходимы для IT-компаний, имеющих право применять пониженные тарифы страховых взносов. Также в отчётности применяют новые шифры, которые указывают на используемый тариф и категорию физлица.

Документ необходимо сдать до 30 числа месяца, следующего за отчётным кварталом.

Справка 2-НДФЛ

Отдельная сдача 2-НДФЛ бухгалтерией больше не производится. Информацию предоставляют вместе с расчётом 6-НДФЛ. С 2021 года документы объединены. Справка предоставляется ежегодно в виде приложения.

Расчёт 6-НДФЛ

Бухгалтерский бланк расчёта 6-НДФЛ изменился. Форма документа утверждена приказом ФНС № ЕД-7-11/753@. Начиная с первого квартала 2021 года, сведения заполняют по новой форме. В ней изменили два раздела отчёта, а в ежегодную добавили приложение 2-НДФЛ.

Для вашего удобства составили таблицу предоставления отчётности по заработной плате:

| Отчёт | Способ представления отчёта за 2021 год | С какого момента применять новый бланк |

| Сведения о среднесписочной численности | Документ отменён | |

| Расчёт по страховым взносам | Новый бланк | С отправки отчётности за 2021 год |

| 2-НДФЛ | Документ отменён | |

| 6-НДФЛ | Новый бланк | С отправки отчётности за 2021 год |

Сроки сдачи отчётности по заработной плате в 2021 году

Сдача зарплатной отчётности осуществляется в срок, установленный законодательством. Документы необходимо предоставлять по окончании года, квартала и месяца.

Рассмотрим подробнее в таблицах, когда и какие документы необходимо сдать в 2021 году.

Сроки сдачи ежемесячной отчётности по зарплате

| Содержание отчёта | Срок сдачи и нормативные документы | Фактический срок сдачи | Примечания |

| Отчёт по форме СЗВ-М | 15 число месяца, следующего за отчётным, в соответствии с п. 2.2 ст. 11 27-ФЗ | За январь 2021 года — 15 февраля 2021 года; |

за февраль 2021 года — 15 марта 2021 года;

за март 2021 года — 15 апреля 2021 года;

за апрель 2021 года — 15 мая 2021 года;

за май 2021 года — 15 июня 2021 года;

за июнь 2021 года — 15 июля 2021 года;

за июль 2021 года — 15 августа 2021 года;

за август 2021 года — 15 сентября 2021 года;

за сентябрь 2021 года — 15 октября 2021 года;

за октябрь 2021 года — 15 ноября 2021 года;

за ноябрь 2021 года — 15 декабря 2021 года;

за декабрь 2021 года — 15 января 2021 года.

500 руб. за каждое лицо, о котором не поданы сведения или поданы с ошибкой.

Сроки сдачи СЗВ-ТД

В 2021 году, сведения о трудовой деятельности зарегистрированного лица сдают в двух случаях:

Если данных кадровых событий не было в прошедшем месяце, то ежемесячную форму сдавать не требуется.

Ежеквартальные сроки отчётности по заработной плате

| Содержание отчёта | Срок сдачи и нормативные документы | Фактический срок сдачи | Примечания |

| Форма 4-ФСС: Расчёт по начисленным и уплаченным страховым взносам по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний | В бумажном виде 20-го числа и электронной форме 25-го числа месяца, следующего за отчётным, в соответствии с п. 1 ст. 24 125-ФЗ. | За 2020 год — 20 января 2021 года в бумажном виде и 25 января 2021 года в электронной форме; |

за 1 квартал 2021 года — 20 апреля 2021 года в бумажном виде и 25 апреля 2021 года в электронной форме;

за полугодие 2021 года — 20 июля 2021 года в бумажном виде и 25 июля 2021 года в электронной форме;

за 9 месяцев 2021 года — 20 октября 2021 года в бумажном виде и 26 октября 2021 года в электронной форме;

за 2021 год — 20 января 2022 года в бумажном виде и 25 января 2022 года в электронной форме.

5% от суммы взносов по расчёту за каждый месяц просрочки. Минимальная сумма — 1 000 руб., максимальная — 30% от суммы взносов, причитающихся к оплате по отчёту.

за 1 квартал 2021 года — 30 апреля 2021 года;

за 2 квартал 2021 года — 31 июля 2021 года;

за 3 квартал 2021 года — 2 ноября 2021 года;

за 4 квартал 2021 года — 1 апреля 2022 года.

1 000 руб. за каждый месяц просрочки.

Расчёт по страховым взносам по обязательному пенсионному, социальному, медицинскому страхованию

за 1 квартал 2021 года — 30 апреля 2021 года;

за 2 квартал 2021 года — 30 июля 2021 года;

за 3 квартал 2021 года — 30 октября 2021 года;

за 4 квартал 2021 года — 1 февраля 2022 года.

5% от суммы взносов за отчётный квартал по расчёту за каждый месяц просрочки. Минимальная сумма — 1 000 руб., максимальная — 30% от суммы взносов за отчётный квартал, причитающихся к оплате по расчёту.

Сроки ежегодной отчётности по заработной плате

| Содержание отчёта | Срок сдачи и нормативные документы | Фактический срок сдачи | Примечания |

| 2-НДФЛ: Сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленного, удержанного и перечисленного в бюджетную систему РФ за этот налоговый период по каждому физическому лицу | 1 марта года, следующего за отчётным, в соответствии с п. 2 ст. 230 НК РФ. | За 2020 год — 1 марта 2021 года; |

за 2021 год — 1 марта 2022 года.

200 руб. за каждую несданную справку.

за 2021 год — 1 марта 2022 года.

200 руб. за каждую несданную справку

отчётность по индивидуальному (персонифицированному) учету

за 2021 год — 1 марта 2022 года.

500 руб. за каждое лицо, о котором не поданы сведения или поданы с ошибкой

Отчётность по зарплате в Росстат

До 20 мая включительно необходимо сдать новый отчёт в территориальный орган Росстат. Бланк составляют по форме № 1 «Сведения о распределении численности работников по размерам заработной платы». Документы подают работодатели, которых определила служба Государственной статистики. Для проверки предоставления данных пользователю нужно перейти на сайт ведомства и указать необходимые реквизиты.

В соответствии с п. 1 указаний приказа Росстат № 37 от 27.01.2021 года, документ сдают только юридические лица.

Статистика предоставляется, даже если компания не вела деятельность в отчётном периоде, но начислила заработную плату сотрудникам за апрель 2021 года. При проверке правильности заполнения данных арифметический расчёт не должен быть нулевым.

Чтобы не получить штраф, документацию необходимо отправить в установленный срок. Для отправки электронной отчётности по заработной плате рекомендуем использовать «Астрал Отчёт 5.0». Это онлайн-сервис, который позволит сформировать и сдать электронные документы с любого ПК и из любой точки мира при наличии интернета.

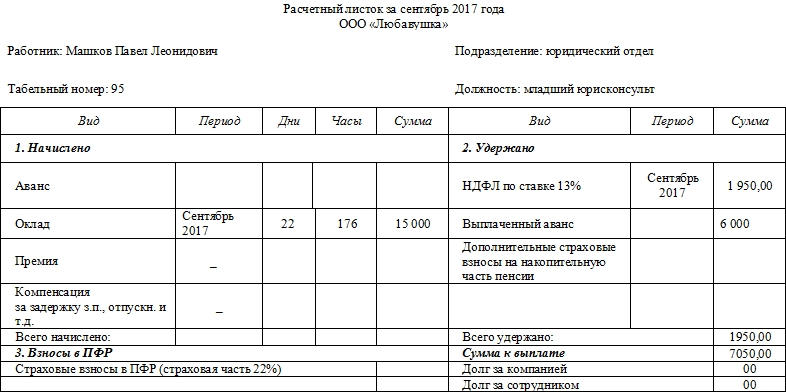

Расчетный листок по заработной плате

Формирование расчетного листка происходит всегда перед выдачей заработной платы. Этот документ является обязательным и выдается на руки сотруднику вместе с заработанными деньгами.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

Что такое расчетный листок

Расчетный листок – это документ, в который вносится подробная информация обо всех начислениях, причитающихся работнику. Сюда включаются все составляющие зарплаты:

Таким образом, расчетный листок предоставляет работнику полную картину о его заработной плате.

Роль документа

Ценность расчетного листка переоценить невозможно – он позволяет работнику предприятия точно понять, из чего формируется его заработная плата, а также, в некоторых случаях вовремя увидеть нестыковки начисления зарплаты с условиями конкретного трудового договора или требованиями законодательства. При выявлении таких фактов сотрудник может обратиться за прояснением спорных или неясных моментов в бухгалтерию предприятия, а если дело дойдет до конфликта, то пойти за восстановлением справедливости в инспекцию по труду или суд.

Обязанность или право

Некоторые работодатели пренебрегают формированием расчетных листков, будучи уверенными в том, что они имеют право обходиться без них. Это в корне неверно – законодательство Российской Федерации обязывает каждого работодателя извещать подчиненных о составляющих их заработной платы.

Для кого необходимо делать расчетный лист

Расчетный лист нужно делать для всех работников без исключения – тех, кто работает в штате, совместителей, временных сотрудников, сезонников и т.д.

Когда следует формировать документ

Расчетный листок нужно делать за несколько дней до зарплатных выплат, выдавать же его можно также заранее или в день выдачи заработной платы. При этом, следует помнить о том, что обычно выдача зарплаты делится на два этапа, в разницей в две недели — так вот расчетный листок должен предоставляться сотрудникам в день получения ими «окончаловки», когда все необходимые суммы уже подсчитаны.

Надо сказать, что расчетный лист касается только заработной платы, поэтому формировать его для выдачи, например, отпускных не нужно.

При увольнении расчетный листок делать следует обязательно (он передается увольняющемуся в его последний рабочий день вместе с заработной платой).

Нужно ли делать расчетные листки, если зарплата перечисляется на карту

Расчетный лист должен составляться вне зависимости от того, каким именно образом происходит выдача заработанных денег – наличкой в кассе организации или на карту. То же самое касается и выдачи зарплаты доверенному лицу работника – если представитель предоставляет нотариально заверенную доверенность, работодатель обязан отдать ему и расчетный лист и все причитающиеся доверителю деньги.

Кто составляет расчетный лист

Расчетный лист составляет специалист отдела бухгалтерии, т.е. сотрудник, который имеет полные данные обо всех полагающихся тому или иному работнику выплатах. Что характерно, заверять лист подписью руководителя компании или хотя бы даже самого бухгалтера необязательно, как и проставлять на нем печать.

Связано это с тем, что лист носит сугубо информационный характер, иными словами, он никак не подтверждает факт получения именно той суммы заработной платы, которая в нем была обозначена к выплате.

А вот что касается работника организации, то он в получении расчетного листка расписаться должен. Для этого бухгалтер или кассир может предоставить ему специальный бланк под названием «лист выдачи расчетных листков».

Образец расчётного листка

С 2013 года стандартные унифицированные формы большинства первичных бухгалтерских документов отменены, как и обязанность по их использованию. Теперь представители предприятий и организаций имеют право разрабатывать собственные бланки документов, утверждаемые в их учетной политике, или использовать ранее общеупотребимые шаблоны.

Вне зависимости от того, какой именно вариант будет выбран работодателем, документ по своей структуре должен соответствовать нормам делопроизводства, а по тексту – правилам русского языка.

Порядок оформления

При необходимости бланк можно дополнить и другой информацией, например, сведениями о ведомости, по которой будет производиться выплата, дате выдачи заработной платы и т.п.

Правила формирования расчётного листка

Как к содержанию расчетного листка, так и к его оформлению, законодательство не предъявляет ровно никаких требований: его можно писать на обычном листе или на фирменном бланке организации. Расчетные листки допускается оформлять от руки или печатать на компьютере – конечно, на сегодняшний день распространен именно второй способ. Документ пишут в единственном экземпляре.

Как передать работнику расчётный лист

Расчетный лист можно передать работнику лично из рук в руки в бухгалтерии или кассе организации непосредственно при получении денег или через средства электронной связи или доверенное лицо.