идентификационный код номер импортера заявителя что это

Заявление о ввозе товаров в 1С

Поставка товаров из других стран является актуальной для многих организаций, но она сопряжена с такими нюансами, как подача отчётов в налоговую инспекцию, уплата таможенных и налоговых платежей. При импорте товаров из стран, входящих в ЕАЭС, необходимо оформить заявление о ввозе товара и уплатить НДС.

Косвенные налоги при импорте из ЕАЭС

Прежде всего организация, осуществляющая импорт товаров, заполняет и подаёт заявление в налоговую службу страны, в которую товар будет ввезен. Если данное заявления составлено правильно, экспортёр сможет применять НДС по ставке 0%, к тому же оно влияет на сумму налога, который необходимо будет выплатить. Таким образом, суть заявления сводится к расчёту и вычету НДС на ввоз и фиксации факта вывоза товара.

Для того, чтобы правильно оформить документ, можно воспользоваться соответствующей функцией программы «1С:Бухгалтерия». Специально для учёта начисляемого при импорте товаров НДС, начиная с версии 3.0.35, присутствует возможность составить «Заявление о ввозе товаров». Далее приводится алгоритм настройки программы и порядок заполнения документа.

Как настроить программу?

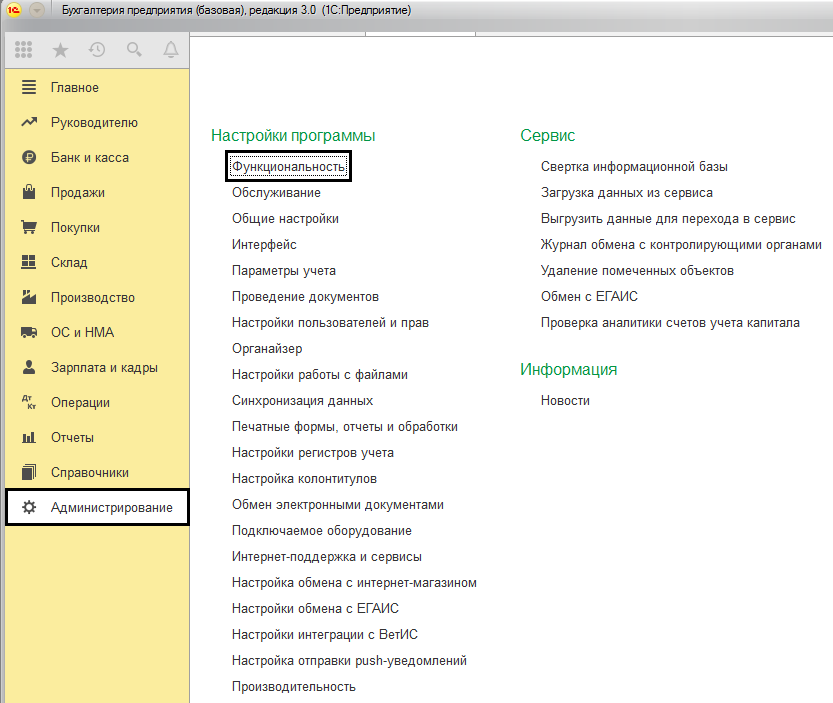

Для того, чтобы ведение учёта импортируемых товаров стало возможным, необходимо открыть раздел «Администрирование», затем «Настройки программы. В данном меню нужно выбрать пункт «Функциональность».

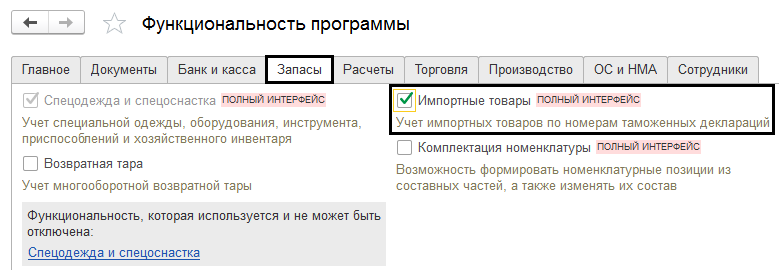

Во вкладке «Запасы» отмечаем галочкой «Импортные товары»

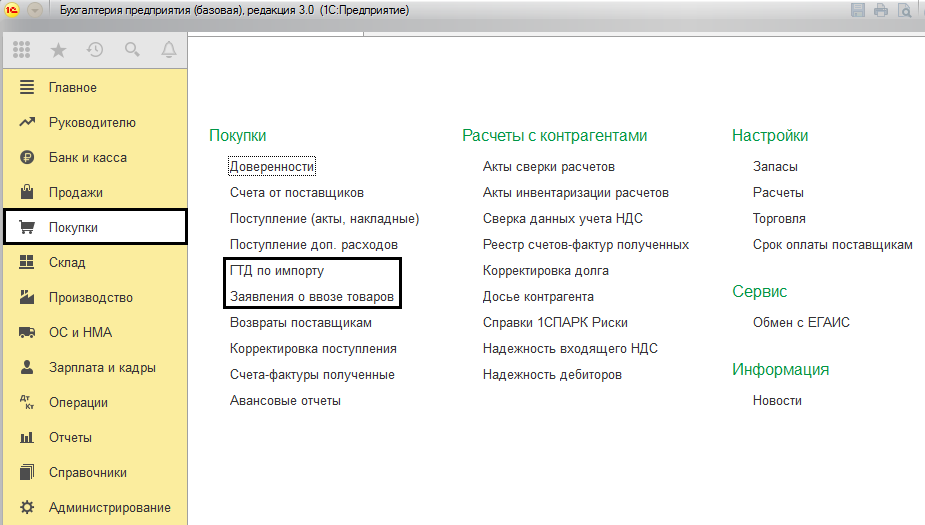

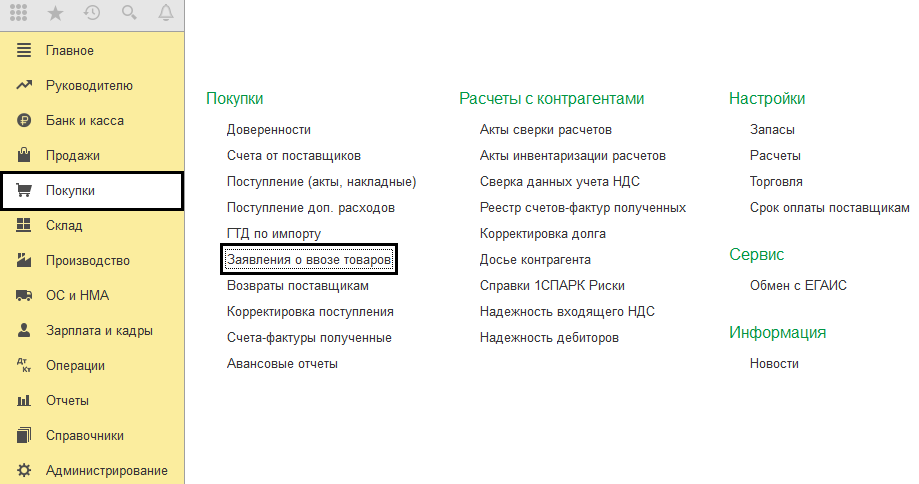

После выполнения этих действий, документы, которые относятся к импортным товарам, появятся в разделе «Покупки». Обратите внимание: после того, как вы включите функции и приступите к их использованию, обратный процесс, то есть отключение, станет невозможным.

Проверка базы 1С на ошибки со скидкой 50%

Как оформить поступление импортного товара?

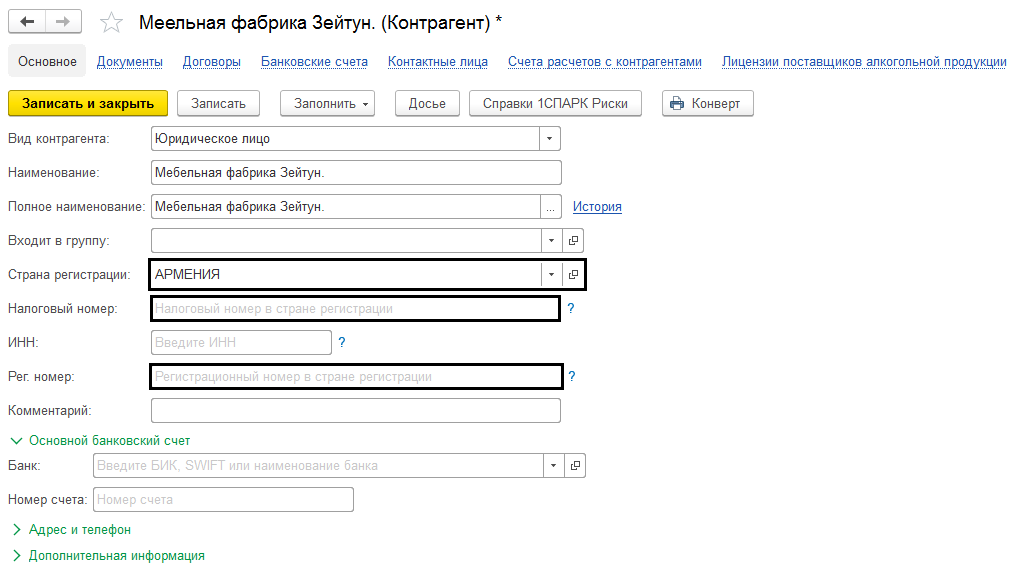

Прежде чем переходить к заполнению заявления, необходимо отразить в «1С:Бухгатерия» поступление импортного товара. При выборе страны-поставщика, в карточке контрагента импортёра появляются дополнительные поля, на которые следует обратить внимание, в частности, если страна-импортёр не Россия. В таком случае требуется заполнить такие поля, как налоговый и регистрационный номера в стране регистрации. Эта информация в дальнейшем будет использована для заявления о ввозе товара.

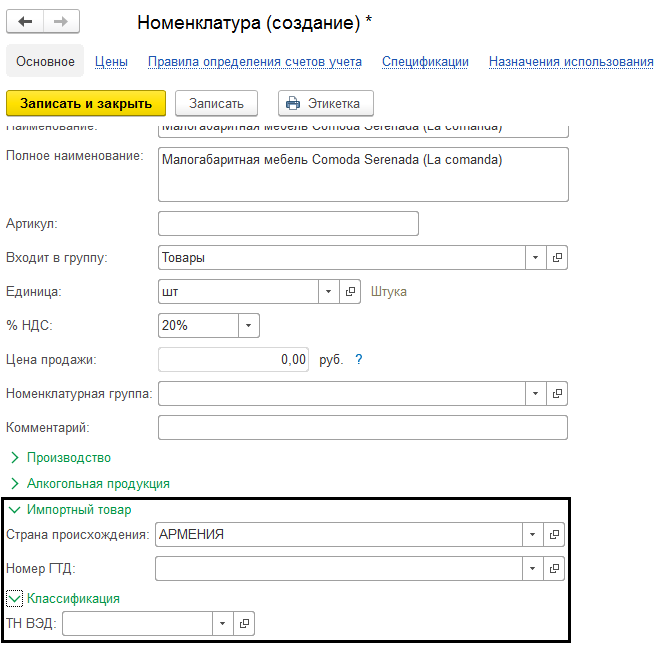

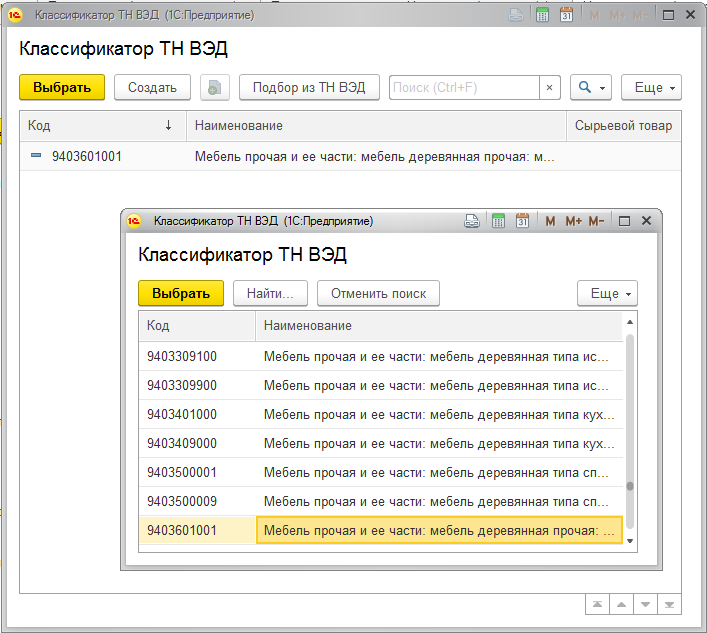

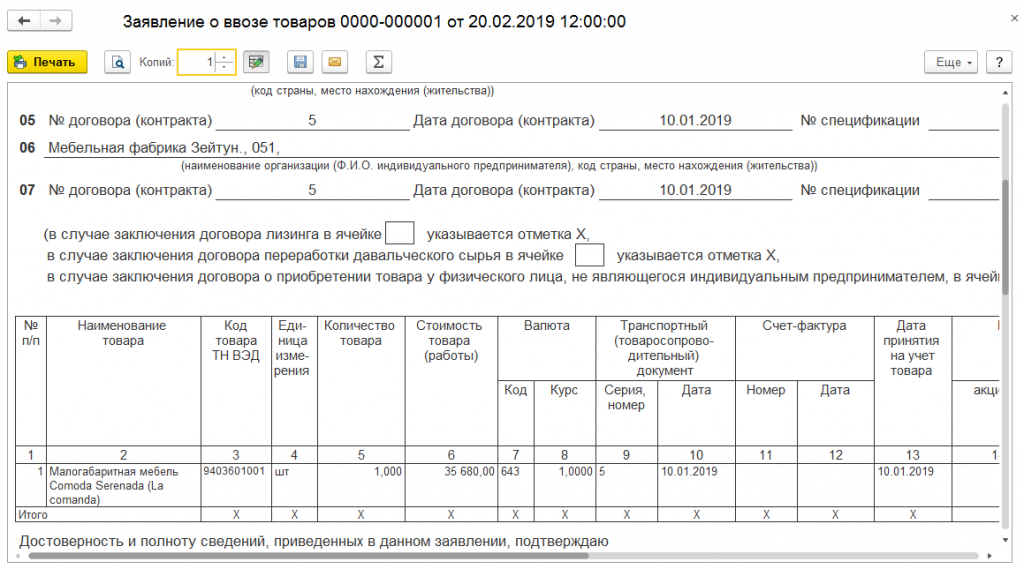

Кроме того, когда вы будете заполнять данные о товаре, в справочнике «Номенклатура» потребуется указать страну его происхождения, номер грузовой таможенной декларации и код по классификатору ТН ВЭД.

*ТН ВЭД – товарная номенклатура внешнеэкономической деятельности.

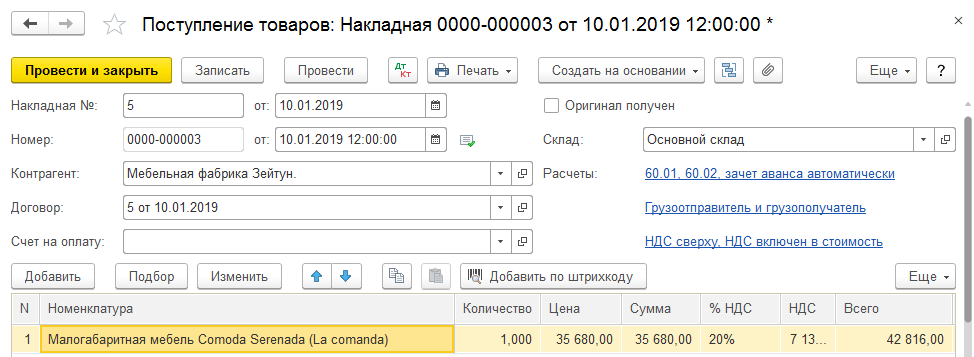

Чтобы отразить поступление товара, необходимо перейти в меню Покупок и выбрать пункт «Поступление (акты, накладные)».

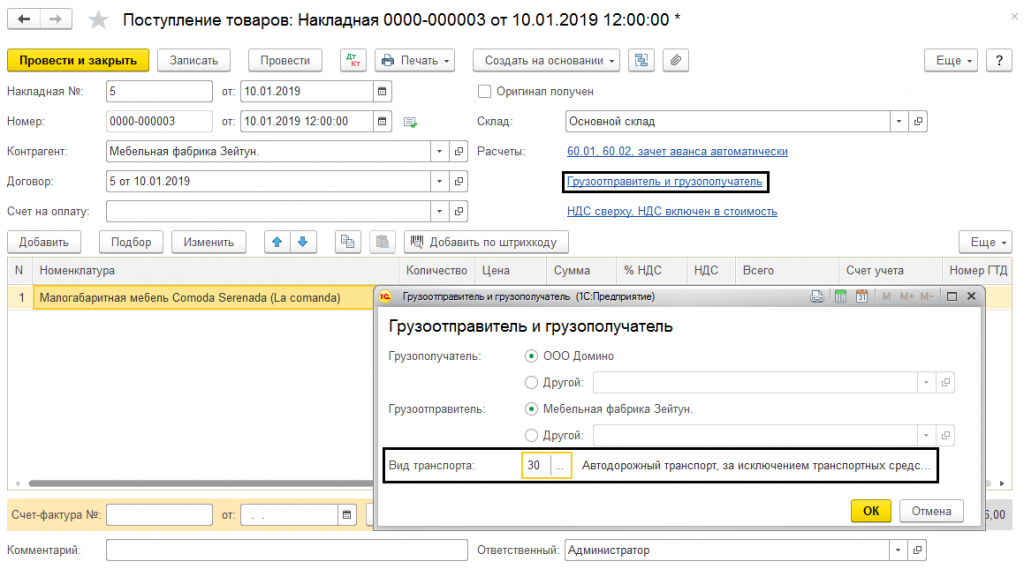

Обязательно нужно указать данные об отправителе и получателе груза, а также о виде транспорта.

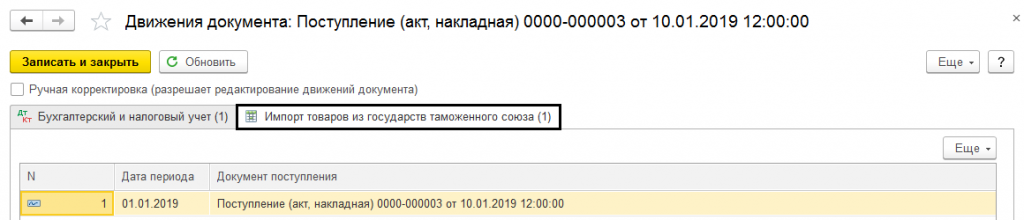

После проведения документа, помимо бухгалтерских проводок, будет сформирована запись в регистр «Импорт товаров из государств таможенного союза». Движения документа можно отслеживать с помощью кнопки Дт/Кт.

Как оформить «Заявление о ввозе товаров»?

Заявление о ввозе товаров имеет строгий регламент и подаётся вместе с налоговой декларацией не позднее 20 числа следующего после ввоза товаров месяца. В заявлении указывается общий объём поставок за месяц (отчётный период).

В программе «1С:Бухгатерия» его можно составить либо сформировав его в разделе Покупок, либо ввести, используя данные документа на поступление товаров.

Рассмотрим оба варианта:

Для формирования заявления необходимо перейти в раздел «Покупки».

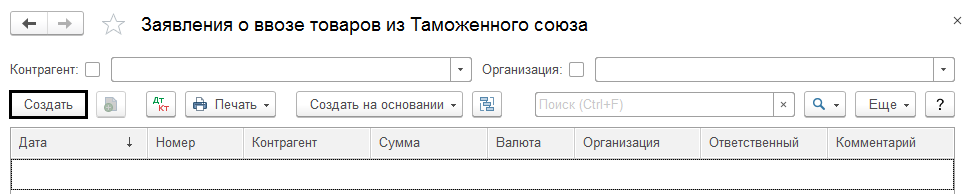

В меню, которое откроется, выберите пункт «Создать».

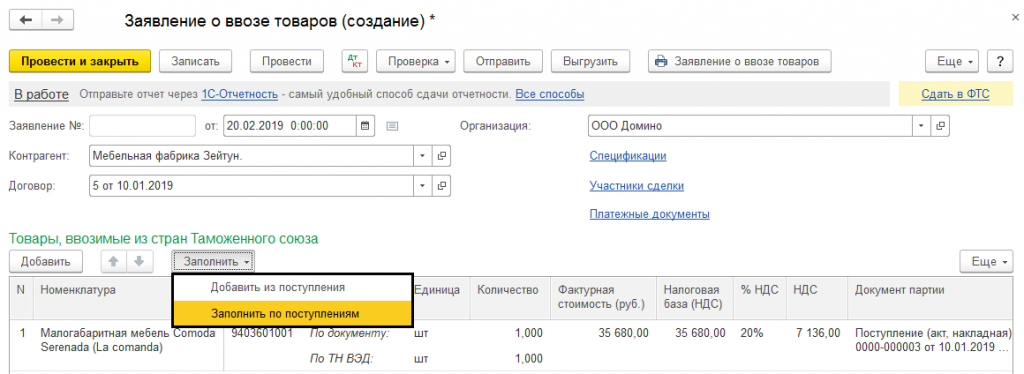

После внесения данных о договоре и контрагенте, переходим к пункту «Заполнить» и выбираем команду «Заполнить по поступлениям», после чего подбираем необходимые документы поступления.

Так как данный способ позволяет подобрать все необходимые документы по данному контрагенту, он является удобным. Информация из документов автоматически переносится в заявление и, после его заполнения, остаётся только проверить данные и, если они не полны, ввести недостающие.

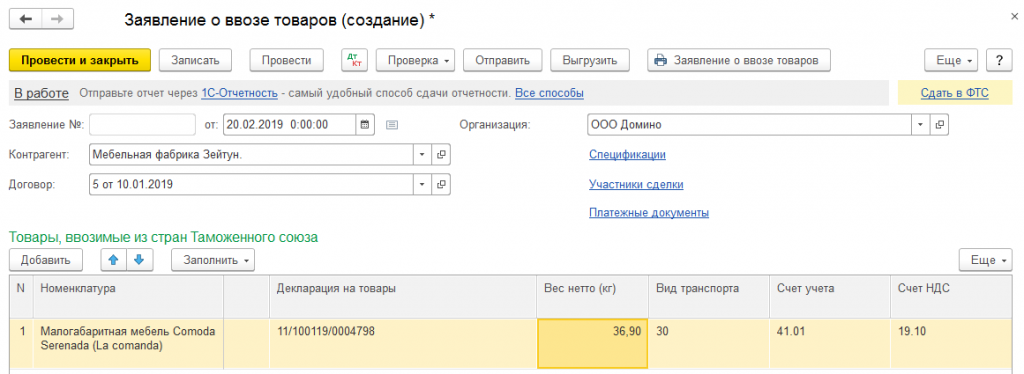

Обязательными являются следующие поля: код по ТН ВЭД, вес товара, реквизиты декларации на товар, код вида транспорта. Если покупка осуществлялась через комиссионера, необходимо указать участников сделки и реквизиты спецификации. Для этого воспользуйтесь гиперссылкой «Спецификации», «Участники сделки».

Как ввести «Заявление о ввозе товаров» из документа поступления?

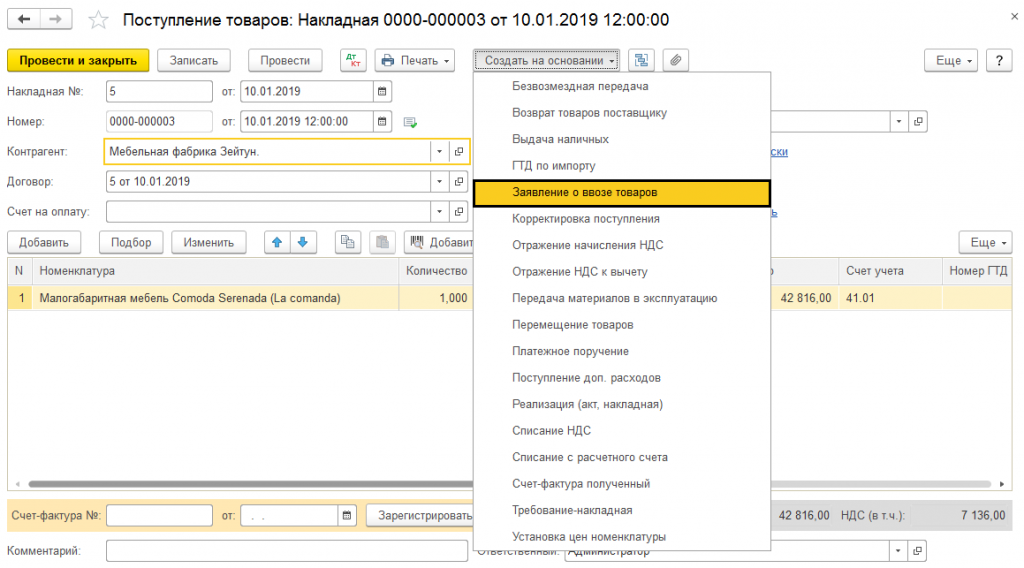

Для ввода заявления из документов поступления, в меню «Создать на основании» нужно выбрать соответствующий документ из приведенного списка.

Этот способ обеспечивает заполнение в заявлении только тех данных, которые были в выбранном документе.

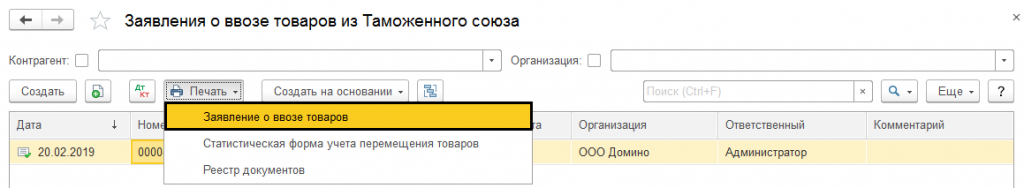

В налоговые органы необходимо предоставить документ в электронном варианте и четыре печатных экземпляра, которые можно получить, нажав «Печать» в заявлении или через журнал «Заявление о ввозе товаров».

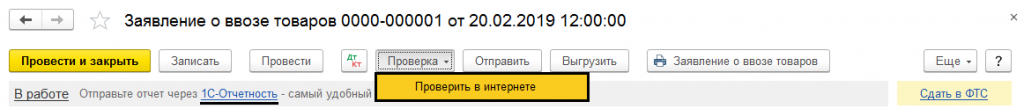

Проверить заявление и отправить его можно, не выходя из программы, если подключен сервис «1С-Отчетность», посредством кнопок «Проверка» и «Отправить».

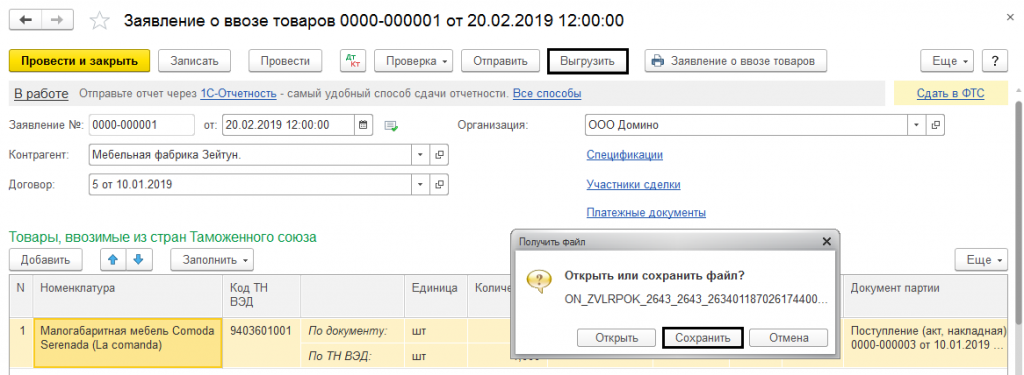

При помощи кнопки «Выгрузить» можно сохранить файл в папку, которую укажет пользователь.

Файл будет сохранён в формате XML.

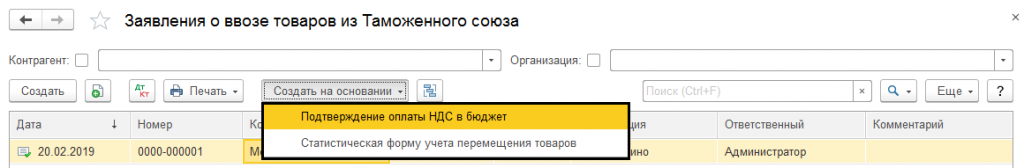

Такие документы, как «Подтверждение оплаты НДС» и «Статистическая форма учета перемещения товаров» могут быть созданы на основании «Заявления о ввозе товаров» через журнал регистрации заявлений (меню «Создать на основании».

После рассмотрения заявления, сотрудник налоговой службы ставит печать и подпись – отметки о принятии. В случае обнаружения ошибок, неточностей и недостоверной информации, заявление могут отказать регистрировать в налоговой службе. Если неточности обнаружил налогоплательщик, он может отозвать заявление для внесения исправлений.

Приказ ФНС России от 13.12.2019 № ММВ-7-6/634@ «Об утверждении формата заявления о ввозе товаров и уплате косвенных налогов российского налогоплательщика»

1.1. Формат заявления о ввозе товаров и уплате косвенных налогов российского налогоплательщика согласно приложению N 1 к настоящему приказу.

1.2. Правила контроля заявления о ввозе товаров и уплате косвенных налогов при его приеме в налоговом органе согласно приложению N 2 к настоящему приказу.

2. Установить, что утвержденный настоящим приказом Формат заявления о ввозе товаров и уплате косвенных налогов российского налогоплательщика применяется в отношении заявлений, представляемых в налоговый орган, начиная с 01.02.2020.

3. Признать утратившим силу с 01.02.2020 приказ ФНС России от 19.11.2014 N ММВ-7-6/590@ «Об утверждении формата заявления о ввозе товаров и уплате косвенных налогов российского налогоплательщика».

4. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, контролирующего работу ФНС России и территориальных налоговых органов по предоставлению государственных услуг и исполнению государственных функций в электронном виде, в том числе в случаях организации и осуществления межведомственного информационного взаимодействия в электронном виде.

3. Имя файла обмена должно иметь следующий вид:

Передача файла от отправителя к конечному получателю может осуществляться в несколько этапов через другие (промежуточные) налоговые органы. Идентификатором A обозначается налоговый орган, в который налоговым агентом представляется файл обмена. Идентификатором K обозначается налоговый орган, в котором налоговый агент состоит на учете. В случае передачи файла от отправителя к конечному получателю без промежуточных этапов (т.е. при отсутствии налоговых органов, осуществляющих передачу на промежуточных этапах) значения идентификаторов A и K совпадают.

для организаций идентификатор отправителя информации представляется в виде девятнадцатиразрядного кода (идентификационный номер налогоплательщика (ИНН) и код причины постановки на учет (КПП) организации);

Параметры первой строки файла обмена

Первая строка XML файла должна иметь следующий вид:

Имя файла, содержащего схему файла обмена, должно иметь следующий вид:

XSD схема файла обмена приводится отдельным файлом.

Для каждого структурного элемента логической модели файла обмена приводятся следующие сведения:

наименование элемента. Приводится полное наименование элемента ;

В строке таблицы могут быть описаны несколько элементов, наименования которых разделены символом «|». Такая форма записи применяется при наличии в файле обмена только одного элемента из описанных в этой строке.

сокращенное наименование (код) элемента. Приводится сокращенное наименование элемента. Синтаксис сокращенного наименования должен удовлетворять спецификации XML;

Для простых элементов, являющихся базовыми в XML, например, элемент с типом «date», поле «Формат элемента» не заполняется. Для таких элементов в поле «Дополнительная информация» указывается тип базового элемента;

дополнительная информация содержит, при необходимости, требования к элементу файла обмена, не указанные ранее. Для сложных элементов указывается ссылка на таблицу, в которой описывается состав данного элемента. Для элементов, принимающих ограниченный перечень значений из классификатора (кодового словаря и тому подобного), указывается соответствующее наименование классификатора (кодового словаря и тому подобного) или приводится перечень возможных значений. Для классификатора (кодового словаря и тому подобного) может указываться ссылка на его местонахождение. Для элементов, использующих пользовательский тип данных, указывается наименование типового элемента.

Вниманию декларантов и импортеров! Правила указания кода идентификации в таможенной декларации на товары

Разъяснения по заполнению Таможенной декларации и подачи сведений в ГИС МТ по вводу товара в оборот (импорт ФТС)

Для успешного выполнения запроса на таможенном посту по кодам идентификации, указанным в таможенной декларации просим придерживаться следующих критериев:

При указании в 31 графе кода идентификации строка должна содержать количество символов кода идентификации, согласно соответствующему Постановлению Правительства Российской Федерации без символов разделителей, имеющие код 29 в таблице символов ASCII. Таким образом код идентификации в точности должен соответствовать коду идентификации, находящемся в системе ГИС МТ.

Недопустимо указывать коды идентификации только в верхнем регистре. Коды идентификации являются регистрозависимыми, таким образом в 31 графе каждый символ кода идентификации указывается в том регистре, в котором он хранится в системе ГИС МТ.

— Коды идентификации не должны содержать лишние символы (скобки, разделители, символы экранирования и т.д.)

— Перед тем, как подать декларацию, необходимо удостовериться, что все коды идентификации и/или, коды идентификации транспортной упаковки, указанные в ней, присутствуют в системе ГИС МТ. Статус кода идентификации — эмитирован. получен, статус кода идентификации транспортной упаковки — сформирован.

Просьба внимательно заполнять графу 31.13 в таможенной декларации.

Обращаем Ваше внимание, что в декларации должны быть указаны товары из одной товарной группы. Функционал указания в одной декларации товаров различных товарных групп будет реализован позднее.

При создании документа ввода в оборот, необходимо указать все коды идентификации/коды идентификации транспортной упаковки, содержащиеся в декларации.

Функционал частичного ввода в оборот по декларации будет реализован позднее.

Ввод в оборот всех товаров, указанных в декларации, будет невозможен, если:

— Произведен вывод из оборота через контрольно-кассовую технику одного или нескольких кодов идентификации, содержащихся в декларации, до подачи сведений о вводе в оборот;

— Произведено расформирование, трансформация агрегатов, содержащихся в декларации до подачи сведений о вводе в оборот.

Функционал Ввода в оборот товаров, указанных в декларациях с датой ранее 1 июля 2020 года, на данный момент находится в разработке и будет реализован 20.07.2020 года.

Рег номер в Перечне заявлений о ввозе товаров и уплате косвенных налогов

Вопрос задал Светлана З.

Ответственный за ответ: Босых Татьяна (★9.51/10)

Помогите заполнить № отметки о регистрации заявления п 1 таблицы Раздел 1 «Перечень заявлений о ввозе товаров и уплате косвенных налогов» Заполняю регистрационный № док налоговой отчетности: 600311122019N00117 — ДОКУМЕНТ «не сдан».

Этот номер проверяю на сайте ИФНС — принято в стране продавца успешно. Какой номер ставить в отчете?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (2)

Мы консультируем по работе в 1С Бухгалтерия 3.0. По данному вопросу привожу свое профессиональное суждение.

Первое, что надо сделать еще раз тщательно сверить данные на заявлении и то, что отражаете в своем учете. Чтобы исключить случайные опечатки в номере, дате при их переносе в свою базу данных.

Если по каким-то причинам информация из страны импортера еще не прошла или некорректно отражена в базе данных ИФНС, то надо обращаться в свою налоговую инспекцию с запросом. Такое тоже бывает и не редко. В вашем случае, указать, что при проверке на сайте ФНС есть данные о том, что «принято в стране продавца успешно». Сделать скрин с сайта и также приложить его к письменному запросу.

Сдаете перечень в свою ИФНС в первый раз или уже ранее представляли заявление о ввозе/перечень без проблем?

Далее, «Заполняю регистрационный № док налоговой отчетности: 600311122019N00117 — ДОКУМЕНТ «не сдан».» — уточните, пожалуйста, где именно выводится сообщение ДОКУМЕНТ НЕ СДАН.

Порядок заполнения перечня заявлений о ввозе товаров и уплате косвенных налогов

Опубликована форма документа и порядок ее заполнения, которая необходима для соблюдения порядка налогообложения в рамках

правоотношений Договора о Евразийском экономическом союзе (ЕАЭС).

О новых документах при экспорте товаров с территории ЕАЭС

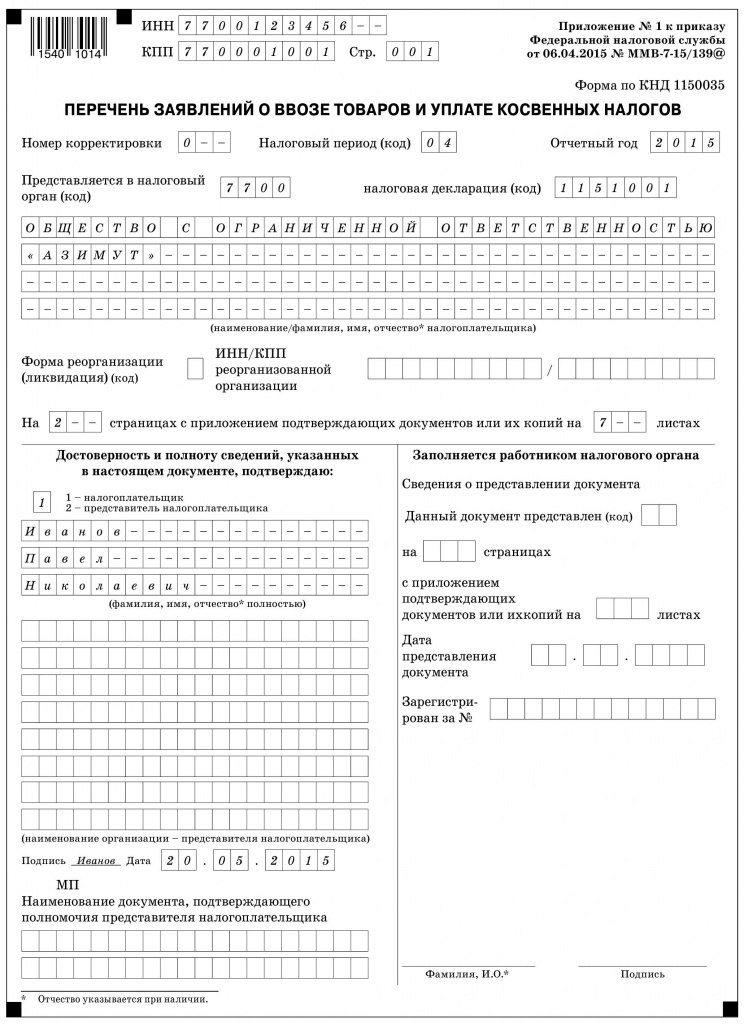

Приказом ФНС России от 06.04.2015 № ММВ-7-15/139@ утверждена форма документа, который называется «Перечень заявлений о ввозе товаров и уплате косвенных налогов». Вместе с формой документа утверждены также Порядок заполнения и формат представления этого перечня в электронном виде.

Указанные выше документы приняты в рамках правоотношений Договора о Евразийском экономическом союзе (ЕАЭС) от 29.05.2014, в котором сторонами являются следующие государства: Российская Федерация, Республика Беларусь, Республика Казахстан, Республика Армения и Кыргызская Республика.

О взимании косвенных налогов

Напомним, порядок взимания косвенных налогов при экспорте и импорте товаров (выполнении работ, оказании услуг) в отношении государств — членов ЕАЭС регламентируется соответствующим Протоколом — Приложение № 18 к Договору ЕАЭС. В частности, в Разделе II данного Протокола закреплены правила при экспорте товаров. Установлено, что налогоплательщик государства — члена ЕАЭС при экспорте товаров на территорию другого государства — члена применяет нулевую ставку НДС и (или) освобождение от уплаты акцизов.

Для подтверждения обоснованности применения нулевой ставки НДС и (или) освобождения от уплаты акцизов налогоплательщик, с территории которого вывезены товары, обязан представить в налоговый орган одновременно с налоговой декларацией следующие документы (их копии):

Под пунктом 3 вместе с самими заявлениями о ввозе товаров предусмотрен также документ, именуемый «перечень заявлений», форма которого и утверждена опубликованным приказом ФНС.

Рассматриваемый Перечень заявлений подается в налоговые органы Российской Федерации, и заполняется он налогоплательщиком, осуществившим операции по реализации товаров, вывезенных с территории Российской Федерации на территорию государства — члена Евразийского экономического союза (т. е. экспорт с территории РФ).

Важно помнить: сведения, включенные налогоплательщиком в Перечень заявлений, будут проверяться в налоговом органе на соответствие тем данным, которые получены налоговиками в рамках международного межведомственного обмена информацией, предусмотренного Протоколом от 11.12.2009 (в редакции от 31.12.2014) «Об обмене информацией в электронном виде между налоговыми органами государств — членов Евразийского экономического союза об уплаченных суммах косвенных налогов».

Если сведения, представленные налогоплательщиком, не соответствуют данным налогового органа, налоговики вправе будут взыскать сумму косвенных налогов с пенями.

Основные требования по заполнению Перечня заявлений

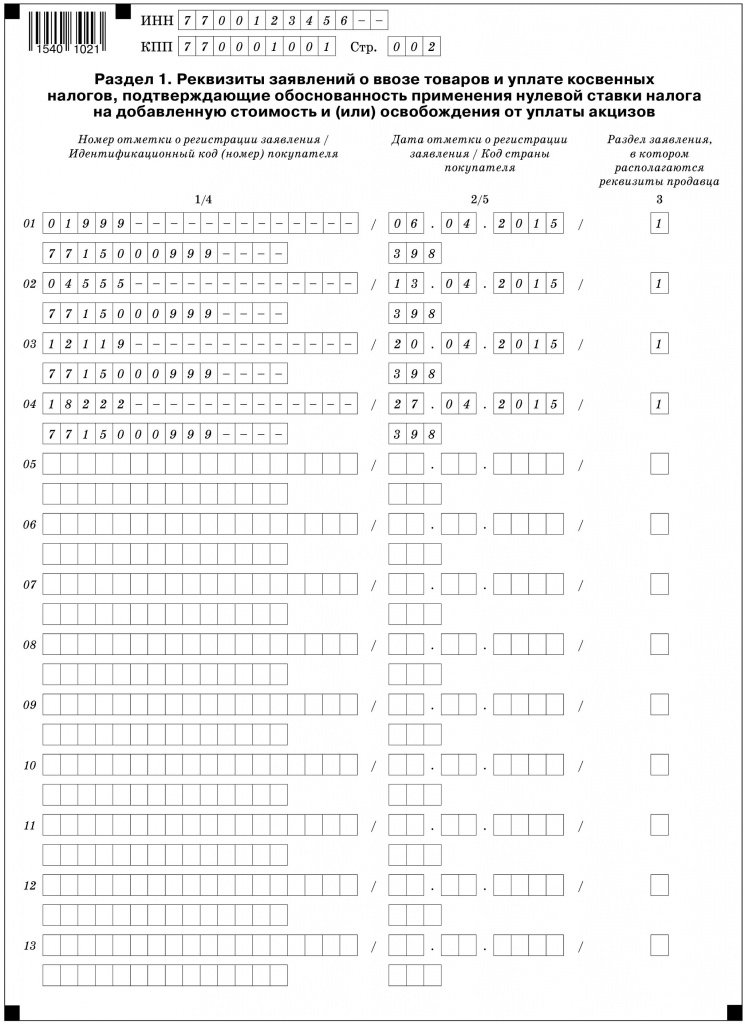

Перечень заявлений о ввозе товаров и уплате косвенных налогов включает в себя титульный лист и раздел 1 «Реквизиты заявлений о ввозе товаров и уплате косвенных налогов, подтверждающие обоснованность применения нулевой ставки налога на добавленную стоимость и (или) освобождения от уплаты акцизов».

Налогоплательщик может заполнить Перечень заявлений как в бумажном, так и в электронном виде.

При любом способе формирования документа необходимо учесть некие общие правила. Например, использование сквозной нумерации страниц, запрет на исправление ошибок корректирующим средством и на применение двусторонней печати.

Если используется электронная форма документа, то тут бухгалтеру немного легче — он освобожден от части рутинной работы по заполнению документа или проверке правильности его оформления, за него это сделает программа.

При ручном оформлении документа необходимо помнить, что заполнение полей Перечня заявлений любых показателей (текстовых, числовых, кодовых) необходимо производить слева направо, начиная с первого (левого) знакоместа.

В незаполненных полях (знакоместах, «клеточках») ставится прочерк. Это относится как к полностью, так и к частично заполненным показателям.

Например, показатель «ИНН» для юридического лица следует отражать по следующей схеме: «7700123456——». Правда, есть и исключение, номера страниц заполняются без прочерков по примеру: «001», «002», «003» и т. д.

Большинство показателей Титульного листа рассматриваемого документа давно знакомы российскому налогоплательщику. Это ИНН и КПП налогоплательщика, код налогового периода и отчетный год, номер корректировки и пр. Все они заполняются как обычно.

Перечень заявлений может представить как сам налогоплательщик, так и его законный или уполномоченный представитель.

При этом в специальном разделе Титульного листа, в котором подтверждается достоверность и полнота представленных сведений, под кодом «1» может значиться следующее лицо:

Значение «2» указывается, только если документ представлен уполномоченным представителем налогоплательщика.

В этом же разделе отражаются сведения о представителе налогоплательщика (ФИО физического лица или наименование юридического лица), а также данные о документе, подтверждающем его полномочия. Ранее таким документом, как правило, являлась доверенность. Теперь список уполномоченных лиц расширен, поэтому и документы могут быть разные. В поле для указания приложений к Перечню заявлений (подтверждающих документов или их копий) надо будет в этом случае указать количество листов документа, подтверждающего полномочия любого представителя организации

Особенности заполнения в связи с реорганизацией

Приведем дополнительные правила для тех случаев, когда рассматриваемый документ заполняется организацией-правопреемником.

Правопреемник представляет Перечень заявлений (а также соответствующие декларации и иные необходимые документы) в налоговый орган по месту своего учета.

В Титульном листе факт реорганизации в первую очередь отразится в специальном поле «Форма реорганизации (ликвидации) (код)». В нем могут быть указаны следующие коды:

Такие коды закреплены в Приложении 1 к Порядку заполнения Перечня заявлений.

Правопреемник должен отразить прежние данные об ИНН и КПП до реорганизации в поле «ИНН и КПП реорганизованной организации». А вот в верхней части Титульного листа и Раздела 1 необходимо указывать свои данные, то есть ИНН и КПП правопреемника.

Правила взаимосвязи

При заполнении Перечня заявлений важно учесть тот момент, что часть показателей в Перечне должна отражаться аналогично тем значениям, данные которых используются непосредственно в самих заявлениях или налоговых декларациях по НДС и акцизам, на основании сведений из которых и формируется Перечень заявлений.

Например, в Перечне заявлений и в декларации по НДС должны совпадать ИНН и КПП налогоплательщика, налоговый период, код налогового органа и пр.

Обратите внимание на показатель «Налоговая декларация (код)». В нем необходимо указывать значение кода формы по классификатору налоговой документации (код КНД) из налоговой декларации, одновременно с которой представляется Перечень заявлений. Чуть выше мы отметили, что Перечень заявлений подается в налоговый орган не сам по себе, он входит в комплект обязательных документов, подаваемых с налоговой декларацией. Это может быть декларация по НДС (код по КНД 1151001) или по акцизам (код по КНД 1151084 или 1151074).

Действующая налоговая декларация по НДС утверждена приказом ФНС России от 29.10.2014 № ММВ-7-3/558@. Декларация по акцизам на подакцизные товары, за исключением табачных изделий, утверждена приказом ФНС России от 14.06.2011 № ММВ-7-3/369@, по табачным изделиям — от 14.11.2006 № 146н.

Напомним о самих заявлениях, сведения из которых должны отражаться в Разделе 1 Перечня. Форма заявления закреплена в Приложении № 1 к Протоколу от 11.12.2009 «Об обмене информацией в электронном виде между налоговыми органами государств — членов Евразийского экономического союза об уплаченных суммах косвенных налогов».

Итак, из заявлений в Перечень заносятся такие данные:

Оба показателя берутся из раздела 2 заявления. Номер отметки и дата проставляются в заявлении налоговым органом импортера при подтверждении уплаты косвенных налогов.

Далее отражается показатель «Идентификационный код (номер) покупателя», в котором указывается код или номер покупателя, которым выступает налогоплательщик-импортер, заполнивший заявление, по которому налоговым органом импортера подтверждена уплата косвенных налогов (или освобождение от налогообложения).

В поле «Раздел заявления, в котором располагаются реквизиты продавца» указывается номер раздела заявления о ввозе товаров и уплате косвенных налогов, по которому налоговым органом импортера подтверждена уплата косвенных налогов (или освобождение от налогообложения). Этим разделом заявления может быть только первый или третий, именно в них содержатся сведения о реквизитах (ИНН) налогоплательщика-экспортера, то есть продавца.

При этом в Разделе 3 заявления отражаются сведения о сделках налогоплательщика — налогового агента. Продавцом в этом случае выступает комитент, доверитель или принципал. В Разделе 1 заявления указываются сведения по сделкам обычного налогоплательщика косвенных налогов, которые были осуществлены по контрактам на поставку товаров, по договорам лизинга, переработки давальческого сырья, а также в случае заключения договора о приобретении товара у физического лица, не являющегося предпринимателем.

Все указанные выше показатели являются обязательными к заполнению.

Дополнительно напомним коды стран, участвующие в Евразийском экономическом союзе, которые тоже придется отражать в Разделе 1 Перечня заявлений:

В заключении приведем пример заполнения рассматриваемого документа. Примем, что Перечень заявлений сформирован по данным российского юридического лица по операциям экспорта, произведенным в апреле текущего года. Товары реализованы в Республику Казахстан. Документ заполнялся в электронном виде (прочерки в незаполненных знакоместах не проставлялись.

Консультант по налогам И.М. Акиньшина, для журнала «Нормативные акты для бухгалтера»

Чек-лист всех изменений

принятых и вступивших в 2021 году

Подготовьтесь к отчетности заранее, посмотрите изменения в бухучете за 2021 год, чтобы показатели налоговой отчетности не шокировали вас в конце года, а налоговиков не спровоцировали на проверку. Воспользуйтесь вашим бесплатным доступом к бератору.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование