горючее марка и код в путевом листе

Учет расходов на топливо по путевым листам в «1С:Бухгалтерии 8»

Практически в каждой организации, включая индивидуальных предпринимателей (ИП), имеется автотранспорт (собственный, арендованный или полученный по договору лизинга), который используется в служебных целях. В связи с этим возникает необходимость учета расходов на содержание служебного транспорта, в том числе и расходов на топливо.

Учет расходов на топливо

Все виды топлива (бензин, дизельное топливо, сжиженный нефтяной газ, сжатый природный газ) относятся к горюче-смазочным материалам (ГСМ), которые входят в состав материально-производственных запасов (МПЗ). В соответствии с ПБУ 5/01 «Учет материально-производственных запасов» (утв. приказом Минфина России от 09.06.2001 № 44н) МПЗ принимаются к бухгалтерскому учету по фактической себестоимости. Для обобщения информации о наличии и движении топлива в Плане счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. приказом Минфина России от 31.10.2000 № 94н) предназначен субсчет 10.03 «Топливо», подчиненный счету 10 «Материалы».

Документом, который подтверждает расход топлива, данные о фактическом пробеге и производственный характер маршрута движения автомобиля, является путевой лист. Формы путевых листов для различных видов автомобильного транспорта утверждены постановлением Госкомстата России от 28.11.1997 № 78 «Об утверждении унифицированных форм первичной учетной документации по учету работы строительных машин и механизмов, работ в автомобильном транспорте». Эти формы документов носят обязательный характер только для автотранспортных организаций. Остальные организации могут разработать свою форму путевого листа, которая должна содержать обязательные реквизиты, предусмотренные статьей 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» и приказом Минтранса России от 18.09.2008 № 152 «Об утверждении обязательных реквизитов и порядка заполнения путевых листов»:

Для целей налогообложения прибыли расходы на ГСМ не нормируются и учитываются в полном объеме, если они экономически обоснованы, документально подтверждены и произведены в целях осуществления деятельности, направленной на получение дохода (п. 1 ст. 252 НК РФ). С целью внутреннего контроля организация может самостоятельно установить нормы расхода топлива, утвердив их приказом руководителя. При этом можно руководствоваться нормами расхода топлива, указанными в инструкции по эксплуатации автомобиля, или нормами, рекомендованными распоряжением Минтранса России от 14.03.2008 № АМ-23-р (см., например, письмо Минфина России от 22.03.2019 № 03-03-07/19283).

В бухгалтерском учете фактический расход топлива на основании путевых листов списывается в расходы по обычным видам деятельности. Для целей налогообложения прибыли расходы на содержание служебного транспорта относятся к прочим расходам, связанным с производством и (или) реализацией (пп. 11 п. 1 ст. 264 НК РФ, письмо Минфина России 08.08.2019 № 03-03-06/1/59876). При применении упрощенной системы налогообложения (УСН) с объектом «доходы, уменьшенные на величину расходов» стоимость топлива для автомобиля, используемого в деятельности, направленной на получение дохода, также учитывается в качестве расходов на содержание служебного автотранспорта (пп. 12 п. 1, п. 2 ст. 346.16 НК РФ).

Варианты учета ГСМ в «1С:Бухгалтерии 8»

Топливо можно приобретать за наличный расчет и в безналичной форме. Если организация выбрала безналичную форму, то с поставщиком ГСМ заключается договор поставки, в соответствии с которым организация перечисляет денежные средства на расчетный счет поставщика, а взамен получает талоны или топливные карты, по которым водители осуществляют заправку автомобилей на автозаправочных станциях (АЗС).

Учет ГСМ по талонам

Для учета операций с применением топливных талонов имеет значение, какой вид талонов используется и в какой момент к организации переходит право собственности на ГСМ. В зависимости от условий договора поставки нефтепродуктов право собственности на получаемый бензин может переходить к организации либо в момент получения талонов, либо в момент заправки автомобиля на АЗС.

Если по договору с поставщиком право собственности на ГСМ переходит к организации в момент заправки топлива в бак автомобиля на АЗС, то талоны на ГСМ могут учитываться в составе денежных документов на счете 50.03 «Денежные документы».

В программе «1С:Бухгалтерия 8» (ред. 3.0) для учета на топливо в составе денежных документов используются документы:

В программе «1С:Бухгалтерия 8» (ред. 3.0) для учета ГСМ с переходом права собственности в момент получения талонов используются документы:

1С:ИТС

Учет ГСМ по топливной карте

Топливная карта представляет собой микропроцессорную небанковскую пластиковую карту с ПИН-кодом и чипом, являющимся носителем информации:

Чтобы приобретать топливо по картам, компания заключает договор с поставщиком топлива (это может быть процессинговый центр, который выступает в роли эмитента топливной карты и действует по договорам комиссии с собственниками топлива). В зависимости от условий договора топливная карта может передаваться организации и обслуживаться бесплатно или за определенную плату.

Организация может иметь в своем распоряжении несколько топливных карт. Топливные карты в организации закрепляются либо за водителем, либо за автомобилем. На каждую отдельную карту ни деньги, ни литры не зачисляются. Информация у поставщика хранится в целом по всей организации-покупателе, а топливная карта представляет собой техническое средство для получения топлива и услуг на АЗС отдельными водителями.

При получении топлива на АЗС водитель получает чек о произведенной заправке, который следует приложить к путевому листу. В оговоренный договором срок (в конце месяца или чаще) поставщик топлива представляет организации комплект документов за указанный период:

1С:ИТС

Как видим, «традиционные» методики учета топлива достаточно трудоемкие. При этом в прежних версиях программы отсутствовала печатная форма путевого листа.

Упрощение учета расходов на топливо в «1С:Бухгалтерии 8»

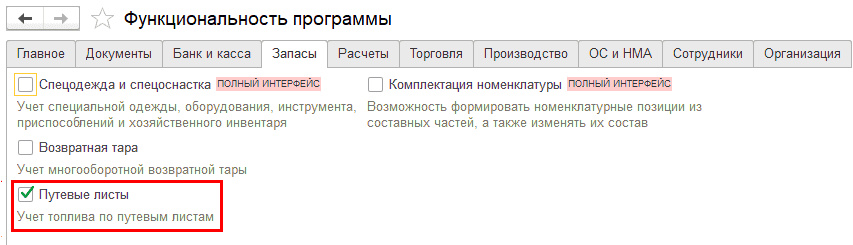

Рис. 1. Настройка функциональности программы

Возможности нового документа «Путевой лист»

С помощью документа Путевой лист (рис. 2) программы пользователь может:

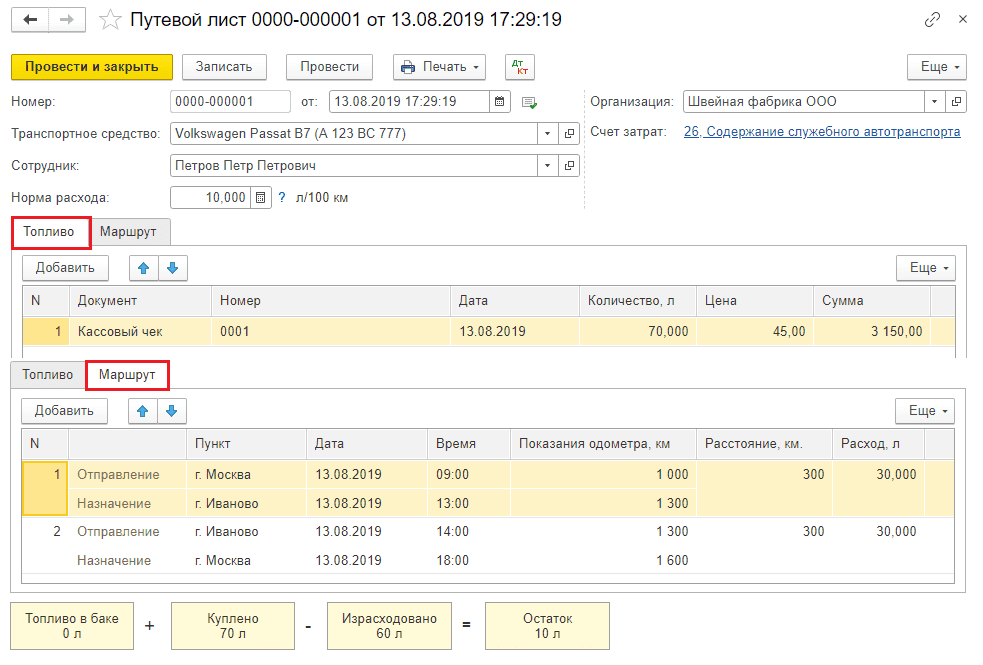

Рис. 2. Документ «Путевой лист». Приобретение топлива по кассовому чеку

Обратите внимание, что документ Путевой лист имеет ограничения: его могут использовать только предприятия, которые не являются транспортными компаниями и для которых перевозки не являются основной деятельностью. Помимо этого, в Путевом листе не поддерживается учет топлива по талонам на ГСМ. Если в деятельности организации используются не легковые автомобили, практикуются заправки «в канистру», используются талоны на ГСМ, а топливо хранится на разных складах, то учет ГСМ должен осуществляться по прежнему («традиционному») сценарию. Методика учета топлива по путевым листам потребовала внесения изменений в программу.

Изменения в «1С:Бухгалтерии 8» для автоматизации учета расходов по путевым листам

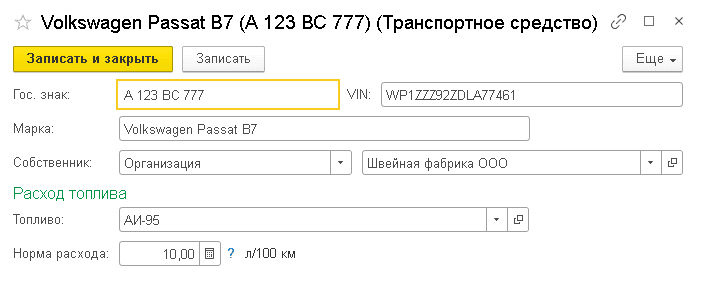

В рамках автоматизации учета расходов на топливо по путевым листам в «1С:Бухгалтерии 8» начиная с версии 3.0.74 произошли следующие изменения:

Рис. 3. Карточка транспортного средства

Примеры применения документа «Путевой лист»

Примечание

Цены в примерах условные.

Пример 1

Выдача наличных денежных средств сотруднику под отчет отражается документом Выдача наличных с видом операции Выдача подотчетному лицу. При проведении документа Выдача наличных формируется запись регистра бухгалтерии:

Дебет 71.01 Кредит 50.01

— на сумму денежных средств, выданных под отчет (5 000 руб.).

Обратите внимание, для тех счетов, где поддерживается налоговый учет, соответствующие суммы вводятся в специальные ресурсы регистра бухгалтерии для целей налогового учета. В рассмотренных в данной статье примерах разниц между бухгалтерским и налоговым учетом не возникает.

Отразим приобретение бензина по кассовому чеку и его расход документом Путевой лист (см. рис. 2). В шапке документа указывается:

Если топливо приобретается за наличный расчет, то его количество и цена определяются на момент заправки и указываются в кассовом чеке. При заполнении табличной части на закладке Топливо в поле Документ следует выбрать значение Кассовый чек, указать реквизиты кассового чека, количество, цену и сумму приобретенного топлива.

В табличной части на закладке Маршрут следует заполнить пункты отправления и назначения, дату, время и показания одометра на момент отправления и прибытия, расстояние между пунктами и расход топлива на каждом участке маршрута. Итоговое количество топлива в баке с учетом остатка на начало маршрута, поступления и расхода по путевому листу рассчитывается автоматически и выводится в наглядной форме в нижней части документа. Остаток топлива в баке автоматически переносится в следующий в хронологическом порядке Путевой лист.

При проведении документа сформируются проводки:

Дебет 10.03.2 Кредит 71.01

— на сумму приобретенного бензина (3 150,00 руб.) в количестве 70 л;

Дебет 26 Кредит 10.03.2

— на количество списанного бензина (60 л). Поскольку в течение месяца аналогичное топливо может приобретаться разными способами и по разным ценам, то окончательная стоимость топлива, учитываемого в расходах для целей бухгалтерского учета и для целей налогообложения прибыли, будет сформирована в конце месяца при выполнении регламентной операции Корректировка стоимости номенклатуры, входящей в обработку Закрытие месяца.

Возврат неиспользованных подотчетных сумм в кассу организации оформляется документом Поступление наличных с видом операции Возврат от подотчетного лица. При проведении документа в регистр бухгалтерии вводится запись:

Дебет 50.01 Кредит 71.01

— на сумму возвращенных денежных средств (1 850,00 руб.).

В последний день месяца 31.08.2019 при выполнении регламентной операции Корректировка стоимости номенклатуры стоимость списанного бензина учитывается в расходах:

Дебет 26 Кредит 10.03.2

— на сумму расходов по приобретению топлива (2 700,00 руб.). При этом количество бензина по счету 10.03.2 в данной проводке уже не отражается.

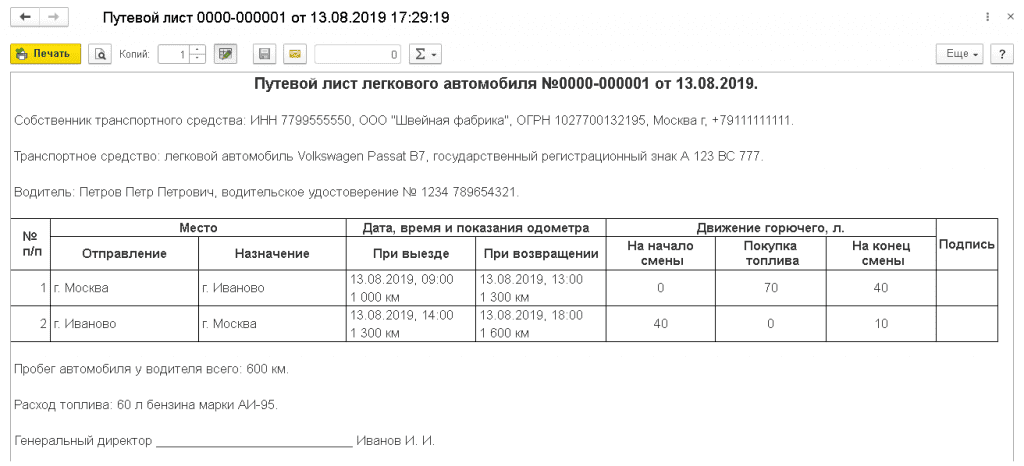

При приобретении топлива по кассовому чеку в документе Путевой лист по команде Печать доступны следующие печатные формы:

Рис. 4. Упрощенная форма путевого листа

Если в результате служебной поездки помимо расходов на топливо возникают иные возмещаемые расходы сотрудника (например, расходы на приобретение товаров и материалов или командировочные расходы), то такая поездка отражается в учетной системе комбинацией документов:

Рассмотрим следующий пример, когда ГСМ приобретено по топливной карте АЗС.

Пример 2

Организация ООО «Швейная фабрика», имеющая на балансе собственный автомобиль марки BMW M3, заключила договор поставки топлива с поставщиком ГСМ на приобретение бензина марки АИ-98 на автозаправочных станциях этого поставщика с применением топливной карты. Автомобиль используется в управленческих целях. Поставка топлива осуществляется путем его выборки на АЗС поставщика через топливораздаточные колонки с использованием терминалов для приема топливных карт. В соответствии с условиями договора:

01.09.2019 ООО «Швейная фабрика» перечислила с расчетного счета 100% предоплату поставщику за бензин в сумме 8 400 руб. (в т. ч. НДС 20% ) из расчета 200 л по цене 42 руб. за литр с учетом НДС 20%.

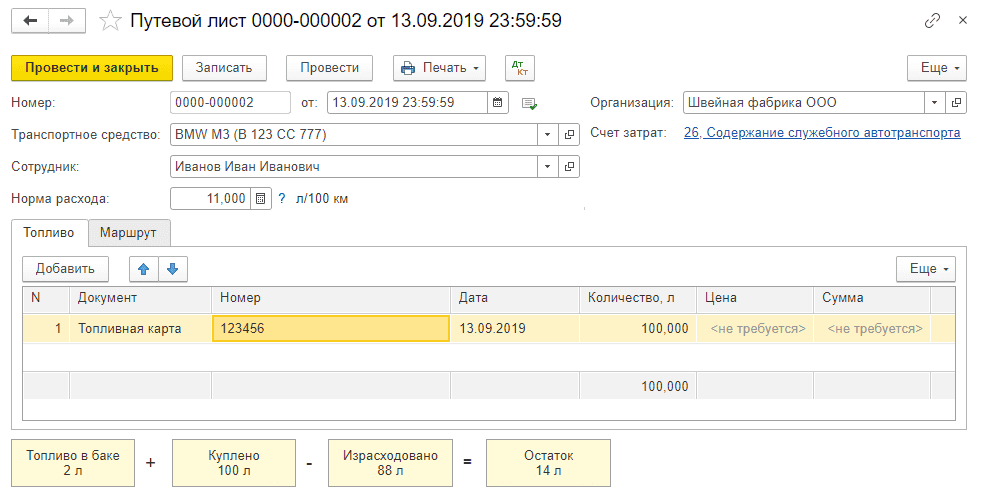

Согласно путевому листу за сентябрь 2019 года по топливной карте заправлено 100 л бензина марки АИ-98, а израсходовано 88 л.

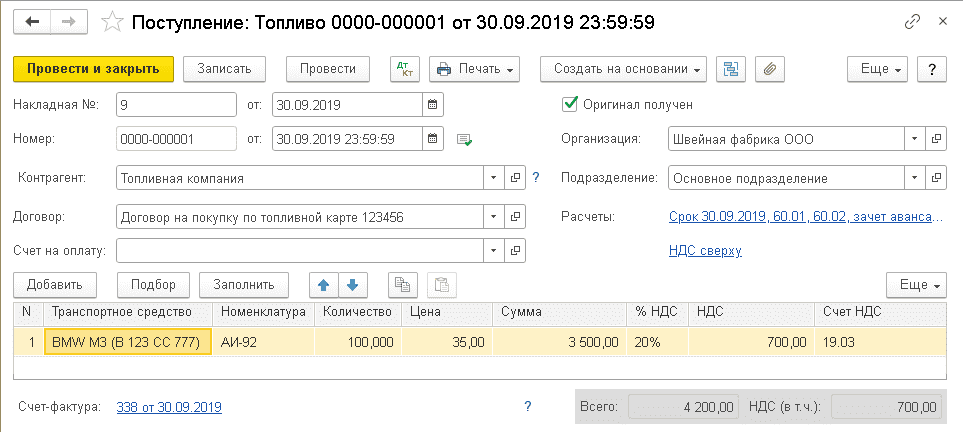

30.09.2019 поставщик представил комплект документов за сентябрь 2019 года, согласно которым по топливной карте заправлено 100 л бензина на сумму 4 200 руб. (в т. ч. НДС 20%).

Оплата в адрес поставщика регистрируется документом Списание с расчетного счета с видом операции Оплата поставщику. При проведении документа формируется бухгалтерская проводка:

Дебет 60.02 Кредит 51

— на сумму предоплаты поставщику топлива (8 400 руб.).

Если ГСМ приобретается по топливной карте, то фактическая стоимость топлива с учетом возможных скидок будет окончательно сформирована только в конце отчетного периода, когда поставщик представит организации финансовые документы по договору (товарную накладную, счет-фактуру и расшифровку по операциям, проведенным с использованием топливных карт). В этом случае при заполнении табличной части документа Путевой лист на закладке Топливо в поле Документ следует выбрать значение Топливная карта, указать реквизиты топливной карты и зафиксировать количество топлива, залитое в бак. Поля Цена и Сумма для топлива, приобретенного по топливной карте, для заполнения недоступны (рис. 5).

Рис. 5. Документ «Путевой лист». Приобретение ГСМ по топливной карте

Табличная часть на закладке Маршрут заполняется аналогично Примеру 1.

При проведении документа формируются проводки, которые отражают движения только в количественном учете топлива (без сумм):

Дебет 10.03.2 Кредит 76.15

— на количество приобретенного топлива (100 л);

Дебет 26 Кредит 10.03.2

— на количество израсходованного топлива (88 л).

В конце месяца согласно договору поставщик представляет расчетные (финансовые) документы. Отразим поступление топлива документом Поступление (акт, накладная) с видом операции Топливо. Особенность данного документа состоит в том, что приобретаемые ГСМ «привязываются» к конкретному транспортному средству (рис. 6).

Рис. 6. Поступление топлива

При проведении документа формируются записи регистра бухгалтерии:

Дебет 60.01 Кредит 60.02

— на сумму зачтенного аванса (4 200,00 руб.);

Дебет 10.03.2 Кредит 60.01

— на стоимость бензина, купленного по топливной карте и залитого в бак транспортного средства (3 500,00 руб.);

Дебет 76.15 Кредит 60.01

— на количество топлива, залитого в бак транспортного средства (100 л);

Дебет 19.03 Кредит 60.01

— на сумму НДС (700,00 руб.).

При приобретении топлива по топливной карте печатная форма авансового отчета (Авансовый отчет (АО-1)) в документе Путевой лист недоступна.

30.09.2019 при выполнении регламентной операции Корректировка стоимости номенклатуры стоимость израсходованного бензина учитывается в расходах:

Дебет 26 Кредит 10.03.2

— на сумму расходов по приобретению топлива (3 080,00 руб.). При этом количество топлива по счету 10.03.2 в данной проводке уже не отражается.

Как составить путевой лист, к которому не будет претензий у проверяющих

Путевой лист — это документ, с помощью которого организации и ИП контролируют работу водителей. Еще одно его назначение — подтверждение расходов на ГСМ для целей налогового учета. Какие обязательные реквизиты должен содержать путевой лист? Как правильно вносить в него записи? Для чего желательно указать в путевом листе время и длительность стоянок, маршрут движения и иные дополнительные сведения? На эти и другие вопросы отвечают эксперты программы «Путевые листы и ГСМ» компании СКБ Контур.

Какую форму использовать

Постановлением Госкомстата от 28.11.97 № 78 были утверждены унифицированные формы путевых листов для легкового автомобиля, легкого такси, грузового автомобиля, специального автомобиля, а также автобусов. С 1 января 2013 года эти формы стали необязательными. Тем не менее, некоторые транспортные предприятия до сих пор продолжают использовать эти бланки (например, форму путевого листа для грузового транспорта № 4-П).

Индивидуальные предприниматели до 2008 года применяли формы путевых листов, утвержденные приказом Минтранса от 30.06.2000 № 68 (например, форму № ПГ-1 для грузового автомобиля). В связи с изданием приказа Минтранса от 18.09.09 № 152 эти бланки были отменены.

Таким образом, сегодня организация или ИП вправе самостоятельно разработать форму путевого листа. При этом важно, чтобы такой документ содержал все обязательные реквизиты, которые указаны в приказе Минтранса № 152.

Кто должен вести путевые листы

Согласно приказу Минтранса № 152, путевые листы применяют юридические лица и ИП, эксплуатирующие легковые, грузовые автомобили, автобусы, троллейбусы и трамваи.

Обязательный список реквизитов

Путевой лист (ПЛ) должен содержать следующие обязательные реквизиты:

Наименование и номер

В шапке путевого листа указывается тип транспортного средства, например «Путевой лист грузового автомобиля». Нумерация ведется в хронологическом порядке. Она может быть сквозной на протяжении года или начинаться заново каждый месяц. Номер путевого листа может содержать буквенные и цифровые префиксы, символы-разделители и т.п. Важно, чтобы в каждом следующем документе значащая часть номера увеличивалась на единицу.

Срок действия путевого листа

В шапке путевого листа обязательно обозначается дата его действия. Если ПЛ оформляется на несколько дней, проставляются даты начала и окончания срока его использования. Обычно пишут так: «Путевой лист грузового автомобиля № … от …» или «Путевой лист грузового автомобиля № … (действителен) с … по …».

Сведения о собственнике

Если собственником транспортного средства является юридическое лицо, нужно указать:

Если собственником транспортного средства является индивидуальный предприниматель, нужно указать:

Бесплатно узнать или проверить ОКПО, ИНН и другие коды контрагентов

Сведения о транспортном средстве

Сведения о водителе

Они включают в себя:

Необязательные сведения

Обычно в путевых листах указывают следующую дополнительную информацию.

Нормативный расход топлива отображают для того, чтобы обосновать расходы на ГСМ и отнести их к затратам, уменьшающим налоговую базу при расчете налога на прибыль. Дополнительно можно внести данные о перерасходе или экономии топлива, и обозначить объем и стоимость заправок во время рейса.

Также для того, чтобы обосновать расходы на ГСМ и подтвердить реальность поездки для целей налогового учета, целесообразно указать в путевом листе сведения о маршруте движения транспорта. При этом недостаточно вписать адреса контрольных точек маршрута, время следования в пути и пройденное расстояние — нужна запись, подтверждающая факт использования ТС в производственных целях (наименование груза, сведения о заказчике и т.п.)

Отметим, что путевой лист — это не единственный документ, которым можно оправдать затраты на ГСМ. Также для этих целей допустимо использовать, например, акты списания и акты выполненных работ.

Обратите внимание: чиновники не всегда признают, что путевой лист априори является документом, подтверждающим расходы на топливо (письмо Минфина от 16.06.11 № 03-03-06/1/354). Поэтому если ваша организация не является автотранспортным предприятием, желательно прописать в приказе по учетной политике положение об использовании путевых листов в качестве оправдательных документов при списании производственных затрат на ГСМ. В противном случае налоговики могут не принять ПЛ во внимание.

Интерес к путевым листам могут проявлять не только налоговики, но и контролеры из трудовой инспекции. Поэтому, помимо прочего, ПЛ должен подтверждать, что водитель (водители при посменной работе) во время рейса соблюдал предписанные законодательством нормативы труда и отдыха. Для этого в разделе «Маршрут движения» или в отдельном приложении к путевому листу нужно указать время и длительность стоянок. Эти показатели должны соответствовать нормативам по пересменкам и перерывам для приема пищи и отдыха. Такие нормы содержатся в приказе Минтранса от 20.08.04 № 15 (см. « Перевозчики должны пересмотреть режим труда и отдыха своих водителей »). Соответствующие положения надо закрепить в коллективном договоре или соглашении, оформленном по правилам Трудового кодекса.

При этом следует помнить, что путевой лист не является документом, который служит подтверждением реального рабочего времени водителя для целей расчета зарплаты и для урегулирования других взаимоотношений работника с работодателем. На это указано в Апелляционном определении Суда Ханты-Мансийского автономного округа — Югры от 30.01.18 по делу № 33-567/2018.

Как заполняется путевой лист

Перечислим некоторые особенности составления путевых листов. Так, очевидно, что путевой лист оформляется перед выездом водителя на маршрут. Если этого документа не будет, ГИБДД выпишет штраф.

Отметки о предсменном техническом контроле ставятся вместо отметки о предрейсовом контроле в случае, когда водитель совершает несколько рейсов за смену по одному путевому листу.

При посменной работе нескольких водителей на одном транспортном средстве путевые листы можно выписать на каждого из них. Но делать это необязательно, так как в одном ПЛ можно указать несколько водителей.

Если составляется несколько путевых листов, время выезда и показания одометра на выезде можно отметить в первом из них, а время возвращения и новое значение пробега — в последнем.

Лица, заверяющие данные в путевом листе, должны после подписи указывать свою фамилию и инициалы. Таким способом заверяются:

Где регистрируется путевой лист

Путевые листы регистрируются в специальном журнале. Ранее для этого следовало использовать форму № 8 «Журнал учета движения путевых листов» (код по ОКУД 0345008), которая была утверждена постановлением Госкомстата от 28.11.97 № 78. С 1 января 2013 года применять типовые формы первичных учетных документов необязательно. Поэтому сейчас организации и ИП вправе разработать собственные формы журнала регистрации путевых листов. Однако многие продолжают пользоваться унифицированным бланком № 8.

Оформленные путевые листы подшиваются в папки и хранятся не менее пяти лет.

Заполняем путевые листы в 2021 году: инструкция и образцы для бухгалтера

В 2021 году изменились форма и порядок заполнения путевых листов. Этот документ — основание для списания горючего в состав расходов для целей бухгалтерского и налогового учета, поэтому важно оформлять его правильно. Мы подготовили обзор внесённых изменений и пример заполнения путевого листа.

Кто должен составлять путевой лист

Путевой лист — это документ для учёта и контроля работы водителя и транспортного средства (п. 14 ст. 2 Федерального закона от 08.11.2007 № 259-ФЗ). В нём прописывается маршрут и техническое состояние машины, информация о проведённом медосмотре водителя и пр. Путевые листы нужны, чтобы обосновать необходимость аренды или лизинга, а также подтвердить расходы, связанные с использованием транспортных средств:

Путевые листы составляют индивидуальные предприниматели и организации всех форм собственности, которые используют транспорт в своей деятельности или для собственных нужд.

В новых правилах заполнения путевых листов убрали оговорку о том, что путевой лист оформляется только при перевозке пассажиров, багажа и грузов (Приказ Минтранса от 11.09.2020 № 368). Поэтому может показаться, что теперь даже на пустые транспортные средства надо будет оформлять документ. Но оговорка осталась в ст. 6 Федерального закона от 08.11.2007 № 259-ФЗ. Так как юридическая сила ФЗ № 259-ФЗ выше, чем у Приказа Минтранса, полагаем, что оформлять путевые листы по-прежнему надо только для перевозки грузов, багажа и пассажиров.

Когда составлять путевой лист и сколько он действует

Срок действия и время оформления путевого листа зависит от продолжительности и количества рейсов. Мы собрали информацию в таблицу.

| Время оформления | Срок действия | |

|---|---|---|

| Один или несколько рейсов в течение смены в пределах одного дня | До начала первого рейса | На один день |

| Рейс превышает продолжительность смены | До начала рейса | На срок, соответствующий длительности рейса или На срок, соответствующий количеству календарных дней, к которым относится смена (рабочий день), приходящаяся более чем на один календарный день |

Если во время действия путевого листа транспортным средством посменно пользуется несколько водителей, то можно оформить несколько путевых листов для каждого водителя на один автомобиль.

Вести учет путевых листов и ГМС по правилам — это просто.

Новые правила оформления путевых листов с 1 января 2021 года

Новые правила утверждены Приказом Минтранса РФ от 11.09.2020 № 368 «Об утверждении обязательных реквизитов и порядка заполнения путевых листов», который действует с 1 января 2021 по 1 января 2027 года.

Новый порядок составления путевых листов обязаны применять юрлица и ИП, эксплуатирующие легковые и грузовые автомобили, автобусы, троллейбусы и трамваи.

Рассмотрим важные изменения подробнее.

Изменение 1 — новый обязательный реквизит «Сведения о перевозке»

В путевой лист добавился обязательный реквизит «Сведения о перевозке». В нём надо указывать вид сообщения и вид перевозки из ст. 4 и 5 Федерального закона от 08.11.2007 № 259-ФЗ.

Видов перевозок пассажиров и багажа в ФЗ предусмотрели всего три: регулярные, по заказам и на легковых такси. Этого точно недостаточно, поэтому в письме от 03.03.2021 № Д3-468-ПГ Минтранс уточнил порядок заполнения этого реквизита. В графе «Вид перевозки» надо указывать один из следующих видов:

Изменение 2 — «Сведения о транспортном средстве»

Теперь в сведениях о транспортном средстве надо указывать марку транспортного средства и прицепа (при наличии). Раньше указывали только тип и модель.

Тут же будем указывать показания одометра при выезде с парковки и заезде на неё после окончания смены. Показания, как и раньше, включают полные километры пробега. Но в старой редакции заносить данные одометра при заезде на парковку не требовалось.

Изменение 3 — порядок проставления отметки о медосмотре и техконтроле

В новых правилах указали, что за контроль технического состояния отвечает должностное лицо, ответственное за техническое состояние и эксплуатацию транспорта. Сейчас указано, что это делает контроллёр технического состояния. Если всё в порядке, нужно проставить отметку «Выпуск на линию разрешён».

Также в правилах прописали, какую отметку ставить в путевом листе после медосмотра водителя:

Изменение 4 — электронная форма журнала регистрации путевых листов

Теперь журнал можно вести на бумаге или в электронной форме на выбор. Если будете вести электронно, заверяйте внесённые в него сведения усиленной квалифицированной электронной подписью (УКЭП). А также обязательно предусмотрите возможность печати журнала на бумаге.

Если ведёте бумажный журнал, учитывайте, что все его страницы должны быть пронумерованы и прошнурованы.

Обязательные реквизиты путевого листа в 2021 году

Обязательные реквизиты путевого листа перечислены в Приказе Минтранса от 11.09.2020 № 368 и ч. 2 ст. 9 закона № 402-ФЗ. Первая группа даёт право на допуск транспорта к эксплуатации, а вторая — даёт право принять путевой лист к учёту.

Для допуска к эксплуатации

Чтобы на основании путевого листа списать ГСМ, в нём необходимо указать следующие реквизиты (разд. I Приказа № 368):

Наименование и номер. Укажите в бланке название документа и тип транспорта, для которого он составлен. Например, «Путевой лист легкового автомобиля». Нумеруйте путевые листы в хронологическом порядке.

Сведения о сроке действия. Сюда включите срок (число, месяц, год), в течение которого можно совершать поездки по выданному путевому листу. Документ может быть выдан и на несколько дней — в таком случае нужно указать даты начала и окончания срока, когда путевой лист может быть использован.

Сведения о перевозке. Это новый обязательный реквизит с 2021 года. В нём нужно указывать сведения о виде перевозки и сообщения. Эти данные приведены в ст. 4 и 5 Федерального закона от 08.11.2007 № 259-ФЗ. Мы рассказали о них подробнее в разделе с изменениями 2021 года.

Сведения о собственнике (владельце) транспортного средства. Тут нужно указать:

Сведения о транспортном средстве. В путевой лист нужно включить информацию о транспортном средстве:

Сведения о водителе. Эта часть должна содержать:

Если одно транспортное средство используют посменно несколько водителей, для каждого водителя можно оформить свой путевой лист на одну машину. В нём нужно указывать данные водителей, которые первыми выезжают с парковки и последними заезжают. Если путевой лист выписан на нескольких водителей, отметки о предрейсовом медосмотре должны быть в отношении каждого из них.

Для принятия к учёту

Помимо указанных реквизитов, путевой лист, как первичный документ, должен содержать обязательные реквизиты, установленные для всех первичных документов п. 2 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете».

Обязательные реквизиты, согласно Закону № 402-ФЗ:

Часто для служебных поездок работники компании используют личные автомобили. Например, директор использует автомобиль для поездок в командировку, а менеджер может ездить на личном автомобиле на встречи с партнерами.

Чтобы подтвердить расходы на ГСМ, каждую поездку нужно отразить в путевом листе.

Дополнительные реквизиты путевого листа

Организации и ИП могут указать в путевом листе дополнительные реквизиты, учитывающие особенности их деятельности, связанной с перевозкой грузов, пассажиров и багажа различными видами транспорта (п. 7 разд. I Приказа № 368).

Такими дополнительными реквизитами, по мнению автора, могут быть:

Данные реквизиты позволяют организации осуществлять внутренний контроль над обоснованностью списания горючего.

Нормативная база, справочники ОКВЭД, ОКОФ, проводок, актуальные показатели. Чтобы получить доступ к материалам, просто зарегистрируйтесь

Форма и порядок заполнения путевого листа

Обязательного для всех бланка путевого листа по-прежнему нет. Вы можете разработать его самостоятельно или доработать и использовать унифицированные формы, которые утверждены Постановлением Госкомстата России от 28.11.1997 № 78. Доработка включает добавление всех обязательных реквизитов и исключение ненужных граф.

Бланк, который будете применять, закрепите в учётной политике. Перед этим проверьте, чтобы путевой лист соответствовал всем требованиям к первичным документам (ч. 2 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ), а не только к обязательным реквизитам листа. Если у вас уже есть утверждённая форма путевого листа, не забудьте доработать её под новые требования 2021 года.

Мы подготовили несколько образцов путевых листов, оформленных по новым правилам.

Образец путевого листа легкового автомобиля на основе типовой формы № 3

Образец путевого листа грузового автомобиля на основе типовой формы № 4-П

Нормы расхода топлива

Нормы расхода топлива и смазочных материалов на автомобильном транспорте введены Распоряжением Минтранса России от 14.03.2008 № АМ-23-р «О введении в действие методических рекомендаций “Нормы расхода топлив и смазочных материалов на автомобильном транспорте”».

В соответствии с п. 1 данных Методических рекомендаций они предназначены для автотранспортных предприятий, организаций, занятых в системе управления и контроля, предпринимателей и др., независимо от форм собственности, эксплуатирующих автомобильную технику и специальный подвижной состав на шасси автомобилей на территории Российской Федерации.

На основании Методических рекомендаций в организациях утверждаются нормы расхода топлива и смазочных материалов для каждой модели (марки, модификации) эксплуатируемых автотранспортных средств.

НК РФ не содержит условия о нормировании расходов на горюче-смазочные материалы. Но если компания применяет эти нормы, она может подтвердить экономическую оправданность расходов в случае разногласий с налоговой (ст. 252 НК РФ).

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.