добавьте приложение 2 с кодом тарифа 01 что за ошибка

РСВ за первое полугодие 2020 года. Особенности заполнения по льготным тарифам

Мне, как эксперту, в последнее время бухгалтеры задают очень много вопросов по заполнению РСВ за первое полугодие 2020 года:

Эти и другие вопросы рассмотрим в этой статье, которая поможет разобраться с заполнением расчёта по страховым взносам.

Для оказания помощи малому и среднему бизнесу Правительство России во втором квартале ввело новые тарифы страховых взносов. Эти изменения вошли в пакет мер по поддержке предпринимателей.

Применять новые тарифы имеют право следующие страхователи:

Все ожидали, что ФНС примет новую форму РСВ уже ко 2 кварталу 2020 г. Но нет, РСВ за полугодие 2020 г. сдается по старой форме, утв. Приказом ФНС от 18.09.2019 № ММВ-7-11/470@. Новый РСВ нужно будет подавать по итогам 2020 г. – к этому моменту ФНС обещала утвердить новую форму с учётом всех изменений.

Коды в РСВ по новым тарифам страховых взносов

Для правильного заполнения страхователями отчёта РСВ, Федеральная налоговая инспекция ввела два новых кода тарифа:

В данный момент эти коды — рекомендованные, в будущем будут нормативно закреплены в Порядке заполнения РСВ.

Новые правила заполнения РСВ по ставке 15%

Приложения раздела 1 отчёта заполняются отдельно для выплат в пределах 12 130 руб. и выплат, превышающих 12 130 руб. В строке 001 для выплат в размере МРОТ указываем код тарифа «01», а для выплат, превышающих МРОТ, — код «20».

В 3 разделе по сотрудникам в каждом месяце добавляем по две записи:

Остальные разделы и приложения расчёта по страховым взносам необходимо заполнять в обычном порядке.

В подразделах 1.1, 1.2 раздела 1 и приложения 2 к разделу 1 по коду тарифа 01 отображаем необлагаемые суммы вместе с выплатами в пределах 12 130 руб. В подразделы с кодом тарифа 20 отображаем только выплаты, превышающие МРОТ, при этом в строках по необлагаемым суммам ставится 0.

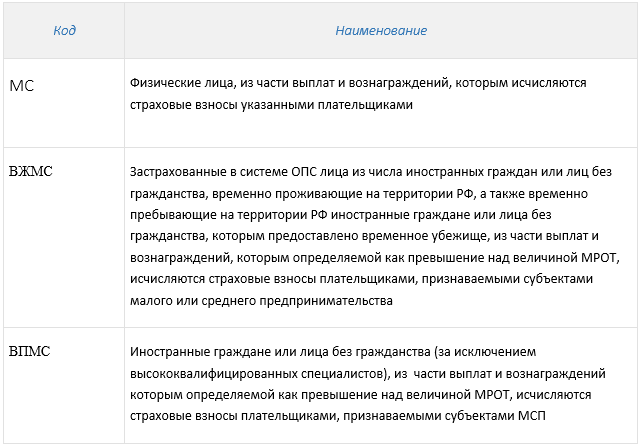

Коды категорий застрахованных лиц для данного тарифа:

Новые правила заполнения РСВ по ставке 0%

В разделе 1 за первое полугодие 2020 приложения 1 и 2 заполняются по каждому тарифу отдельно.

В строке 001 в приложениях 1 и 2 по общему тарифу страховых взносов указывается код «01», по которому отражаются выплаты сотрудникам за 1 квартал 2020 года нарастающим итогом.

В строке 001 в приложениях 1 и 2 по нулевому тарифу указывается код «21». Строки 010-050 в подразделах 1.1, 1.2 и приложении 2 с кодом тарифа «21» заполняются в общем порядке, строка 060 имеет нулевое значение.

Включаются все выплаты в пользу сотрудников за период с 1 апреля по 30 июня 2020 года по нулевому тарифу (письмо от 09.06.2020 № БС-4-11/9528, п. 5.4, 10.1 Порядка заполнения, утв. приказом ФНС от 18.09.2019 № ММВ-7-11/470).

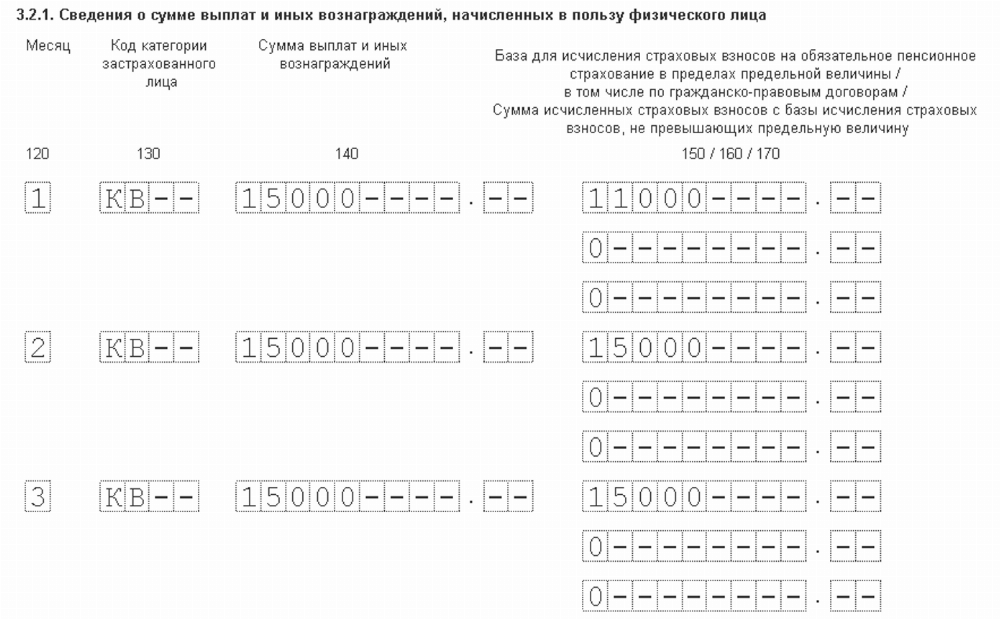

В 3 разделе по сотрудникам помесячно указывается код «КВ» («ВЖКВ» или «ВПКВ»). Строки 140-160 заполняются в обычном порядке, а строка 170 будет равна 0.

Коды категорий застрахованных лиц для данного тарифа:

Мера по списанию налогов распространяется:

Если вы относитесь к категории страхователей, которые имеют право на указанные льготы по взносам, при заполнении РСВ за полугодие 2020 года имейте в виду, что льготные тарифы применяются только с апреля 2020 года, а за январь-март начисляете взносы в обычном порядке. Это предусмотрено п. 5.4 и 10.1 Порядка заполнения РСВ и отражено в контрольных соотношениях к расчёту.

Если у вас есть вопросы по заполнению отчетности и расчету зарплаты, оставляйте контакты ниже, мы поможем:

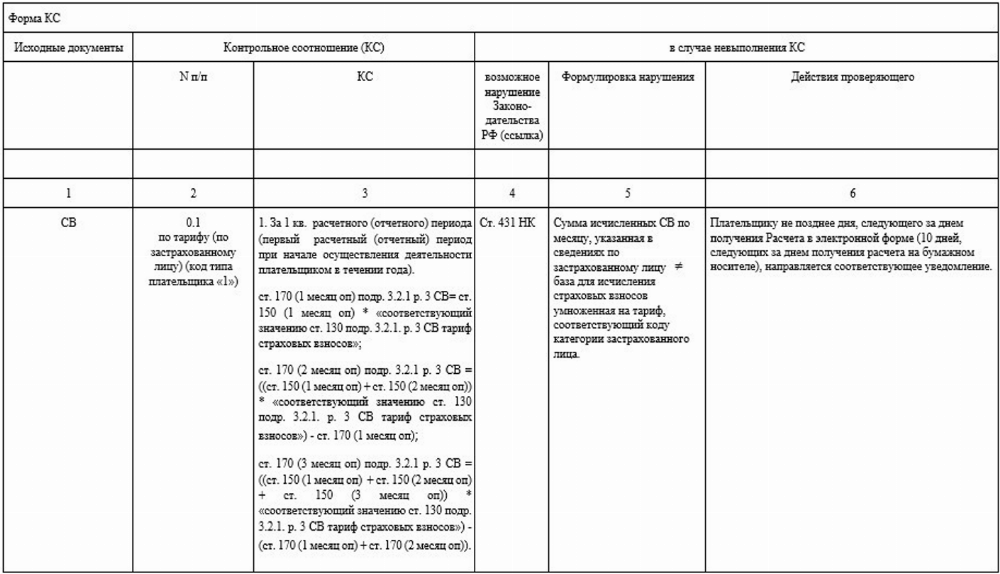

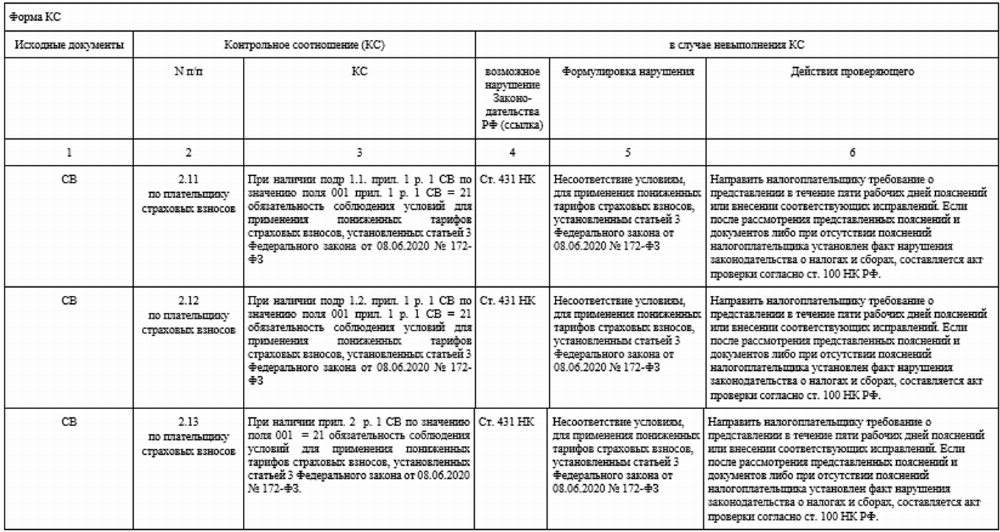

Контрольные соотношения для действующей формы расчёта по страховым взносам ФНС направляла письмом от 07.02.2020 № БС-4-11/2002@. Теперь служба их дополнила (письма от 10.06.2020 № БС-4-11/9607, от 29.05.2020 № БС-4-11/8821@).

Актуальные контрольные соотношения представлены в таблицах ниже:

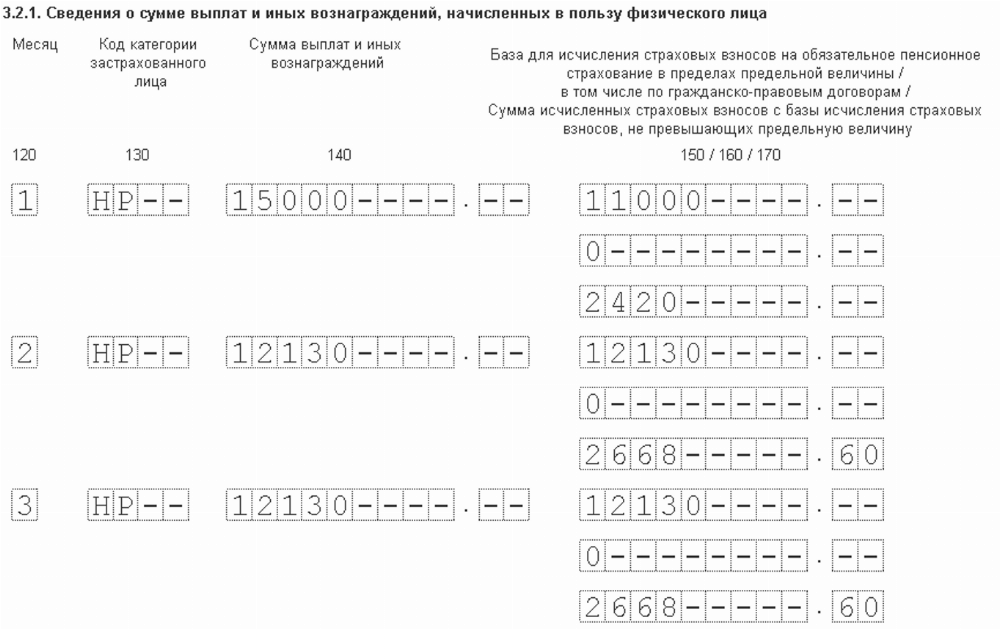

Пример заполнения 3 раздела в РСВ по двум тарифам

Выплата сотруднику гражданину РФ за апрель составила — 15 000 рублей, из них 4 000 руб. — пособие по временной нетрудоспособности. Облагаемая база равна 11 000 рублей, что меньше МРОТ. За май и июнь выплата также составила 15 000 рублей, но уже без необлагаемой части. Поэтому нужно заполнить два раздела 3:

1. Подраздел 3.2.1 с кодом категории НР:

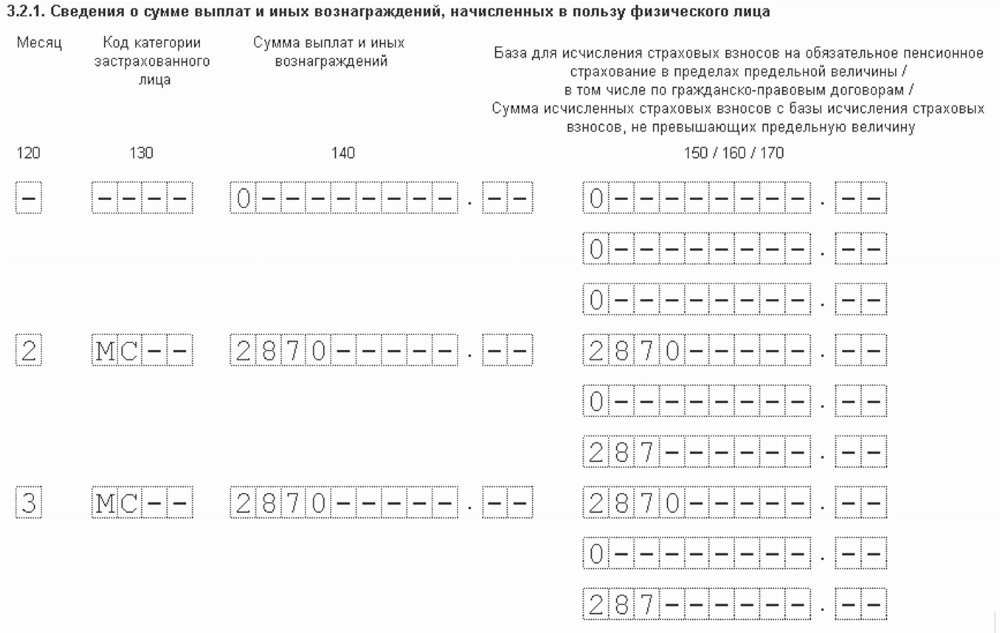

2. Подраздел 3.2.1 с кодом категории МС:

Пример заполнения 3 раздела в РСВ по 0 тарифу:

Из-за коронавируса субъектам МСП с апреля снизили страховые взносы, а особо пострадавшим взносы за полугодие вообще обнулили. С учётом этих новшеств ФНС обновила контрольные соотношения по проверке расчёта по взносам. Таким категориям плательщиков заполнять РСВ за полугодие придётся по-новому.

Например, организация ООО «Стройкомплекс», которая включена в реестр МСП и ведёт деятельность в пострадавшей от коронавируса отрасли экономики.

В I квартале 2020 года организация применяла общий тариф, а с 1 апреля 2020 года – нулевой тариф по страховым взносам.

На предприятии работает 9 человек. Облагаемая база по страховым взносам за I квартал 2020 года составила 900 000 руб. Облагаемая база за полугодие 2020 года составила 900 000 руб., помесячно – 300 000 руб.

Бухгалтер заполнила РСВ за полугодие 2020 года с учётом общего тарифа за I квартал и нулевого – за полугодие 2020 года.

В строках 001 отдельных листов приложения 1 к разделу 1 и приложения 2 к разделу 1 по общему тарифу, в который вошла облагаемая база для страховых взносов за I квартал 2020 года, бухгалтер указала код тарифа «01».

В строках 001 отдельных листов приложения 1 к разделу 1 и приложения 2 к разделу 1 по нулевому тарифу для субъектов МСП бухгалтер указала код тарифа «21» по облагаемой базе за полугодие 2020 года.

В разделе 3 бухгалтер заполнила один лист на каждое застрахованное лицо за три месяца отчётного периода. В строки 140–150 подраздела 3.2.1 раздела 3 включил суммы выплат помесячно. Код застрахованного лица – «КВ».

Консультирует по вопросам правильности расчёта заработной платы более семи лет.

Читайте другие статьи автора в нашем блоге:

Как заполнить РСВ с нулевым тарифом по взносам

Страховые взносы за II квартал отменили — это касается пострадавшего бизнеса из реестра МСП. Но расчёт по страховым взносам нужно сдать до 30 июля. ФНС выпустила новые коды, контрольные соотношения и письма с разъяснениями для всех, кого коснулся нулевой тариф. Разберёмся, как заполнить РСВ за полугодие 2020 года.

РСВ — что изменилось из-за коронавируса

Коронавирус стал причиной множества изменений по страховым взносам. Сначала государство ввело пониженный тариф 15 % для всех субъектов МСП, а затем дополнительно установило нулевой тариф для наиболее пострадавших отраслей. Поэтому РСВ за это полугодие компании заполняют одним из трёх способов — по стандартным, пониженным и нулевым тарифам.

Освобождение от налогов и взносов за второй квартал регулирует Федеральный закон от 08.06.2020 № 172-ФЗ. Нулевой тариф действует для страховых взносов на ОПС, ОМС, и ВНиМ за период апрель — июнь 2020 года. Это касается как выплат в рамках предельной базы, так и сверх неё.

Льгота действует для наиболее пострадавших ИП и организаций, которые попали в реестр МСП по результатам отчётности за 2018 год. Также она распространяется на некоторые социально ориентированные НКО. Проверить своё право на льготу можно по ИНН в специальном сервисе ФНС.

Как заполнить РСВ с нулевым тарифом

От страховых взносов работодателей освободили, но расчёт сдать все равно придётся. ФНС разъяснила, что о применении нулевого тарифа работодатели смогут заявить через сдачу полугодового РСВ с нулевыми начислениями за II квартал. Если вы уже сдали расчёт и указали в нём суммы за апрель-июнь, заполните новый экземпляр по инструкции и сдайте как уточнёнку (информация ФНС России от 10.07.2020).

Для подготовки расчёта за первое полугодие используйте стандартный бланк РСВ, утверждённый приказом ФНС от 18.09.2019 N ММВ-7-11/470@. Правила заполнения налоговая разъяснила в письме от 09.06.2020 № БС-4-11/9528@.

В расчёте страховых взносов заполните:

Титульный лист и первый раздел заполняйте в стандартном порядке — тут изменений нет. Помните, что раздел 1 заполняется нарастающим итогом с начала года, поэтому нужно просуммировать соответствующие строки по каждому виду взносов из всех строк листов по разным тарифам. Но за апрель, май и июнь в первом разделе проставьте нули.

В отношении остальных листов появились новые разъяснения.

Как заполнить приложения 1 и 2 к разделу 1

Приложения 1 и 2 заполните в двух экземплярах — по одному для каждого тарифа (обычного и нулевого).

В первом экземпляре приложения поставьте код тарифа плательщика «01» и заполните его только данными по взносам за первый квартал. Укажите нарастающим итогом суммы выплат с 1 января по 31 марта. В графах 2, 3 и 4 проставьте нули, так как они предназначены для начислений за последние три месяца, а эти данные мы поместим в отдельный экземпляр.

В строке 001 «Код тарифа плательщика» для тарифа 0 % укажите код «21». Покажите в приложениях с этим кодом только начисления за II квартал — в общей сумме и по месяцам. В строке 060 Заполните все 4 поля нулями, так как за второй квартал взносы начислены по тарифу 0 %. Страницы нумеруйте по порядку, дублировать номера не надо.

Необлагаемые выплаты включайте в отчёт в соответствии с тем периодом, к которому они относятся. Если они отнесены к февралю, впишите их в отчет с кодом «01», если к маю — в отчет с кодом «21».

Как заполнить раздел 3

Раздел 3 заполните на каждого работника в одном экземпляре — для нулевого тарифа по взносам. В строке 130 подраздела 3.2.1 укажите код категории застрахованного лица из письма ФНС от 09.06.2020 № БС-4-11/9528@. Всего есть три кода категории:

Заполняйте раздел 3 в общем порядке, но в строках, где вы обычно показываете взносы, проставьте нули.

Бизнес из реестра МСП, который власти не отнесли к перечню наиболее пострадавших, тоже получил льготу. Такие работодатели платят взносы с части зарплаты, превышающей федеральный МРОТ по ставке 15 %. Для заполнения РСВ при этом предусмотрен иной порядок. Мы рассказывали, как заполнить расчёт по сниженным тарифам для страховых взносов.

Новые контрольные соотношения для нулевого тарифа

Новые контрольные соотношения для расчёта по нулевым тарифам ФНС опубликовала в письме от 10.06.2020 N БС-4-11/9607. Они дополняют предыдущий перечень контролей для формы РСВ (письмо ФНС от 07.02.2020 № БС-4-11/2002@).

Всего добавили три новых контрольных соотношения, но суть у всех одна. Рассмотрим на примере первого: «При наличии подр 1.1 прил. 1 р. 1 СВ по значению поля 001 прил. 1 р. 1 СВ = 21 обязательность соблюдения условий для применения пониженных тарифов страховых взносов, установленных статьей 3 Федерального закона от 08.06.2020 N 172-ФЗ». Аналогичные правила действуют для подраздела 1.2 приложения 1 и приложения 2.

Это значит, что заполнять РСВ по нулевым тарифам с кодом «21» можно только в том случае, если вы соответствуете условиям освобождения из Федерального закона от 08.06.2020 № 172-ФЗ. ФНС будет это проверять.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Добавьте приложение 2 с кодом тарифа 01 что за ошибка

Как заполнить РСВ с; нулевым тарифом по; взносам — СКБ Контур РСВ — расчет по страховым взносам: подробная инструкция по заполнению, сроки представления, бланк формы, контрольные соотношения, коды застрахованных лиц, уточнённый расчёт.

Как заполнить РСВ с нулевым тарифом по взносам

Страховые взносы за II квартал отменили — это касается пострадавшего бизнеса из реестра МСП. Но расчёт по страховым взносам нужно сдать до 30 июля. ФНС выпустила новые коды, контрольные соотношения и письма с разъяснениями для всех, кого коснулся нулевой тариф. Разберёмся, как заполнить РСВ за полугодие 2020 года.

РСВ — что изменилось из-за коронавируса

Коронавирус стал причиной множества изменений по страховым взносам. Сначала государство ввело пониженный тариф 15 % для всех субъектов МСП, а затем дополнительно установило нулевой тариф для наиболее пострадавших отраслей. Поэтому РСВ за это полугодие компании заполняют одним из трёх способов — по стандартным, пониженным и нулевым тарифам.

Освобождение от налогов и взносов за второй квартал регулирует Федеральный закон от 08.06.2020 № 172-ФЗ. Нулевой тариф действует для страховых взносов на ОПС, ОМС, и ВНиМ за период апрель — июнь 2020 года. Это касается как выплат в рамках предельной базы, так и сверх неё.

Льгота действует для наиболее пострадавших ИП и организаций, которые попали в реестр МСП по результатам отчётности за 2018 год. Также она распространяется на некоторые социально ориентированные НКО. Проверить своё право на льготу можно по ИНН в специальном сервисе ФНС.

Как заполнить РСВ с нулевым тарифом

От страховых взносов работодателей освободили, но расчёт сдать все равно придётся. ФНС разъяснила, что о применении нулевого тарифа работодатели смогут заявить через сдачу полугодового РСВ с нулевыми начислениями за II квартал. Если вы уже сдали расчёт и указали в нём суммы за апрель-июнь, заполните новый экземпляр по инструкции и сдайте как уточнёнку (информация ФНС России от 10.07.2020).

Для подготовки расчёта за первое полугодие используйте стандартный бланк РСВ, утверждённый приказом ФНС от 18.09.2019 N ММВ-7-11/470@. Правила заполнения налоговая разъяснила в письме от 09.06.2020 № БС-4-11/9528@.

В расчёте страховых взносов заполните:

Титульный лист и первый раздел заполняйте в стандартном порядке — тут изменений нет. Помните, что раздел 1 заполняется нарастающим итогом с начала года, поэтому нужно просуммировать соответствующие строки по каждому виду взносов из всех строк листов по разным тарифам. Но за апрель, май и июнь в первом разделе проставьте нули.

В отношении остальных листов появились новые разъяснения.

Как заполнить приложения 1 и 2 к разделу 1

Приложения 1 и 2 заполните в двух экземплярах — по одному для каждого тарифа (обычного и нулевого).

В первом экземпляре приложения поставьте код тарифа плательщика «01» и заполните его только данными по взносам за первый квартал. Укажите нарастающим итогом суммы выплат с 1 января по 31 марта. В графах 2, 3 и 4 проставьте нули, так как они предназначены для начислений за последние три месяца, а эти данные мы поместим в отдельный экземпляр.

В строке 001 «Код тарифа плательщика» для тарифа 0 % укажите код «21». Покажите в приложениях с этим кодом только начисления за II квартал — в общей сумме и по месяцам. В строке 060 Заполните все 4 поля нулями, так как за второй квартал взносы начислены по тарифу 0 %. Страницы нумеруйте по порядку, дублировать номера не надо.

Необлагаемые выплаты включайте в отчёт в соответствии с тем периодом, к которому они относятся. Если они отнесены к февралю, впишите их в отчет с кодом «01», если к маю — в отчет с кодом «21».

Как заполнить раздел 3

Раздел 3 заполните на каждого работника в одном экземпляре — для нулевого тарифа по взносам. В строке 130 подраздела 3.2.1 укажите код категории застрахованного лица из письма ФНС от 09.06.2020 № БС-4-11/9528@. Всего есть три кода категории:

Заполняйте раздел 3 в общем порядке, но в строках, где вы обычно показываете взносы, проставьте нули.

Бизнес из реестра МСП, который власти не отнесли к перечню наиболее пострадавших, тоже получил льготу. Такие работодатели платят взносы с части зарплаты, превышающей федеральный МРОТ по ставке 15 %. Для заполнения РСВ при этом предусмотрен иной порядок. Мы рассказывали, как заполнить расчёт по сниженным тарифам для страховых взносов.

Новые контрольные соотношения для нулевого тарифа

Новые контрольные соотношения для расчёта по нулевым тарифам ФНС опубликовала в письме от 10.06.2020 N БС-4-11/9607. Они дополняют предыдущий перечень контролей для формы РСВ (письмо ФНС от 07.02.2020 № БС-4-11/2002@).

Всего добавили три новых контрольных соотношения, но суть у всех одна. Рассмотрим на примере первого: «При наличии подр 1.1 прил. 1 р. 1 СВ по значению поля 001 прил. 1 р. 1 СВ = 21 обязательность соблюдения условий для применения пониженных тарифов страховых взносов, установленных статьей 3 Федерального закона от 08.06.2020 N 172-ФЗ». Аналогичные правила действуют для подраздела 1.2 приложения 1 и приложения 2.

Это значит, что заполнять РСВ по нулевым тарифам с кодом «21» можно только в том случае, если вы соответствуете условиям освобождения из Федерального закона от 08.06.2020 № 172-ФЗ. ФНС будет это проверять.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

РСВ: 2 квартал 2021 (образец заполнения)

В июле ИФНС ждет от работодателей «Расчет по страховым взносам» (РСВ). Обновленная форма применяется с начала 2021 года, поэтому большинство страхователей уже знакомы с ее структурой. Отправить расчет в ИФНС необходимо не позже 30.07.2021 г. (п. 7 ст. 431 НК РФ). Если застрахованных не более 10 человек, РСВ примут как электронно, так и в бумажном варианте. Для страхователей с большей численностью допустим только электронный формат документа.

Напомним, что нужно учесть при составлении РСВ (2 квартал 2021), образец заполнения отчета будет приведен в конце статьи.

Форма РСВ за 2 квартал 2021 года

Актуальный бланк отчета закреплен в приказе ФНС от 18.09.2019 № ММВ-7-11/470@. Как и для Расчета за 1 квартал, для РСВ за 2 квартал 2021 г. новая форма применяется в редакции приказа ФНС от 15.10.2020 № ЕД-7-11/751@.

Приказ содержит также Порядок заполнения «Расчета по страховым взносам» с приложениями, где указаны необходимые кодировки, используемые при оформлении отчетной формы.

Как заполнить РСВ за 2 квартал 2021 г. (1 полугодие 2021 г.)

Страхователи, формируя состав Расчета за 2 квартал, в форму РСВ обязательно включают:

Остальные разделы заполняются при наличии оснований. Если физлицам за 3 последних месяца не производились выплаты, достаточно сформировать всего 3 листа Расчета: титульный, раздел 1 без приложений и раздел 3 (п. 4.2 порядка заполнения).

Прежде чем представим для полугодового РСВ (2021 г.) образец заполнения, напомним основные правила его оформления.

Коды категорий по застрахованным лицам (Раздел 3) указываются из Приложения 7 порядка (например, «НР» – работники, зарплата которых облагается по основному тарифу, «МС» – по доходам работников МСП, превышающим МРОТ, «ЭКБ» – по лицам, занятым у производителей электронной продукции).

Поскольку форма представляется за 1 полугодие 2021 г., в поле отчетного периода на титульной странице ставится шифр «31» (Приложение 3 к Порядку).

В разделе 1 отражаются сводные данные по начисленным взносам за отчетный период, полученные из остальных разделов отчета.

Особенности отражения расходов на медстрахование

В связи с переходом всех регионов на прямые выплаты ФСС, налоговая служба обнародовала особые условия, проверяемые в представленной отчетности (письмо от 29.01.2021 № БС-4-11/1020@).

С начала 2021 года в РСВ не заполняются:

Признак «2» для стр. 090 Приложения 2 к разделу 1 в РСВ за 2 кв. 2021г. не используется. А по стр. 080 указывается возмещение расходов за периоды до 31.12.2020 г.

Превышение лимитов по базе

При заполнении РСВ необходимо проверять, не превышают ли начисленные облагаемые доходы отдельных работников установленные предельные лимиты базы для начисления страхвзносов. Порядок отражения данных в этом случае в РСВ поменяется.

В 2021 г. предельный уровень баз составляет (Постановление Правительства РФ от 26.11.2020 № 1935):

Суммы, превышающие лимит, отражаются сначала по каждому месяцу отдельно, затем в целом с начала года:

1) По взносам на ОПС в Приложении 1 подраздела 1.1 Расчета:

Количество работников, чьи доходы с начала года превысили предельный уровень, проставляется в стр. 021.

2) По взносам на соцстрахование превышающая лимит база указывается по стр. 040 в Приложении 2 отчета.

В разделе 3 по стр. 150-170 отражаются только суммы, начисленные в пределах лимита (п. 21.23, 21.25 порядка заполнения).

РСВ за 2 квартал 2021: форма для субъектов МСП

Страхователи, являющиеся субъектами малого и среднего бизнеса (МСП), могут ежемесячно использовать пониженный тариф для выплат, превышающих в течение месяца размер федерального МРОТ ( пп. 17 п. 1, п. 2.1 ст. 427 НК РФ). В 2021 году МРОТ равен 12792 руб.

Взносы начисляются по тарифам:

В РСВ указанные начисления обозначаются:

Приложения 1 и 2 к разделу 1 заполняются по каждому тарифу отдельно. Раздел 3 по работникам, получавшим доходы свыше МРОТ, также формируется отдельно по каждому коду категории застрахованного лица.

Для лиц, чьи доходы превысили предельные базы, снижение тарифа ОПС и начисления по нему отражаются в разделах с кодом «20» (письмо ФНС от 13.07.2020 № БС-4-11/11315).

Выплаты за нерабочие дни мая 2021 г.

В мае 2021 г., Указом Президента РФ от 23.04.2021 за № 242, был установлен режим нерабочих дней с 04.05.2021 по 07.05.2021 г. Компании обязаны были сохранить за неработающими сотрудниками средний заработок в этот период.

Суммы выплат за нерабочие дни включаются в общую базу доходов и облагаются в обычном порядке, по тарифу, применяемому работодателем. Никаких изменений по обложению страхвзносами таких сумм в НК РФ не вносилось.

«Расчет по страховым взносам» за 2 квартал 2021: образец заполнения

Чтобы нагляднее показать, как заполнить расчет за 2 квартал 2021 г. (точнее, за полугодие) воспользуемся данными из примера.

Пример

Все данные и начисления бухгалтер занесла в «Расчет по страховым взносам», образец заполнения которого приведен ниже.

РСВ за 2 квартал 2021: образец заполнения новой формы

Ежеквартальный расчёт по страховым взносам предоставляется в налоговые органы не позднее 30 числа месяца, который следует за отчётным периодом. Если установленный день сдачи отчёта выпадает на выходной, то в соответствии с законодательством он переносится на первый рабочий день (п. 7 ст. 6.1 НК РФ).

На 2021 год установлены следующие сроки предоставления ежеквартальных расчётов:

Предприниматели, ведущие крестьянско-фермерское хозяйство, ежеквартальную отчётность не представляют, срок сдачи годового отчёта установлен как и для прочих организаций не позднее 30 января, следующего года. Но поскольку 30 число выпадает на субботу, то крайний срок переносится на ближайший рабочий день 1 февраля 2021 года.

Способ сдачи отчёта — на бумаге или через интернет

С 2020 года правила, по которым определялась возможность сдачи декларации в электронном или бумажном виде, изменились. С 1 квартала 2020 года в соответствии с п. 4 ст.80, п. 10 ст. 431 НК РФ Устанавливается новый предел численности сотрудников:

Юридические лица и ИП, у которых численность сотрудников менее 10 человек, могут выбирать способ сдачи отчёта самостоятельно: предоставить расчёт на бумажном носителе лично, отправить его заказным письмом с описью вложения по почте или сдать по электронным каналам связи.

Контрольные соотношения при проверке расчёта

Налоговая служба изменила правила проверки контрольных соотношений (КС) начисленных сумм в расчёте по страховым взносам. Теперь действия проверяющих органов регламентированы письмом ФНС № БС-4-11/2002@ от 07.02.2020 г. В документе все изменения представлены в виде подробной таблицы. Новые КС позволяют более качественно сравнивать начисленные в рамках трудовых договоров суммы выплат сотрудникам не только с размером установленного регионом МРОТ, но и со средними показателями заработной платы в определённых отраслях за предыдущий период. Такая методика позволит более эффективно выявлять «чёрные» зарплаты. В общей сложности список контрольных соотношений сократился, но при это стал более эффективным.

В Контур. Экстерне проверки на новые контрольные соотношения уже встроены: если обнаружится ошибка, система не даст отправить расчёт.

Большинство контрольных соотношений отчёта оценивается в соответствии с кодом тарифа. При обнаружении ошибки проверяющий высылает уведомление о несоответствии, которое нужно устранить в указанные сроки.

Обособленные подразделения и филиалы

Обособленные подразделения и филиалы, у которых открыт отдельный расчётный счёт, должны предоставлять расчёт по страховым взносам в местный налоговый орган (п. 11 ст. 431 НК РФ). С 2020 года Наличие счёта в банке стало определяющим условием. Благодаря такой доработке было достигнуто соответствие НК РФ с законом о пенсионном страховании, в котором постановка подразделения на учёт в качестве страхователя возможно только при наличии отдельного расчётного счёта.

Для компаний, имеющих обособленные подразделения без расчётного счёта, которые в период 2017—2019 гг. имели право сдавать отчётность по страховым взносам в местную налоговую, предусмотрено два варианта действий:

Таким образом, в соответствии с пп. «а», «в» п. 85 ст. 2, ч. 3 ст. 3 закона № 325-ФЗ с 1 января 2020 г. перечислять страховые взносы и предоставлять по ним декларацию могут только те обособленные подразделения, которые осуществляют выплаты в пользу сотрудников и имеют отдельный расчётный счёт.

Форма расчёта и порядок заполнения формы РСВ

Для того чтобы отчитаться по социальным взносам за IV квартал 2020 придется использовать новую форму, утвержденную Приказом ФНС РФ от 15.10.2020 N ЕД-7-11/751@.

Форма расчёта стала более простой, однако новые изменения нельзя назвать кардинальными. Заполнять документ наиболее удобно в следующем порядке: сначала оформляется титульный лист, затем Раздел 3 и остальные приложения, и только в самом конце переходить к заполнению первого раздела.

Титульный лист

Главным новшеством титульного листа является появление поля для отражения информации о Среднесписочной численности персонала. Подобное новшество освободило компании и ИП от представления в органы ФНС самостоятельного отчёта о численности.

Разберём построчное заполнение.

ИНН — 10-значный номер налогоплательщика (12-значный для ИП)

КПП — 9-значный код, который присвоен инспекцией, куда подается декларация

Номер корректировки — при первичной подаче отчета «0—», при уточненном отчете — порядковый номер корректировки.

Расчётный период — указывается код периода (см. таблицу)

| Налоговый период | Для юридических лиц и ИП | В случае реорганизации (ликвидации) |

| I квартал | 21 | 51 |

| Полугодие | 31 | 52 |

| 9 месяцев | 33 | 53 |

| Год | 34 | 90 |

По месту нахождения (учёта) (код) — полный перечень приведён в Приложении № 4 к Порядку заполнения, наиболее распространёнными являются « 120» для ИП и «214» для организаций.

Наименование организации — полное наименование налогоплательщика из учредительных документов.

Среднесписочная численность — указывается численность персонала, которая рассчитывается в соответствии п. 76—79.11 приказа Росстата от 27 ноября 2019 года № 711.

Код по ОКВЭД2 — значение из классификатора ОКВЭД2, соответствующее виду осуществляемой деятельности.

Далее представлен блок, заполняемый в случае Реорганизации (ликвидации) организации.

Номер контактного телефона отражается с кодом страны и города. Все цифры прописываются подряд без пропусков и иных символов.

Отражается Количество листов декларации, а при наличии — количество листов подтверждающих документов.

В завершении указывается ФИО лица, удостоверяющего Достоверность и полноту представленных сведений.

Подпись и Дата.

Раздел 1

Если компания в отчётном периоде проводила выплаты своим сотрудникам, то по строке 001 «Тип плательщика (код)» указывается цифра 1, для тех кто не производил выплаты предусмотрен код 2. Соответственно, в первом случае В строках 031-033 должны быть указаны соответствующие начисления, во втором – проставлены нулевые значения.

Для Строк 111-113 предусмотрены исключения. Это сделано для возможности отражения в расчёте возмещения расходов в связи с временной нетрудоспособностью сотрудников, даже в том случае, когда заработная плата не начислялась.

Нулевая отчётность должна состоять из титульного листа, Раздела 1 без приложений, в котором будет указан код 2, и Раздел 3 без таблицы 3.2.

Раздел 1 состоит из 9 приложений.

Если в отчётном периоде компанией применялось несколько тарифов, то Приложение 1 к Разделу 1, как и прежде заполняется в нескольких экземплярах. Код тарифа указывается в соответствии с проведёнными изменениями в классификаторе. Обратите внимание, что в новой форме исключены коды 02 и 03. Для тех, кто применяет основной тариф начисления страховых платежей, предусмотрен код 01, который указывается независимо от выбранной системы налогообложения. Также из реестра убраны коды 04 и 05, которые проставлялись в случае использования пониженных тарифных ставок. В связи с внесёнными изменениями в законодательство действие таких льгот прекращено.

В реестр в течение года были введены следующие коды:

| Новый код | Кто указывает |

| 17 | Организации из единого реестра резидентов Особой экономической зоны в Калининградской области (Федеральный закон от 10.01.2006 № 16-ФЗ) |

| 18 | Российские компании, которые производят и продают свою анимационную аудиовизуальную продукцию независимо от вида договора и (или) оказание услуг (выполнение работ) по созданию анимационной аудиовизуальной продукции |

| 19 | Плательщики взносов со статусом участника специального административного района (Федеральный закон от 03.08.2018 № 291-ФЗ), которые платят членам экипажа судна за исполнение трудовых обязанностей. Суда должны быть зарегистрированы в Российском открытом реестре судов |

В Подразделе 1.1 и 1.2 Приложения 1 присутствует Строка 045, которая предназначена для формирования суммы расходов, принимаемых к вычету, которые имеют отношение к получению дохода по договорам, перечисленным в п. 8 ст. 421 НК РФ. В данной строке отражаются расходы, которые имеют документальное подтверждение, а также те, что принимаются к вычету в установленных размерах, независимо от наличия документального подтверждения.

В новой форме Расчёт по страховым взносам в Приложении 2 появилась новая строка «Код тарифа плательщика». Теперь, при одновременном использовании разных тарифов данный раздел нужно будет заполнять на нескольких листах, по аналогии с Приложением 1. Также в форму добавлена новая Строка 015 для отражения количества людей, с выплат которых начислены страховые платежи.

Блок Строк 001-006 предназначен для указания начислений по каждому отдельному тарифу. В Строках 070-090 указываются общие суммы по всем применяемым тарифам. Строка 055 предназначена для указания налоговой базы, с которой начисляются взносы лицам без гражданства по ставке 1,8%.

Приложение 5 разработано для расчёта соответствия условий применения IT-компаниями пониженного тарифа в соответствии с пп. 3 п. 1 ст. 427 НК РФ. При заполнении раздела в новой РСВ нужно использовать новые коды тарифов. В таблицу также добавлена новая Строка 060 для отражения сведений о регистрации компании в форме резидента особой зоны.

Добавлено Приложение № 5.1, которое заполняется в случае применения пониженного тарифа.

Приложение 6 также предназначено для определения правомерности применения пониженного тарифа для некоммерческих организаций, применяющих УСН и тарифы, установленные пп. 3 п. 2 ст. 427 НК РФ.

Приложение 7 заполняют организации, которые заняты производством анимационной и аудиовизуальной продукции с применением пониженного тарифа, установленного пп. 6 п. 2 ст. 427 НК РФ. В новой редакции расширен перечень кодов (См. Приложение № 7 РСВ)

Приложение 8 предназначено для информации по временно пребывающим иностранным гражданам, которые уплачивают взносы по ставке 1,8%. Ранее такие сведения отражались в приложении 9.

Приложение 9 заполняют страхователи, имеющие сотрудников, которые проходят обучение или работают в студенческих отрядах. Пенсионные взносы с данных выплат не начисляются. В предыдущей редакции для таких страхователей отводилось приложение 10.

Раздел 2

Данный раздел формы Расчёт по страховым взносам полностью предназначен для крестьянских и фермерских хозяйств. Новые изменения коснулись только Приложения 1, где при указании личных данных членов хозяйства теперь нужно будет прописывать паспортные данные, пол и дату рождения и полностью. Заполнение данного раздела не представляет особой сложности.

Раздел 3

Рассматриваемая форма предназначена для отражения персонифицированных сведений. Для подраздела 3.2.2 разработана новая кодировка, устанавливающая основание начисления взносов по дополнительному тарифу и в соответствии с условиями труда.

Новые коды застрахованных лиц в подразделе 3.2.2

| Код | Наименование |

| 110 | Занятые на видах работ, указанных в п. 1 ч. 1 ст. 30 400-ФЗ, в отношении выплат которых применён доптариф (п. 1 ст. 428 НК РФ) |

| 120 | Занятые на видах работ, указанных в п. 2–18 ч. 1 ст. 30 400-ФЗ, в отношении выплат которых применён доптариф (п. 2 ст. 428 НК РФ) |

| 131 | Занятые на видах работ, указанных в п. 1 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.1 |

| 132 | Занятые на видах работ, указанных в п. 1 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.2 |

| 133 | Занятые на видах работ, указанных в п. 1 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.3 |

| 134 | Занятые на видах работ, указанных в п. 1 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.4 |

| 140 | Занятые на видах работ, указанных в п. 1 ч. 1 ст. 30 400-ФЗ, класс условий труда — опасный, подкласс условий труда — 4 |

| 231 | Занятые на видах работ, указанных в п. 2–18 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.1 |

| 232 | Занятые на видах работ, указанных в п. 2–18 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.2 |

| 233 | Занятые на видах работ, указанных в п. 2–18 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.3 |

| 234 | Занятые на видах работ, указанных в п. 2–18 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.4 |

| 240 | Занятые на видах работ, указанных в п. 2–18 ч. 1 ст. 30 400-ФЗ, класс условий труда — опасный, подкласс условий труда — 4 |

Правила предоставления корректировочных сведений

При обнаружении ошибки в ранее предоставленном расчёте или при недоплате взносов обязательно сдаётся уточнённый расчёт. Он должен состоять из тех же приложений, которые были поданы ранее. В уточняющем документе обязательно указывается номер корректировки.

Если вам нужно отменить ранее предоставленные сведения, то в Строке 010 Раздела 3 необходимо проставить признак аннулирования «1», а Строки 130-170, 190-210 оставить незаполненными.

Если в ранее представленном расчёте обнаружена ошибка в личных данных застрахованного лица, то порядок заполнения коррекционного отчёта будет следующим:

В итоге в состав уточнённого расчёта войдёт два листа: один с ошибочными сведениями, а второй правильный. Для уточнения других неточностей в Разделе 3 необходимо просто ещё раз подать документ с указанием верной информации. При этом в персонифицированный раздел должен быть заполнен полностью, а не только исправленные строки.