что такое текущий счет в банке втб

Расчетный и текущий счет — что это, разница

В том, чтобы завести банковский счет, сегодня заинтересован каждый человек. Действующий аккаунт открывает доступ к многообразию безналичных операций — хранению и накоплению капитала, платежам за товары и услуги, переводам средств, обслуживанию пластиковых карт. Однако потенциальному клиенту легко растеряться: российские банки предлагают открывать аккаунты различных типов, в том числе расчетные и текущие счета. Разберемся, чем они отличаются и для какой деятельности подходят.

Что такое текущий счет

Текущий счет — это банковский аккаунт, который служит для учета денежных операций населения. Состоит из двадцати цифр, образующих уникальный номер учетной записи каждого держателя. Типичным примером аккаунта служат счета «до востребования» или сберегательные книжки.

В практическом смысле, открытие текущего счета физическому лицу позволяет:

Важный нюанс. Финучреждения и контролирующие органы запрещают заводить текущий счет для бизнеса и предпринимательства. Если его владельца уличат в коммерческом использовании аккаунта, банк аннулирует договор на расчетно-кассовое обслуживание.

Что такое расчетный счет

Чтобы сопровождать торговые отношения, банки открывают для корпоративных клиентов отдельный тип аккаунтов — расчетные счета. Это учетные записи с двадцатизначными номерами, которые позволяют:

Формально закон не обязывает организации и ИП заводить расчетный счет. Однако на практике открытие аккаунта необходимо: без учетной записи в банке компания или предприниматель могут совершать безналичные платежи на сумму не более 100 тыс. рублей.

Отметим, что в ведении счетов заинтересованы не только клиенты. Благодаря банковским аккаунтам налоговые и судебные органы осуществляют контроль над российским бизнесом. Это дает юрлицам и ИП определенные преференции:

Чем отличается расчетный счет от текущего

Обозначив особенности текущих и расчетных счетов, попробуем сравнить их по ключевым параметрам:

Учетная запись, используемая банком для учета денежных операций физлиц

Разновидность банковского аккаунта, открываемого для коммерческой деятельности

Юридические лица и частные предприниматели

Транзакции между гражданином и юрлицом, необязательно в торговых целях

Расчеты между контрагентами в рамках торговых отношений

По требованию клиента

Необходимо для полноценных расчетов

В большинстве банков комиссия не взимается

Стоимость расчетно-кассового обслуживания зависит от тарифа

Очевидно, что рассматриваемые аккаунты схожи. И расчетный, и текущий счет открывают для проведения безналичных операций и хранения средств. Это находит отражение в официальных записях реквизитов, где оба типа аккаунтов записывают как «расчетный счет». Разграничение между ними делают работники банка — для собственного удобства и удобства клиентов.

В практическом смысле различие расчетных и текущих счетов касается их назначения. Для коммерческой деятельности предприниматели и организации открывают расчетные аккаунты, а для обыденных операций предусмотрен текущий счет. При этом граждане сами решают, нужен ли им текущий счет. Бизнес же ограничен сильнее: без расчетного аккаунта невозможны активные расчеты и большой объем финансовых поступлений.

Указанные отличия определяют стоимость за РКО:

Таким образом, расчетный и текущий счет являются различными понятиями, что отражено в банковских правилах и российском законодательстве. Окончательно разобравшись с назначением аккаунтов, потенциальный клиент может сделать правильный выбор в пользу той или иной услуги.

Текущий счет — что это

Банки ведут разные счета. Текущий счет — это учетная запись физического лица. То есть если вы обслуживаетесь в каком-то банке, то на ваше имя открыт именно такой. Предпринимателям и юридическим лицам открываются совершенно другие реквизиты с иным предназначением.

Текущий счет в банке — это финансовый инструмент для хранения собственных средств, для проведения расчетов. Его номер состоит из набора чисел, каждое из которых имеет определенное значение. Двух идентичных номеров в мире просто не бывает. Подробно об этом — на Бробанк.ру.

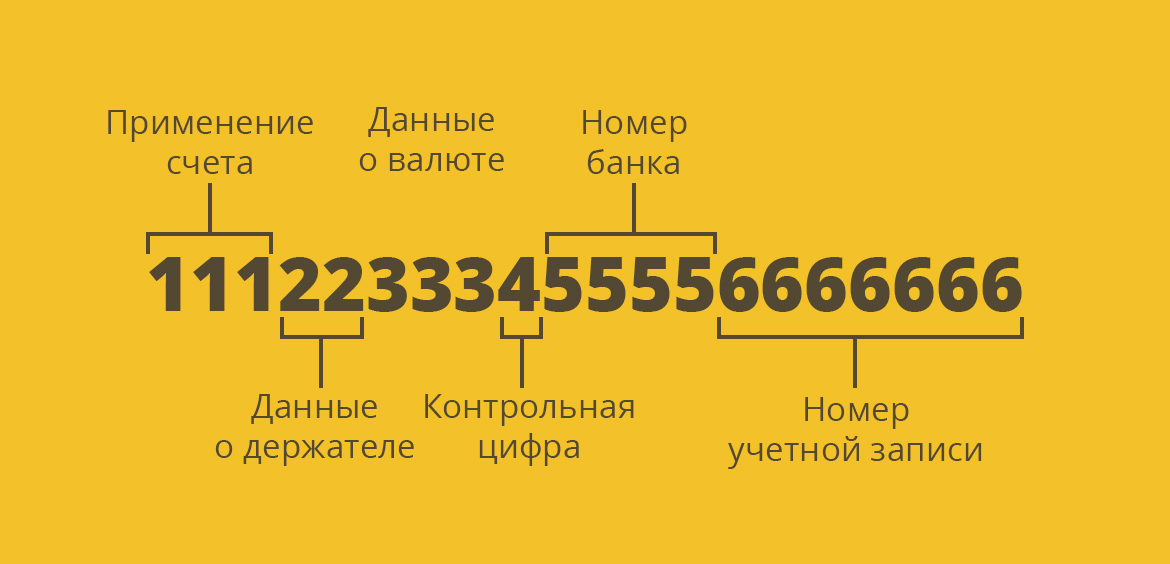

Номер текущего счета физического лица

Номер — это определенная структура, применяемая всеми банками. Это числовой набор из 20 цифр, в которой зашифрованы основные данные пользователя и финансовой организации.

Текущие счета физических лиц имеют вид 11122333455556666666

То есть это 6 групп цифр, каждая отвечает за определенный момент:

Так что, видя номер счета, можно понять, кто им пользуется, в каком банке заведены реквизиты. И это всегда строго 20 цифр. Точно таких же реквизитов не встретить нигде в мире.

Такие счета также называют до востребования, чековые. По сути все это одно и то же.

Чем отличается текущий счет от расчетного

Далеко не все понимают разницу между этими реквизитами, но она колоссальная. Разница между расчетным и текущим счетом заключается в том, что первый актуален только для юридических лиц и предпринимателей. То если вы решите открыть свой бизнес и обратитесь в банк за подключением услуг РКО, вам будут заведены именно расчетные реквизиты.

По закону физические лица не могут использовать свои банковские реквизиты для ведения предпринимательской деятельности. Банки отслеживают операции, и если будет выявлен факт незаконного использования счета, он и все находящиеся на нем средства будут заблокированы.

Поэтому для представителей бизнеса предусмотрен отдельный расчетный счет, по которому можно выполнять любые бизнес-операции, принимать платежи от других юрлиц, отправлять кому угодно переводы, подключать эквайринг, зарплатные проекты, овердрафты и тому подобное. И блокировок можно не бояться, так как все законно.

Расчётные и текущие счета можно отличить визуально. Реквизиты граждан начинаются с числа 408, а ИП и юрлиц — с 407.

Какие операции можно проводить по текущему счету

Если рассматривать, что такое текущий счет, то это учетная запись гражданина в банке, с помощью которой можно совершать любые финансовые операции за исключением тех, что связаны с предпринимательской деятельностью.

Предназначение реквизитов могут быть разными, от этого перечень возможных операций никак не зависит. Кто-то открывает текущий банковский счет без цели, просто для личного пользования, кто-то для перевода туда зарплаты, пенсии, стипендии, каких-то пособий и так далее. Порой реквизиты заводят специально для крупных сделок, например, для продажи недвижимости.

После открытия реквизитов клиент может выполнять следующие операции:

Текущий счет в банке может открыть самозанятый гражданин. Если клиент имеет такой статус, он может использовать реквизиты для работы, фактически для предпринимательской деятельности.

Порядок открытия счета физлицом

Процесс заведения реквизитов идентичен во всех банках. Вообще, банковское обслуживание доступно гражданам с 14 лет, но если клиент не достиг совершеннолетия, банк может попросить присутствие его родителя/опекуна, который даст согласие на открытие счета.

Учетная запись создается на месте. Клиент сразу получает полные реквизиты счета и может пользоваться им для выполнения различных финансовых операций. Для удобства обслуживания гражданину обязательно предложат:

С юридическими лицами все гораздо сложнее. Так как текущие счета физлица и организации — это разные вещи, то и подключение к банковскому обслуживанию будет разным. ИП и юрлица предварительно собирают пакет документов на свою деятельность, только после их проверки банк заведет реквизиты. После он передаст сведения о счете в ФНС.

Может ли банк заблокировать счет

Средства на текущих банковских счетах принадлежат физическому лицу, и только он может ими распоряжаться. Но есть исключения. Если клиент проводит подозрительные операции, банк может заблокировать реквизиты и потребовать документальный отчет по операциям. Если законность операций не будет доказана, разблокировка не последует.

Также банк может поставить блокировку по постановлению судебного пристава. Если на владельца счета открыто исполнительное производство, он что-то должен, то пристав в первую очередь будет делать запросы в банки и искать счета. При их нахождении все расположенные средства списываются в счет погашения долга.

Накопительный счет ВТБ

Наряду с классическими вкладами, банки предлагают клиентам относительно новый продукт — накопительный счет, который позволяет сохранить и приумножить собственные денежные средства. Условия по накопительному счету в ВТБ, правила оформления и прочие вопросы будут подробно рассмотрены далее.

Что такое накопительный счет ВТБ

Сервис Brobank.ru проверил информацию, в соответствии с которой можно резюмировать: накопительный счет — разновидность банковского вклада, который открывается для получения пассивного заработка в виде процентов. Отличие двух продуктов заключается в условиях, которые выглядят следующим образом:

Накопительный счет «Копилка» является аналогом сберегательного счета, предлагаемого Сбербанком. В обоих случаях наиболее привлекательным условием для клиентов является возможность многократного снятия и пополнения, которые не предусмотрены по большинству стандартных банковских вкладов.

Условия по накопительному счету ВТБ

В описании программы банк указывает на повышенные процентные ставки, которые предполагают высокий уровень доходности. Ставка напрямую зависит от суммы и срока, а также от наличия активированных дополнительных опций. При открытии счета на сумму до 1 499 999 рублей в первые 3 месяца ставка составит 4,5% годовых. Начиная с 4 месяца, годовая ставка снижается до 4% годовых.

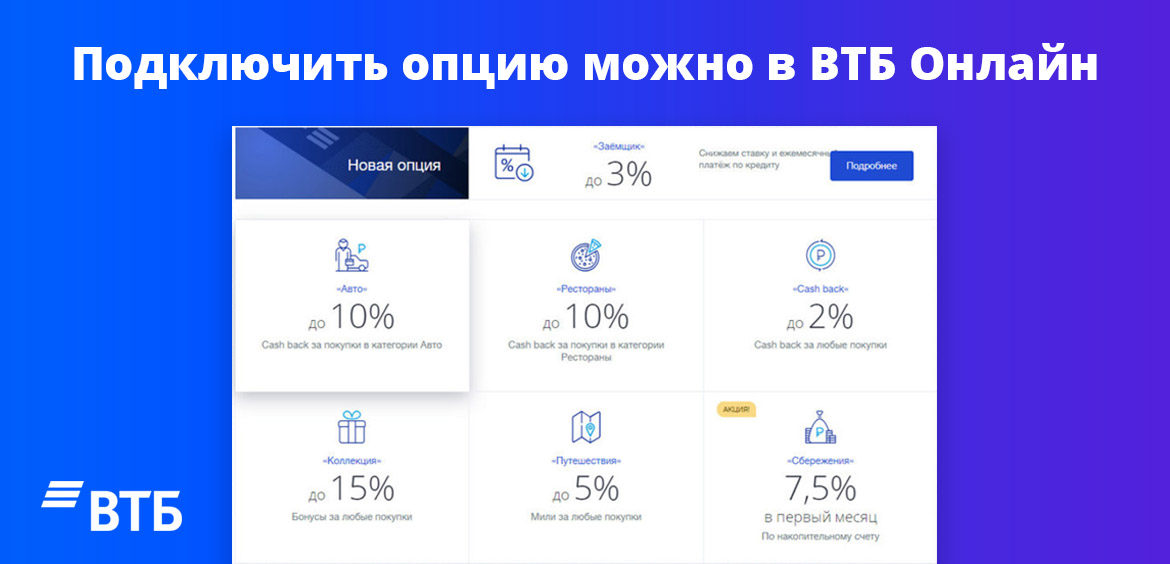

Повысить ставку по счету можно при помощи подключения дополнительной опции под наименованием «Сбережения». Она подключается по дебетовой карте Мультикарта от ВТБ. После подключения опции процентная ставка возрастает в следующих пропорциях: первые 3 месяца — 5,5%, начиная с 4 месяца действия накопительного счета — 5%. Повышение доходности предусматривается в размере +1% к действующей ставке.

Как подключить опцию «Сбережения»

Для начала необходимо оформить Мультикарту, без которой подключение опции не предусматривается. Всего по карте доступно подключение одной из пяти опций — на выбор клиента. Опция «Сбережения» предусматривает следующие привилегии для держателя карты:

Подключение опции доступно в интернет-банке ВТБ Онлайн. При этом банк вводит дополнительное условие: опция «Сбережения» предусматривает повышение процентной ставки по накопительному счету при ежемесячных тратах по карте не менее 10 000 рублей. При несоблюдении данного условия по счету действует стандартная процентная ставка.

Страхование накопительного счета ВТБ

Потенциальные клиенты ВТБ интересуются, подпадает ли накопительный счет под обязательное страхование вкладов или нет. Для ответа на данный вопрос следует обратиться к законодательной базе.

В соответствии с федеральным законом «О страховании вкладов в банках Российской Федерации», накопительные счета подпадают под страхование, так как являются одной из разновидностей банковского вклада. Следовательно, физические лица могут рассчитывать на получение возмещения в размере до 1,4 млн рублей в случае наступления страхового случая.

Как открыть накопительный счет ВТБ

Счет открывается в отделении банка, если потенциальный вкладчик не является держателем Мультикарты. Для этого можно обратиться в любой офис ВТБ с паспортом или иным документом, удостоверяющим личность.

Владельцы Мультикарты могут открыть счет в ВТБ Онлайн или в собственных банкоматах кредитной организации. В интернет-банке счет открывается следующим образом:

После совершения указанных действий следует пополнить накопительный счет на любую сумму. С этого момента ВТБ принимает на себя обязательства по начислению процентов на сумму остатка по счету.

В статье расскажем об актуальных тарифах и реальных возможностях дебетовой Мультикарты ВТБ, являющейся топовым продуктом банка. А также, о подводных камнях, о существовании которых важно знать, чтобы с выгодой для себя преодолевать скрытые препятствия.

Обслуживание

По условиям обслуживания дебетовая Мультикарта ВТБ может выпускаться в трех платежных системах:

Пакет услуг

В настоящее время не взимается вознаграждение, то есть комиссия составляет 0 рублей за:

Без взимания платы предоставляется клиентам возможность персональной настройки бонусных опций. Подключать, отключать и менять опции неограниченное число раз можно, не опасаясь дополнительных расходов.

Клиенты бесплатно пользуются опциями:

В рамках базового пакета услуг предлагается бесплатно оформить дополнительные карты, до:

Обладателям Мультикарты ВТБ, претендующим на получение Расширенного уровня вознаграждения, предоставляется два варианта оплаты:

Стоит учитывать, что Мультикарта может быть выпущена, на выбор клиента, в одной из трех валют:

При выпуске карты в рамках национальной системы МИР, единственно возможной валютой является российский рубль.

Снятие наличных и переводы

Клиент, хранящий на счете Мультикарты собственные сбережения, может снимать наличность без уплаты комиссионных сборов до:

Обратите внимание, что снять наличные без комиссии можно только в :

Бонусные опции

Каждый держатель Мультикарты самостоятельно выбирает вид вознаграждения, который начисляется за платежные операции с использованием средств карты. Обязательно стоит учитывать, что при начислении бонусов суммируются траты по всем картам, в том числе и по дополнительным.

Кешбэк

Программа Cach back построена на накоплении и использовании бонусных баллов. Клиент, просто оплачивая на территории РФ покупки и услуги с использованием Мультикарты, получает вознаграждение бонусными рублями:

ВТБ мультикарта кэшбэк

Банк ВТБ предусмотрел, что накопленный в результате использования Мультикарты кэшбэк можно обменять на реальные деньги по курсу 1 балл:1 рубль или потратить на:

Путешествия

Опция Путешествия основана на накоплении и использовании вознаграждения, начисляемого в милях. Условия получения бонусных миль идентично условиям получения кешбэка: от 1% до 15% в зависимости от суммы и места покупок.

Накопленные мили можно обменять на:

Чтобы не потерять накопленные мили, стоит учитывать, что срок их действия составляет:

Программа Коллекция позволяет получать бонусы от 1% до 1,5% не только за осуществление платежей на сумму до 30 и до 75 тысяч рублей с использованием Мультикарты, но и пользование услугами Банка ВТБ.

Полученные в рамках опции Коллекция бонусные баллы можно перевести в благотворительный фонд или потратить на приобретение:

Сбережения

Опция Сбережения интересна клиентам, имеющим в Банке ВТБ накопительные счета. Используя Мультикарту для покупок, клиент получает лучшие условия. Прибавляется:

Выбор, к какому продукту применять повышенную ставку, осуществляет держатель карты. Раз в месяц можно изменить собственное решение и поменять продукт.

Чтобы получить дополнительных доход на сбережения, хранящиеся в Банке ВТБ, необходимо тратить на покупки ежемесячно не менее 10 тыс. рублей.

Заемщик

Опция позволяет получать кредит на более лояльных условиях. Тратя ежемесячно не менее 10000 рублей с карты, клиент получает скидку на процентную ставку в размере:

Начисление процентов на остаток

За размещение денег, хранящихся на мастер-счете, открытом при подписании договора комплексного обслуживания, банк начисляет вознаграждение:

Повышенный процент в размере 4% начисляется на счет Мультикарты при условии постоянного поступления на карточный счет пенсии или социальных выплат.

Оформление Мультикарты

Чтобы оформить Мультикарту необязательно отправляться в отделение Банка ВТБ. Заказать карту можно дистанционно на официальном сайте банка по этой ссылке:

— Заполните заявку, указав:

— Выберите офис для получения пластика.

— Дождитесь положительно решения банка.

— Получите смс, уведомляющее о готовности карты.

Чтобы пользоваться картой, необходимо:

— Обзавестись ПИН-кодом, выбрав один из предлагаемых дистанционных способов:

— Произвести активацию в банкомате ВТБ, совершив любую операцию.

— Пополнить баланс в:

Для удобства пользования, можно загрузить карту в кошелек PAY и расплачиваться на кассе смартфоном.

В чем подвох Мультикарты ВТБ

Обратите внимание, что для того, чтобы получить достоверную информацию, необходимо ознакомиться не с промо-материалом, а с реальными документами.

Вот лишь некоторые нюансы, о которых следует знать, чтобы избежать недоразумений, связанных с использованием продукта:

Плюсы и минусы

Мультикарта ВТБ, действительно, сочетает в себе преимущества нескольких банковских продуктов. Объективные плюсы карты:

Мультикарта ВТБ имеет минусы, которые заключаются в том, что:

Выводы: кому подходит

Держатели Мультикарты для получения выгоды должны постоянно пополнять баланс карты, регулярно осуществлять платежные операции, оставляя достаточный остаток средств на счете.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Публичное акционерное общество «Банк ВТБ» много лет подряд значится в списке системообразующих банковских учреждений России. Группа, контролируемая ВТБ, сегодня включает в себя порядка 30 коммерческих предприятий, среди них – 9 банков в нескольких странах. Интересы Банка охватывают разные сферы финансовой деятельности, что взаимно укрепляет положение всех элементов структуры ВТБ.

Банк ВТБ ведет свое происхождение от советского Внешторгбанка, но за годы работы присоединил к себе еще несколько довольно крупных банковских учреждений. Больше половины акций ВТБ принадлежит российскому правительству.

Все перечисленное формирует для ВТБ репутацию надежного государственного банка, работа с которым несет минимально возможные риски. Расчетный счет в Банке ВТБ вызывает доверие контрагентов и уверенность при совершении операций.

Преимущества

ПАО «Банк ВТБ» не имеет явной специализации, он не привязан к определенному региону, но обеспечивает широкий спектр банковских услуг, в т.ч. в отношении расчетно-кассового обслуживания своих клиентов (РКО). География Банка охватывает территорию России, еще более расширяют возможности клиентов интернет-сервисы Банка.

Банк ВТБ обещает своим клиентам:

Большинство клиентов Банка ВТБ не ищет эксклюзивного набора услуг, а выбирает комплексное обслуживание в рамках стандартных договоров.

Договора комплексного обслуживания обеспечивают:

Основная часть предложений Банка ВТБ для малого и среднего бизнеса стандартизирована, имеет заранее известные правила оформления и работы, а также цены на услуги.

Тарифы на открытие расчетного счета в ВТБ

Когда появляется определенность по каждому из этих вопросов, остается узнать, сколько стоит открыть расчетный счет в ВТБ по каждому из тарифов и переходить к выбору подходящего.

0 ₽ / 12 мес. С 4-го месяца 199 ₽ /мес., при обороте менее 10 000 ₽

0 ₽ / 3 мес, далее от 1 020 ₽/мес.

0 ₽ / 3 мес, далее от 1 615 ₽/мес.

Платежи клиентам других банков

5 шт./мес., далее 150 ₽/шт.

30 шт./мес., далее 50 ₽/шт.

60 шт./мес., далее 50 ₽/шт.

150 шт./мес., далее 35 ₽/шт.

50 000 ₽/мес., далее 0,225% от суммы

250 000 ₽/мес., далее 0,225% от суммы

750 000₽, далее 0,225% от суммы

300 000 ₽, далее 1,5% от суммы

150 000 ₽/мес., далее 1% от суммы

150 000 ₽/мес., далее 1% от суммы

150 000 ₽/мес., далее 1% от суммы

Переводы на свои счета и карты физлиц для ИП/мес.

Платежи клиентам ВТБ

Обслуживание по определенному тарифу не ограничивается названными в этой таблице операциями. Их гораздо больше и каждая имеет свою цену. Открытие и ведение валютных счетов добавляет новые операции в части оформления экспорта и конверсии.

Условия тарифа «На старте»

Тариф предназначен для молодых предпринимателей. Так как их бизнес только начинается, очень важно не обременять их дорогим банковским обслуживанием. Поэтому банк предлагает бесплатный (без помесячной оплаты) тариф с небольшим количеством включенных операций:

Тарифом можно пользоваться только 12 месяцев. Затем необходимо перейти на другой.

Сколько стоит

Банк бесплатно открывает расчетные счета юридическим лицам и индивидуальным предпринимателям. Дальнейшие операции со счетом происходят согласно установленной тарификации.

При этом банк предлагает как бесплатные пакеты услуг РКО, так и платные, но с несколькими бесплатными месяцами обслуживания.

Как открыть расчетный счет в ВТБ онлайн?

Регистрировать расчетный счет в ВТБ для ИП, ООО и других юридических лиц, предлагается по общим правилам, но с некоторыми различиями в отношении обязательных документов и сведений для проверки.

Подать заявку на открытие счета можно прямо с нашего сайта, одним кликом на зеленую кнопку «Открыть счет».

После этого откроется форма из пяти строк, в которые нужно будет ввести:

После ввода информации нужно согласиться с проверкой Банком персональных данных, ввести капчу и еще раз нажать на красный прямоугольник.

Ждать обратного звонка из Банка обычно приходится не более получаса. Позвонивший сотрудник выясняет у клиента значимые моменты и договаривается о времени визита в отделение ВТБ.

Документы для открытия расчетного счета

При посещении Банка с собой нужно будет иметь следующий набор документов, некоторые из которых следует получать самостоятельно, некоторые – оформлять на месте.

Для индивидуальных предпринимателей ВТБ требует:

От ООО и других коммерческих организаций потребуют:

От всех клиентов регистрирующих расчетный счет, Банк требует заполнения карточки с подписями и образцом печати (при ее наличии).

Расчетно-кассовое обслуживание в ВТБ

Кроме ведения и контроля расчетного счета банк ВТб предлагает ряд услуг, которые облегчают управление бизнесом как индивидуальным предпринимателям, так и крупным компаниям. Рассмотрим подробнее.

Эквайринг

В рамках эквайринга ВТБ банк предоставляет бесплатное подключение и предоставление терминалов, консультацию по вопросам работы и использования, круглосуточную поддержку. При этом открытие счета в банке не требуется.

Зарплатный проект

Для компаний, где есть наемные сотрудники банк ВТБ предлагает услуги по перечислению зарплат без комиссии в короткие сроки, открытие карточек, а также массу разнообразных бонусов в числе которых возраст процентов на остаток, кэшбэк.

Валютный контроль

ВТБ банк помогает вести документооборот и составлять договоры компания, которые работают с зарубежными партнерами. В рамках этой услуги банк предлагает обменять валюту, автоматизированный обмен документами, консультирование по всем вопросам, проведение мероприятия по предупреждению нарушений законодательства РФ, проведение обучающих семинаров.

Инкассация

Бизнес-клиенты банка могут подать заявку на инкассацию и получить:

Крупным клиентам ВТБ предлагает также онлайн инкассацию – установка специального аппарата самообслуживания. С помощью автоматизированной депозитной машины (АДМ) деньги будут поступать на счет в онлайн режиме.

Карты для бизнеса

Какой бы тариф РКО ни выбрал клиент, он получает карту для бизнеса с бесплатным оформлением и обслуживанием. С помощью нее можно:

Карта для бизнеса от ВТБ – это универсальная карта платежных систем Visa или MasterCard с функцией бесконтактной оплаты. Она может быть как именной, так и неименной

Бонусы при открытии расчетного счета

При открытии расчетного счета ВТБ предлагает своим клиентам различные бонусы, среди них:

Контроль и отслеживание расчетного счета

ВТБ разработал онлайн банк для тех, кто открыл в организации расчетный счет, – ВТБ Бизнес Онлайн.

В личный кабинет можно зайти:

В кабинет могут входить несколько пользователей. Для них устанавливается персональный пароль и ограничения по операциям.

Что можно сделать с помощью онлайн банка:

Отзывы об РКО в банке ВТБ

Бизнес-клиенты банка часто жалуются на плохое банковское обслуживание:

Но вместе с тем поступают и личные благодарности некоторым сотрудникам, которые профессионально выполняют свои обязанности.

Как закрыть расчетный счет в ВТБ?

Закрыть расчетный счет гораздо проще, чем открытие счета. Индивидуальному предпринимателю, директору юридического лица, или другому уполномоченному лицу, нужно только подать заявку на закрытие счета и определить способ вывода средств, которые останутся после расчета с Банком за обслуживание. Все остальные действия подскажут сотрудники Банка.