903101 код налога в рк что то н означает

Коды бюджетной классификации (КБК) на 2021 год

Эти магические три буквы, ничего не говорящие рядовым гражданам, регулярно создают головную боль предпринимателям.

Как расшифровывается КБК

КБК — коды бюджетной классификации

КБК организаций, необходимые, чтобы платеж попал туда, куда предназначался, меняются чуть ли не ежегодно. А ответственность за их правильное указание лежит на плательщике!

Попробуем разобраться: что же собой представляют эти таинственные коды, зачем они нужны, как формируются и почему регулярно изменяются. Также подскажем, что делать, если вы обнаружили ошибку в указанном коде, и чем вы в таком случае рискуете, а самое главное, как предотвратить этот риск и не оказаться с начисленными штрафами и пенями при уплаченных вовремя налогах и сборах.

Актуальный перечень КБК на 2021 год

Бюджетная классификация – что это и зачем

В июле 1998 Бюджетный кодекс РФ в Федеральном законе № 145 впервые ввел термин «КБК», используемый как средство группировки бюджета.

КБК бывают 4 видов:

Для чего служат КБК:

ИНФОРМАЦИЯ ДЛЯ ПРЕДПРИНИМАТЕЛЕЙ! КБК – это внутреннее кодирование, необходимое, в первую очередь, государственному казначейству, где по ним происходит распределение поступивших средств. Предпринимателям нужны эти коды постольку, поскольку они заинтересованы в соблюдении требований по оформлению госплатежей, особенно налогов и взносов во внебюджетные фонды. Поэтому не забывайте указывать в поле 104 платежного получения правильный и актуальный код КБК.

Строение КБК

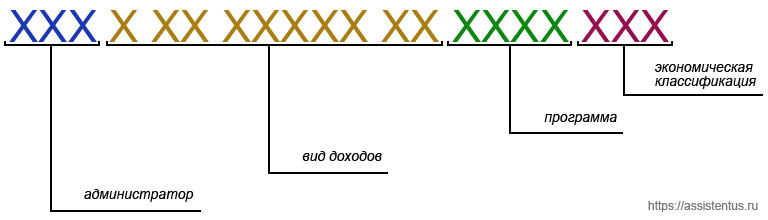

Этот код состоит из 20 знаков – цифр, разделенных дефисам на группы, он имеет следующий вид ХХ – Х ХХ ХХ ХХХ ХХ – ХХХХ – ХХХ.

Каждой группе знаков соответствует определенное Министерством финансов зашифрованное значение. Рассмотрим структуру доходного КБК, так как именно их приходится в основном использовать предпринимателям (расходные коды могут встречаться в основном при возврате средств по какой-либо государственной программе).

ВАЖНАЯ ИНФОРМАЦИЯ! 20-значный код необходимо правильно и без ошибок указывать в поле «Назначение платежа» (поле № 104) платежного поручения. По сути, он дублирует информацию, указывающуюся в поле «Основание платежа», а также частично – в поле «Получатель» и «Расчетный счет получателя».

Где взять КБК?

Для заполнения платежного поручения код КБК можно узнать несколькими способами:

Почему меняются коды бюджетной классификации?

Это крик души подавляющего большинства предпринимателей: насколько было бы проще, будь эти коды едиными и установленными раз и навсегда. Но Министерство финансов практически каждый год вносит в КБК те или иные изменения. У предпринимателей и бухгалтеров далеко не всегда есть возможность вовремя отслеживать новшества и исправлять указанные КБК, особенно ярко это проявляется в отчетные периоды. Ответственность за неверно указанный код лежит целиком на плечах бизнесменов, часто выливается в непредвиденные траты и хлопоты по исправлению ошибки и доказательствам своей правоты.

Существуют различные версии, которые выдвигают предприниматели и никак не комментирует Минфин и Минюст.

К СВЕДЕНИЮ! Есть мнения, что, поскольку это кодирование – внутреннее дело казначейства, то и производиться оно должно им, а не налогоплательщиками. Код КБК могут присвоить сотрудники банка на основании указанных данных о получателе и назначении платежа, либо сотрудники казначейства при его получении. Тем не менее, на сегодня дополнительный труд по кодированию возложен на плечи плательщиков, уклониться от него они не могут, а значит, остается только соблюдать действующие требования и быть в курсе последних новаций.

Чем чревата ошибка в КБК

Если код назначения платежа указан неверно, платеж будет перечислен в бюджет, но там не сможет быть правильно распределен, а значит, государство по факту его не получит. Результат может быть таким же, как если бы деньги и вовсе не перечислялись: налоговая насчитает недоимку по определенной статье. При этом, если КБК просто перепутан, может образоваться переплата по другой статье.

В результате, налоговая выставит требование об уплате недоимки, штраф за не вовремя уплаченный налог или сбор и пени за просрочку платежа. Эта ситуация крайне неприятна для добросовестного предпринимателя, вовремя заплатившего налог, вся вина которого заключается в путанице с многочисленными КБК.

Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

ВАЖНО! При уточнении платежа он считается совершенным в день подачи платежного поручения с неверным КБК, а не в день получения решения об уточнении и зачете. Таким образом, просрочки обязательного платежа, предусматривающей штрафные санкции, по факту не происходит.

Рассмотрим различные случаи, случающиеся из-за ошибок в КБК, и проанализируем, как поступить предпринимателю.

ПОМНИТЕ! Ошибка в КБК по закону не является основанием, по которому платеж не будет считаться перечисленным. В платежном поручении предусмотрена дополнительная информация, указывающая назначение платежа и его получателя, поэтому, если она указана корректно, повода для штрафных санкций к предпринимателю нет и быть не может, иные решения можно оспорить по суду.

Реквизиты для перечисления СО, ОПВ, ОППВ, отчислений и взносов на ОСМС, ИПН, СН, ЕЗН, налогов на имущество, землю, транспорт (с 1 января 2018 г.)

Реквизиты для перечисления платежей

по социальным отчислениям (СО), обязательным пенсионным взносам (ОПВ),

обязательным профессиональным пенсионным взносам (ОППВ), отчислениям и взносам на ОСМС,

индивидуального подоходного налога (ИПН), социального налога (СН), единого земельного налога (ЕЗН),

налогов на имущество, землю и транспорт

(с 1 января 2018 года)

Реквизиты для зачисления (перечисления) платежей:

Реквизиты для зачисления (перечисления) платежей по социальным отчислениям (СО) и пеням по ним

НАО «Государственная корпорация «Правительство для граждан»

Наименование банка бенефициара

НАО «Государственная корпорация «Правительство для граждан»

КНП (код назначения платежа)

Реквизиты для зачисления (перечисления) платежей по обязательным пенсионным взносам (ОПВ) и пеням по ним

НАО «Государственная корпорация «Правительство для граждан»

Наименование банка бенефициара

НАО «Государственная корпорация «Правительство для граждан»

КНП (код назначения платежа)

Реквизиты для зачисления (перечисления) платежей по обязательным профессиональным пенсионным взносам (ОППВ) и пеням по ним

НАО «Государственная корпорация «Правительство для граждан»

Наименование банка бенефициара

НАО «Государственная корпорация «Правительство для граждан»

КНП (код назначения платежа):

Реквизиты для зачисления (перечисления) отчислений на обязательное социальное медицинское страхование (ОСМС)

НАО «Государственная корпорация «Правительство для граждан»

Наименование банка бенефициара

НАО «Государственная корпорация «Правительство для граждан»

КНП (код назначения платежа):

Реквизиты для зачисления (перечисления) пенсий и пособий, возвратов сумм пенсий и пособий

Реквизиты для перечисления пенсий, пособий, денежных компенсаций и других социальных выплат из средств республиканского бюджета:

— при перечислении пенсий и пособий в банки второго уровня, АО «Казпочта»:

НАО «Государственная корпорация «Правительство для граждан»

Корпоративный подоходный налог

Наименование

Корпоративный подоходный налог с юридических лиц, за исключением поступлений от организаций нефтяного сектора

Корпоративный подоходный налог с юридических лиц организаций нефтяного сектора

Индивидуальный подоходный налог. Соц.налог

Наименование

Индивидуальный подоходный налог с доходов, облагаемых у источника выплаты

Индивидуальный подоходный налог с доходов, не облагаемых у источника выплаты

Индивидуальный подоходный налог с доходов иностранных граждан, не облагаемых у источника выплаты

Социальный налог

Налоги на имущество

Наименование

Налог на имущество юридических лиц и индивидуальных предпринимателей

Налог на имущество физических лиц

Земельный налог

Наименование

Земельный налог с физических лиц на земли населенных пунктов

Единый земельный налог

Hалог на транспортные средства

Наименование

Налог на транспортные средства с юридических лиц

Налог на транспортные средства с физических лиц

Hалог на добавленную стоимость

Наименование

Hалог на добавленную стоимость на произведенные товары, выполненные работы и оказанные услуги на территории Республики Казахстан

Hалог на добавленную стоимость на товары, импортируемые на территорию Республики Казахстан, кроме налога на добавленную стоимость на товары, импортируемые с территории Российской Федерации и Республики Беларусь

Налог на добавленную стоимость за нерезидента

Перечисление (возврат) налогоплательщиком суммы превышения налога на добавленную стоимость, ранее возвращенной из бюджета и не подтвержденной к возврату при проведении налоговой проверки, перечисление суммы пени

Налог на добавленную стоимость на товары, импортированные с территории государств-членов ЕАЭС

Акцизы

Наименование

Сырая нефть, газовый конденсат, произведенные на территории Республики Казахстан

Все виды спирта и (или) виноматериала, алкогольной продукции, ввозимых на территорию Республики Казахстан с территории государств-членов Таможенного союза

Табачные изделия, легковые автомобили (кроме автомобилей с ручным управлением или адаптером ручного управления, специально предназначенных для инвалидов), произведенные на территории Республики Казахстан

Табачные изделия, ввозимые на территорию Республики Казахстан с территории государств-членов Таможенного союза

Все виды спирта и (или) виноматериала, алкогольной продукции, ввозимых на территорию Республики Казахстан с территории государств-членов Таможенного союза

Поступления за использование природных и других ресурсов

Наименование

Плата за предоставление междугородной и (или) международной телефонной связи, а также сотовой связи

Налог на сверхприбыль, за исключением поступлений от организаций нефтяного сектора

Плата за пользование водными ресурсами поверхностных источников

Сборы за ведение предпринимательской и профессиональной деятельности

Наименование

Лицензионный сбор за право занятия отдельными видами деятельности

Сбор за проезд автотранспортных средств по территории Республики Казахстан

Сбор за выдачу разрешения на использование радиочастотного спектра телевизионным и радиовещательным организациям

Плата за размещение наружной (визуальной) рекламы на объектах стационарного размещения рекламы в полосе отвода автомобильных дорог общего пользования республиканского значения, за исключением платы за размещение наружной (визуальной) рекламы на объектах стационарного размещения рекламы в полосе отвода

Налог на игорный бизнес

Наименование

Налог на игорный бизнес

Таможенные платежи

Наименование

Ввозные таможенные пошлины (иные пошлины, налоги и сборы, имеющие эквивалентное действие), уплаченные в соответствии с Договором о Евразийском экономическом союзе

Таможенные пошлины на вывозимые товары

Таможенные пошлины, налоги на ввозимые физическими лицами товары для личного пользования с применением единых ставок таможенных пошлин, налогов

Совокупный таможенный платеж на ввозимые товары

Таможенные пошлины, распределенные Российской Федерацией

Таможенные пошлины, распределенные Республикой Беларусь

Суммы распределенных ввозных таможенных пошлин, перечисление которых приостановлено

Суммы процентов за просрочку за неисполнение, неполное и (или) несвоевременное исполнение обязательств по перечислению сумм от распределения ввозных таможенных пошлин

Вывозные таможенные пошлины на сырую нефть

Вывозные таможенные пошлины на товары, выработанные из нефти

Таможенные пошлины на ввозимые товары и (или) ввозные таможенные пошлины, обязанность по уплате которых возникла до вступления в силу Соглашения об установлении и применении в таможенном союзе порядка зачисления и распределения ввозных таможенных пошлин (иных пошлин, налогов и сборов, имеющих

Таможенные пошлины, распределенные Республикой Армения

Взысканные суммы обеспечения уплаты таможенных пошлин, налогов, поступающие из Российской Федерации

Взысканные суммы обеспечения уплаты таможенных пошлин, налогов, поступающие из Республики Беларусь

Взысканные суммы обеспечения уплаты таможенных пошлин, налогов, поступающие из Республики Армения

Таможенные пошлины, распределенные Кыргызской Республикой

Взысканные суммы обеспечения уплаты таможенных пошлин, налогов, поступающие от Кыргызской Республики

Авансовые платежи, вносимые в соответствии с таможенным законодательством Евразийского экономического союза и Республики Казахстан, в счет уплаты предстоящих таможенных платежей, налогов, специальных, антидемпинговых, компенсационных пошлин, а также в качестве обеспечения исполнения обязанности по уплате таможенных пошлин, налогов, специальных, антидемпинговых, компенсационных пошлин

Прочие налоги на международную торговлю и операции

Наименование

Таможенные сборы, уплачиваемые в соответствии с таможенным законодательством Республики Казахстан

Специальные, антидемпинговые, компенсационные пошлины, уплаченные в соответствии с Договором о Евразийском экономическом союзе

Специальные, антидемпинговые, компенсационные пошлины, поступившие от Республики Беларусь

Специальные, антидемпинговые, компенсационные пошлины, поступившие от Российской Федерации

Суммы процентов за просрочку за неисполнение или (неполное) несвоевременное исполнение обязательств по перечислению сумм от распределения специальных, антидемпинговых, компенсационных пошлин

Специальные, антидемпинговые, компенсационные пошлины, не подлежащие распределению

Прочие налоги

Наименование

Прочие налоговые поступления в республиканский бюджет

Прочие налоговые поступления в местный бюджет

Государственная пошлина

Наименование

Государственная пошлина, зачисляемая в республиканский бюджет

Государственная пошлина, зачисляемая в местный бюджет

Неналоговые поступления

Наименование

Специальные защитные, антидемпинговые и компенсационные пошлины, поступившие от Республики БеларусьПоступления части чистого дохода республиканских государственных предприятий

Поступления части чистого дохода коммунальных государственных предприятий

Поступления части чистого дохода Национального Банка Республики Казахстан

Дивиденды на государственные пакеты акций, находящиеся в республиканской собственности

Дивиденды на государственные пакеты акций, находящиеся в коммунальной собственности

Доходы на доли участия в юридических лицах, находящиеся в республиканской собственности

Доходы на доли участия в юридических лицах, находящиеся в коммунальной собственности

Доходы от аренды имущества, находящегося в республиканской собственности

Поступления арендной платы за пользование военными полигонами

Договор ГПХ, как оплачивается ИПН и ОПВ с договоров ГПХ

Договор ГПХ позволяет предпринимателю (заказчику) существенно экономить на сумме налогов и взносов за работников. Правильно оформленный договор защищает интересы обеих сторон. Подробнее о нюансах заключения договора ГПХ и о том, кто и какие отчисления обязан производить с договорной суммы, узнайте далее…

Что такое договора ГПХ и кто может по ним работать?

ГПХ – это договор гражданско-правового характера. Сторонами такого договора, как правило, являются физлицо (исполнитель) и ТОО или ИП (заказчик). Заключаются договора ГПХ на определенный объем услуг, например на услуги:

Регулируются договора ГПХ Гражданским Кодексом РК и бывают двух видов:

Договор подряда подразумевает, что подрядчик выполняет определенный объем работы в установленный срок своими силами и из собственных материалов. Применяется в основном с строительстве, бытовом подряде, проектных работах.

Договор возмездного оказания услуг подразумевает оказание исполнителем услуг заказчику на возмездной основе в установленный срок. Применяется при оказании услуг обучения, связи, консультационных, аудиторских и т.д.

Основным преимуществом заключения договора ГПХ в сравнении с трудовым договором является полное освобождение заказчика от нагрузки по «соцпакету». Т.е. заказчик не обязан уплачивать в бюджет от суммы доходов работника СО, СН и ОСМС. Исполнитель –физлицо выполняет работу по договору самостоятельно и не является индивидуальным предпринимателем.

Срок действия договора ГПХ законом не ограничен и определяется сторонами договора. Обязательным условием является только указание сроков начала и окончания производства работ (оказания услуг). При этом допускается их поэтапное установление с контролем промежуточных результатов.

Как производятся расчеты по договору ГПХ?

Оплата по договору ГПХ производится за весь указанный в нем объем услуг. Если на момент заключения договора ГПХ конечную сумму определить невозможно, то указывается цена за единицу выполненной работы (услуги).

Оплата может быть как предварительной, так и поэтапной (если этапы прописаны в договоре). Окончательный расчет производится после сдачи результата работ (оказания услуги).

Подтверждением факта приемки результата является Акт выполненных работ (форма Р-1 из приложения №50 к Приказу МФ РК №562 от 20.12.2012 г.).

Какие налоги нужно оплачивать по договору ГПХ?

Заказчик с суммы начисления исполнителю удерживает следующие виды налогов и взносов:

При расчете ОПВ взносы определяются как 10% от дохода по договору, но не более, чем 10% от 50-кратного размера МЗП.

Также в этот период применяется ограничение по сумме удерживаемых взносов. Сумма взносов, исчисленная по ставке 5% не должна превышать 5% от 50-кратного МЗП (106 250 тг. в 2020 г.)

Перечислить взносы за работника, с которым был заключен договор ГПХ, обязан заказчик (пп.1 п.7 ст.24 закона №105-V «О пенсионном обеспечении в РК» от 21.06.2013 г.). Сделать это необходимо до 25 числа месяца, следующего за месяцем выплаты доходов.

Перечисляются ОПВ по следующим реквизитам:

БИК бенефициара: GCVPKZ2A

ИПН у источника выплаты по договорам ГПХ, согласно п.1 ст.350 НК РК и пп.53 п.1 ст.1 НК РК, также исчисляет и перечисляет налоговый агент (заказчик), если он является:

Ставка ИПН в 10% к доходам по ГПХ установлена п.1 ст.320 НК РК. Удержать налог нужно не позднее дня выплаты дохода (п.2 ст.351 НК РК), а перечислить в бюджет –до 25 числа месяца, следующего за месяцем выплаты. При этом при исчислении суммы ИПН по договору ГПХ вычет по ОПВ не применяется.

Реквизиты для перечисления ИПН:

Отчисления на ОСМС заказчик за работника по договору ГПХ не производит, но обязан уплачивать взносы ОСМС (пп.8 п.2 ст.14, п.2 ст.30 закона №405-V от 16.11.2015 г.). Взносы производятся ежемесячно до 25 числа месяца, следующего за месяцем выплаты.

Реквизиты для перечисления взносов ОСМС:

Социальным налогом доходы, выплаченные по договорам ГПХ, не облагаются, поскольку исполнитель не является работником (с ним не заключен трудовой договор). Социальные отчисления также не производятся по этой же причине.

Как оформить ГПХ в сервисе Mybuh.kz?

Несмотря на то, что работник, с которым заключен договор ГПХ, не числится в штате, по расчетам с ним также необходимо вести учет. Поможет в этом специальный сервис от Mybuh.kz, в котором помимо прочего очень удобно формировать платежные поручения для оплаты ОПВ, ИПН и ВОСМС за такого работника.

Для формирования платежного поручения в сервисе понадобится минимум действий:

Простой и удобный сервис от Mybuh.kz сделает проведение расчетов с работником по договору ГПХ и уплате налогов и взносов за него делом нескольких минут.